バンガード社のバンガード 米国高配当株式ETF【VYM】のデータが更新されたのでまとめます。

ちなみに、【VYM】の2021年8月13日の終値は108.2ドル、過去1年の分配金額は2.924ドルなので、分配金利回りを過去1年間の分配金額から算出すると、利回りは2.70%になります。

※このページでの利回りは過去1年間の分配金をもとに計算します。

基本情報を確認しよう

【VYM】は今後1年の予想分配金が市場平均を上回る銘柄を、時価総額加重平均で組み入れています。配当利回りの高い米国大型株が中心のETFです。

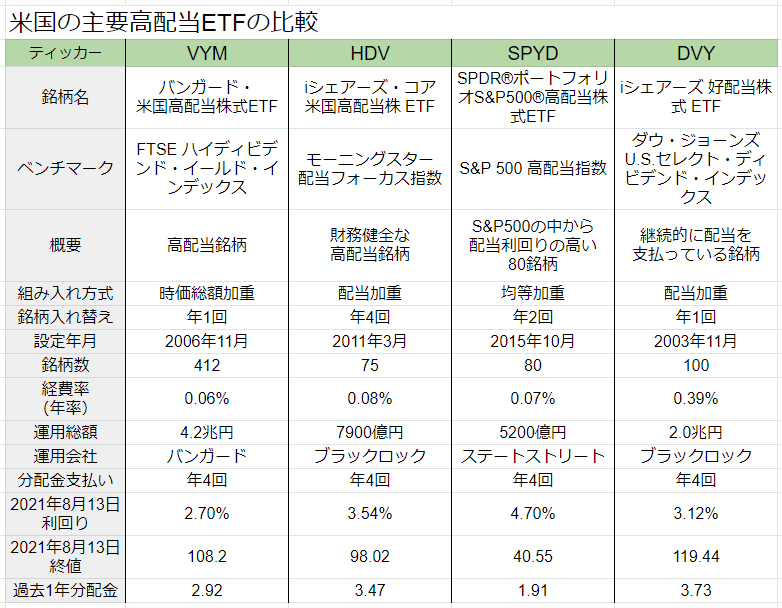

【VYM】と米国の高配当ETF【HDV】【SPYD】【DVY】を比較します。【VYM】は利回りが低いですね。運用総額は圧倒的で、組込銘柄数も多いです。経費率は【DVY】以外は0.1%を切っています。

【VYM】のセクター別のファンド構成比は?

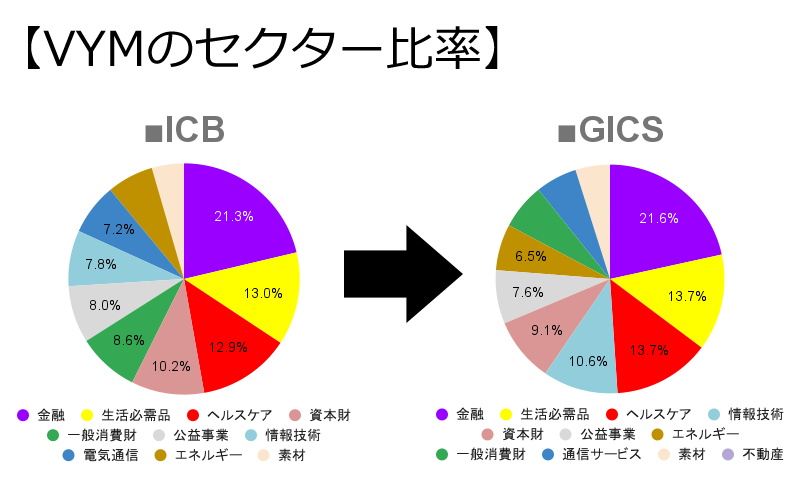

【VYM】に組み込まれている銘柄のセクター別の組込比率です。2021年7月31日のデータです。バンガードの公式サイトではICB(Industry Classification Benchmark)で分類されていますので、これをGICS(Global Industry Classification Standard)に変換しました。

金融の割合が多いのが特徴です。生活必需品、ヘルスケア、情報技術が続いています。セクターのバランスはいいですね。

【VYM】の上位組込銘柄はどんな会社か?

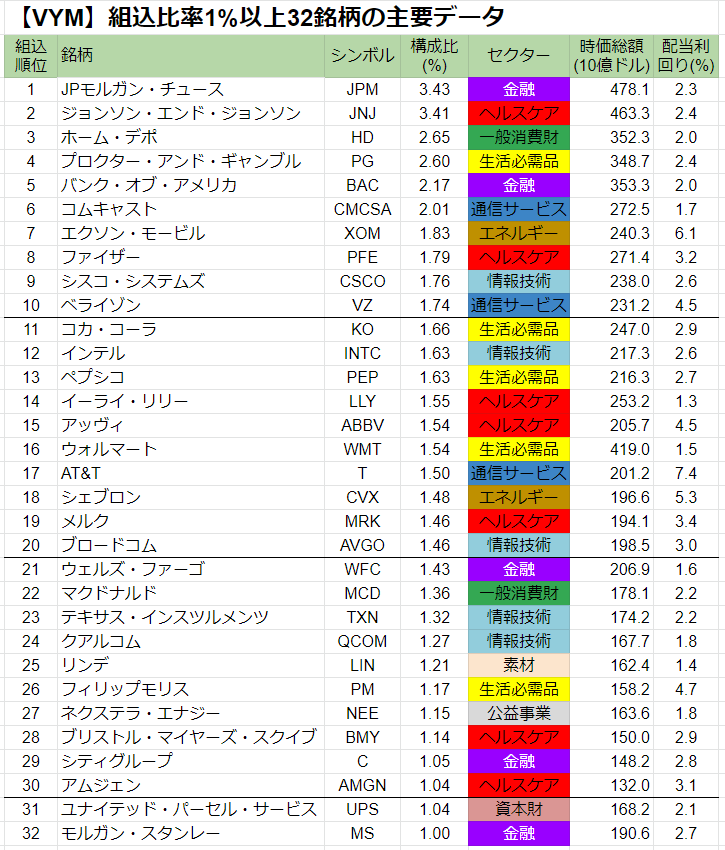

【VYM】の組込比率1%以上の銘柄です。上位組込銘柄のセクターはバラエティに富んでおり、なかなかバランスがいいですね。上位6銘柄の利回りが2.5%以下で、それほど高配当銘柄というわけではないですね。

ベンチマークは、FTSE ハイディビデンド・イールド・インデックスです。組込比率1%以上は32銘柄あり、全体の約53%を占めています。

組込順位や構成比は2021年7月末日、時価総額や配当利回りは8月13日のデータです。

2020年4月以降の上位銘柄は?

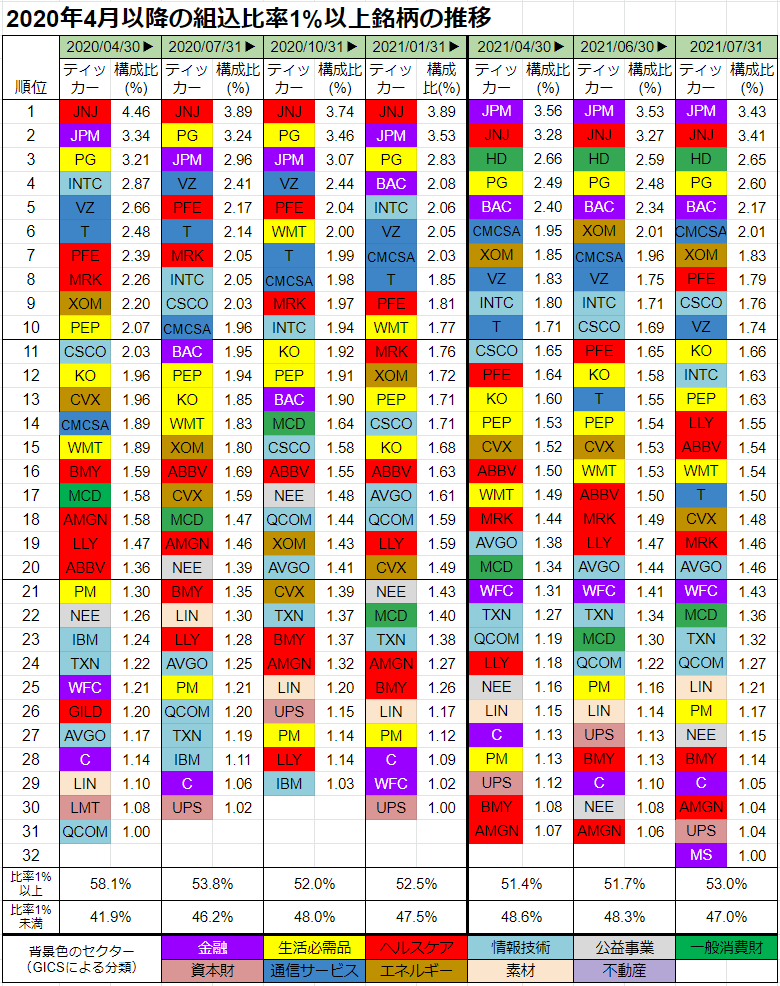

2020年4月以降の組込比率1%以上の銘柄の推移です。先月との比較では、ファイザー【PFE】が比率と順位を上げています。ジョンソン・エンド・ジョンソン【JNJ】、イーライ・リリー【LLY】などヘルスケア・セクターが好調です。

上位銘柄ではエクソン・モービル【XOM】、インテル【INTC】が比率と順位を下げています。

※3月に銘柄入れ替えを行ったので、太い線を引いておきます

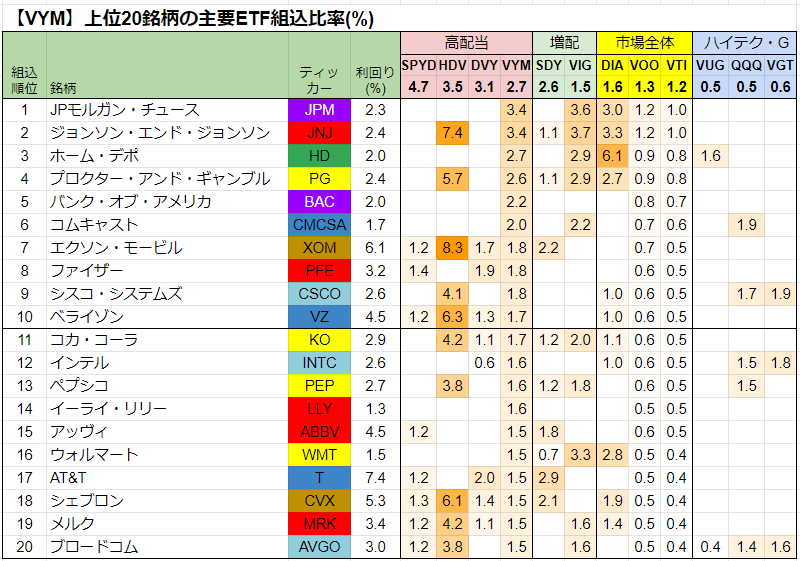

【VYM】上位20銘柄は主要ETFには組み込まれているのか?

【VYM】の組込比率上位20銘柄は、他のETFにどのくらいの割合で組み込まれているのでしょうか? 高配当【SPYD】【HDV】【DVY】【VYM】、連続増配【SDY】【VIG】、市場全体【DIA】【VOO】【VTI】、ハイテク・グロース系【QQQ】【VUG】【VGT】の主要12ETFへの組込比率(%)をまとめました。

背景色のオレンジ色が濃いほど、組込比率が高いことを意味しています。

【VYM】は高配当銘柄ですが、上位銘柄は連続増配【VIG】、NYダウ【DIA】と結構重なっていますね。また、【HDV】に組み込まれている上位銘柄は比率の高さが目立ちます。

【VYM】との重複率は【SPYD】が24%、【HDV】36%、【DVY】30%、【SDY】25%、【VIG】48%、【DIA】26%、【VOO】33%、【VTI】29%、【VUG】7%、【QQQ】15%、【VGT】10%です。【VYM】と【VIG】はかなり似ていると言えそうです。

※組込比率は、バンガード社のETFは2021年7月末、その他のETFは8月13日のデータをもとにしています。【DIA】は株価の高い銘柄が比率が高くなり、【SPYD】は均等平均加重組入なので、これらのETFの組込比率はあまり重要ではありません。

主要ETFの並び順は基本的に左端が最も利回りが高く、右に行くにつれて下がっていきます。ただし、【VGT】は少し毛色が異なるセクターETFなので、右端にしました。主要ETFのティッカー・コードの下の数字は8月16日の利回り(%)です。

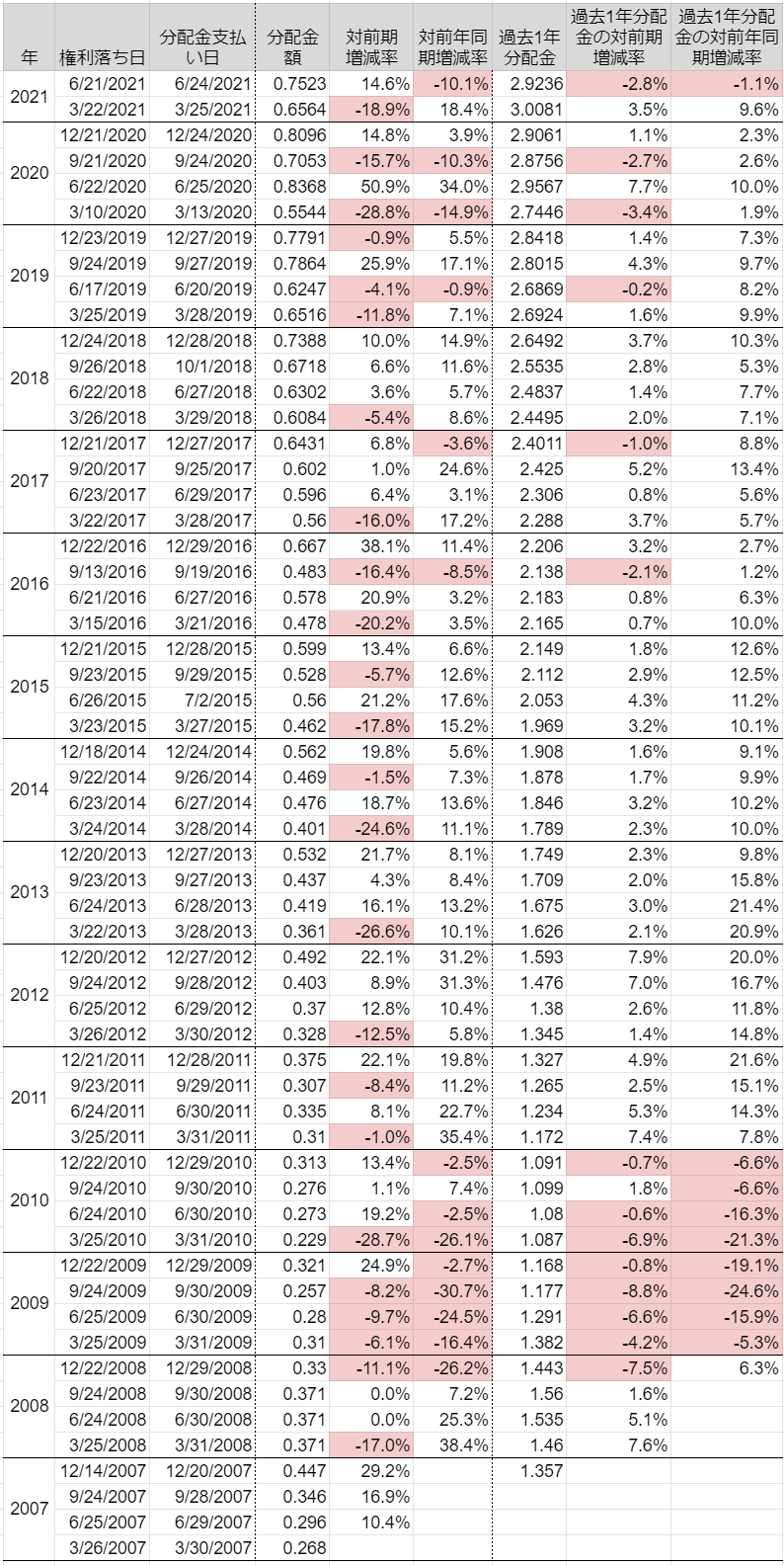

【VYM】の過去の分配金と増配率は?

【VYM】が設定されたのは2006年11月です。下の表は過去の分配金の一覧です。下の表の一番右側の「過去1年分配金額の対前年同期増減率」は2011年以降ずっとプラスでしたが、2021年6月は久しぶりにマイナスになりました。

※背景が赤になっているのが減配です

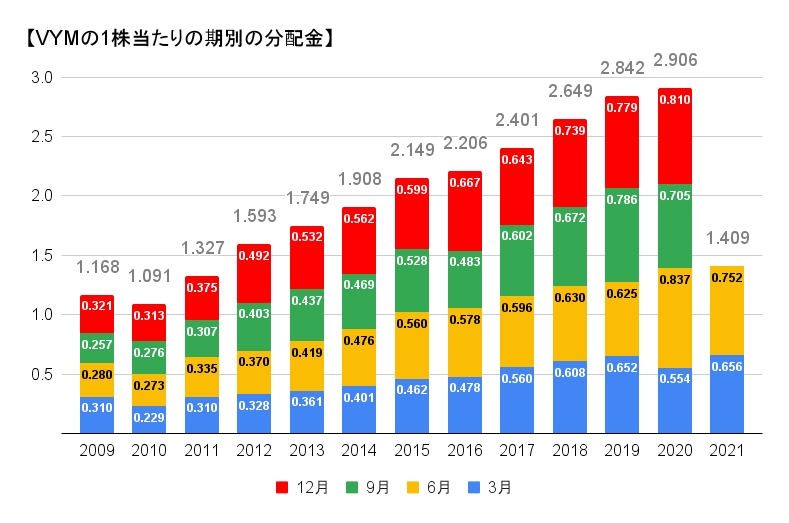

【VYM】の期別分配金は?

2021年6月の分配金は、前年2020年6月よりは少なかったです。ただ、2020年の0.837ドルが多すぎたという見方もできそうです。前々年の2019年6月は上回っています。3月と6月を合わせると、2021年は前年と同水準です。

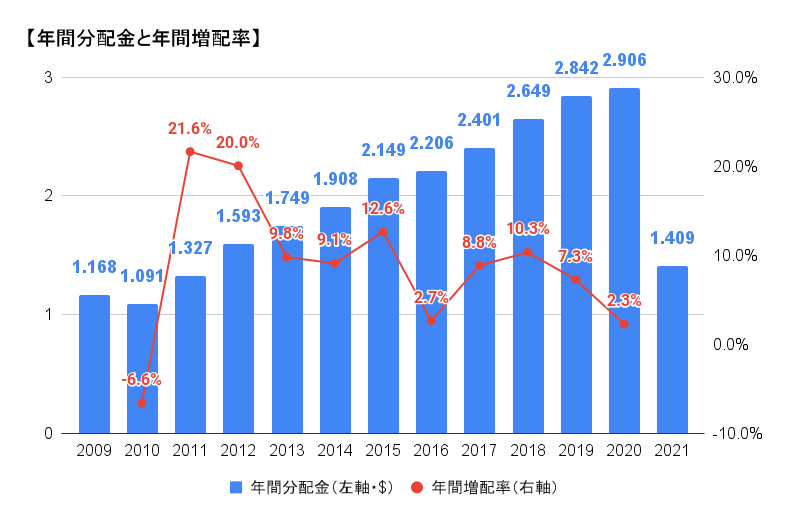

【VYM】の年間分配金額と年間増配率は?

【VYM】の分配金を1年ごとにまとめてグラフ化しました。年間増配率は10年前に比べると下がっていますね。

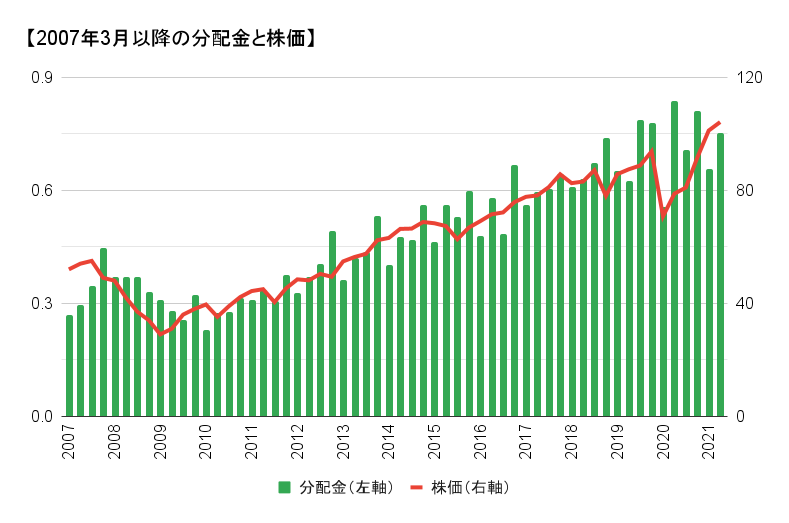

【VYM】の分配金額を棒グラフで確認しよう

期ごとの分配金額と株価を比較しました。期によって分配金額にバラつきがありますが、長期的には上昇しています。連続して少なかったケースはほとんどないので、なかなか安心できます。

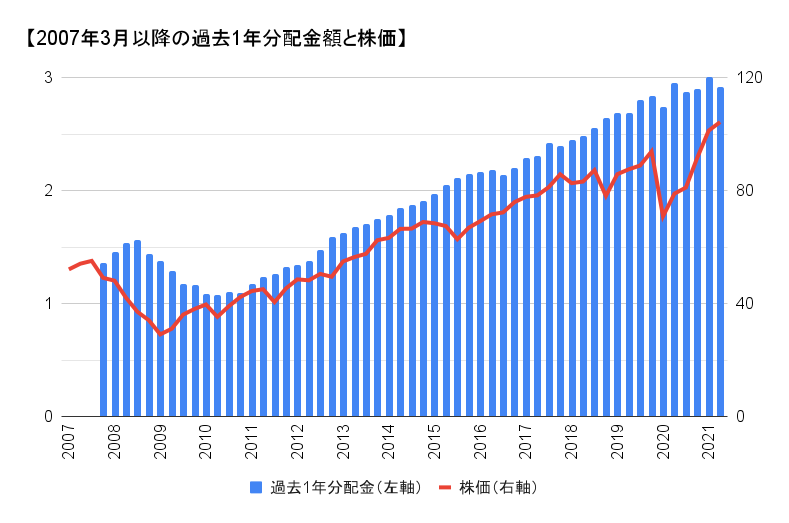

【VYM】の過去1年分配金額を棒グラフで確認しよう

過去1年分配金額を棒グラフにして、【VYM】の株価と比較しました。過去1年分配金額は、株価とある程度は連動しています。2020年3月のコロナ・ショックは、株価のダメージがありましたが、分配金はあまり減りませんでした。

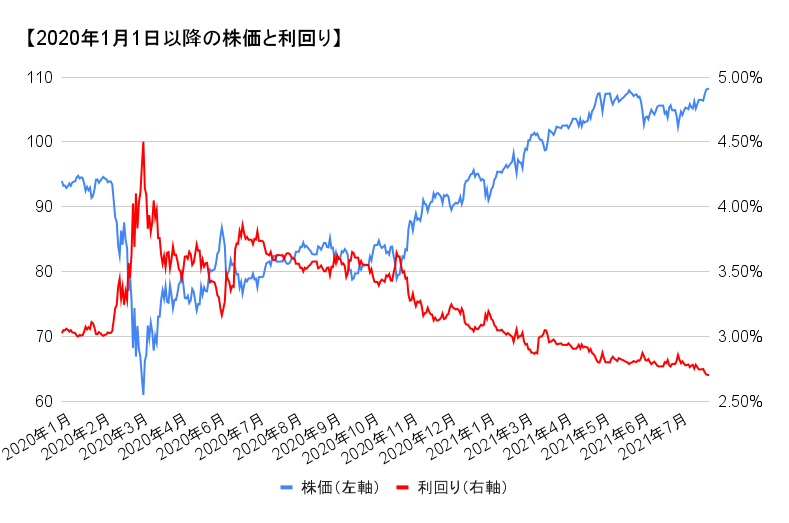

2020年以降の利回りは?

2020年以降の【VYM】の株価と利回りを見てみましょう。過去1年の年間分配金額から算出しました。青線が株価(左軸)で、赤線が利回り(右軸)です。2020年の年初は利回りが3.0%強で推移していましたが、2月半ば以降は株価が下がったため、3月23日には利回りが約4.5%まで上昇しました。現在は株価がコロナ・ショック前を上回り、利回りは2.70%です。

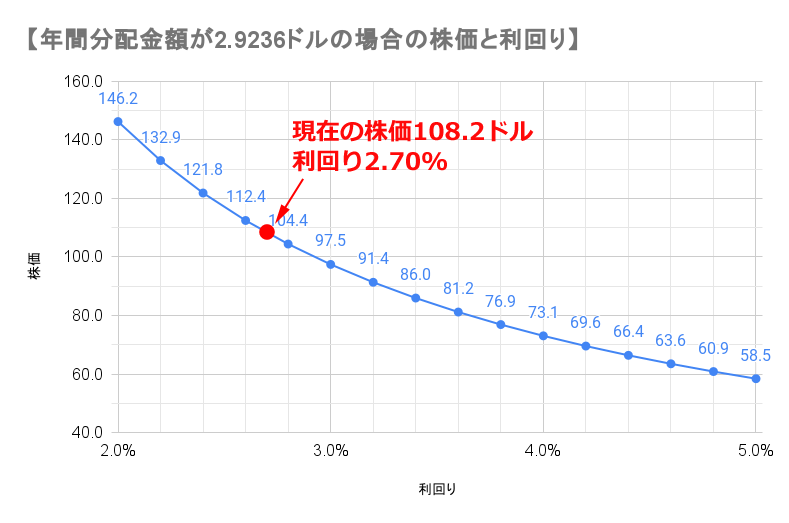

現在の【VYM】の株価と利回りの関係は?

年間分配金額が現在と同じく2.9236ドルで変わらなかったら、利回りはどのように変化するでしょうか。下のグラフは年間分配金額が現在と同じ2.9236ドルが続いた場合の、利回りと株価の相関図です。利回りを0.2%ごとに株価を出しました。今後、【VYM】を購入しようと考えている人は、目安にしてください。

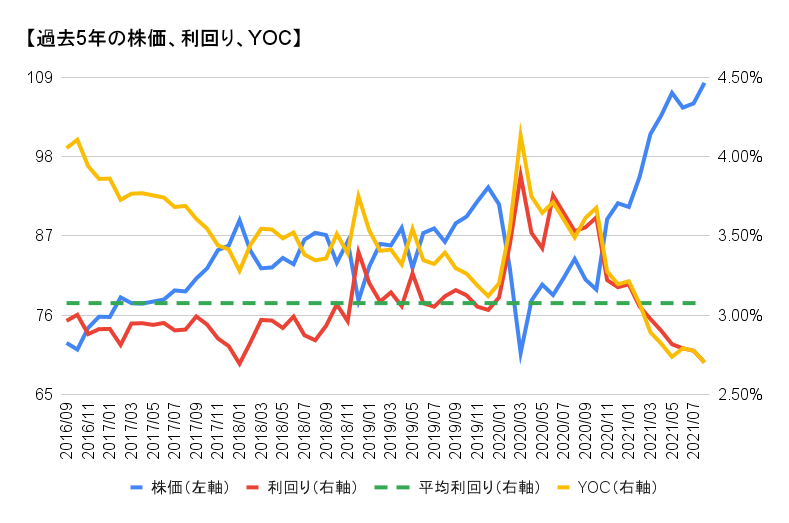

【VYM】を過去に買っていた場合のYOCは?

過去に【VYM】を買った場合、現在の購入単価当たりの利回り(YOC)はどのくらいでしょうか? 現在から5年前までの株価、利回り、YOCを見ていきましょう。株価は月末のもので月1回なので、ややアバウトです。下のグラフの黄色の線が、過去に買った場合の、現在の購入単価当たりの利回り(YOC)です。

2021年8月13日の終値は108.2ドル、過去1年の分配金額は2.9236ドルなので、現在の利回りは2.70%です。過去5年の平均利回りは約3.1%なので、現在はやや割高です。過去5年で株価は上昇して増配もしたので、早い時期に買った方がYOCは上がります。2016年10月に買っていたら、現在YOCは約4.1%になっていました。また、コロナ・ショック時の2020年3月に買っていた場合も、YOCは約4.1%になりました。

ライバルETFとトータルリターンを比較する

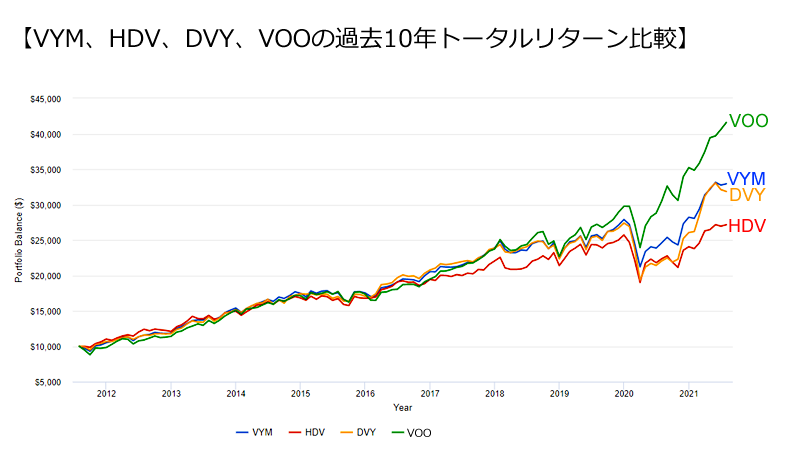

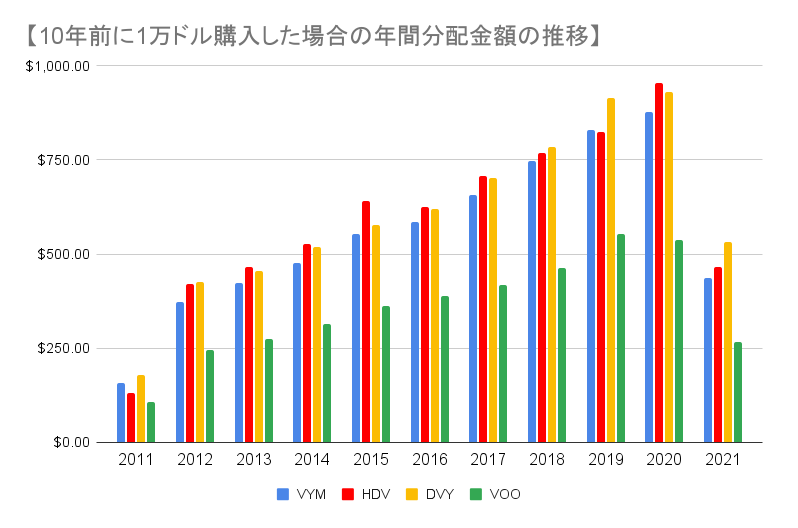

【VYM】とライバルの高配当ETF【HDV】【DVY】とトータル・リターンを比較します。参考までにS&P500ETF【VOO】も用意しました。PORTFOLIO VISUALIZERを使って10年間を比べます。

2011年8月に1万ドル投資して分配金を再投資した場合、2021年7月には【VOO】が4万1500ドル、【VYM】が3万2900ドル、【DVY】が3万1800ドル、【HDV】が2万7100ドルになっていました。

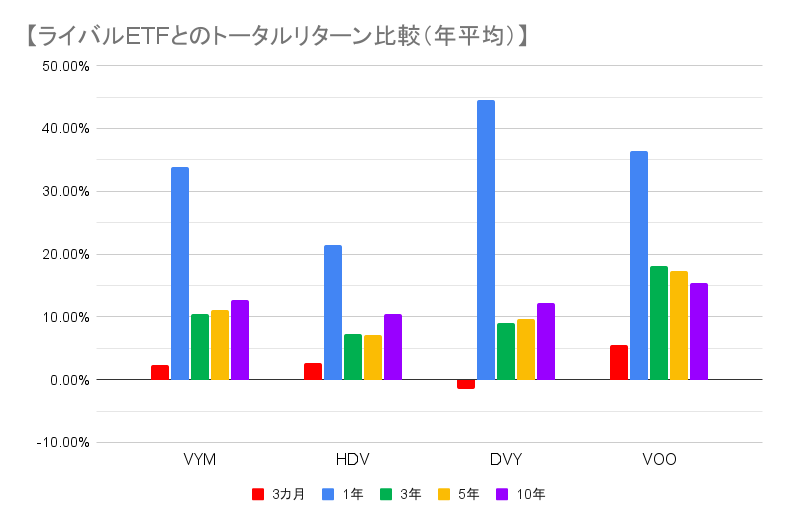

過去のトータルリターン

過去3カ月、1、3、5、10年の年平均トータルリターンです。過去10年のリターン(年平均)は、【VOO】が15.3%、【VYM】が12.6%、【DVY】は12.3%、【HDV】は10.5%でした。

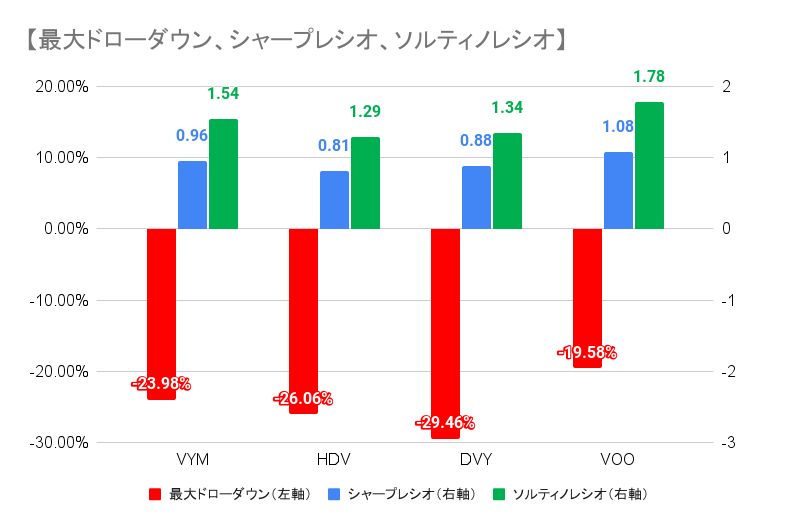

危険度はどのくらいか?

ETFの安定度を比べてみましょう。最大ドローダウンは、計測期間における最大下落率です。マイナスの数値が小さいほど最大下落率が低いです。

シャープレシオとは、同じリスクを取った場合のリターンの比較です。「(ファンドのリターン?無リスク資産のリターン)÷標準偏差」の値です。1を超えていれば、優秀です。

ソルティノレシオはシャープレシオの改良版で、相場が軟調の際の成績を示しています。「(ファンドのリターン-無リスク資産のリターン)÷下方偏差」で計算します。1.5を超えていると、素晴らしいです。

高配当ETFの中では【VYM】がすべての数値で秀でています。とくにソルティノレシオは1.54と好成績ですね。

過去の分配金はどのくらいか?

2011年8月に1万ドル投資して分配金を再投資した場合の年間でもらえる分配金の推移です。分配金は再投資します。税金は考慮しません。

10年間の分配金の合計は【DVY】が6600ドル、【HDV】が6500ドル、【VYM】が6100ドル、【VOO】が3900ドルでした。高配当ETFの中では【HDV】と【DVY】が【VYM】よりも少し分配金が多いですね。

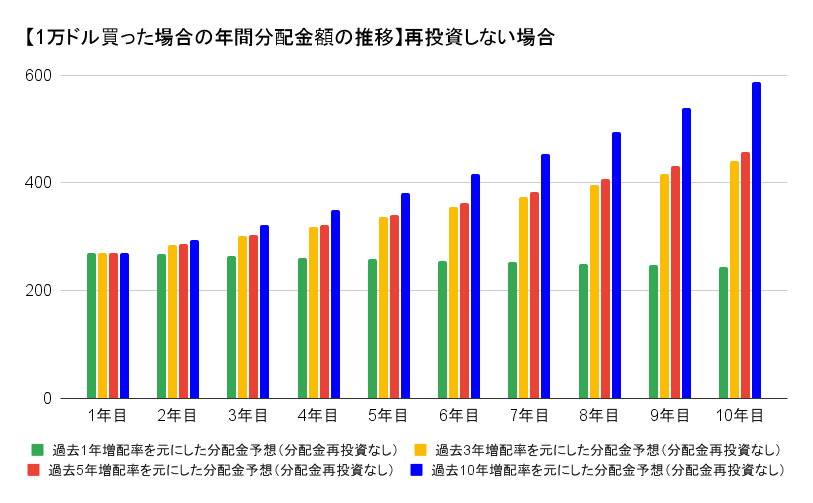

【VYM】の今後の分配金予想は?

現在の過去1年分配金額(2.9236ドル)と1、3、5、10年前の同時期の過去1年分配金額(2.9567ドル、2.4837ドル、2.183ドル、1.234ドル)を比較して年間増配率を計算し、それを使って将来の分配金とYOCを予想します。YOC(Yield on Cost)とは、購入単価あたりの利回りのことです。【VYM】株を2021年8月13日の終値108.2ドルで買った場合、将来の利回り(YOC)がいくらになるかという予測です。

購入金額は1万ドルにします。そうすると、年間分配金額から利回り(YOC)が一瞬で計算できます。たとえば、年間分配金額が300ドルなら利回り(YOC)は3.0%、年間分配金777ドルなら利回り(YOC)は7.77%になります。

年間増配率は過去1年がマイナス1.1%、過去3年が5.6%、過去5年が6.0%、過去10年が9.0%でした。現在の利回りは2.70%です。

分配金を再投資しない場合

まずは分配金を再投資しないケースを見てみましょう。税金は考慮しません。現在の利回りが2.70%なので、年間分配金額は270ドルです。

もっとも増配率の低い過去1年のペースだと5年目の分配金額は258ドル、10年目の分配金額は244ドルになります。もっとも成績の良い過去10年の増配率を当てはめると5年目の分配金額は382ドル、10年目の分配金額は587ドルになりそうです。分配金額587ドルはYOC(購入額に対する利回り)5.87%です。

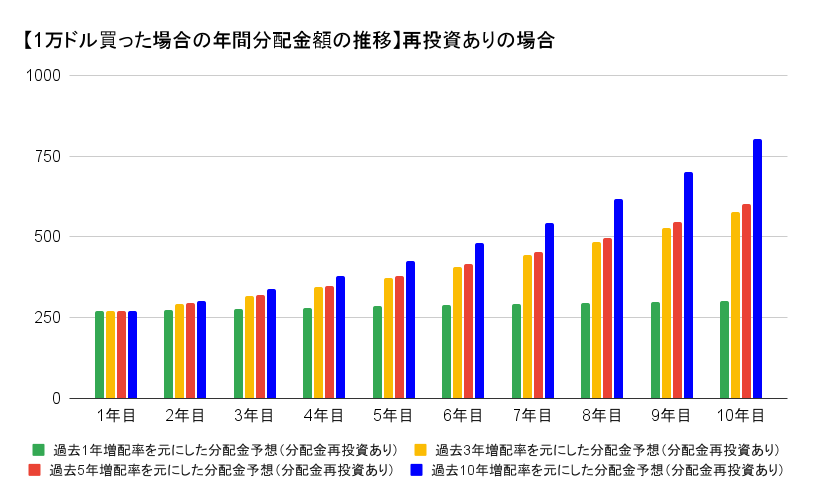

分配金を再投資する場合

つぎに分配金を年1回再投資するケースを見てみましょう。税金は考慮しません。再投資する場合の分配金額は、現在と10年前の株価を比較して年平均騰落率を計算し、それを使って調整します。

もっとも増配率の低い過去1年のペースだと5年目の分配金額は284ドル、10年目の分配金額は300ドルになります。もっとも成績の良い過去10年の増配率を当てはめると5年目の分配金額は426ドル、10年目の分配金額は802ドルになりそうです。分配金額802ドルはYOC(購入額に対する利回り)8.02%です。

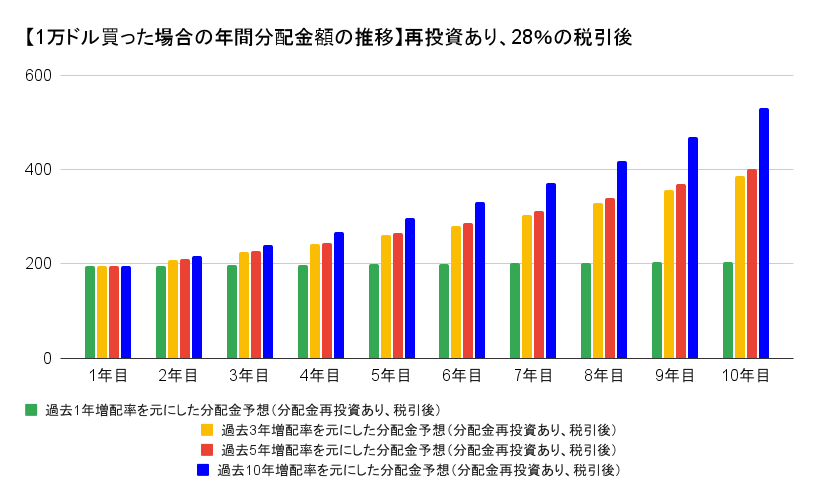

分配金を再投資する場合(税引き後)

最後に分配金を再投資するケースで、税金を引いた額で計算してみましょう。分配金は28%の税金を引いた72%で計算します。1年目は270ドルではなく、税引き後の195ドルになります。

もっとも増配率の低い過去1年のペースだと5年目の分配金額は199ドル、10年目の分配金額は204ドルになります。もっとも成績の良い過去10年の増配率を当てはめると5年目の分配金額は297ドル、10年目の分配金額は530ドルになりそうです。分配金額530ドルはYOC(購入額に対する利回り)5.30%です。

まとめ

【VYM】の2021年6月の分配金は1年前と比較すると、10%減りました。1年前はコロナ禍にも拘わらず、かなり好調だったので、あまり気にする必要はなさそうです。2021年に入ってからの2回の分配金合計額は、前年並みです。

なお、次回の分配金は9月20日が権利落ち予定日なので、その前日までに購入すれば分配金がもらえます。

細かく説明した記事はこちら

マネックス証券の口座開設はこちらから↓