バンガード社のバンガード・米国連続増配ETF【VIG】が2021年9月17日に分配金を発表しました。0.6955ドルです。1年前の同期は0.5575ドルでしたので、1年前の同期から25.5%増です。

利回りを過去1年間の配当金額から算出すると、2021年9月17日の終値は158.41ドル、過去1年の分配金額は2.5520ドルなので、利回りは1.61%になります。

※このページでの利回りは過去1年間の分配金をもとに計算します。

基本情報を確認しよう

【VIG】は財務が健全で10年以上連続して増配の実績がある銘柄を、時価総額加重平均方式で組み入れています。ベンチマークは、NASDAQ US ディビデンド・アチーバーズ・セレクト・インデックス。

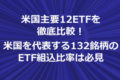

【VIG】と連続増配ETF【SDY】、配当成長ETF【DGRW】、高配当ETF【VYM】を比較します。

【VIG】の利回りはそれほど高くないですね。運用総額は7兆円とかなり売れています。

【VIG】のセクター別の構成比は?

【VIG】に組み込まれている銘柄のセクター別の組込比率です。バンガードの公式サイトではICB(Industry Classification Benchmark)で分類されていますので、これをGICS(Global Industry Classification Standard)に変換しました。Fidelityのデータです。

情報技術の割合が最も多く、資本財、ヘルスケア、生活必需品、金融が同じくらいの割合で続いています。資本財セクターが多いのが特徴ですね。

【VIG】の上位組込銘柄はどんな会社か?

【VIG】の組込比率1%以上の上位32銘柄です。ベンチマークは、NASDAQ USディビデンド・アチーバーズ・セレクト・インデックス。上位32銘柄で全体の約63%を占めており、それなりに集中投資と言えそうです。上位組込銘柄のセクターのバランスはいいですね。ちなみに構成銘柄数は全部で247です。

組込順位や構成比は2021年8月末日、時価総額や配当利回りは9月17日のデータです。

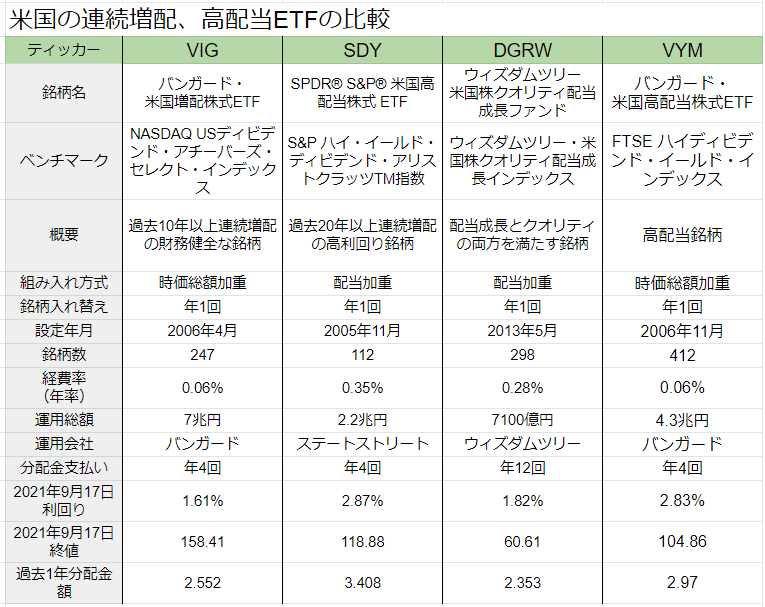

上位組込銘柄の推移は?

2020年4月以降の組込比率1%以上銘柄の推移です。1カ月前との比較では、JPモルガン・チェース【JPM】が比率を上げて2位になりました。ジョンソン・エンド・ジョンソン【JNJ】、ビザ【V】が比率と順位を下げています。

※3月に銘柄の組み換えをしましたので、太い線を入れておきました

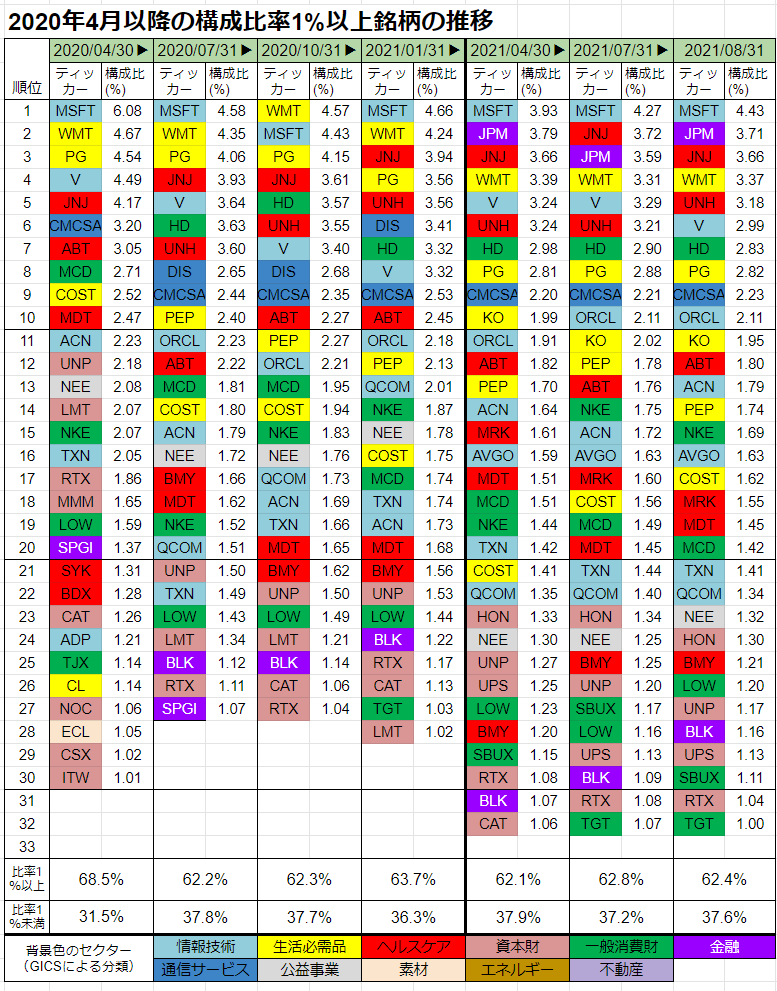

【VIG】上位20銘柄は主要ETFには組み込まれているのか?

【VIG】の組込比率上位20銘柄は、他のETFにどのくらいの割合で組み込まれているのでしょうか? 高配当【SPYD】【HDV】【DVY】【VYM】、連続増配【SDY】【VIG】、市場全体【DIA】【VOO】【VTI】、ハイテク・グロース系【QQQ】【VUG】【VGT】の主要12ETFへの組込比率(%)をまとめました。

背景色のオレンジ色が濃いほど、組込比率が高いことを意味しています。

【VIG】の組込上位10銘柄中8銘柄が【DIA】にも含まれています。財務が健全な銘柄の集まりという意味では、この2つのETFは似ています。【VIG】の上位20銘柄は【VYM】には11銘柄含まれています。

【VIG】との重複率は【SPYD】が2%、【HDV】22%、【DVY】8%、【VYM】49%、【SDY】24%、【DIA】33%、【VOO】32%、【VTI】29%、【VUG】21%、【QQQ】18%、【VGT】18%です。【VIG】は【VYM】や【DIA】と結構似ています。そして連続増配の【SDY】とはあまり似ていませんね。

※組込比率は、バンガード社のETFは2021年8月末、その他のETFは9月14日のデータをもとにしています。【DIA】は株価の高い銘柄が比率が高くなり、【SPYD】は均等平均加重組入なので、これらのETFの組込比率はあまり重要ではありません。

主要ETFの並び順は基本的に左端が最も利回りが高く、右に行くにつれて下がっていきます。ただし、【VGT】は少し毛色が異なるセクターETFなので、右端にしました。主要ETFのティッカー・コードの下の数字は9月17日の利回り(%)です。

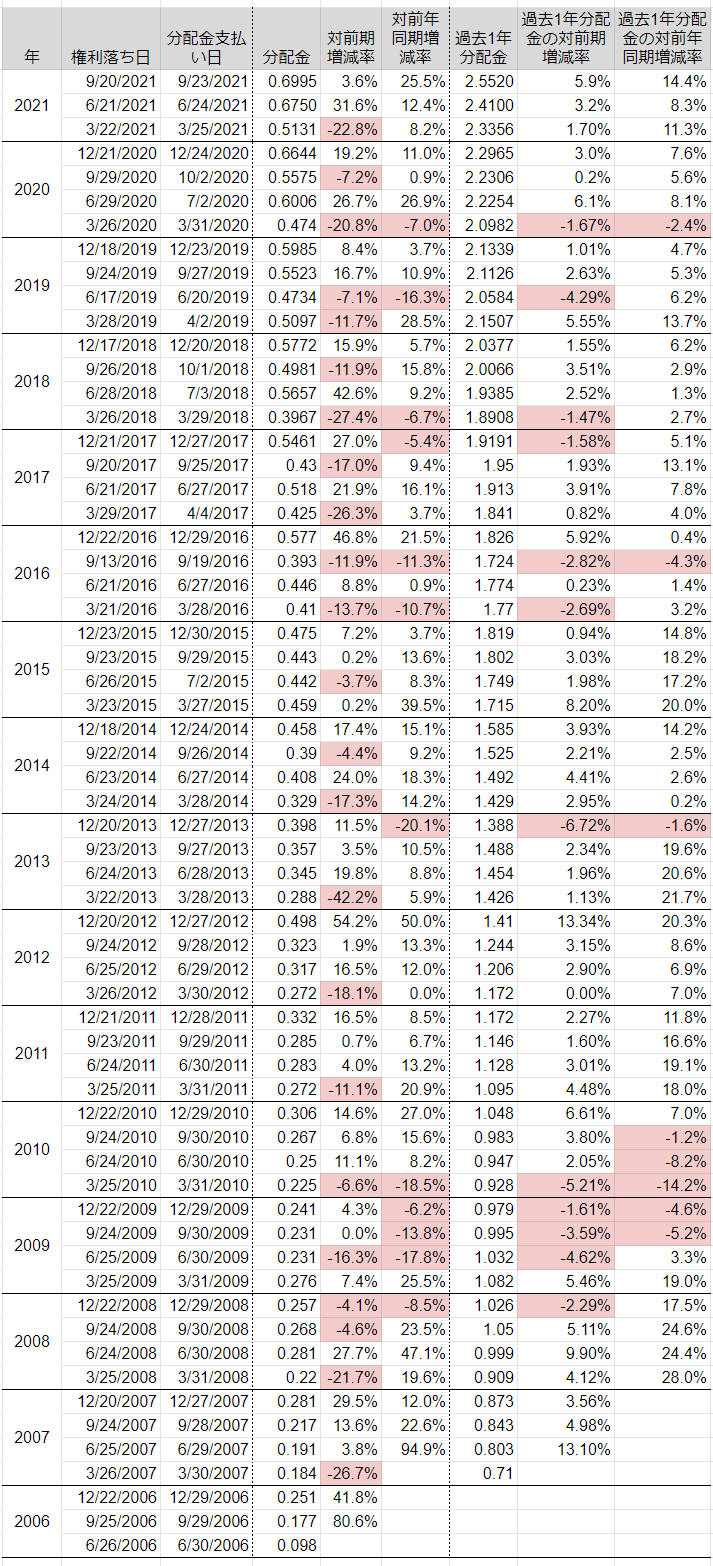

【VIG】の過去の分配金と増配率は?

【VIG】が設定されたのは2006年4月です。過去の分配金の一覧です。下の表の一番右側の「過去1年分配金額の対前年同期増減率」は2011年以降、ほとんどがプラスです。安定して増配しているETFといえます。

※背景が赤になっているのが減配です

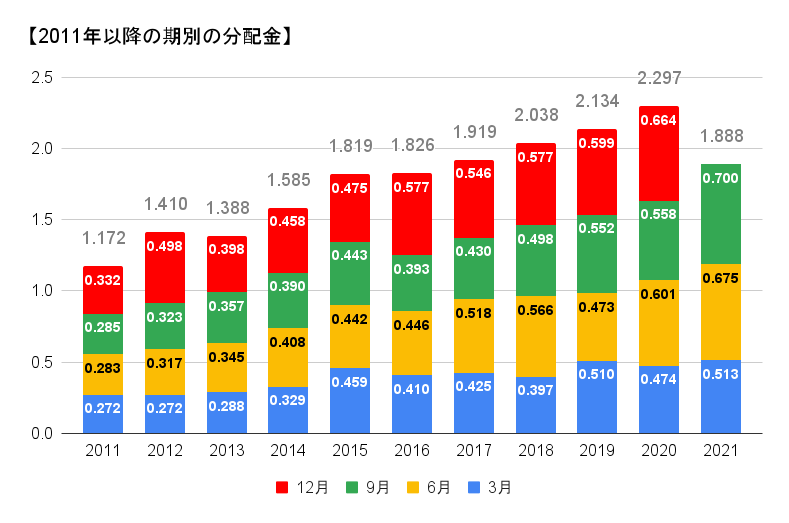

【VIG】の期別分配金は?

2021年9月の分配金は前年の9月と比較して25.5%増えました。2020年の6月以降、6回続けて1年前の同期よりも大幅に増えており、好調なのがわかりますね。

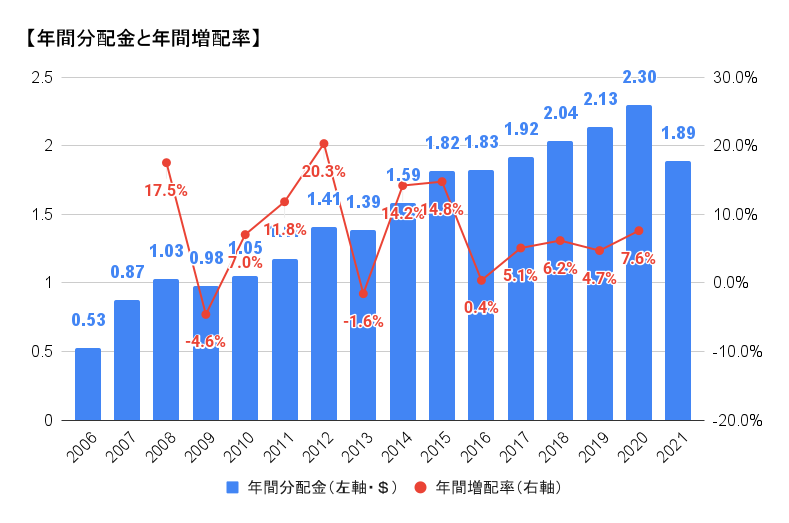

【VIG】の年間分配金額と年間増配率は?

【VIG】の分配金を1年ごとにまとめてグラフ化しました。最近の年間増配率は5%強ぐらいです。2021年はあと1回分配金がありますので、前年を大幅に上回りそうです。

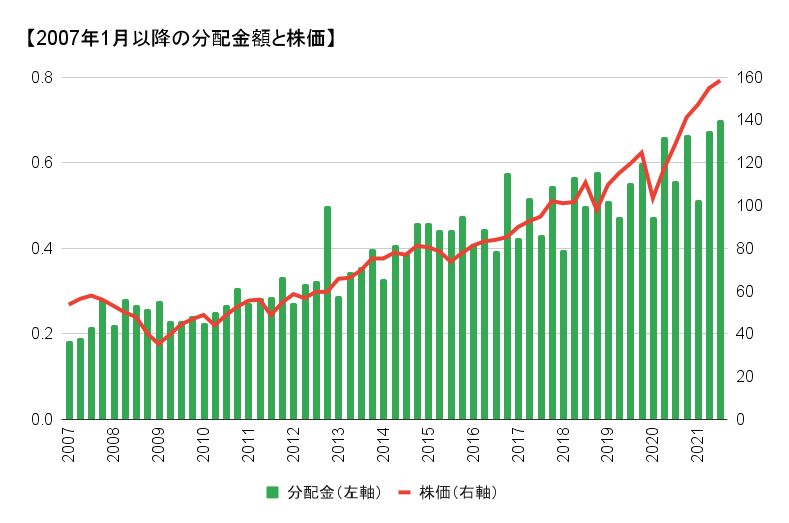

【VIG】の分配金額を棒グラフで確認しよう

期ごとの分配金と株価を比較したものです。期ごとの分配金はデコボコしていますが、順調に伸びています。6月と12月の分配金が多い傾向ですね。

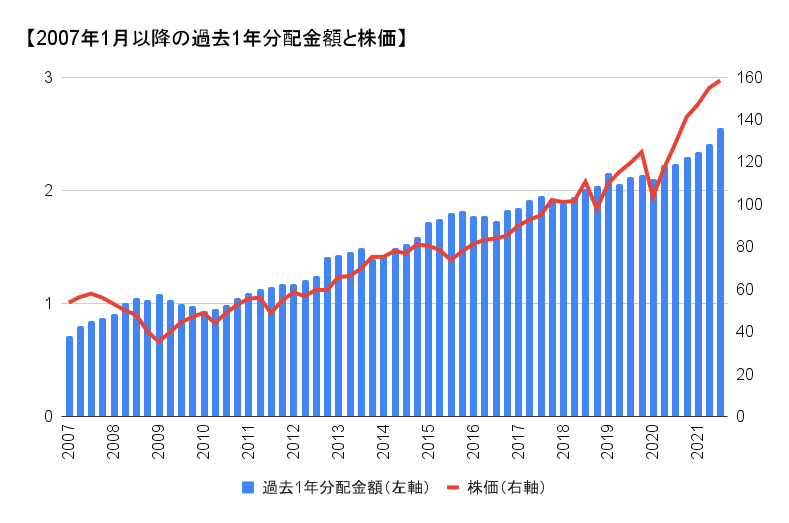

【VIG】の過去1年分配金額を棒グラフで確認しよう

過去1年分配金額と株価と比較しました。過去1年分配金額の伸びと株価の動きは、結構程度連動しています。2020年の後半以降は、株価の伸びが顕著です。

2020年以降の利回りは?

2020年以降の【VIG】の株価と利回りを見てみましょう。過去1年の年間分配金額から算出しました。青線が株価(左軸)で、赤線が利回り(右軸)です。2020年の年初は利回りは1.7%前後で推移していましたが、2月半ば以降は株価が下がったため、3月23日には利回りが約2.4%まで上昇しました。現在の株価はコロナ・ショック以前を大きく上回り、利回りは1.61%です。

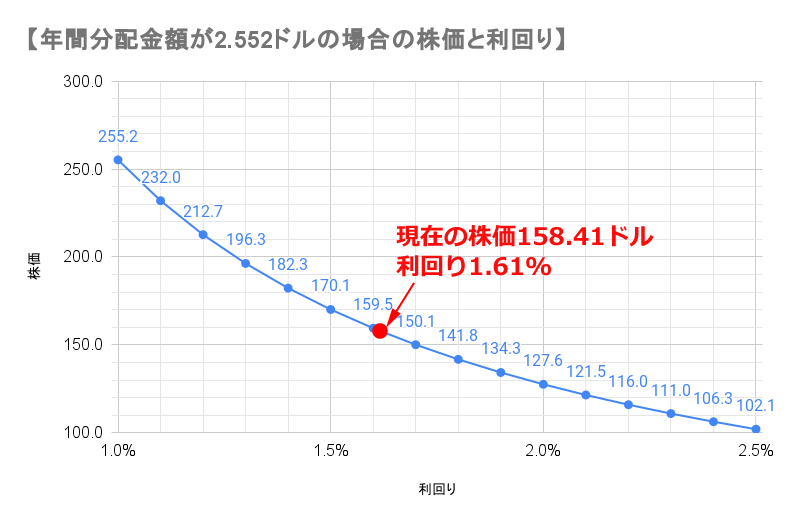

現在の【VIG】の株価と利回りの関係は?

年間分配金額が現在と同じく2.552ドルで変わらなかったら、利回りはどのように変化するでしょうか。下のグラフは年間分配金額が現在と同じ2.552ドルが続いた場合の、利回りと株価の相関図です。利回りを0.1%ごとに株価を出しました。今後【VIG】を購入しようと考えている人は、目安にしてください。

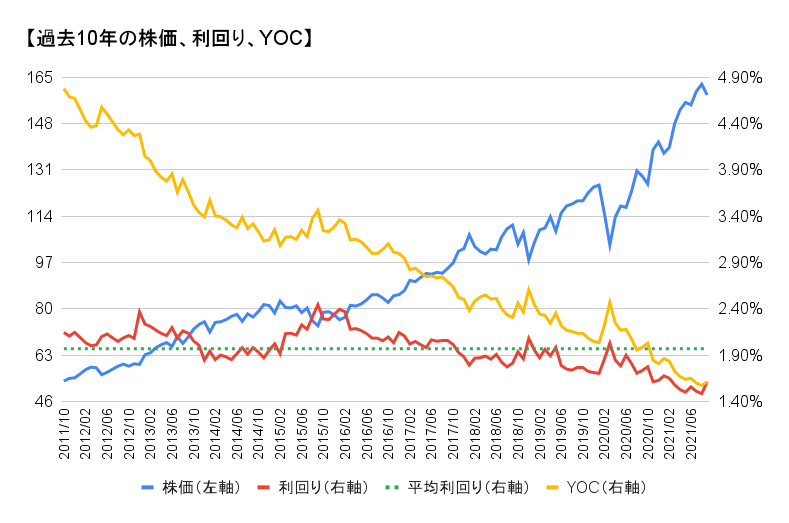

【VIG】を過去に買っていた場合のYOCは?

過去に【VIG】を買った場合、現在の購入単価当たりの利回り(YOC)はどのくらいでしょうか? 現在から10年前までの株価、利回り、YOCを見ていきましょう。株価は月末のもので月1回なので、ややアバウトです。

下のグラフの黄色の線が、過去に買った場合の、現在の購入単価当たりの利回り(YOC)です。この線が左肩上がりの場合は、株価好調&増配傾向にあるといえます。

2021年9月17日の終値は158.41ドル、過去1年の分配金額は2.552ドルなので、現在の利回りは1.61%です。過去5年の平均利回りは約2.0%なので、今は少し割高です。

過去5年で株価は右肩上がりで、増配もしていますので、早い時期に買った方がYOCは上がります。2011年10月に買っていたら、現在YOCは約4.8%になっていました。

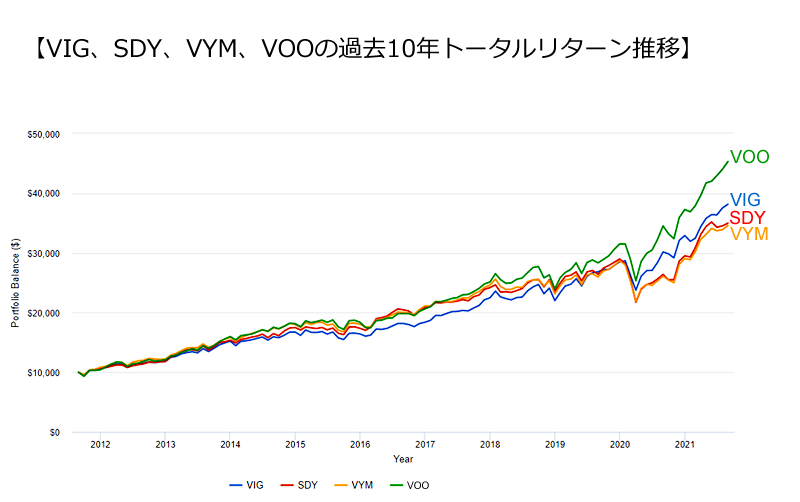

ライバルETFとトータルリターンを比較する

連続増配ETF【SDY】、高配当ETF【VYM】、S&P500ETF【VOO】とトータルリターンを比較します。PORTFOLIO VISUALIZERを使って、10年間を比べます。

2011年9月に1万ドル投資して分配金を再投資した場合、2021年8月には【VOO】が4万5300ドル、【VIG】が3万8100ドル、【SDY】は3万4900ドル、【VYM】は3万4600ドルになっていました。【VOO】が優勢です。

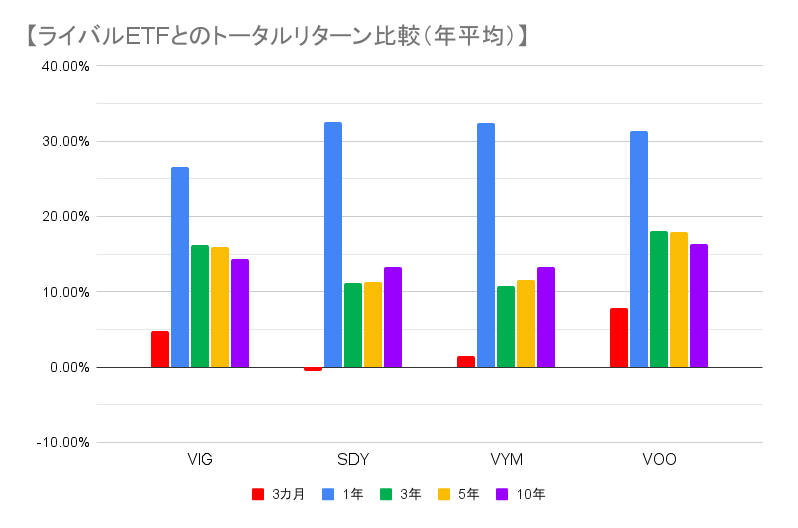

過去のトータルリターン

過去3カ月、1、3、5、10年の年平均トータルリターンは以下の通りです。過去10年のリターン(年平均)は【VOO】が16.3%、【VIG】が14.3%、【SDY】は13.3%、【VYM】は13.2%でした。3年以上のリターンでは【VIG】は【VOO】に対して、2%弱ぐらい劣っています。

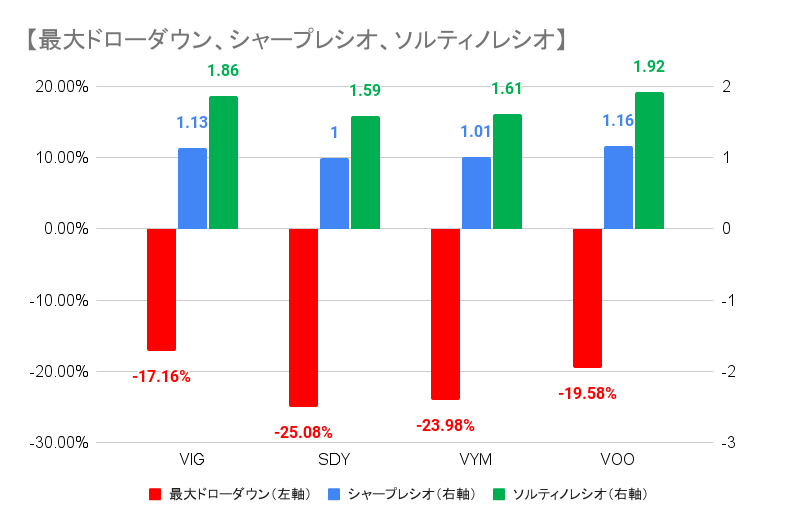

危険度はどのくらいか?

ETFの安定度を比べてみましょう。最大ドローダウンは、計測期間における最大下落率です。マイナスの数値が小さいほど最大下落率が低いです。

シャープレシオとは、同じリスクを取った場合のリターンの比較です。「(ファンドのリターン?無リスク資産のリターン)÷標準偏差」の値です。1を超えていれば、優秀です。

ソルティノレシオはシャープレシオの改良版で、相場が軟調の際の成績を示しています。「(ファンドのリターン-無リスク資産のリターン)÷下方偏差」で計算します。1.5を超えていると、素晴らしいです。

【VIG】は【VOO】に対してシャープレシオ、ソルティノレシオはわずかに劣っていますが、最大ドローダウンは優勢です。

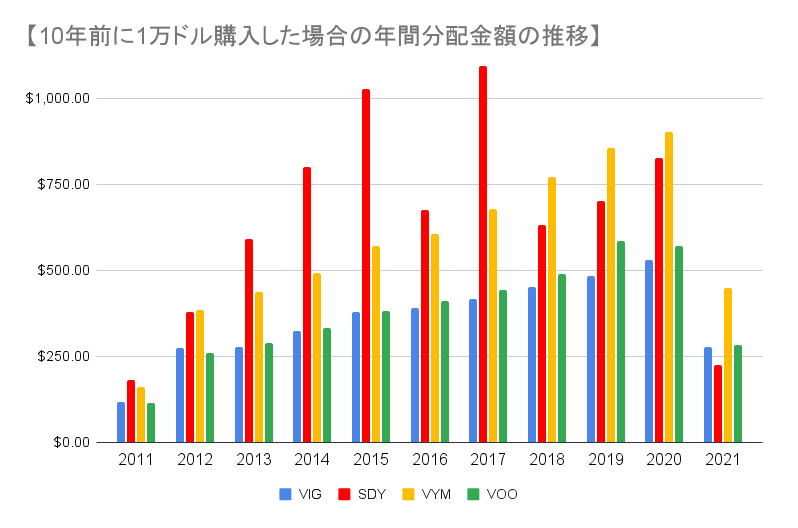

過去の分配金はどのくらいか?

2011年9月に1万ドル投資して分配金を再投資した場合の年間でもらえる分配金の推移です。分配金は再投資します。税金は考慮しません。

10年間の分配金の合計は【SDY】が7100ドル、【VYM】が6200ドル、【VOO】が4100ドル、【VIG】が3900ドルでした。【VIG】は【VOO】とほぼ互角ですね。

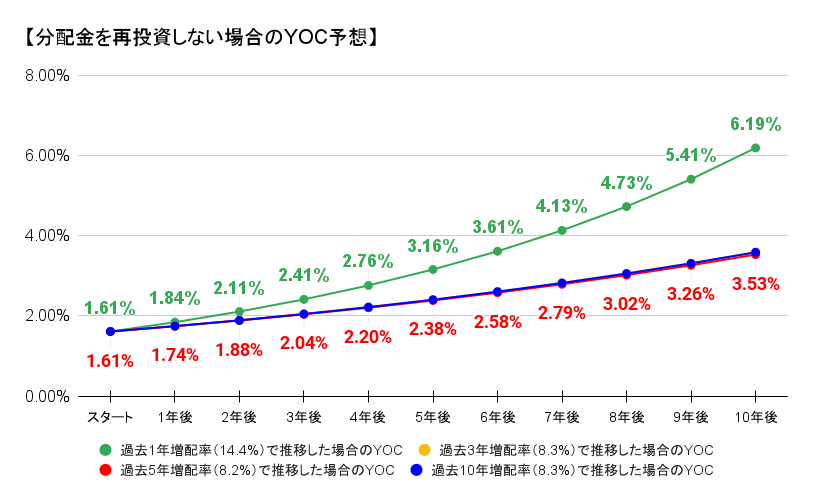

【VIG】の今後のYOC予想は?

現在の過去1年分配金額(2.552ドル)と1、3、5、10年前の同時期の過去1年分配金額(2.2306ドル、2.0066ドル、1.724ドル、1.146ドル)を比較して年間増配率を計算し、それを使って将来YOCを予想します。YOC(Yield on Cost)とは、購入単価あたりの利回りのことです。【VIG】株を2021年9月17日の終値158.41ドルで買った場合、将来の利回り(YOC)がいくらになるかという予測です。

年間増配率は過去1年が14.4%、過去3年が8.3%、過去5年が8.2%、過去10年が8.3%でした。現在の利回りは1.61%です。

「分配金を再投資しない」「分配金を再投資しない(税引き後)」「分配金を再投資する」「分配金を再投資する(税引き後)」の4パターンで検証します

分配金を再投資しない場合のYOC

まずは分配金を再投資しない場合のYOCを見てみましょう。税金は考慮しません。スタート年は、現在の利回りの1.61%です。

もっとも増配率の低い過去5年の増配率(8.2%)で推移すると、5年後のYOCは2.38%、10年後のYOCは3.53%になります。もっとも成績の良い過去1年の増配率(14.4%)で推移すると5年後のYOCは3.16%ドル、10年後のYOCは6.19%です。

分配金を再投資しない場合(税引き後)のYOC

次に分配金を再投資しないケースで、税金を引いた場合のYOCをチェックしましょう。分配金は約28%の税金を引いた72%が支払われます。スタート年のYOCは1.61%ではなく、税引き後の1.16%になります。

もっとも増配率の低い過去5年の増配率(8.2%)で推移すると、5年後のYOCは1.72%、10年後のYOCは2.54%になります。もっとも成績の良い過去1年の増配率(14.4%)で推移すると5年後のYOCは2.27%ドル、10年後のYOCは4.46%です。

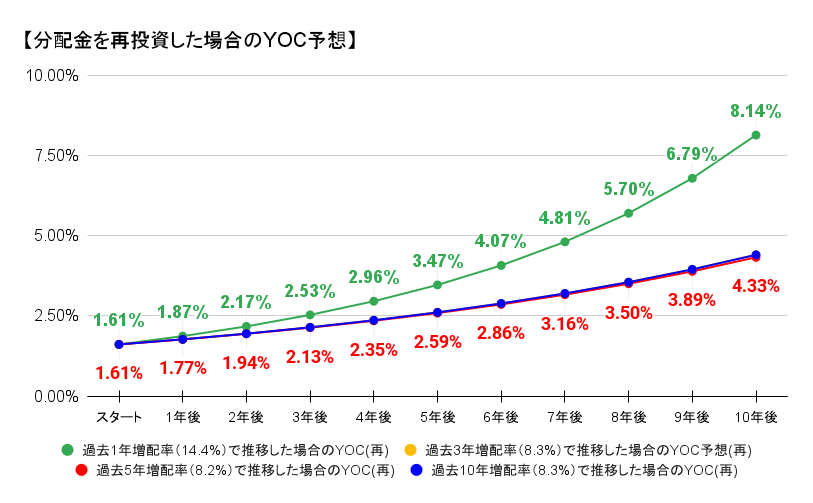

分配金を再投資する場合のYOC

それでは分配金を年1回再投資する場合のYOCを見てみましょう。税金は考慮しません。再投資する分配金額は、現在と10年前の株価を比較して年平均騰落率を計算し、それを使って調整します。

もっとも増配率の低い過去5年の増配率(8.2%)で推移すると、5年後のYOCは2.59%、10年後のYOCは4.33%になります。もっとも成績の良い過去1年の増配率(14.4%)で推移すると5年後のYOCは3.47%ドル、10年後のYOCは8.14%です。

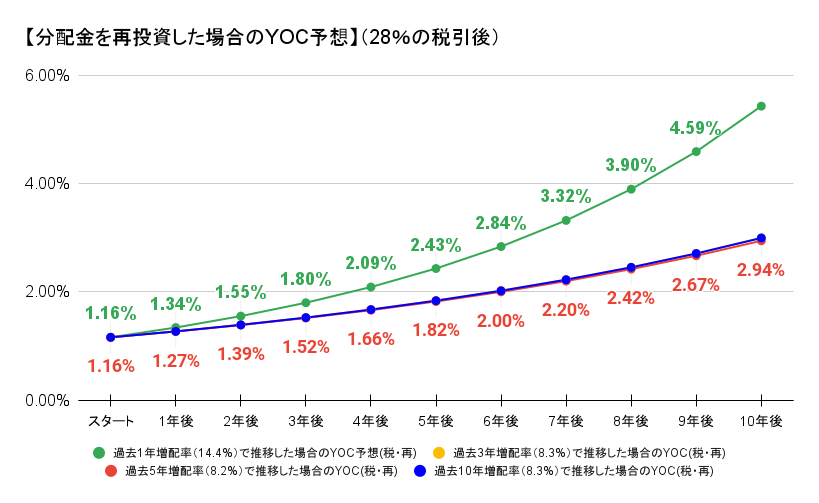

分配金を再投資する場合(税引き後)のYOC

最後に分配金を再投資するケースで、税金を引いた場合のYOCをチェックしましょう。分配金は約28%の税金を引いた72%が支払われます。スタート年のYOCは1.61%ではなく、税引き後の1.16%になります。

もっとも増配率の低い過去5年の増配率(8.2%)で推移すると、5年後のYOCは1.82%、10年後のYOCは2.94%になります。もっとも成績の良い過去1年の増配率(14.4%)で推移すると5年後のYOCは2.43%ドル、10年後のYOCは5.43%です。

まとめ

【VIG】は欠点の少ないETFです。今回は前年同期と比較して約26%の大幅増配でした。利回りは低いですが、高い増配率をキープし続けているので、長期保有向きですね。

なお、次回の分配金は2021年12月20日が権利落ち予定日なので、その前日までに購入すれば分配金をもらえます。

細かく説明した記事はこちら

マネックス証券の口座開設はこちらから↓