グローバルX NASDAQ100・カバード・コール ETF【QYLD】が2021年7月16日に分配金を発表しました。0.2230ドル(厳密には0.222997ドル)です。

1年前の同期は0.2143ドルでしたので、1年前の同期との比較では4.0%の増配です。前回2021年6月の分配金は0.1939ドルなので、前期との比較では15.0%の増配です。

2021年7月16日の終値は22.39ドル、過去1年の分配金は2.6533ドルなので、利回りは11.85%になります。

※このページでの利回りは、過去1年間の分配金をもとに計算します。

【QYLD】はどんなETFか?

【QYLD】は、カバード・コールの売りで利益を生み出すことを目的としており、ナスダック100指数の銘柄を購入し、対応する同一指数のコール・オプションを売却します。【QQQ】をオプション取引して配当金をもらうイメージです。

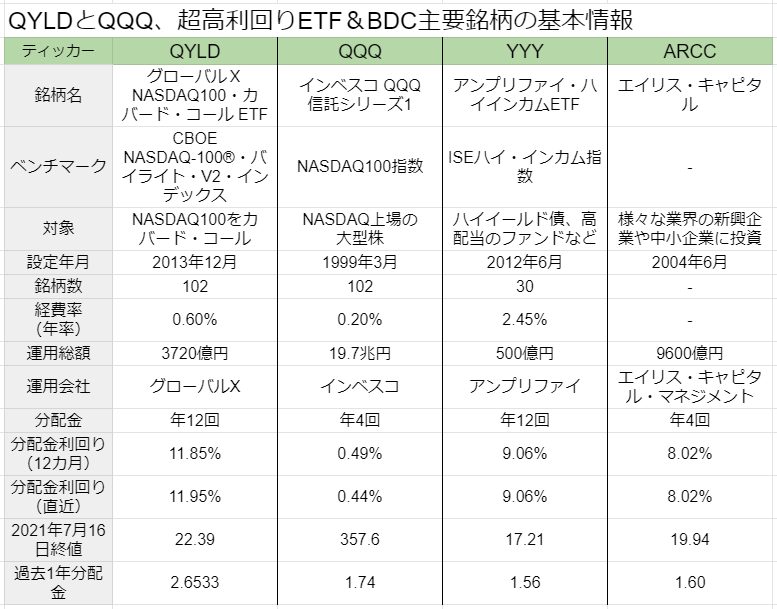

ライバルETFとの比較

【QYLD】と【QQQ】は組込銘柄が同じNASDAQ100です。この2つを比較しました。運用総額は【QQQ】がはるかに大きく、経費率は【QQQ】が安いですね。利回りは【QYLD】が圧倒的です。

さらに、超高配当ETFのアンプリファイ・ハイインカムETF【YYY】、超高配当でおなじみのBDC銘柄の代表格エイリス・キャピタル【ARCC】とも比較しました。

ETFの利回りは過去1年の分配金から計算する場合と、直近の分配金を1年分に換算して計算する場合があります。四半期ごとに分配金を出しているETFは、期ごとに分配金の差があるため、過去1年分配金から利回りを求める「12カ月利回り」を使う場合が多いです。

毎月分配型のETFで、毎月の分配金額があまり変化しない場合は、直近の分配金を1年分に換算して利回りを計算することが多いです。ただし【QYLD】は月によって分配金額が異なるので、「12カ月利回り」を使ったほうがいいかもしれません。微妙なところではありますが。

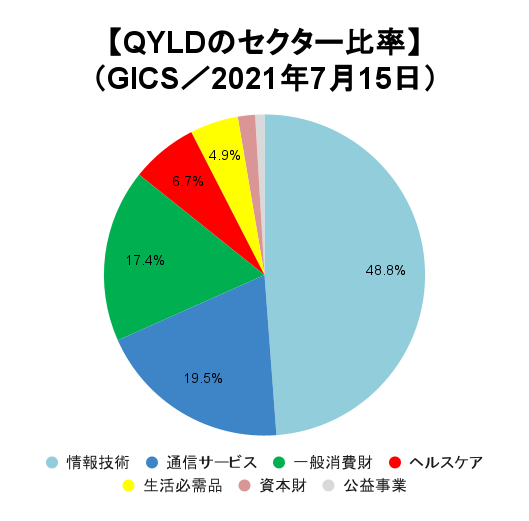

【QYLD】のセクター比率は?

【QYLD】に組み込まれている銘柄のセクター別の組込比率です。ナスダック100の銘柄を保有しますので、【QQQ】とほぼ同じです。情報技術の割合が圧倒的に多く5割弱、通信サービスと一般消費財が2割弱で続いています。エネルギー、素材、不動産はありません。

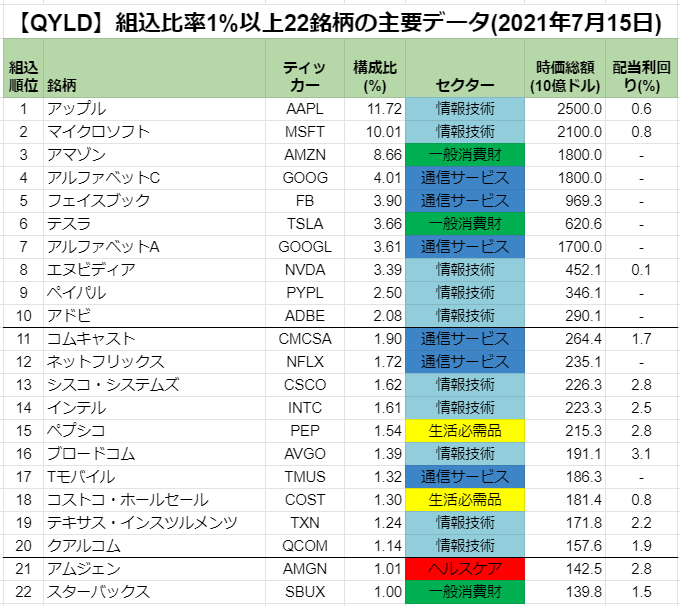

【QYLD】の上位組込銘柄は?

【QYLD】の組込比率1%以上の銘柄です。ベンチマークは、CBOE NASDAQ-100・バイライト・V2・インデックスです。組込比率1%以上の銘柄は22あり、全体の70.3%を占めています。

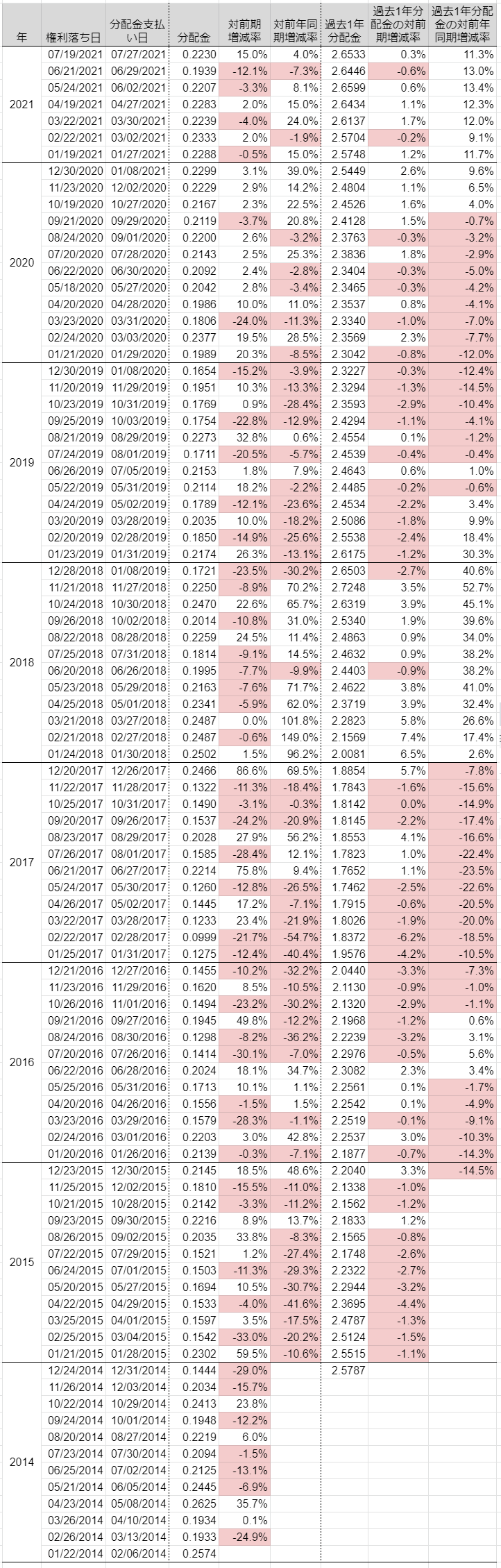

【QYLD】の過去の分配金と増配率は?

【QYLD】が設定されたのは2013年12月です。下の表は過去の配当金の一覧です。2020年10月以降は、一番右側の列の「過去1年分配金の対前年同期増減率」がプラスになっており好調が続いています。

※背景が赤になっているのが対象月と比べてマイナスです

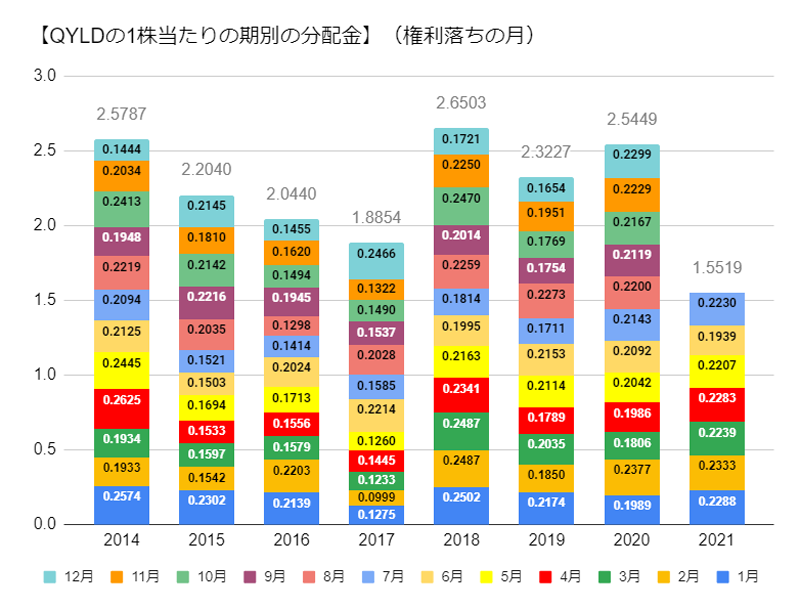

【QYLD】の毎月の分配金は?

2020年の終盤以降は毎月0.22ドル台で安定していましたが、2021年6月は0.2ドルを切りました。今回2021年7月は0.2230ドルに戻りました。現在のところ、2021年は前年や前々年を上回るペースです。

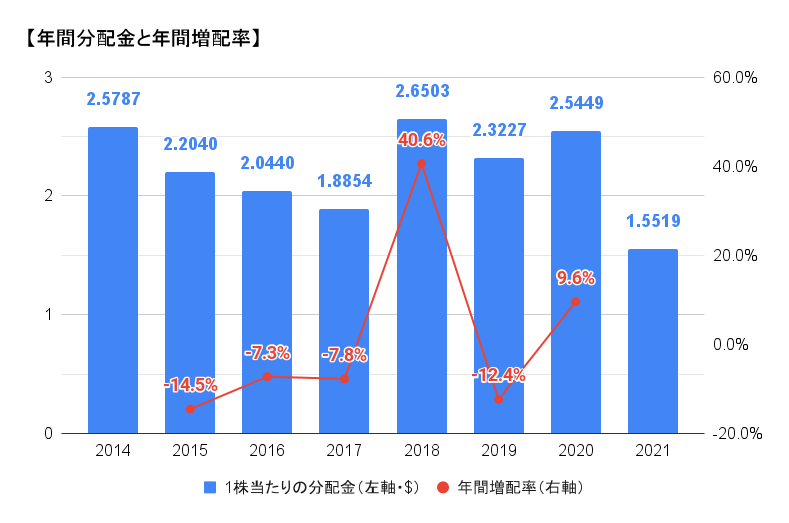

【QYLD】の年間分配金額と年間増配率は?

【QYLD】の分配金を1年ごとにまとめてグラフ化しました。2017年以外は年間2ドルを超えています。2021年は7月までのデータです。

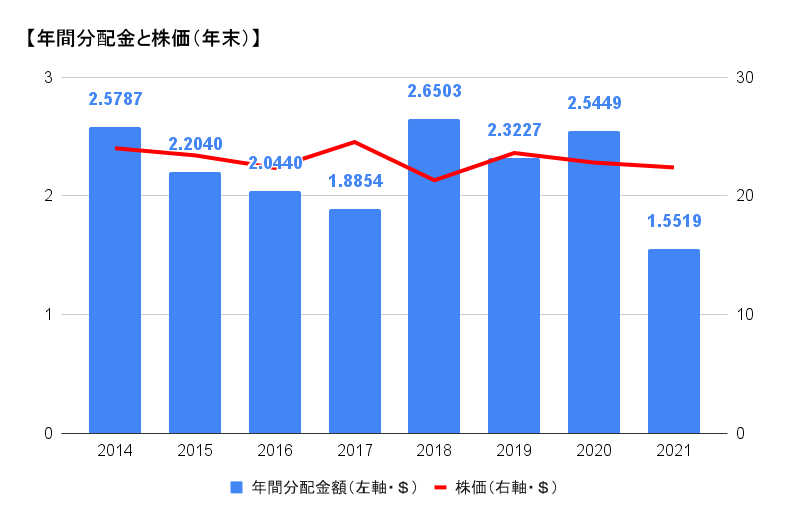

【QYLD】の分配金と株価の関係は?

【QYLD】の分配金と株価はある程度、連動しています。というか、どちらも横ばいですね。利回りが10%もあれば、このままずっと横ばいが続くだけでもありがたいと考える投資家は多いかもしれません。

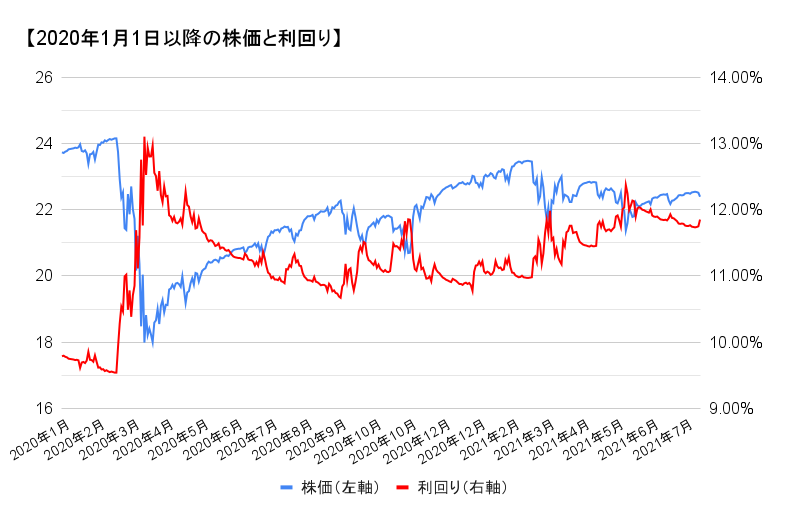

2020年以降の利回りは?

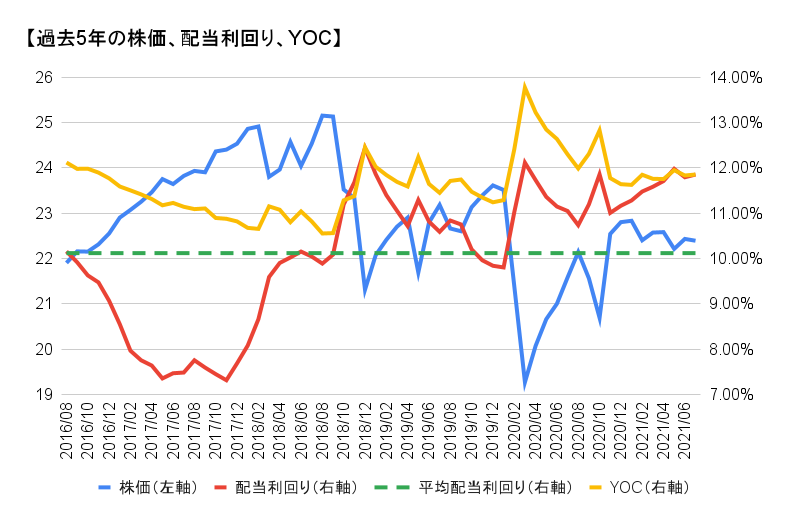

2020年以降の【QYLD】の株価と利回りを見てみましょう。利回りは、過去1年の年間分配金額から算出しました。青線が株価(左軸)で、赤線が利回り(右軸)です。2020年の年初の利回りは9%台後半で推移していましたが、2月半ば以降はコロナ・ショックで株価が下がったため、3月16日には利回りが約13.1%まで上昇しました。現在株価がコロナ・ショック前まで戻りつつあり、利回りは11.85%です。

【QYLD】を過去に買っていた場合のYOCは?

過去に【QYLD】を買った場合、現在の購入単価当たりの利回り(YOC)はどのくらいでしょうか? 現在から5年前までの株価、利回り、YOCを見ていきましょう。株価は月末のもので月1回なので、やや大雑把です。

2021年7月16日の終値は22.39ドル、過去1年の分配金額は2.6533ドルなので、現在の配当利回りは11.85%です。過去5年の平均配当利回りは約10.1%なので、現在は多少割安の状況です。過去5年で株価はあまり変わらず、分配金額も似たようなものなので、いつ買ってもYOCはあまり変わりません。コロナショック時の2020年3月に購入していれば、YOCは約13.7%になっていました。

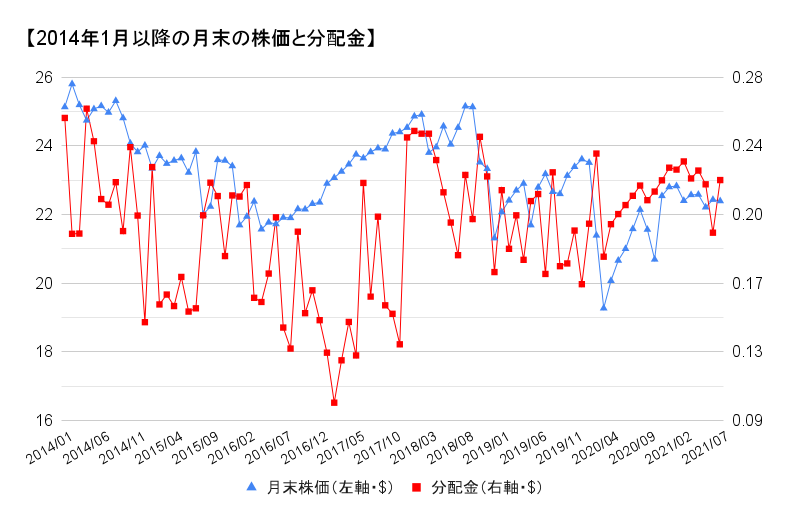

株価と分配金の関係は?

カバード・コール戦略で安定した分配金が支払われると言われている【QYLD】。分配金額に法則はあるのでしょうか? 月末の株価と分配金を比較してみました。

設定当初の分配金は不安定で月によっての差が激しいです。2020年3月頃から株価とかなり連動しているのがわかりますね。ただし、2021年6月の分配金は大きく減りましたが、株価はそれほど下がっていません。

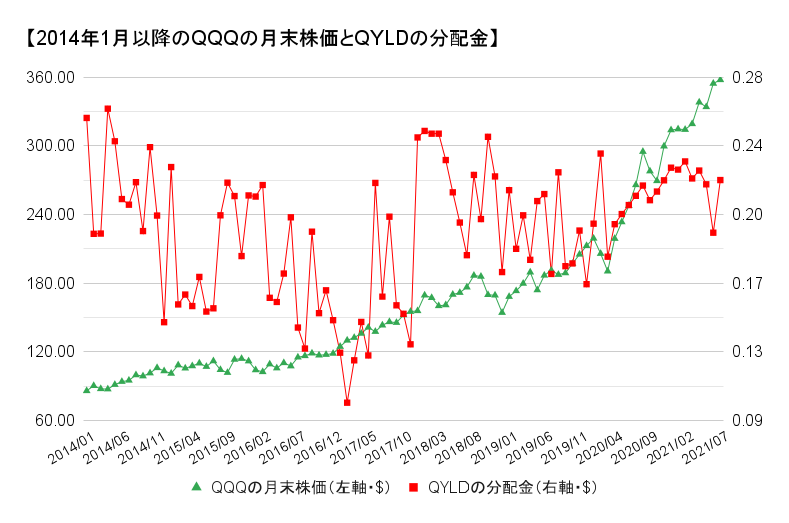

分配金はナスダック100の動きとは連動しているのか?

ナスダック100をカバード・コールしている【QYLD】は、同じくナスダック100をベンチマークしている【QQQ】の株価とは連動しているのでしょうか? 下のグラフは【QYLD】の分配金と【QQQ】の株価(月末)を比較したものです。

先ほどの【QYLD】の株価とは異なり、あまり連動していないように見えます。

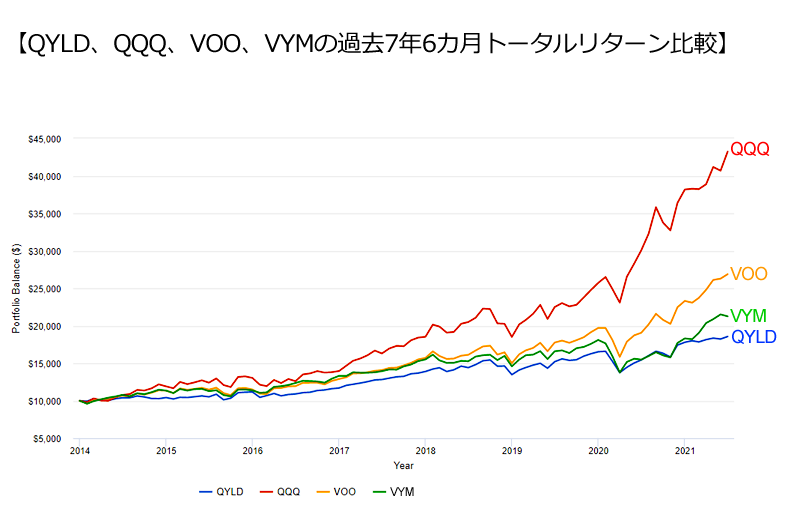

主要ETFとトータルリターンを比較する

【QYLD】と他のETFのトータルリターンを比較します。ナスダック100【QQQ】、 S&P500 ETF【VOO】、高配当ETF【VYM】と比べました。もっとも後発の【QYLD】が設定されたのが2013年12月なので、2014年1月から2021年6月までの7年6カ月を比較します。PORTFOLIO VISUALIZERを使用しました。

2014年1月に1万ドル投資して配当を再投資した場合、2021年6月には【QQQ】が4万3200ドル、【VOO】が2万6800ドル、【VYM】が2万1200ドル、【QYLD】が1万8500ドルになっていました。

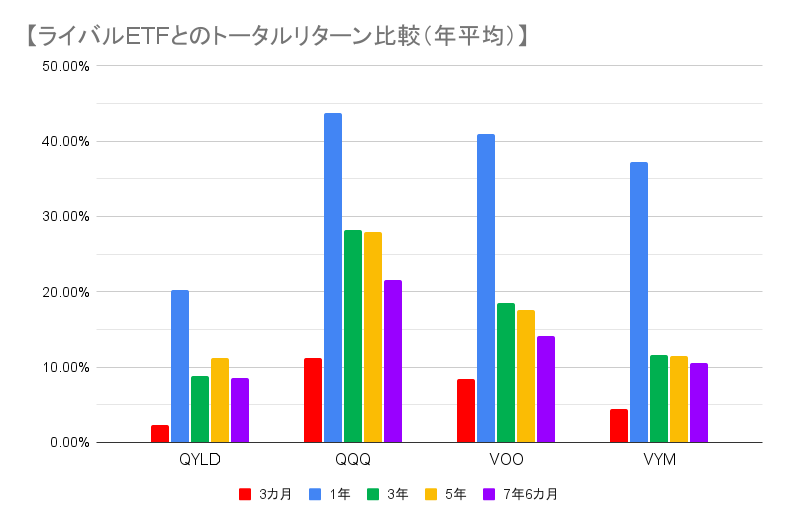

過去のトータルリターン

過去3カ月、1、3、5年、7年6カ月の年平均トータルリターンは以下の通りです。過去5年の年平均リターンは【QQQ】が27.9%、【VOO】が17.6%、【VYM】が11.4%、【QYLD】は11.2%でした。過去5年では【QYLD】は【VYM】とほぼ互角です。

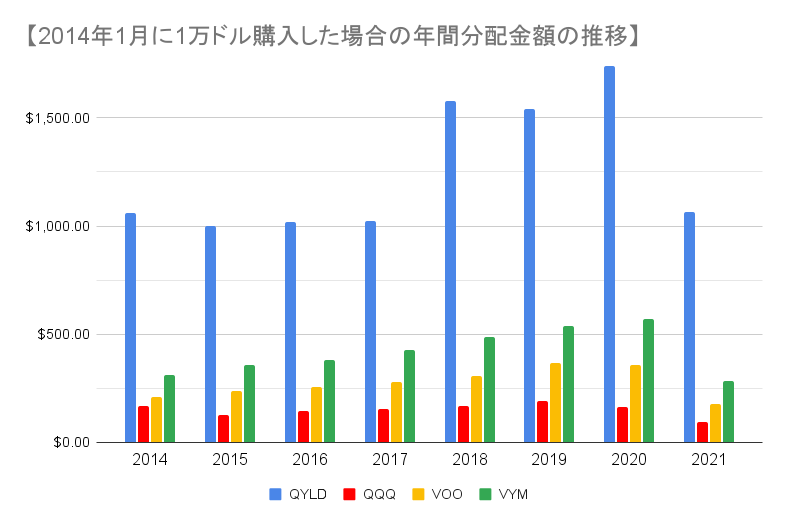

主要ETFとの分配金比較は?

2014年1月に1万ドル投資して分配金を再投資した場合の年間でもらえる分配金の推移です。分配金は再投資します。税金は考慮しません。

7年6カ月分配金の合計は【QYLD】が1万ドル、【VYM】が3300ドル、【VOO】が2100ドル、【QQQ】が1200ドルでした。【QYLD】は【VYM】の約3倍となりました。

高配当ETF、BDC銘柄とトータルリターンを比較しよう

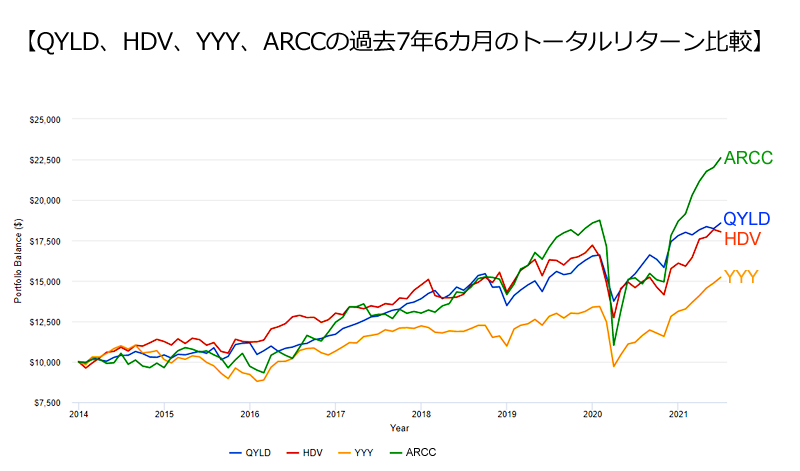

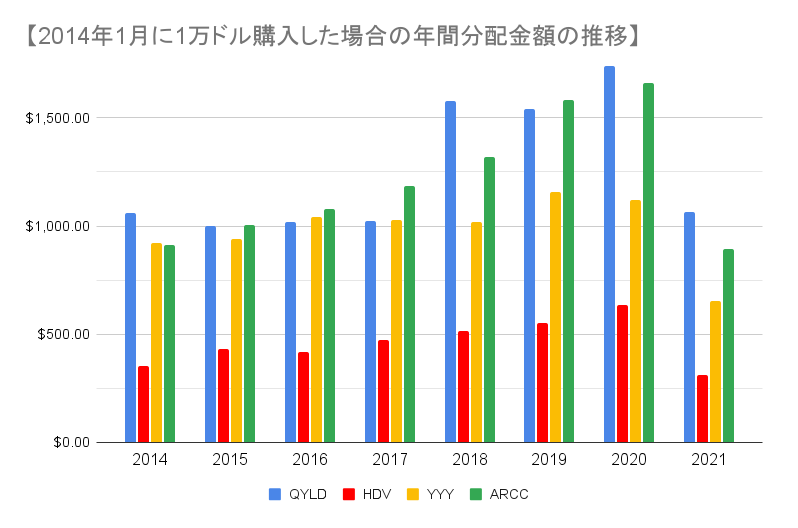

今度は【QYLD】と高配当ETF【HDV】、超高配当ETF【YYY】、BDC銘柄の代表格【ARCC】で比べました。PORTFOLIO VISUALIZERを使って2014年1月から2021年6月までの7年6カ月を比較します。

2014年1月に1万ドル投資して配当を再投資した場合、2021年6月には【ARCC】が2万2000ドル、【QYLD】が1万8500ドル、【HDV】が1万8000ドル、【YYY】が1万5200ドルになっていました。

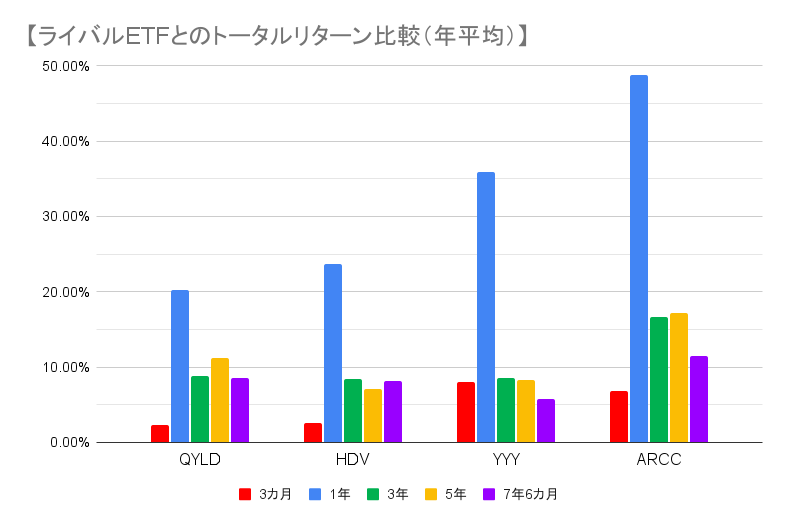

過去のトータルリターン

過去3カ月、1、3、5年、7年6カ月の年平均トータルリターンは以下の通りです。過去5年の年平均リターンは【ARCC】が17.2%、【QYLD】が11.2%、【YYY】は8.6%、【HDV】は8.3%でした。【QYLD】の3年以上のリターンは【ARCC】には劣りますが、【YYY】や【HDV】を上回っています。

高配当ETF、BDC銘柄との分配金の比較は?

2014年1月に1万ドル投資して分配金を再投資した場合の年間でもらえる分配金の推移です。分配金は再投資します。税金は考慮しません。

7年6カ月分配金の合計は【QYLD】が1万ドル、【ARCC】が9600ドル、【YYY】が7800ドル、【HDV】が3600ドルでした。【QYLD】と【ARCC】がほぼ互角です。年平均だと1300ドルぐらいで、YOC13%ですね。

【QYLD】の今後の分配金予想は?

現在の過去1年分配金額(2.6533ル)と1、3、5年前の同時期の過去1年分配金額(2.3836ドル、2.4632ドル、2.2976ドル)を比較して年間増配率を計算し、それを使って将来の分配金とYOCを予想しました。YOC(Yield on Cost)とは、購入単価あたりの分配金利回りのことです。【QYLD】株を2021年7月16日の終値22.39ドルで買った場合、将来の利回り(YOC)がいくらになるかという予測です。さらに、分配金が変化しない場合のYOCも計算しました。

購入金額は1万ドルにします。そうすると、年間分配金額から利回り(YOC)が一瞬で計算できます。たとえば、年間分配金額が300ドルなら利回り(YOC)は3.0%、年間分配金額777ドルなら利回り(YOC)は7.77%になります。

年間増配率は過去1年が11.3%、過去3年が2.5%、過去5年が2.9%でした。現在の利回りは11.85%です。

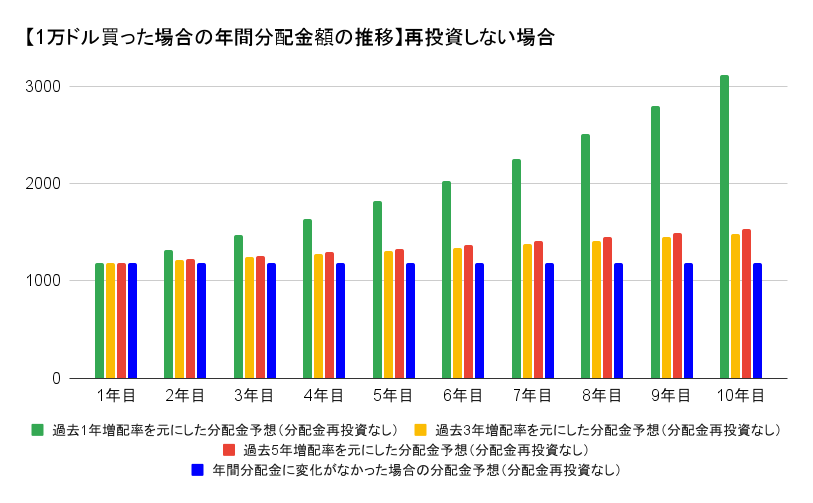

分配金を再投資しない場合

まずは分配金を再投資しないケースを見てみましょう。税金は考慮しません。現在の利回りが11.85%なので、1年目の年間分配金額は1185ドルです。

今後も分配金が変化しない場合は5年目の分配金額は1185ドル、10年目の分配金額は1185ドルになります。もっとも成績の良い過去1年の増配率を当てはめると5年目の分配金額は1819ドル、10年目の分配金額は3110ドルになりそうです。分配金額3110ドルはYOC(購入額に対する利回り)31.10%です。

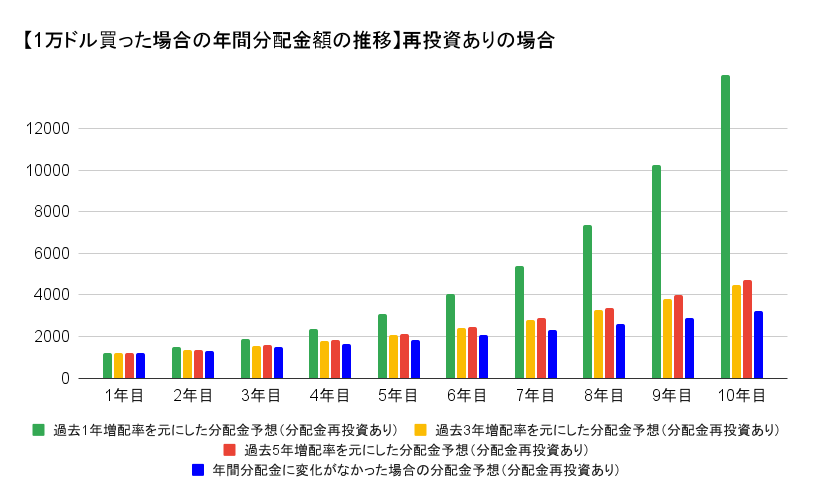

分配金を再投資する場合

つぎに分配金を再投資するケースを見てみましょう。税金は考慮しません。再投資する場合の分配金額は、現在と5年前の株価を比較して年平均騰落率を計算し、それを使って調整しています。

今後も分配金が変化しない場合は5年目の分配金額は1851ドル、10年目の分配金額は3233ドルになります。もっとも成績の良い過去1年の増配率を当てはめると5年目の分配金額は3067ドル、10年目の分配金額は14553ドルになりそうです。分配金額14553ドルはYOC(購入額に対する利回り)145.53%です。

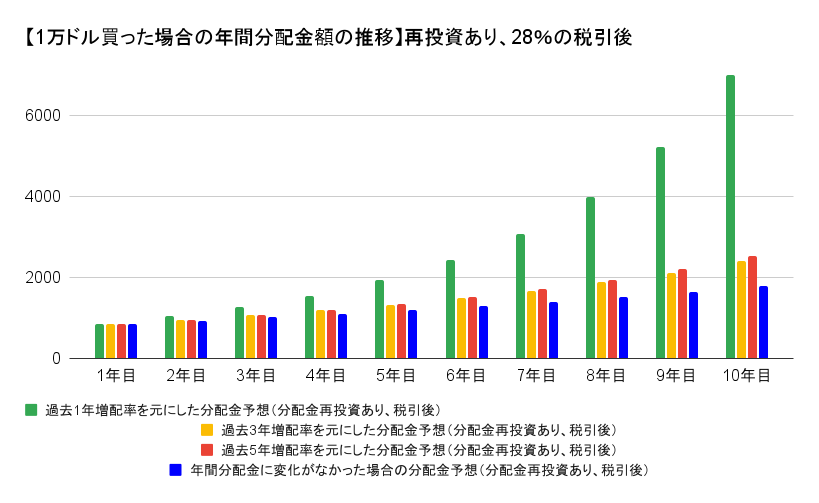

分配金を再投資する場合(税引き後)

最後に分配金を再投資するケースで、税金を引いた額で計算してみましょう。分配金は28%の税金を引いた72%で計算します。1年目は1185ドルではなく、税引き後の853ドルになります。

今後も分配金が変化しない場合は5年目の分配金額は1182ドル、10年目の分配金額は1777ドルになります。もっとも成績の良い過去1年の増配率を当てはめると5年目の分配金額は1921ドル、10年目の分配金額は6992ドルになりそうです。分配金額6992ドルはYOC(購入額に対する利回り)69.92%です。

過去1年の分配金が好調だったため、超高利回りと重なって、将来YOC予想はとんでもない数字になりました。たぶん、この通りにはいかないと思います。「年間分配金に変化がなかった場合」が最も現実的な気がします。

まとめ

【QYLD】は前回2021年6月の分配金が減りましたが、今回は復活しました。このペースの分配金をキープしてもらいたいものですね。

【QYLD】など超高利回ETFは、ついつい買いすぎてしまうケースが目立ちます。自分のリスク許容度をしっかり把握して、ポートフォリオの数%ぐらいまでとルールを決めたほうがいいかもしれません。

マネックス証券では、2021年9月30日まで「米国ETF10銘柄対象 米国株定期買付応援キャンペーン」を実施中。定期買付サービスで人気の米国ETF10銘柄の買付手数料(税抜)が全額キャッシュバックされます。その中に、グローバルX NASDAQ100・カバード・コール ETF【QYLD】も含まれています。こちらをチェック!

このキャンペーン、高配当ETFなら【VYM】【HDV】【SPYD】【PFF】などが対象です。また、定期買付ではなく、通常の購入でもキャンペーンの対象になります!

細かく説明した記事はこちら

マネックス証券の口座開設はこちらから↓