グローバルX NASDAQ100・カバード・コール ETF【QYLD】の分配金が2024年4月19日に発表されました。0.1723ドルです。

先月(2024年3月)の分配金は0.1780ドルなので、先月との比較では3.2%減です。

権利付最終日である4月19日(第3金曜日)の終値は17.28ドル、基準価額(NAV)は17.27ドル、今回の分配金は0.1723ドルなので、基準価額(NAV)から算出した分配金は1.00%。1%の満額を獲得した可能性が高いです。

2024年4月19日の終値は17.28ドル、過去1年の分配金は2.0700ドルなので、分配金利回りは11.98%になります。

※このページでの利回りは、過去1年間の分配金をもとに計算します。

序盤は【QYLD】の分配金についてのデータを紹介

前半は【QYLD】とライバルETFとの基本データを比較

中盤は【QYLD】の基本情報、組込銘柄やセクターなど、【QYLD】の中身に迫ります

後半はライバルのカバードコールETF【XYLD】【JEPI】【RYLD】など、トータルリターン、株価、分配金などのデータを比較します

最後に、いま【QYLD】買ったら将来どのくらいの分配金利回りになるか予測します

【QYLD】の過去の分配金と増配率は?

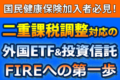

【QYLD】が設定されたのは2013年12月です。下の表は過去の分配金一覧です。

※背景が赤色になっている箇所は、対象月と比べてマイナスです

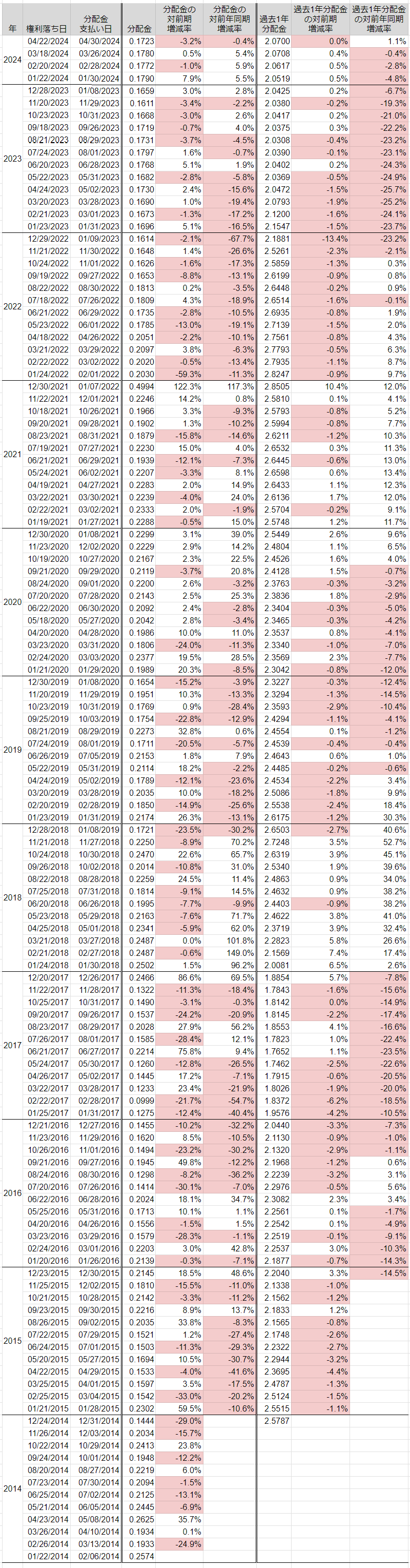

【QYLD】の毎月の分配金は?

【QYLD】は毎月分配金が支払われます。月ごとの分配金を棒グラフにして1年ごとに重ねました。

2021年12月は0.4994ドルとかなり多いですね。その理由は、ショートターム・キャピタルゲインが含まれていたからです。詳しくはこちら

2022年と2023年は株価が低迷したので、分配金の上限も減り、2021年よりも減っています。

2024年の分配金は前年2023年よりもやや多いペースです。

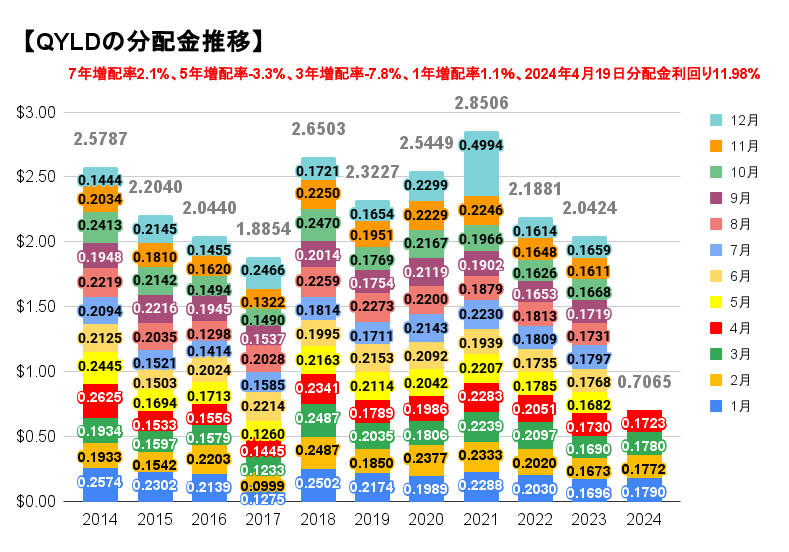

【QYLD】の分配金と株価の関係は?

【QYLD】の分配金と株価はある程度、連動しています。2021年は株価が下がり、分配金の上限も減りました。2023年は横ばいです。

2023年はあと2回分配金が出ます。

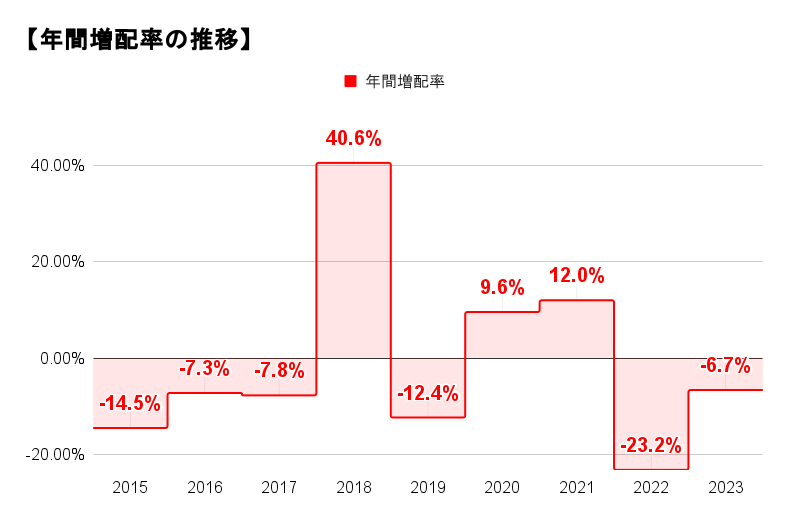

【QYLD】の年間増配率は?

年間分配金の増配率を見てみましょう。2014年から2017年にかけてはマイナスでしたが、2018年に一気に増えました。2022年はマイナス23.2%、2023年はマイナス6.7%でした。

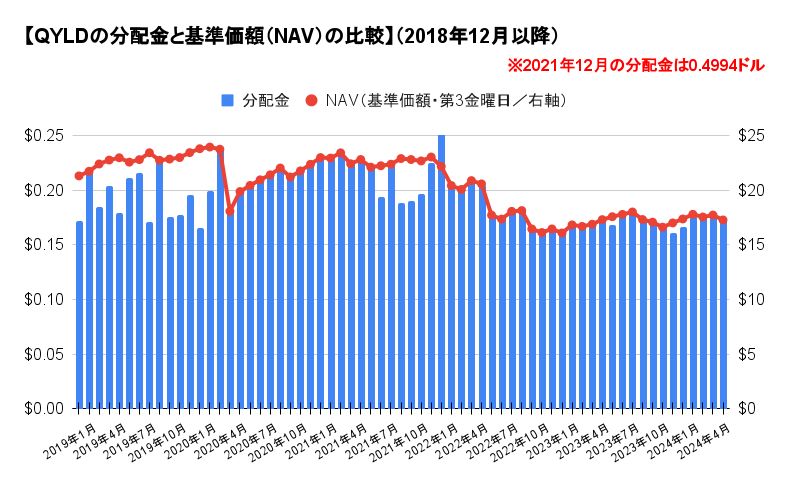

最近の分配金と基準価額(NAV)の関係は?

下のグラフは「QYLD」の毎月の分配金と基準価額の比較です。

基準価額はほぼ株価です。赤い折れ線の基準価額に対して、青い棒線が分配金が重なっていれば、分配金の満額である1%を獲得したということです。

ちょうど真ん中あたりの2022年1月以降は、満額の1%をほぼ獲得しています。

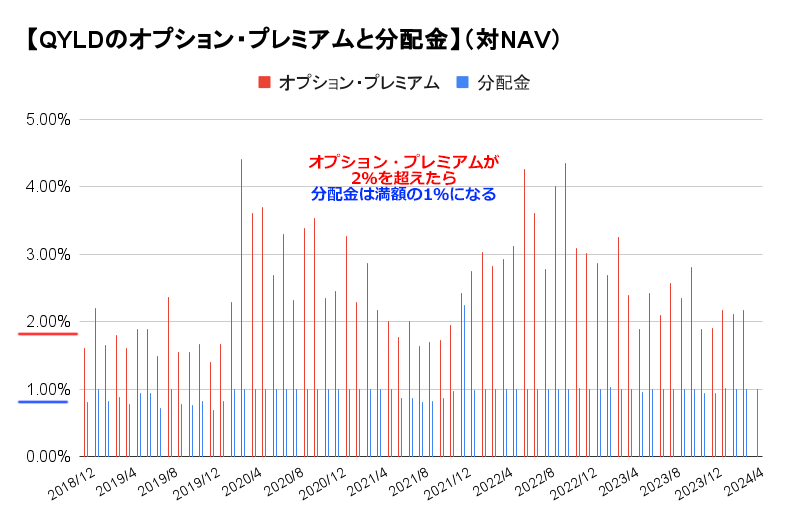

オプション・プレミアムと分配金の関係をグラフにする

先ほどの画像を、グラフ化します。獲得したオプション・プレミアムと分配金の月ごとのデータです。NAVに対して分配金がどのくらいの割合だったかです。単位は%です。

100%カバードコール戦略の場合、赤い棒グラフのオプション・プレミアムが2%以上なら、青い棒グラフの分配金は満額の1%となります。

オプション・プレミアムは2%を超えることが多いですね。最近はほとんどの期間で超えています。

※一番右の2024年4月の分配金は予想です。オプション・プレミアムは発表されていません

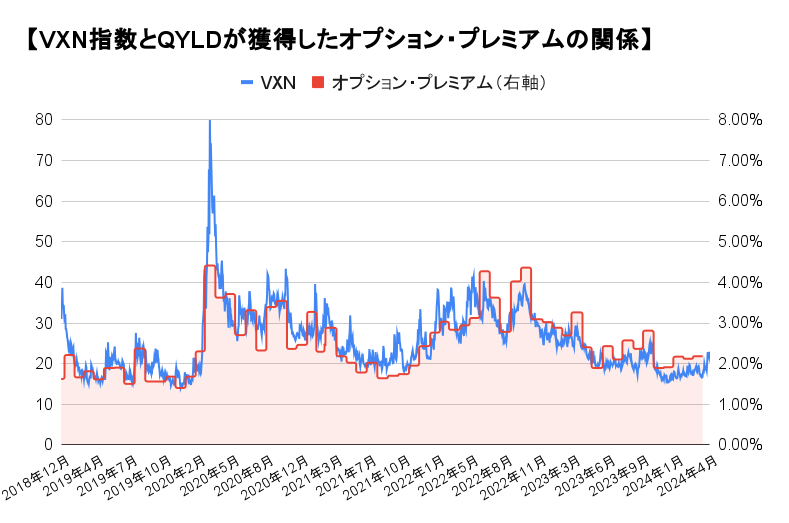

オプション・プレミアムとボラティリティの関係

オプション・プレミアムとボラティリティの関係です。カバードコール戦略はボラティリティが大きいと、オプション・プレミアムをたくさん稼ぐことができると言われています。

下のグラフは、ナスダック100指数のオプション価格から算出されるボラティリティを示す【VXN】と、【QYLD】が獲得したオプション・プレミアムの関係です。

ほぼ連動していますね。オプション・プレミアムが2%を超えるには、【VXN】の値が20弱ぐらいが目安のようです。

直近2024年4月19日の【VXN】は中東情勢の影響もあり上昇しており、23ぐらいです。

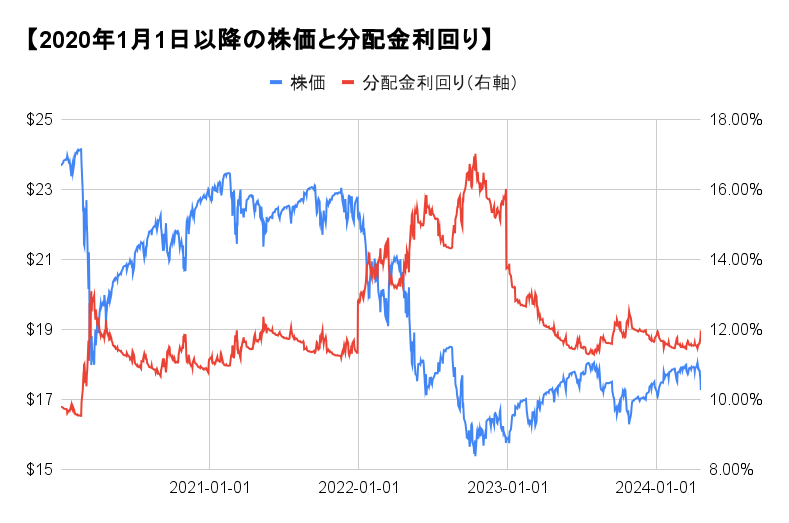

2020年以降の分配金利回りは?

2020年以降の【QYLD】の株価と分配金利回りを見てみましょう。分配金利回りは、過去1年の年間分配金額から算出しました。青線が株価(左軸)で、赤線が分配金利回り(右軸)です。

青い線の株価は2022年1月以降下がっています。なので、年間分配金が2022年以降、下がったというわけですね。

2024年4月19日現在の分配金利回りは11.98%です。

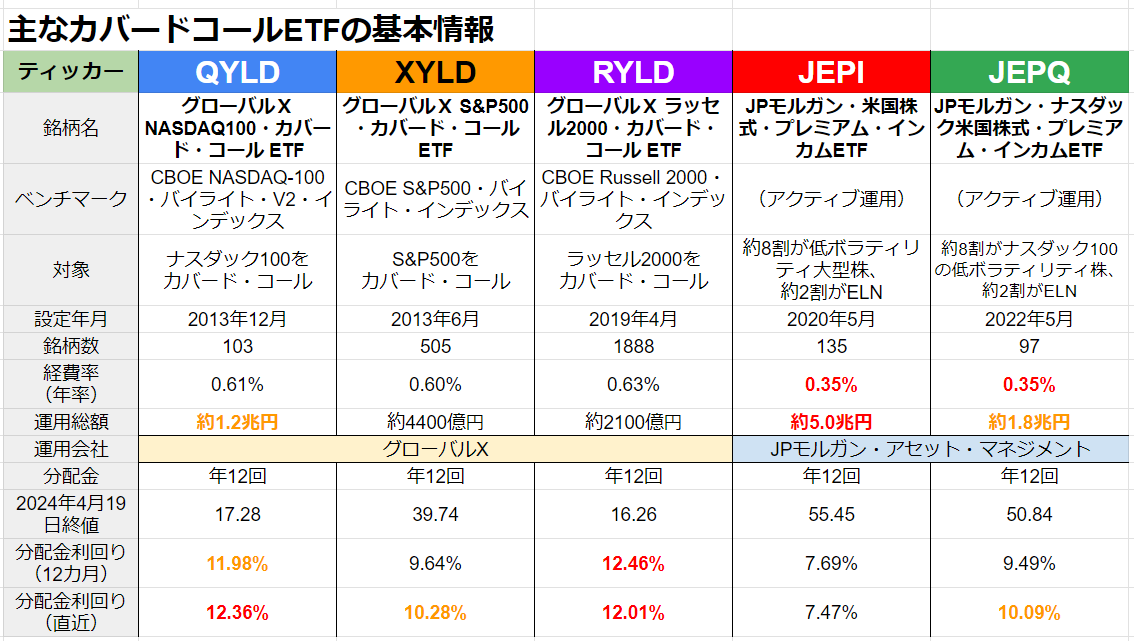

ライバルETFとの比較

【QYLD】と主なカバードコール系のETFの比較です。

【QYLD】の対象はナスダック100。【XYLD】はS&P500、【RYLD】はラッセル2000が対象です。

【JEPQ】はナスダック100の低ボラティリティ銘柄を約8割を保有。残りの2割弱でELNという仕組債を保有して、カバードコールと似たようなオプション取引を行います。【QYLD】のライバルという位置づけですね。【JEPI】は【JEPQ】のS&P500版です。

運用総額は【JEPI】が約5.0兆円と頭一つ抜け出しています。【QYLD】は約1.2兆円。

過去1年や直近の分配金利回りは、【RYLD】が12%台と高く、【QYLD】が12%前後、【XYLD】【JEPQ】が続き、【JEPI】は少し劣ります。

※クリックで拡大します

分配金利回り(12カ月)は過去1年の配当から算出したものです

分配金利回り(直近)は直近の分配金が今度1年続いたものとして算出しました。

表の中の数値が他のETFと比較して優れている場合は赤字にしました。次点はオレンジ色です。

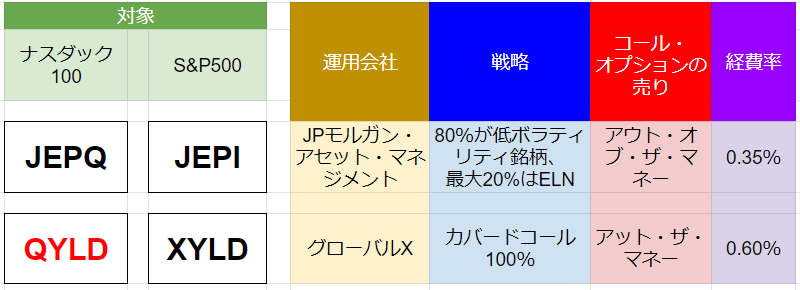

ライバルETFとの関係

【QYLD】とライバルETFの比較です。4つのETFの関係や大まかな違いはこんな感じです。

一番左の列は対象がナスダック100です。【QYLD】のライバルになりそうなのが、同じナスダック100が対象の【JEPQ】です。

左から2列目の【JEPI】と【XYLD】は対象がS&P500です。

上段の【JEPQ】と【JEPI】はJPモルガン・アセットマネジメント社の商品で、80%が低ボラティリティ銘柄で、残りの20%がELNという仕組債で、コールオプションを売ります。

下段の【QYLD】と【XYLD】はグローバルX社のカバードコールETFです。原資産を保有しながら、コールオプションを売ります。

JPモルガンとグローバルX社のETFは似ていますよね。コール・オプションの売りにおける権利行使価格が原資産よりも高い「アウト・オブ・ザ・マネー」か、権利行使価格が原資産と同額の「アット・ザ・マネー」の違いはあります。

経費率はJPモルガン・アセット・マネジメント社の【JEPQ】【JEPI】が0.35%、グローバルX社の【QYLD】【XYLD】は0.60%なので少し差があります。

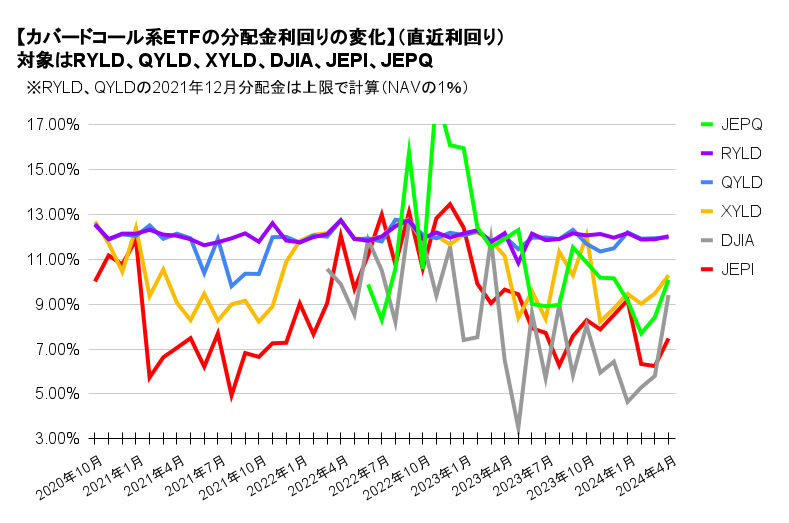

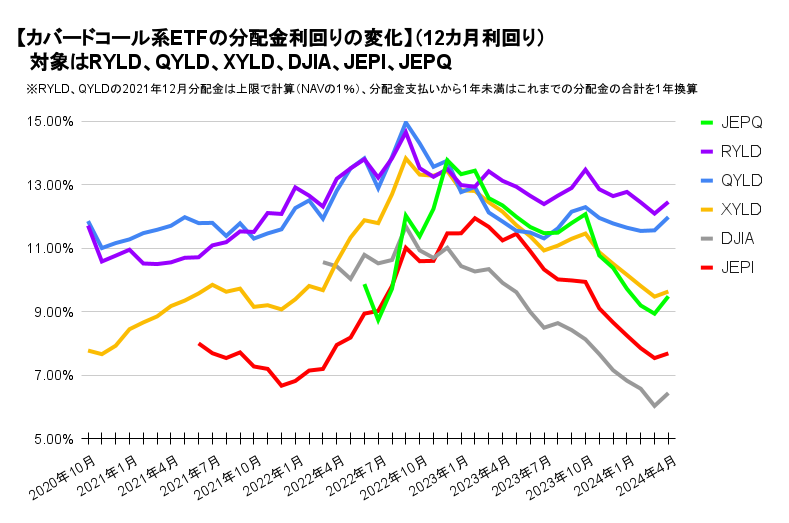

カバードコール系ETFの分配金利回り推移

カバードコール系ETF【RYLD】【QYLD】【XYLD】【DJIA】【JEPI】【JEPQ】の分配金利回りの変化を見てみましょう。分配金利回りは直近の分配金を1年換算したものから算出しました。株価は月末のものです。

※2021年12月に【RYLD】【QYLD】はキャピタルゲイン分配金を出しました。これを含めて計算するとイメージしづらくなるので、【RYLD】【QYLD】の2021年12月分配金はNAVの上限1%で計算しました

カバードコール系ETFの分配金利回りを過去1年分配金から算出

先ほどのグラフだと、月によって分配金の変動があるため少しイメージしづらいかもしれません。過去1年の分配金から分配金利回りを算出しました。

目安は【RYLD】が12%、【QYLD】が11.5%、【JEPQ】【XYLD】が11%、【JEPI】が8~9%、【DJIA】が8%ぐらいですかね。

※このグラフも前項同様に、【RYLD】【QYLD】の2021年12月分配金はNAVの上限1%で計算しました

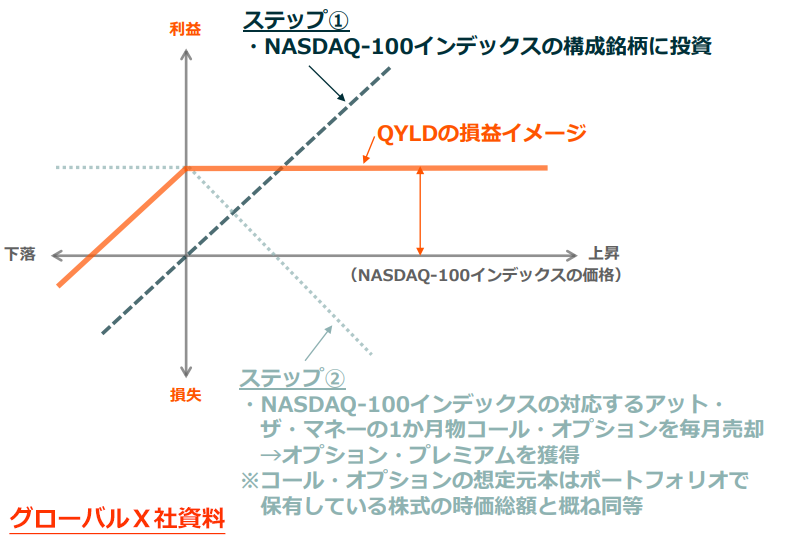

【QYLD】はどんなETFか?

【QYLD】はオプション取引を行って利益を狙います。オプション取引というのは保険料みたいなものです。

オプションの中でも、カバード・コール戦略という方法を取ります。ナスダック100インデックスを保有しながら、ナスダック100インデックスを将来買う権利を売ります。ちなみにナスダック100インデックスというのは、ETFでいうところの【QQQ】のことです。

将来買う権利を売ることを、「コールオプションの売り」と言います。表の上から2番目の黄色の部分です。

オプションを売ったことで、プレミアムを受け取ることができます。そして獲得したプレミアムは、【QYLD】ホルダーに分配金として支払います。この分配金額が多額で、毎月、株価のほぼ1%が最大値です。年利に換算すると12%を目標としています。

ナスダック100インデックスという近年の米国を牽引してきた新興市場【QQQ】で超高配当を狙うというのが【QYLD】の人気の理由とも言えます。

ちなみに分配金に支払われた残りは【QYLD】に再投資され、株価の上昇に寄与します。

【QYLD】は2番目のコール・オプション(買う権利)を売るに該当します

プロセスは?

以下のような手順で行われます。

(1)ナスダック100インデックスを購入します。ETFの【QQQ】を買うようなイメージです。

(2)毎月第3金曜日に、1カ月後に満期を迎えるナスダック100インデックス・オプション(NDX)を販売します。

(3)コール・オプションの売りをアット・ザ・マネーで行います。今と同じ価格で1カ月後に買うことができる権利を売ります。満期は翌月の第3木曜日です。

(4)このオプションの販売と引き換えに、プレミアムを受け取ります。

(5)満期日が過ぎたら、オプションの一部を分配金として【QYLD】ホルダーに分配します。

(6)そして、翌月以降も、このプロセスが繰り返されます。

アット・ザ・マネーによるオプション販売を行うため、株価上昇における利益を捨てます。そのかわりに、オプション代はそれなりに高くなるという仕組みです。

ボラティリティが大きいとオプション代がより高くなる傾向です。分配金は最大で純資産価格の1%なので、年12%の利回りを目指すというのが基本的な考え方です。

プレミアムの価値は?

プレミアムの価格は、次の5つの要因によって決定されます。

(1)原資産価格

(2)オプションの権利行使価格

(3)オプション満期までの残り時間

(4)原資産のボラティリティ

(5)リスクフリーレート(金利)

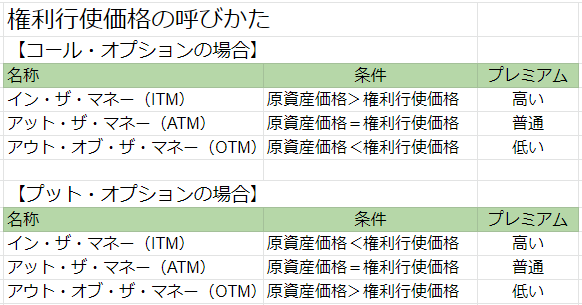

オプションの権利行使価格は?

オプションの権利行使価格はATM(アット・ザ・マネー)です。原資産価格と権利行使価格が同じです。ナスダック100は近年好調だったので、1カ月後に同じ価格で買うことができるのは買い手に有利です。そのためプレミアムの代金はそれなりに高くなります。

権利行使日に価格が上がった場合は、実際の株をやり取りせずに、その差額を支払うことになります。これを差金決済と言います。

ただし、保有している原資産も値上がりしているので、その分をカバーできるという意味でカバード・コールと言います。

※権利を行使すれば利益が出る状態が「イン・ザ・マネー(ITM)」、損失が出る状態が「アウト・オブ・ザ・マネー(OTM)」、同じ場合は「アット・ザ・マネー(ATM)」です

参考サイト

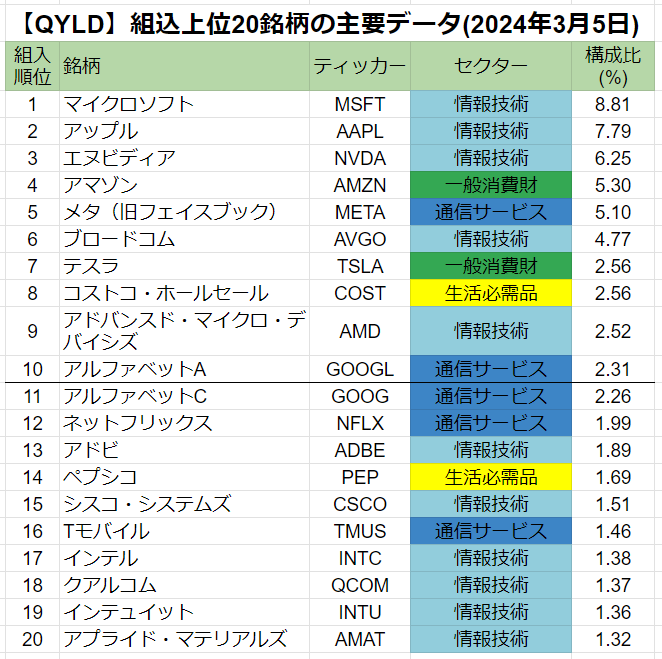

【QYLD】の上位組込銘柄は?

【QYLD】の組込上位20銘柄です。ベンチマークは、CBOE NASDAQ-100(R)・バイライト・V2・インデックスです。原資産としてナスダック100を保有するカバードコール戦略を行うので、中身はETFの【QQQ】とほぼ同じです。

上位10銘柄で全体の48%、上位20銘柄で64%です。結構集中投資ですね。

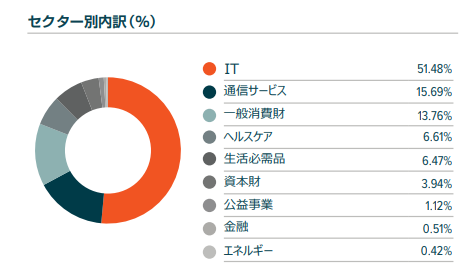

【QYLD】のセクター比率は?

右側の円グラフは【QYLD】のセクター別の組入比率です。

ナスダック100の銘柄を保有しますので、こちらも【QQQ】とほぼ同じです。

情報技術(IT)の割合が圧倒的に多くて約51%、通信サービスが15.7%、一般消費財が13.8%と続いています。この3セクターで約8割を占めています。

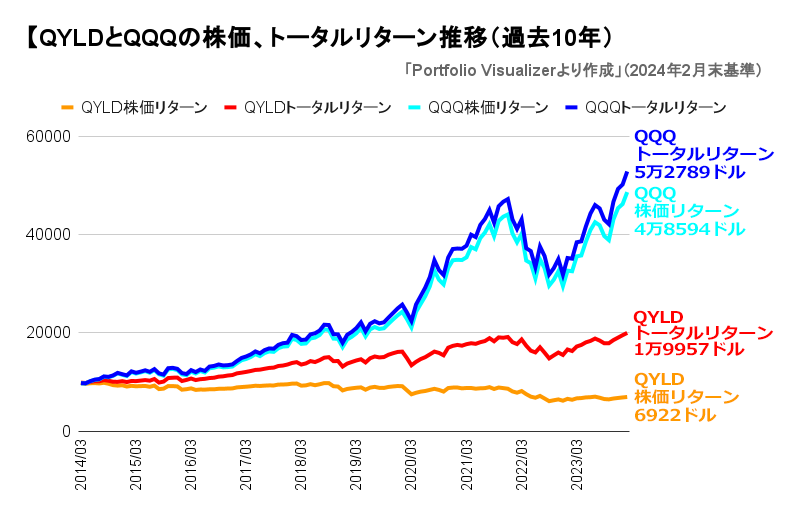

【QYLD】と原資産の【QQQ】を比較しよう

それでは【QYLD】と原資産のナスダック100インデックスのETF【QQQ】のリターンを比較します。

下のグラフは【QYLD】と【QQQ】の株価リターン、トータルリターンの比較です。過去10年です。トータルリターンは分配金を再投資した株価リターンのことです。

10年前に1万ドルを投資した場合、トータルリターンは【QYLD】が1万9957ドル、【QQQ】が5万2789ドルになりました。

かなり差がついています。リターンだけを考えるなら、カバードコールETFを買わずに、原資産のナスダック100インデックス、つまりETFの【QQQ】を買った方が良さそうです。

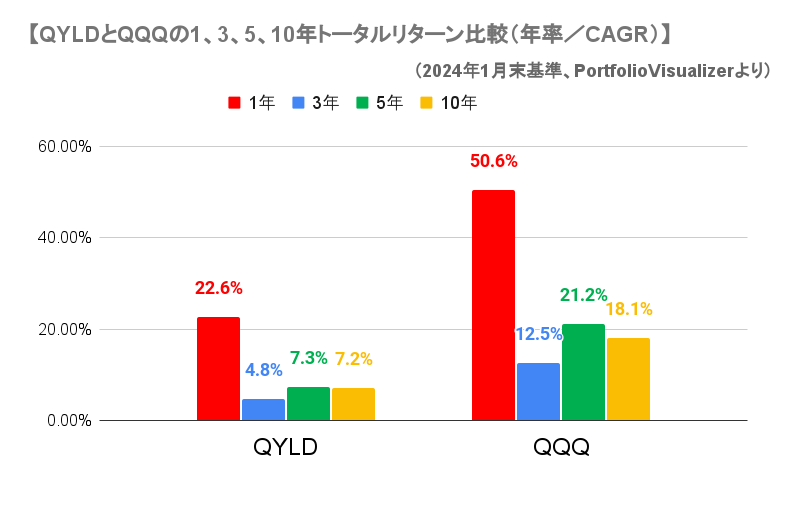

トータルリターンを比較する

【QYLD】と【QQQ】のトータルリターン比較です。年率です。

【QQQ】は5年で21%、10年で18%と凄まじいリターンですね。

それに比べると【QYLD】は劣ります。5年、10年ともに7%台です。年率7%台というのは、それほど悪い数値ではないですね。

インカム狙いの人にとって、超高配当で年率7%のリターンなら、悪くないという考え方もできます。分配金を11%ぐらい獲得して、わずかに株価が下がるというイメージですね。

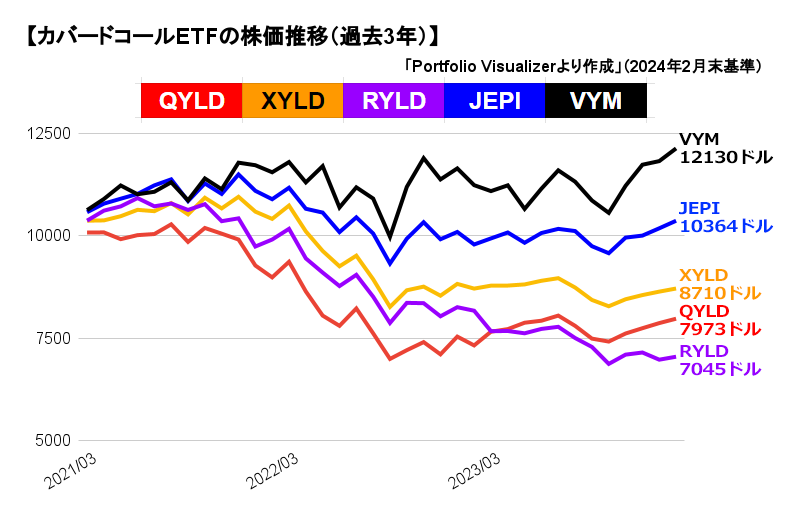

ライバルETFと株価、トータルリターンを比較

【QYLD】とライバルETFを比較します。【XYLD】、【RYLD】、【JEPI】、【JEPQ】のカバードコールETFに加え、高配当ETFの代表格【VYM】も比較対象とします。

まずは株価を比較します。過去3年です。【JEPQ】設定されたのが2022年5月なので、このデータはありません。

3年前に1万ドルを投資した場合、株価は【VYM】が1万2130ドルでトップ、【JEPI】が1万364ドル、ここまでがプラスです。

【QYLD】は7973ドルとやや低調ですね。

トータルリターンを比較

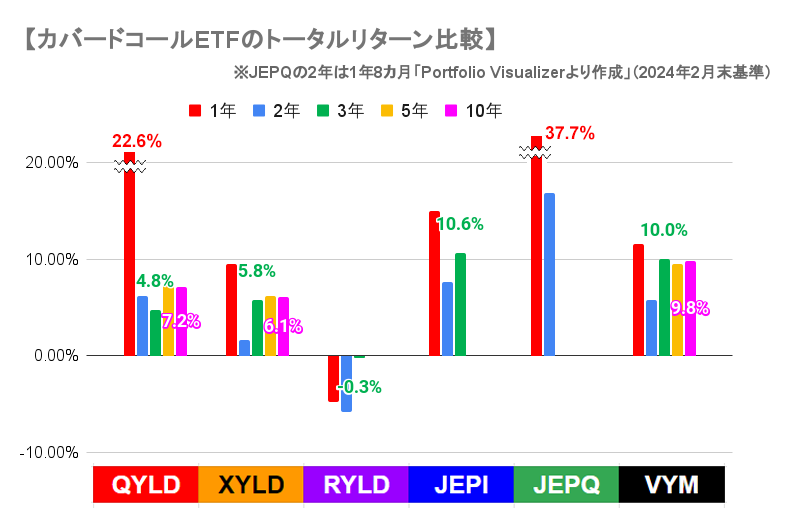

トータルリターンの比較です。1、2、3、5、10年です。

【RYLD】と【JEPI】は5年以上はありません。【JEPQ】は3年以上はなく、2年は1年8カ月です。

1年リターンは【JEPQ】が37.7%、【QYLD】が22.6%と素晴らしいです。直近1年のナスダックが強かったので、この2ETFのリターンが良かったということですね。

【JEPI】と【JEPQ】は設定からあまり経過していないですが、トータルリターンは素晴らしいですね。

【QYLD】は5年や10年のリターンは7%台です。9%台の【VYM】には劣りますが、6%台の【XYLD】よりは上回っています。

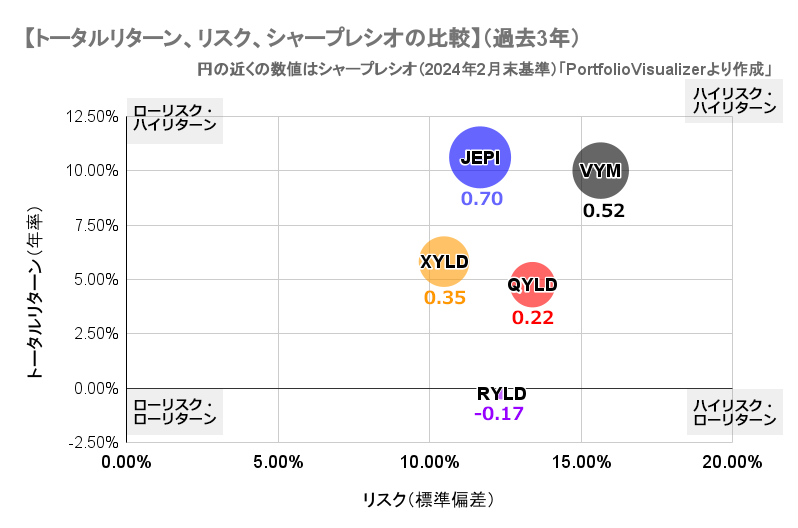

トータルリターン、リスク、シャープレシオの比較

トータルリターン、リスク、シャープレシオをバブルチャートで比較します。縦軸がトータルリターン、横軸がリスク、バブルの大きさがシャープレシオです。バブルの近くの数値はシャープレシオです。

シャープレシオは投資効率の良さを示したものです。トータルリターンが高く、リスクが低いと、シャープレシオは高くなります。

表の左上がローリスク・ハイリターン、右下がハイリスク・ローリターンになります。

まずは3年です。【JEPQ】はありません。

トータルリターンは【JEPI】と【VYM】が10%台で素晴らしいです。【JEPI】はリスクが低いので、シャープレシオは0.70です。【VYM】のシャープレシオは0.52です。

【QYLD】はトータルリターンが4.8%でリスクが大きく、どちらの値も【XYLD】より劣り、シャープレシオは0.22と今ひとつ。【XYLD】のシャープレシオは0.35です。

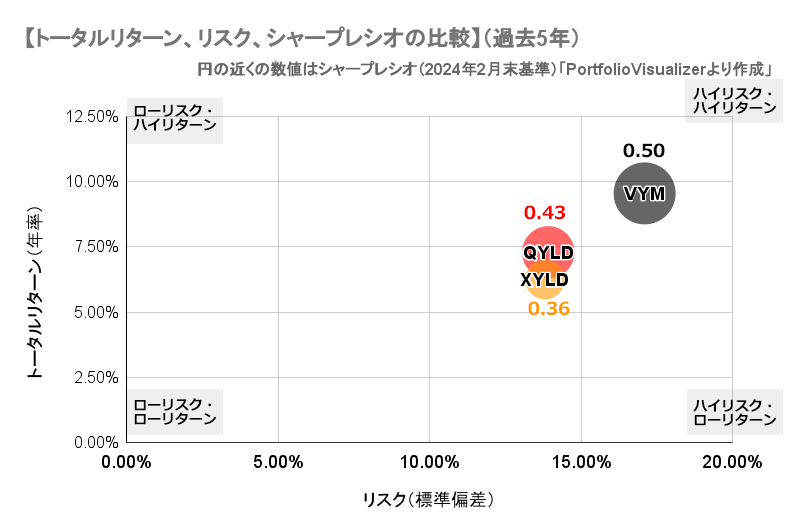

5年データを比べる

続いて5年です。【QYLD】【XYLD】【VYM】の3つのみです。

トータルリターンは【VYM】が9.6%と素晴らしく、シャープレシオは0.50。

【QYLD】はトータルリターンが7.3%で、シャープレシオは0.43です。【XYLD】のシャープレシオは0.36なので、今回は【QYLD】が上回りました。

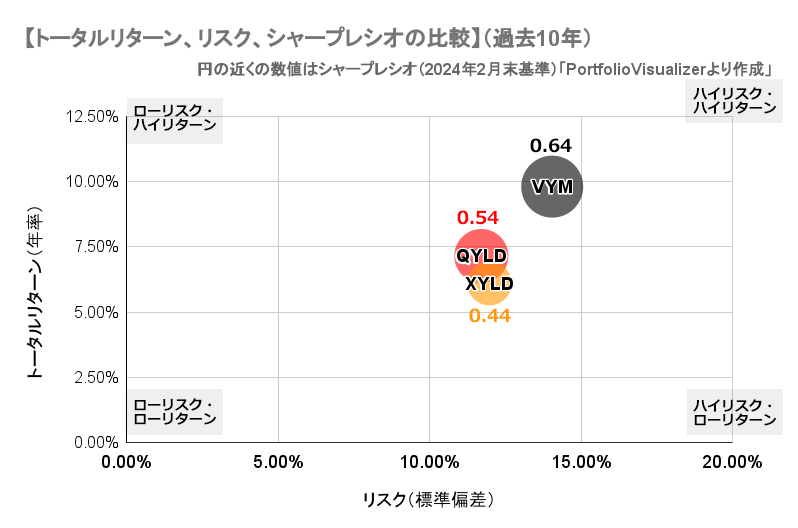

10年はどうか?

最後は10年です。【QYLD】【XYLD】【VYM】の3つのみです。

5年と同様に、トータルリターンは【VYM】が9.8%でトップで、シャープレシオは0.64。

【QYLD】はトータルリターンが7.1%で、シャープレシオは0.54です。【XYLD】のシャープレシオは0.44なので、今回も【QYLD】が上回りました。

【QYLD】は3年のデータはイマイチでしたが、5年や10年は【XYLD】よりも良かったです。

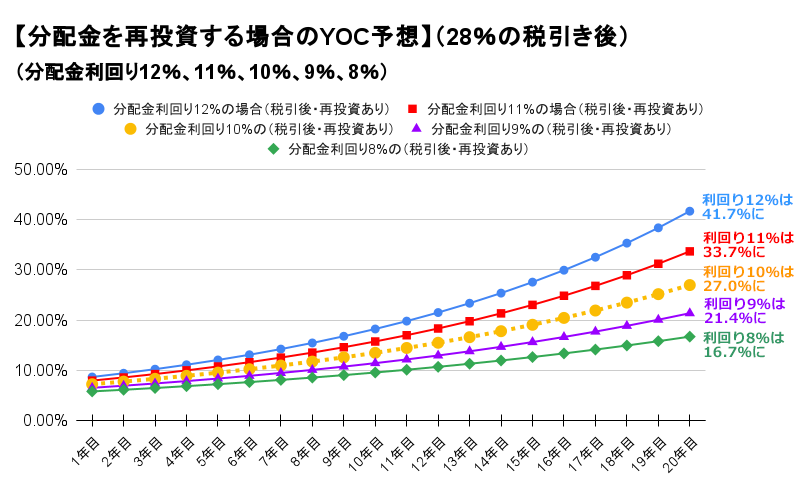

今後20年間でYOCはどのくらいになるのか?

最後に、今【QYLD】を購入したら、将来の利回り(YOC)がどのくらいになるかをシミュレーションします。

【QYLD】は増配銘柄ではありません。分配金額は不安定で予想するのが難しいです。そこで、分配金利回り12%、11%、10%、9%、8%の5パターンで検証します。いずれも分配金に変化がなかった場合で検証します。

「分配金は再投資する、税引き後(28%引かれる)、株価は変化しない」という設定にします。

分配金利回り12%が続き、再投資し続けると、20年目のYOCは41.7%になります。

分配金利回り11%が続き、再投資し続けると、20年目のYOCは33.7%になります。

分配金利回り10%が続き、再投資し続けると、20年目のYOCは27.0%になります。

分配金利回り9%が続き、再投資し続けると、20年目のYOCは21.4%になります。

分配金利回り8%が続き、再投資し続けると、20年目のYOCは16.7%になります。

もっとも分配金利回りの低い8%でも、再投資し続ければ、20年目のYOCは税引き後で16.7%と、なかなか高いですね。

カバードコール系ETFの将来は未知数ですが、似たような額の分配金が続き、再投資し続ければ、かなりの複利効果を得ることができそうです。

まとめ

【QYLD】の2024年4月の分配金は0.1723ドルでした。NAV(基準価額)から見た分配金比率は上限1%だったと考えられます。

ボラティリティが大きいと分配金を多く獲得できるカバードコール戦略は、低ボラティリティの優良銘柄に対して、分散投資的な意味があります。ただし、価格が下がると分配金も減るので、注意したいところです。

【QYLD】など超高配当ETFは、ついつい買いすぎてしまうケースが目立ちます。自分のリスク許容度をしっかり把握して、ポートフォリオの数%ぐらいまでなど、ルールをしっかり決めたほうがいいかもしれません。

マネックス証券では、グローバルX社の人気高配当ETF【QYLD】【XYLD】【PFFD】などの買付手数料が実質無料。全額キャッシュバックするキャンペーンを実施中!