グローバルX NASDAQ100・カバード・コール ETF【QYLD】が2021年8月20日に分配金を発表しました。0.1879ドル(厳密には0.187861ドル)です。

1年前の同期は0.2200ドルでしたので、1年前の同期との比較では14.6%の減配です。前回2021年7月の分配金は0.2230ドルなので、前期との比較では15.8%の減配です。

2021年8月20日の終値は22.91ドル、過去1年の分配金は2.6211ドルなので、利回りは11.44%になります。

※このページでの利回りは、過去1年間の分配金をもとに計算します。

【QYLD】はどんなETFか?

【QYLD】は、カバード・コールの売りで利益を生み出すことを目的としており、ナスダック100指数の銘柄を購入し、対応する同一指数のコール・オプションを売却します。【QQQ】をオプション取引して分配金をもらうイメージです。

プロセスは?

以下のような手順で行われます。

(1)Nasdaq100 インデックスのすべての株式を購入します。

(2)1カ月後に満期を迎える Nasdaq 100 Index オプション(NDX)を販売します。

(3)インデックスオプションの販売と引き換えに、プレミアムを受け取ります。

(4)月末に、Nasdaq 100 Index オプション(NDX)の売り買いによる収入の一部をETFの株主に分配します。

(5)翌月以上、このプロセスが繰り返されます。

プレミアムの価値は?

プレミアムの価格は、次の5つの要因によって決定されます。

(1)現在の資産価格

(2)オプションの権利行使価格

(3)オプション満期までの残り時間

(4)原資産のボラティリティ

(5)リスクフリーレート(金利)

分配金額の決め方

【QYLD】の毎月の分配金は、(1)純資産価値(NAV)の1%、(2)受け取ったオプション・プレミアムの半分、のいずれか低い方を上限とします。受け取ったオプション・プレミアムに超過分がある場合は、ファンドに再投資されます。

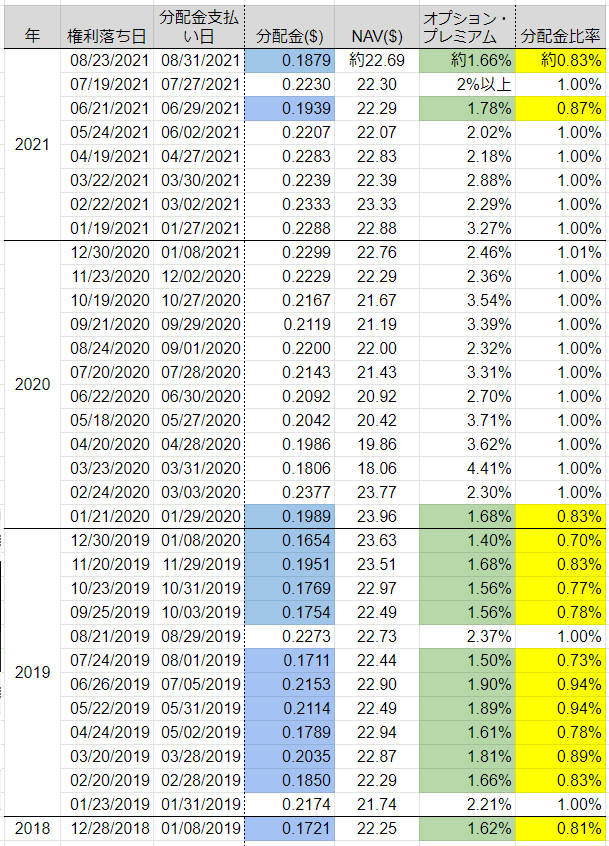

オプション・プレミアムが好調で2%を超えていたケースが(1)に該当し、分配金比率はNAVの1%になります。下の表の背景色のついていない箇所です。

(2)はオプション・プレミアムが2%を下回った場合です。オプション・プレミアムの半分になるので、分配金比率はNAVの1%未満になります。下の表の背景に色がついている箇所が、オプションプレミアムが2%を下回っていたケースです。NAVに対して1%未満になるので、(1)より少ないですね。下の表の背景色が黄色の割合になります。

ちなみに、NAVと株価はほぼ同じです。下の表のNAV($)は、権利落ち日の前日の株価とだいたい同じなので、オプション・プレミアムを2%以上獲得できていれば、株価の1%が分配金になります。

今回2021年8月や6月は、オプション・プレミアムが2%未満の(2)のケースでした。ナスダックの値動きが平穏だったことが影響しているかもしれません。

コロナ・ショック後はボラティリティが激しかったこともあり、オプション・プレミアムは2%以上の好調のケースがほとんどでした。ただし、それ以前はそうでもないですね。今後は少し分配金が減る可能性がありそうです。

オプション・プレミアムとボラティリティの関係

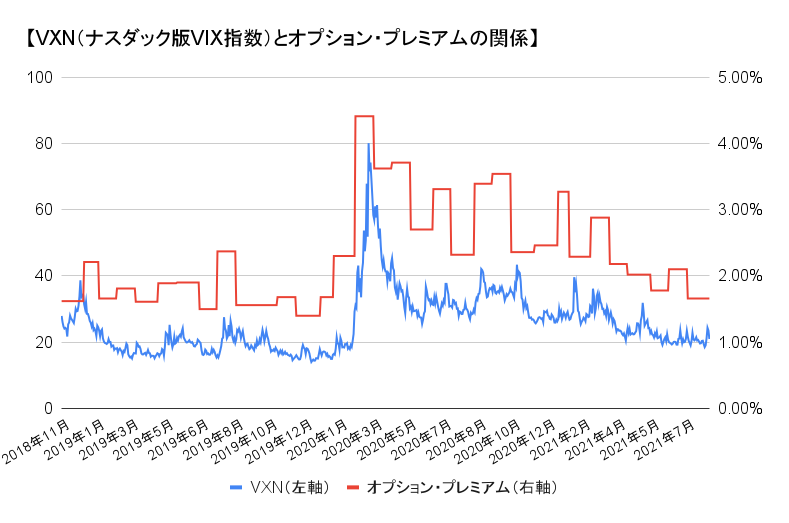

カバードコール戦略はボラティリティが大きいと、プレミアムをたくさん稼ぐことができると言われていますが、本当でしょうか? 下のグラフは、ナスダック100の近い将来のボラティリティを予測する指数【VXN】と、【QYLD】が獲得したオプション・プレミアムの関係です。

ほぼ連動していますね。オプション・プレミアムが2%を超えるには、【VNX】22~23ドルぐらいが目安でしょうか。

ただ、コロナショックの2021年3月以降、【VNX】は徐々に切り下げてきていますので、今後はオプション・プレミアムが2%を下回ることもありそうです。

ちなみに2021年の8月と7月のオプション・プレミアムは不明のため、分配金からあたりをつけて8月が1.66%、7月が2.1%にしました。あくまで目安です。

参考サイト

ライバルETFとの比較

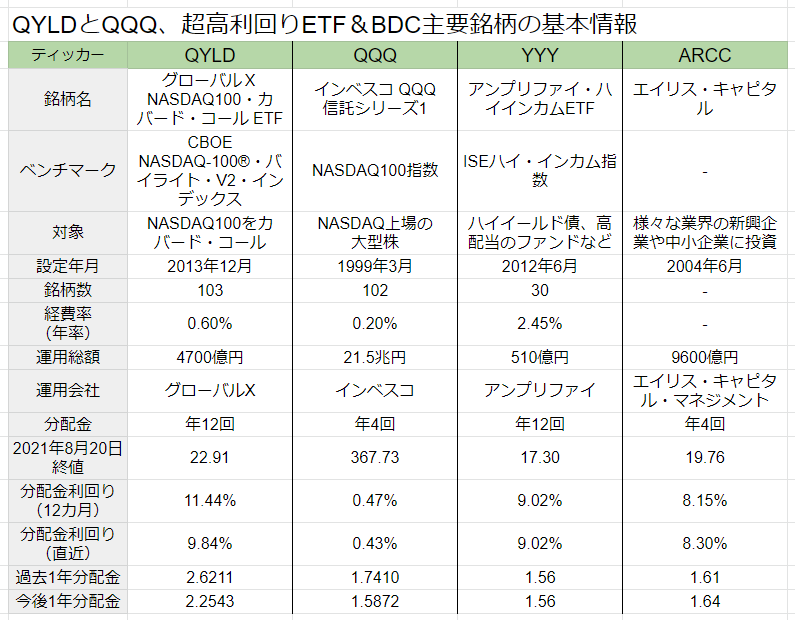

【QYLD】と【QQQ】は組込銘柄が同じNASDAQ100です。この2つを比較しました。運用総額は【QQQ】がはるかに大きく、経費率は【QQQ】が安いですね。利回りは【QYLD】が圧倒的です。

さらに、超高配当ETFのアンプリファイ・ハイインカムETF【YYY】、超高配当でおなじみのBDC銘柄の代表格エイリス・キャピタル【ARCC】とも比較しました。

分配金利回り(12カ月)は過去1年の配当から算出したものです。

分配金利回り(直近)は直近の分配金が今度1年続いたものとして算出しました。こちらは特別配当を含んでいません

ETFの利回りは過去1年の分配金から計算する場合と、直近の分配金を1年分に換算して計算する場合があります。四半期ごとに分配金を出しているETFは、期ごとに分配金の差があるため、過去1年分配金から利回りを求める「分配金利回り(12カ月)」を使う場合が多いです。

毎月分配型のETFで、毎月の分配金額があまり変化しない場合は、直近の分配金を1年分に換算して利回りを計算することが多いです。ただし【QYLD】は月によって分配金額が異なるので、「12カ月利回り」を使ったほうがいいかもしれません。微妙なところではありますが。

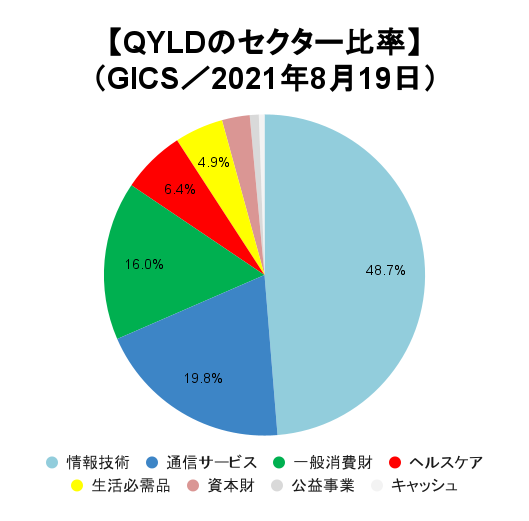

【QYLD】のセクター比率は?

【QYLD】に組み込まれている銘柄のセクター別の組込比率です。ナスダック100の銘柄を保有しますので、【QQQ】とほぼ同じです。情報技術の割合が圧倒的に多く5割弱、通信サービスと一般消費財が2割弱で続いています。エネルギー、素材、不動産はありません。

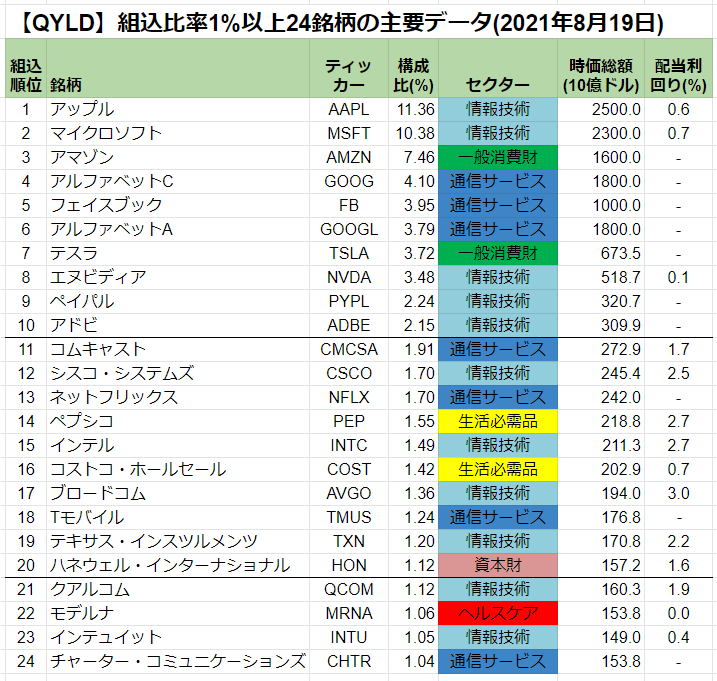

【QYLD】の上位組込銘柄は?

【QYLD】の組込比率1%以上の銘柄です。ベンチマークは、CBOE NASDAQ-100・バイライト・V2・インデックスです。組込比率1%以上の銘柄は24あり、全体の71.6%を占めています。

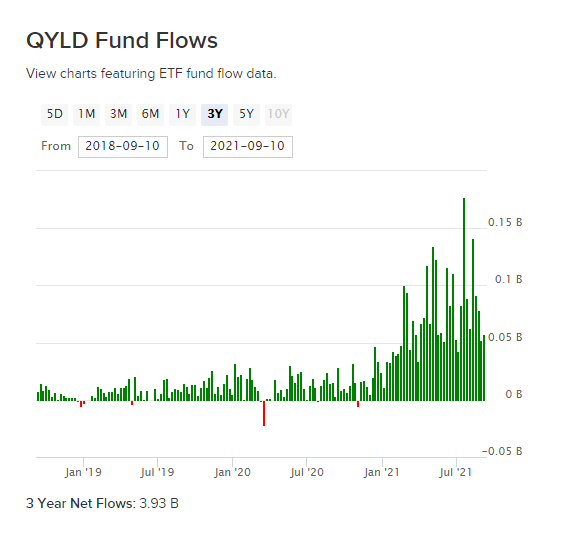

運用総額の変化は?

運用総額の変化です。表の上に伸びている緑棒が資金が流入(売れた)、下に伸びている赤棒が資金流出(売られた)です。ETF Databaseのデータです。

過去3年間で39.3億ドル(約4300億円)ほど増えています。

2021年に入ってからかなり売れていますね。コロナ・ショック後に株高が続いたため、高配当ETFの利回りが軒並み下がりました。そんな中、高利回りをキープし続けている【QYLD】を購入する人が増えたと考えられます。

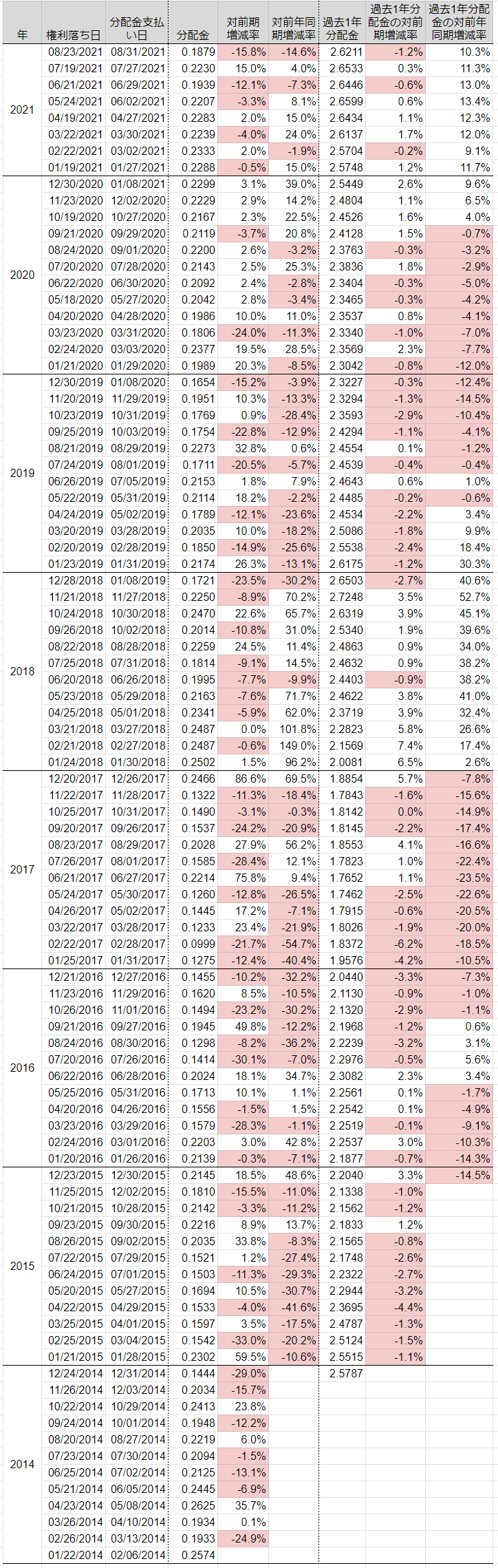

【QYLD】の過去の分配金と増配率は?

【QYLD】が設定されたのは2013年12月です。下の表は過去の配当金の一覧です。2020年10月以降は、一番右側の列の「過去1年分配金の対前年同期増減率」がプラスになっており好調が続いています。

※背景が赤になっているのが対象月と比べてマイナスです

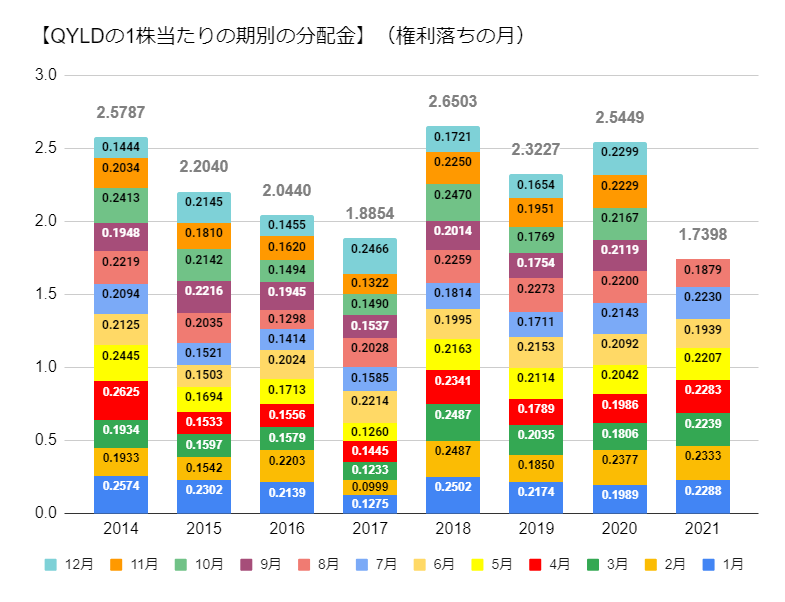

【QYLD】の毎月の分配金は?

2020年の終盤以降は毎月0.22ドル台で安定していましたが、2021年は6月に続き、今回の8月も0.2ドルを切りました。現在のところ、2021年は前年や前々年を上回るペースです。

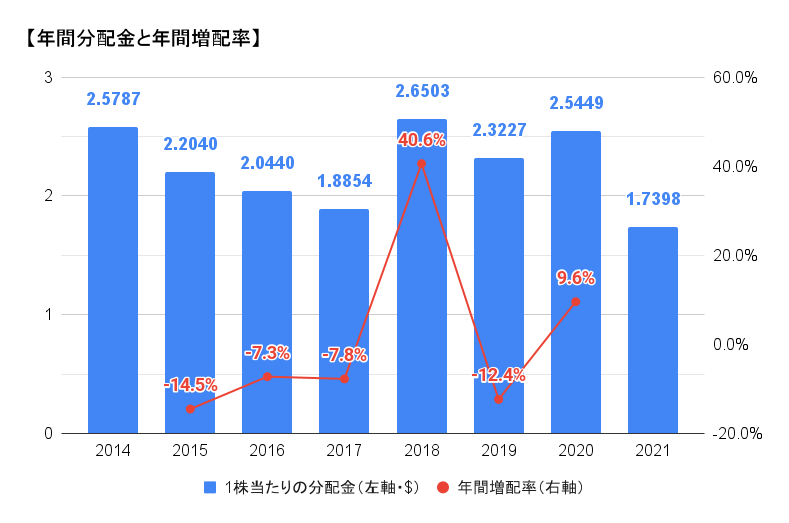

【QYLD】の年間分配金額と年間増配率は?

【QYLD】の分配金を1年ごとにまとめてグラフ化しました。2017年以外は年間2ドルを超えています。2021年は8月までのデータです。

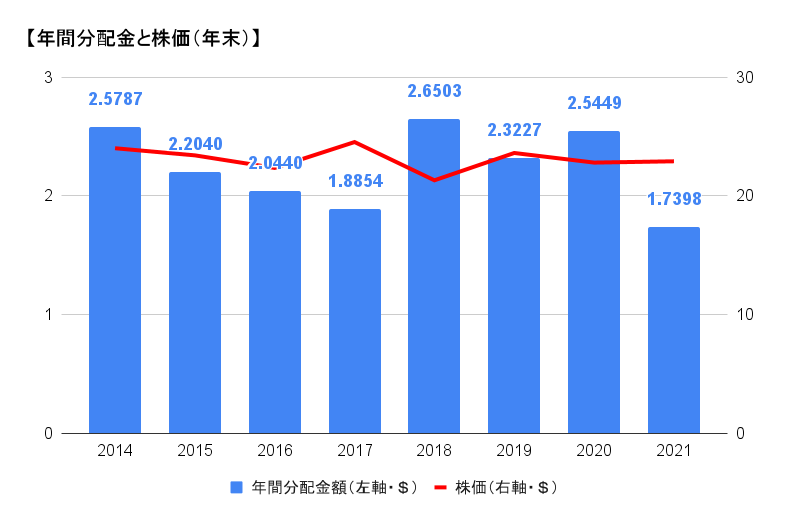

【QYLD】の分配金と株価の関係は?

【QYLD】の分配金と株価はある程度、連動しています。というか、どちらも横ばいですね。利回りが10%もあれば、このままずっと横ばいが続くだけでもありがたい気がします。

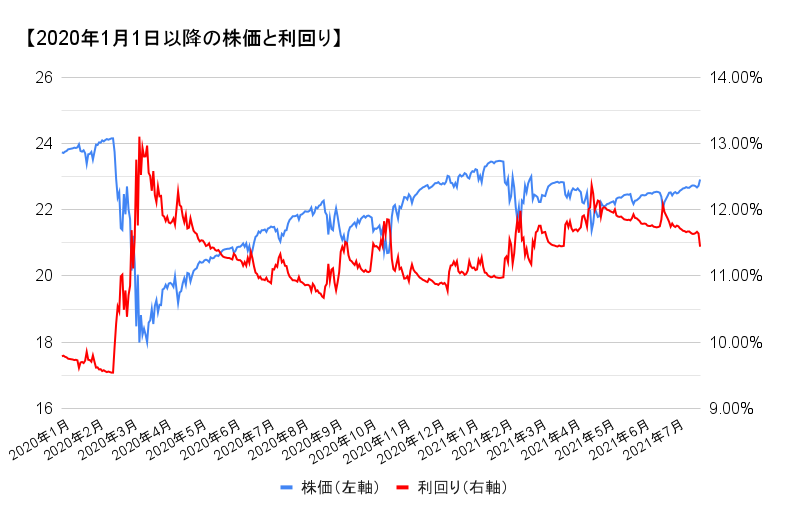

2020年以降の利回りは?

2020年以降の【QYLD】の株価と利回りを見てみましょう。利回りは、過去1年の年間分配金額から算出しました。青線が株価(左軸)で、赤線が利回り(右軸)です。2020年の年初の利回りは9%台後半で推移していましたが、2月半ば以降はコロナ・ショックで株価が下がったため、3月16日には利回りが約13.1%まで上昇しました。現在株価がコロナ・ショック前まで戻りつつあり、利回りは11.44%です。

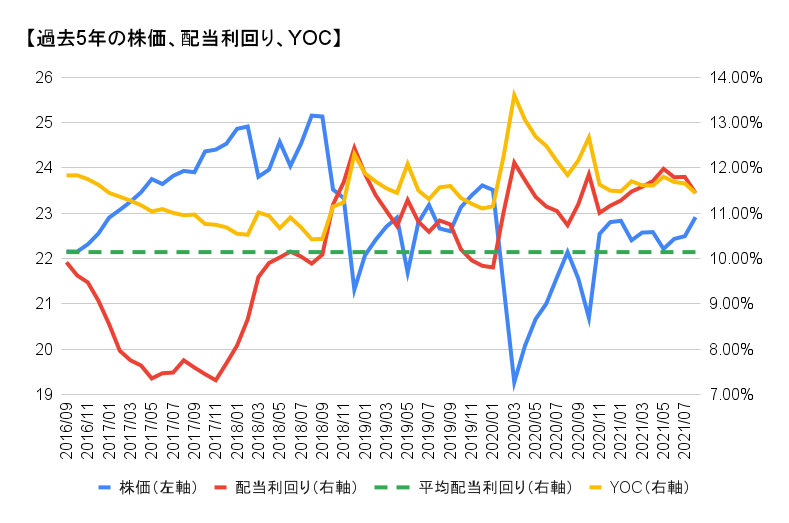

【QYLD】を過去に買っていた場合のYOCは?

過去に【QYLD】を買った場合、現在の購入単価当たりの利回り(YOC)はどのくらいでしょうか? 現在から5年前までの株価、利回り、YOCを見ていきましょう。株価は月末のもので月1回なので、ややアバウトです。下のグラフの黄色の線が、過去に買った場合の、現在の購入単価当たりの利回り(YOC)です。

2021年8月20日の終値は22.91ドル、過去1年の分配金額は2.6211ドルなので、現在の配当利回りは11.44%です。過去5年の平均配当利回りは約10.1%なので、現在は多少割安の状況です。

過去5年で株価はあまり変わらず、分配金額も似たようなものなので、いつ買ってもYOCはあまり変わりません。コロナショック時の2020年3月に購入していれば、YOCは約13.6%になっていました。

主要ETFとトータルリターンを比較する

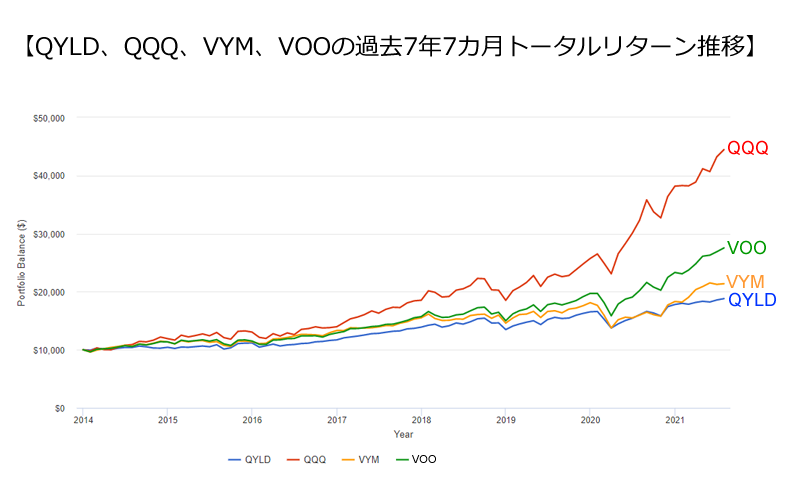

【QYLD】と主要ETFのトータルリターンを比較します。ナスダック100【QQQ】、高配当ETF【VYM】、 S&P500 ETF【VOO】と比べました。もっとも後発の【QYLD】が設定されたのが2013年12月なので、2014年1月から2021年7月までの7年7カ月を比較します。PORTFOLIO VISUALIZERを使用しました。

2014年1月に1万ドル投資して配当を再投資した場合、2021年7月には【QQQ】が4万4400ドル、【VOO】が2万7500ドル、【VYM】が2万1300ドル、【QYLD】が1万8800ドルになっていました。

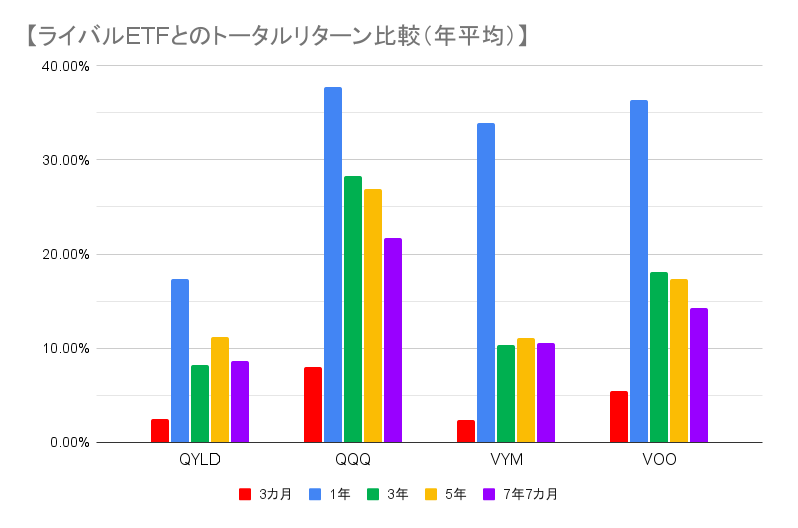

過去のトータルリターン

過去3カ月、1、3、5年、7年7カ月の年平均トータルリターンは以下の通りです。過去5年の年平均リターンは【QQQ】が26.9%、【VOO】が17.3%、【QYLD】が11.2%、【VYM】は11.0%でした。

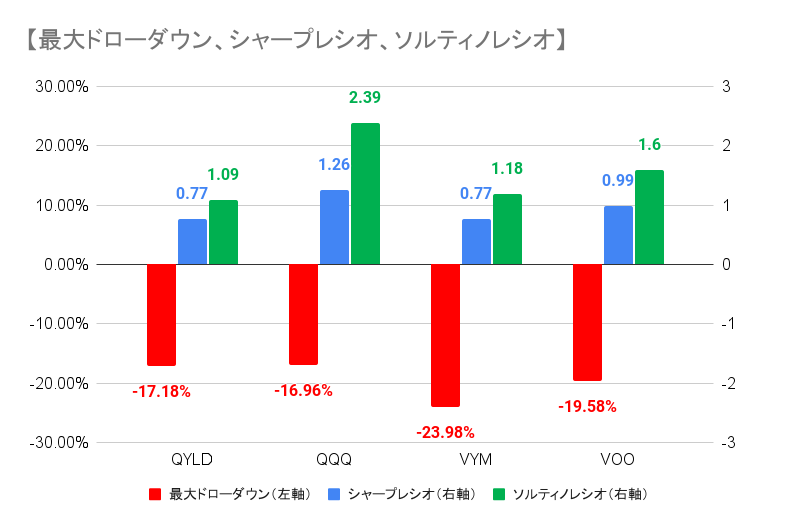

危険度はどのくらいか?

ETFの安定度を比べてみましょう。最大ドローダウンは、計測期間における最大下落率です。マイナスの数値が小さいほど最大下落率が低いです。

シャープレシオとは、同じリスクを取った場合のリターンの比較です。「(ファンドのリターン-無リスク資産のリターン)÷標準偏差」の値です。1を超えていれば、優秀です。

ソルティノレシオはシャープレシオの改良版で、相場が軟調の際の成績を示しています。「(ファンドのリターン-無リスク資産のリターン)÷下方偏差」で計算します。1.5を超えていると、素晴らしいです。

【QYLD】は【QQQ】と比較すると、最大ドローダウンはほぼ同じですが、シャープレシオやソルティノレシオは劣っています。【QYLD】と【VYM】はシャープレシオやソルティノレシオの値が似ていますね。

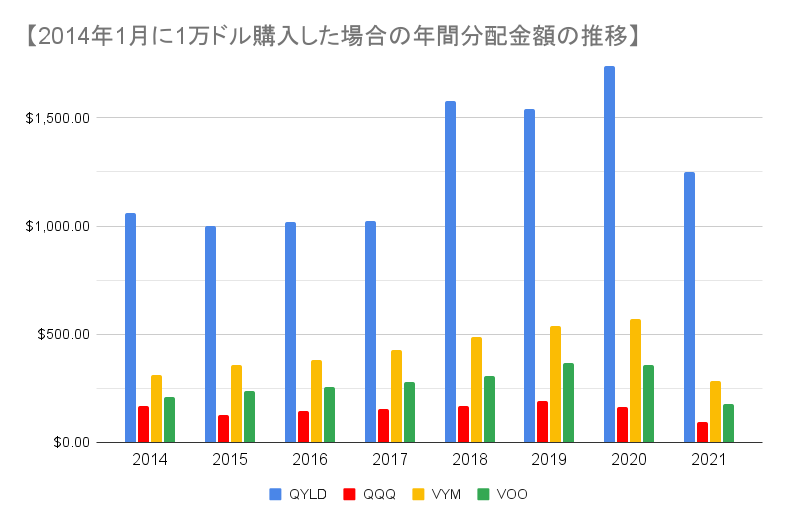

主要ETFとの分配金比較は?

2014年1月に1万ドル投資して分配金を再投資した場合の年間でもらえる分配金の推移です。分配金は再投資します。税金は考慮しません。

7年7カ月分配金の合計は【QYLD】が1万ドル、【VYM】が3300ドル、【VOO】が2100ドル、【QQQ】が1200ドルでした。【QYLD】は【VYM】の約3倍のインカムを得たことになります。

高配当ETFとトータルリターンを比較する

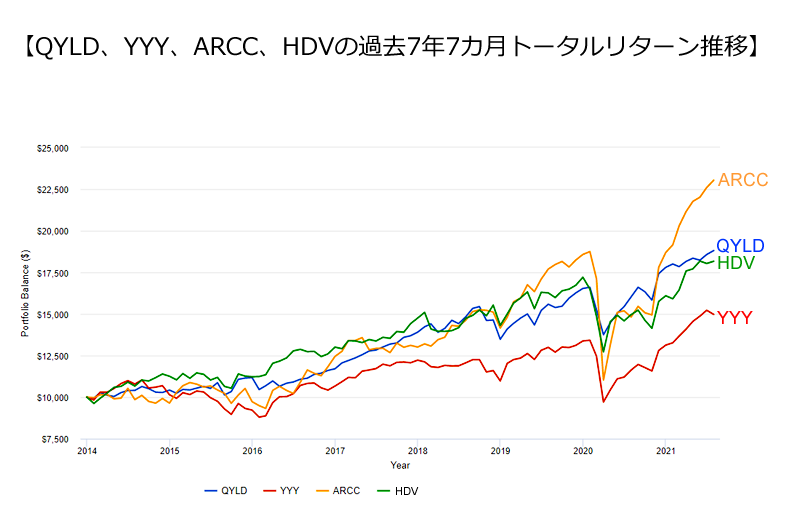

今度は【QYLD】と高配当ETFのトータルリターンを比較します。 超高配当ETF【YYY】、BDC銘柄の代表格【ARCC】、高配当【HDV】で比べました。2014年1月から2021年7月までの7年7カ月を比較します。PORTFOLIO VISUALIZERを使用しました。

2014年1月に1万ドル投資して配当を再投資した場合、2021年7月には【ARCC】が2万3000ドル、【QYLD】が1万8800ドル、【HDV】が1万8100ドル、【YYY】が1万4900ドルになっていました。

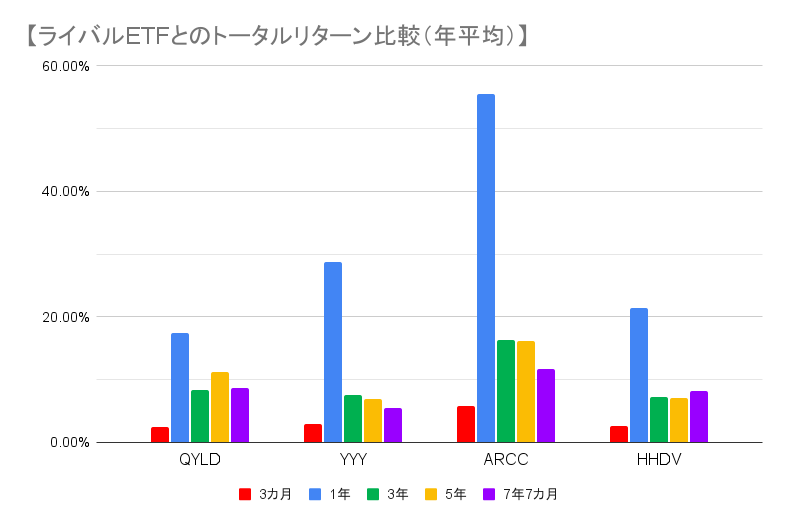

過去のトータルリターン

過去3カ月、1、3、5年、7年7カ月の年平均トータルリターンは以下の通りです。過去5年の年平均リターンは【ARCC】が16.2%、【QYLD】が11.2%、【HDV】が7.1%、【YYY】は6.9%でした。

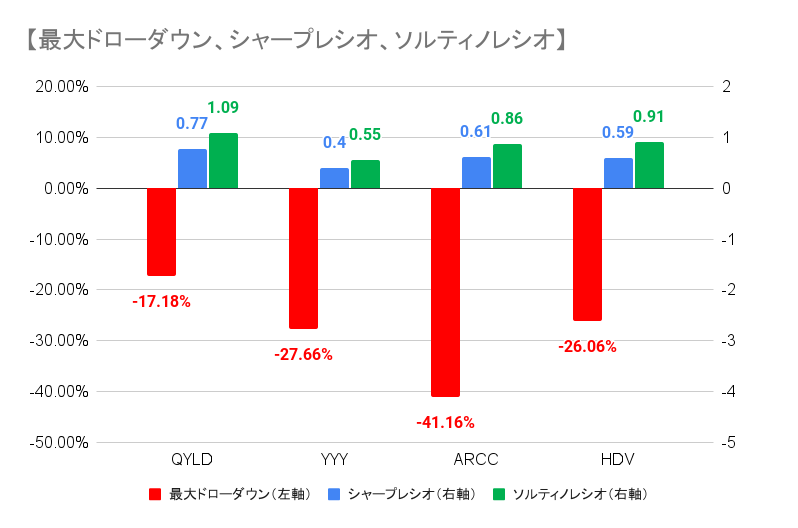

危険度はどのくらいか?

ETFの安定度を比べてみましょう。最大ドローダウンは、計測期間における最大下落率です。マイナスの数値が小さいほど最大下落率が低いです。

シャープレシオとは、同じリスクを取った場合のリターンの比較です。「(ファンドのリターン-無リスク資産のリターン)÷標準偏差」の値です。1を超えていれば、優秀です。

ソルティノレシオはシャープレシオの改良版で、相場が軟調の際の成績を示しています。「(ファンドのリターン-無リスク資産のリターン)÷下方偏差」で計算します。1.5を超えていると、素晴らしいです。

高配当ETFとの比較では、【QYLD】がすべての値で上回っています。

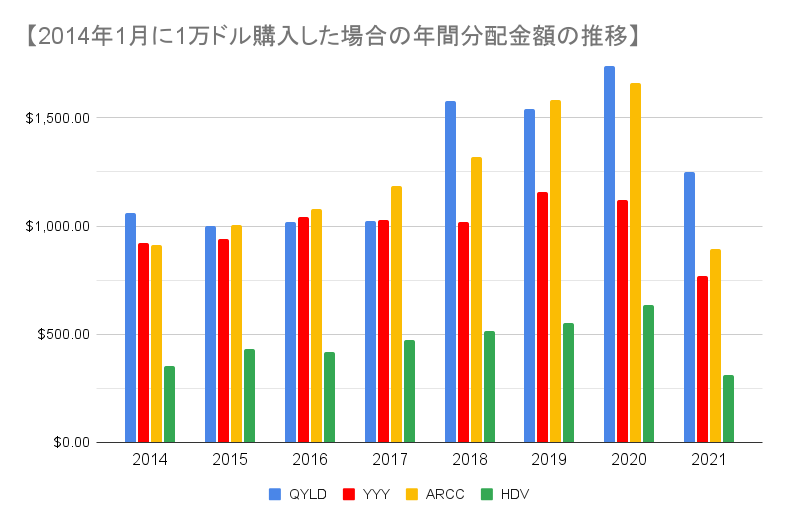

高配当ETFとの分配金比較は?

2014年1月に1万ドル投資して分配金を再投資した場合の年間でもらえる分配金の推移です。分配金は再投資します。税金は考慮しません。

7年7カ月分配金の合計は【QYLD】が1万ドル、【ARCC】が9600ドル、【YYY】が8000ドル、【HDV】が3600ドルでした。【QYLD】が一番多いですね。

【QYLD】の今後の分配金予想は?

現在の過去1年分配金額(2.6211ル)と1、3、5年前の同時期の過去1年分配金額(2.3763ドル、2.4863ドル、2.2239ドル)を比較して年間増配率を計算し、それを使って将来の分配金とYOCを予想しました。YOC(Yield on Cost)とは、購入単価あたりの分配金利回りのことです。【QYLD】株を2021年8月20日の終値22.91ドルで買った場合、将来の利回り(YOC)がいくらになるかという予測です。さらに、分配金が変化しない場合のYOCも計算しました。

購入金額は1万ドルにします。そうすると、年間分配金額から利回り(YOC)が一瞬で計算できます。たとえば、年間分配金額が300ドルなら利回り(YOC)は3.0%、年間分配金額777ドルなら利回り(YOC)は7.77%になります。

年間増配率は過去1年が10.3%、過去3年が1.8%、過去5年が3.3%でした。現在の利回りは11.44%です。

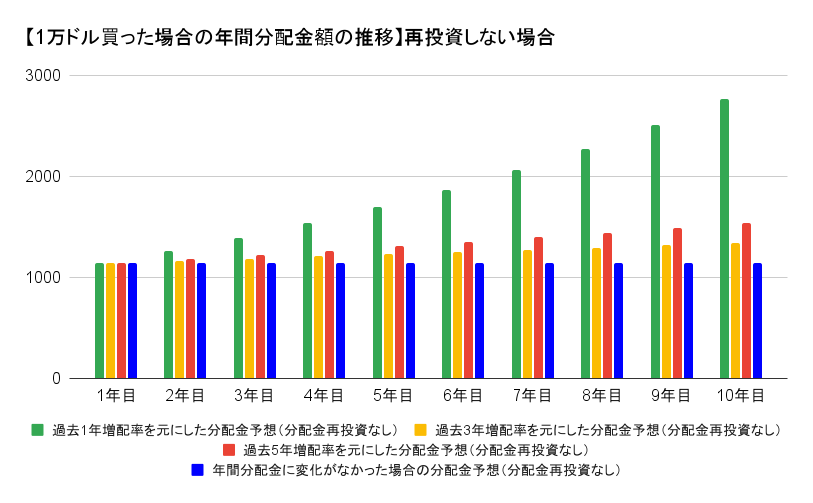

分配金を再投資しない場合

まずは分配金を再投資しないケースを見てみましょう。税金は考慮しません。現在の利回りが11.44%なので、1年目の年間分配金額は1144ドルです。

今後も分配金が変化しない場合は5年目の分配金額は1144ドル、10年目の分配金額は1144ドルになります。もっとも成績の良い過去1年の増配率を当てはめると5年目の分配金額は1694ドル、10年目の分配金額は2765ドルになりそうです。分配金額2765ドルはYOC(購入額に対する利回り)27.65%です。

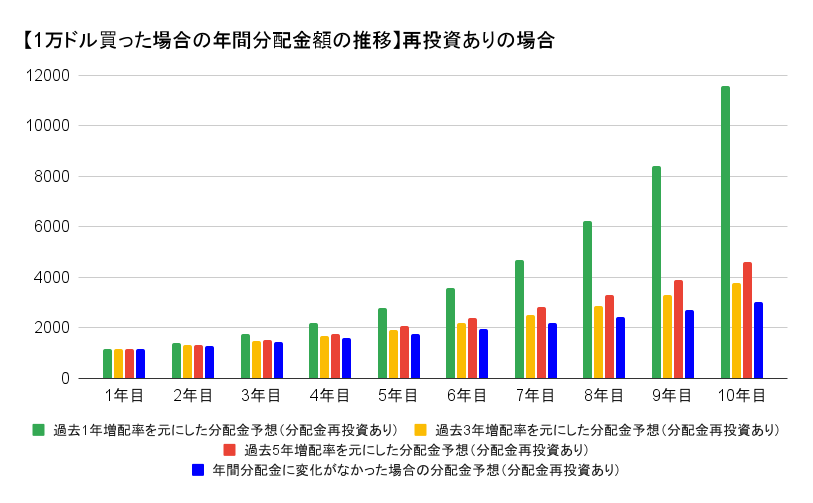

分配金を再投資する場合

つぎに分配金を再投資するケースを見てみましょう。税金は考慮しません。再投資する場合の分配金額は、現在と5年前の株価を比較して年平均騰落率を計算し、それを使って調整しています。

今後も分配金が変化しない場合は5年目の分配金額は1758ドル、10年目の分配金額は3008ドルになります。もっとも成績の良い過去1年の増配率を当てはめると5年目の分配金額は2781ドル、10年目の分配金額は11575ドルになりそうです。分配金額11575ドルはYOC(購入額に対する利回り)115.75%です。

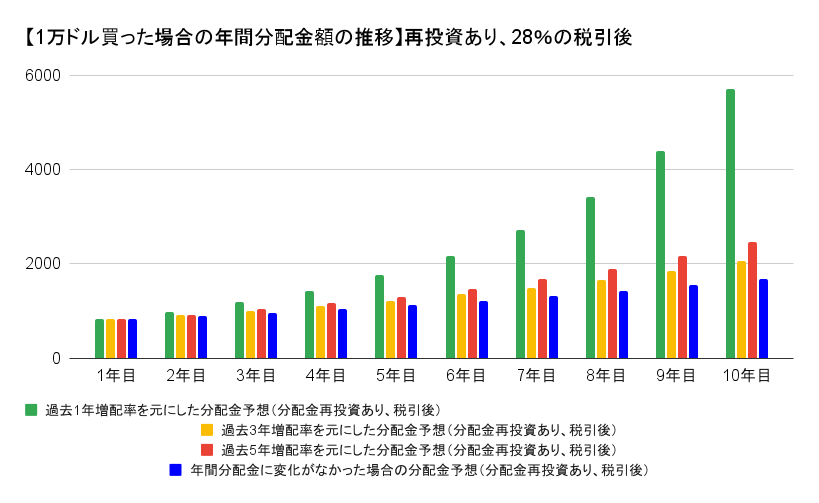

分配金を再投資する場合(税引き後)

最後に分配金を再投資するケースで、税金を引いた額で計算してみましょう。分配金は28%の税金を引いた72%で計算します。1年目は1144ドルではなく、税引き後の824ドルになります。

今後も分配金が変化しない場合は5年目の分配金額は1127ドル、10年目の分配金額は1669ドルになります。もっとも成績の良い過去1年の増配率を当てはめると5年目の分配金額は1753ドル、10年目の分配金額は5715ドルになりそうです。分配金額5715ドルはYOC(購入額に対する利回り)57.15%です。

過去1年の分配金が好調だったため、超高利回りと重なって、将来YOC予想はとんでもない数字になりました。たぶん、この通りにはいかないと思います。「年間分配金に変化がなかった場合」が最も現実的な気がします。

まとめ

【QYLD】の今回2021年8月の分配金が減りました。次回の復活が期待されます。

【QYLD】など超高利回ETFは、ついつい買いすぎてしまうケースが目立ちます。自分のリスク許容度をしっかり把握して、ポートフォリオの数%ぐらいまでとルールを決めたほうがいいかもしれません。

マネックス証券では、2021年9月30日まで「米国ETF10銘柄対象 米国株定期買付応援キャンペーン」を実施中。定期買付サービスで人気の米国ETF10銘柄の買付手数料(税抜)が全額キャッシュバックされます。その中に、グローバルX NASDAQ100・カバード・コール ETF【QYLD】も含まれています。こちらをチェック!

このキャンペーン、高配当ETFなら【VYM】【HDV】【SPYD】【PFF】などが対象です。また、定期買付ではなく、通常の購入でもキャンペーンの対象になります!

細かく説明した記事はこちら

マネックス証券の口座開設はこちらから↓