2022年9の主要ETFの分配金が発表されました。最新の分配金情報をもとに、米国の主要ETF12銘柄の将来YOC予想などを比較します。

直近の分配金と前年同期を比較しよう

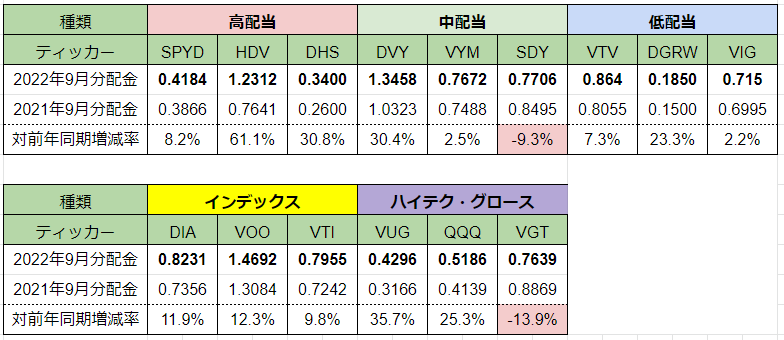

まずは主要15ETFの最新の2022年9月の分配金データと前年同期比較です。

【HDV】が61.1%増と素晴らしく、【DHS】【DVY】【VUG】も30%以上増えています。インデックスと低配当はいずれも好調ですね。

中配当の【SDY】、ハイテクETF【VGT】は前年同期と比較してマイナスでした。背景が赤色のところは、前年同期と比べてマイナスです。

【VYM】や【VIG】は2%増。微増といったところですね。

基本情報を確認しよう

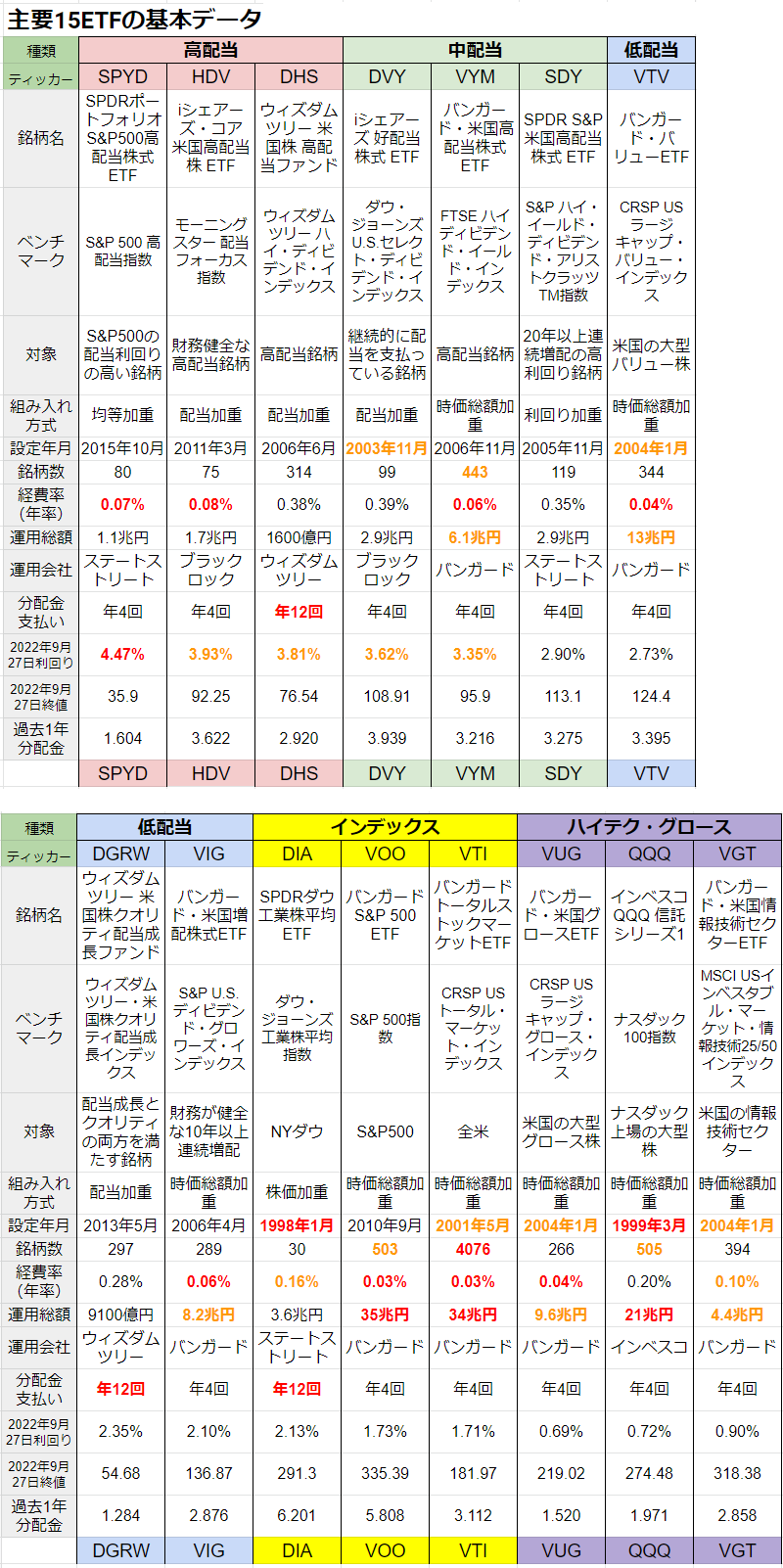

まずは米国の主要ETF15銘柄をインカム・バリュー、市場全体(インデックス)、ハイテク・グロースの3つに分類し、さらにインカム・バリューを「高配当」「中配当」「低配当」の3つに細分化します。計5つのカテゴリにします。

・高配当ETFが【SPYD】【HDV】【DHS】の3つ。

・中配当ETFが【DVY】【VYM】【SDY】の3つ。

・低配当が【VTV】【DGRW】【VIG】

・市場全体ETF(インデックス)が【VOO】【VTI】【DIA】の3つ。

・ハイテク・グロースETFが【VUG】【QQQ】【VGT】の3つです。

銘柄選択の基準は規模が大きい、経費率が低い、日本の個人投資家に人気です。たとえば、ベンチマークが同じS&P500のETF【VOO】【SPY】【IVV】の場合は、いずれか1つにしました。たいていは経費率の低いバンガード社のETFを使います。

運用会社は?

運用会社は5社です。バンガード社が【VYM】【VTV】【VIG】【VOO】【VTI】【VUG】【VGT】で最多の7ETF。

ステートストリート社が【SPYD】【SDY】【DIA】で3つ。

ブラックロック社が【HDV】【DVY】で2つ。

ウィズダムツリー社が【DHS】【DGRW】で2つ。そしてインベスコ社が【QQQ】で1つです。

基本データは?

まずは基本データです。ほぼ利回りの高い順に並んでいます。他のETFと比較して優れている箇所は赤字にしました。なかなかのデータはオレンジ色です。

高配当ETFの組み入れ方式は配当加重が目立ちます。利回りの低いETFは時価総額加重が多いです。GAFAMのような無配や低配当のハイテク・グロース銘柄は時価総額が大きく、これらが上位を占めているハイテク・グロース、インデックスなどのETFは利回りが低くなります。

設定されたのが早いのが【DIA】で1998年、【QQQ】は1999年です。

毎月分配金が支払われるのがウィズダムツリー社の【DHS】と【DGRW】、ステートストリート社の【DIA】です。

経費率はバンガード社のETFは0.1%を切っており低水準です。他社で0.1%を切っているのは【SPYD】と【HDV】です。【VYM】に対抗するためですね。

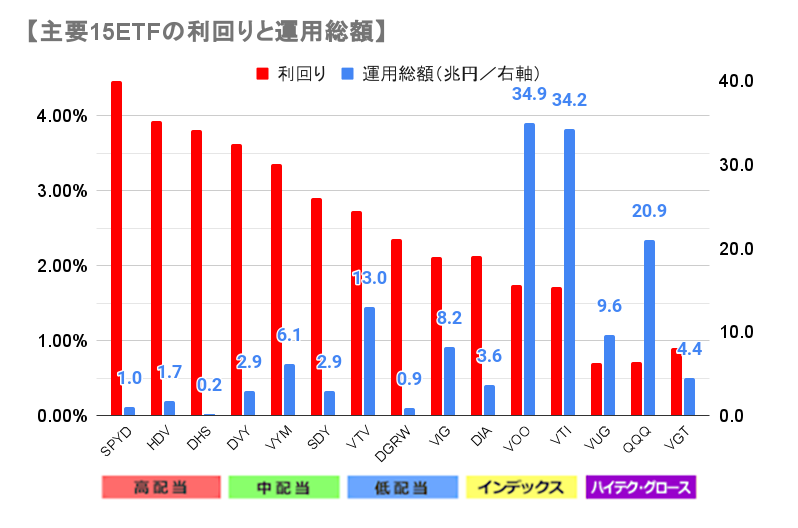

利回りとETFの規模は?

先ほどの一覧の中から、利回りと運用総額を棒グラフにしました。

赤い棒グラフが利回りです。左側が高く、右に行くにつれて下がるようにしました。ただし高配当の【HDV】【DHS】と中配当の【DVY】はあまり差がありません。また、中配当の【SDY】と低配当の【VTV】もあまり差がないですね。やや強引にインカム系を「高配当」「中配当」「低配当」と3つに分類しています。

青い棒グラフが運用総額(純資産総額)です。ETFの規模を表します。ウイズダムツリー社のETF【DHS】以外は、ほぼ運用総額1兆円以上の超大型ETFです。青い数字が運用総額で単位が1兆円です。

全米【VTI】とS&P500【VOO】は約35兆円、そしてナスダック市場の大型銘柄を集めた【QQQ】は約20兆円です。

また、バリューETF【VTV】は13兆円、グロースETF【VUG】は9.6兆円で、この2つのETFも運用総額が大きいです。

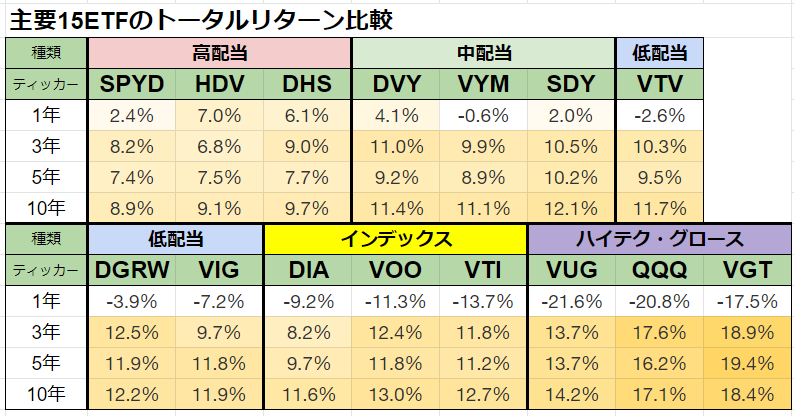

トータルリターンを比較しよう

過去1、3、5、10年のトータルリターンを比較します。Portfolio Visualizerのデータです。黄色の数字が過去10年のトータルリターン、緑色の数字は過去5年リターンです。

直近1年のリターンはハイテク・グロースがかなりマイナスで、ハイテクを多く含むインデックスも不調です。過去3年以上のリターンは、右に行くほどリターンが高く、ハイテク・グロースの強さが目立ちます。過去10年リターンは【DVY】から【DIA】までの7つのETFが11.1%から12.2%に収まっており、かなり競っています。

トータルリターンのグラフを表にする

棒グラフだと少しわかりづらいかもしれないので、トータルリターンを表にしました。成績が良いところは背景が濃いオレンジ色です。過去3年以上は似たような色ばかりで、かなり接戦というのが分かりますね。

以前はハイテク・グロースやそれらを多く含むインデックスが圧倒的に好成績でしたが、2022年に入ってからハイテク関連が不調のため、ハイテクの少ないインカム系(高配当、中配当、低配当の9つのETF)との差が縮まってきています。

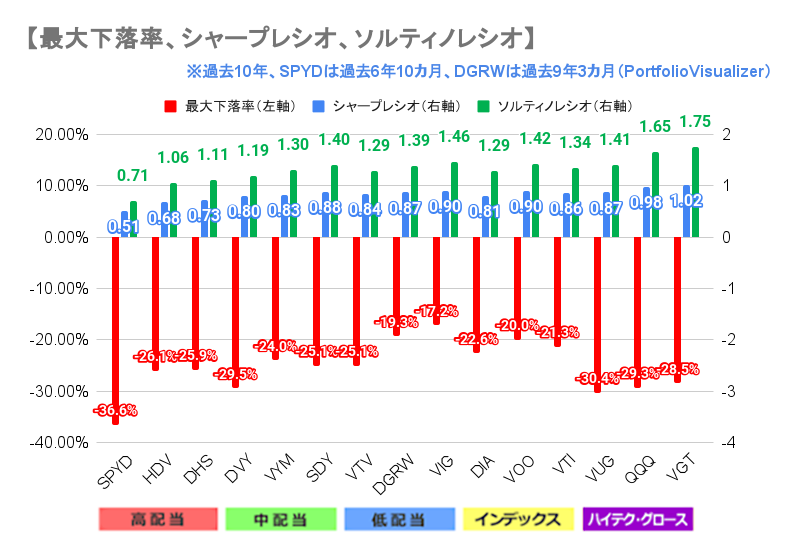

ETFの安定度はどうか?

ETFの安定度を比べてみましょう。こちらもPortfolio Visualizerを使用しました。過去10年のデータです。

最大下落率は、マイナスの数値が小さいほど最大下落率が低く、安定していると言えます。

シャープレシオとは、同じリスクを取った場合のリターンです。「(ファンドのリターン−無リスク資産のリターン)÷標準偏差」の値です。

ソルティノレシオはシャープレシオの改良版で、相場が軟調の際の成績を示しています。「(ファンドのリターン-無リスク資産のリターン)÷下方偏差」で計算します。

最大下落率は、【VIG】がマイナス17.2%と安定しており、【DGRW】【VOO】【VTI】も20%前後とまずまずです。【SPYD】は設定から10年経っていないので計測期間がやや少ないですが、マイナス36.6%と良くないです。

シャープレシオとソルティノ・レシオの成績は、右側の利回りの低いグループの成績がいいですね。最も素晴らしいのが右端の【QQQ】と【VGT】。左側の利回りの高いグループの中では【SDY】の成績が他よりも優秀です。

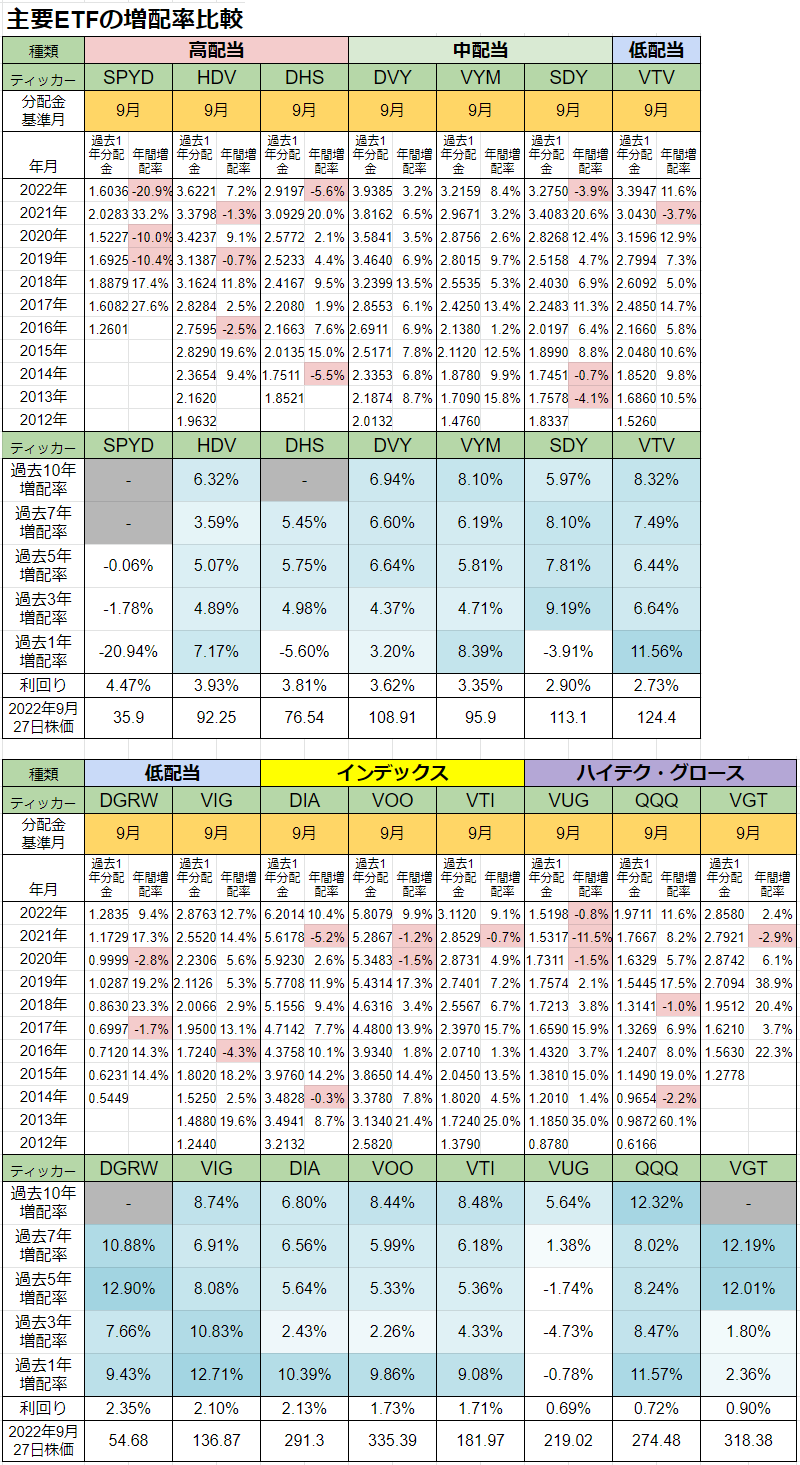

過去の増配率を確認しよう

2022年9月の分配金を基準に、過去1年分配金額を11年間遡って計算し、それを使って過去1、3、5、7、10年の増配率を算出しました。

表の上部は毎年の分配金です。9月の分配金が基準となります。ポータルサイトなどはきっちり1年単位の場合が多いですね。つまり12月分配金を基準にしています。このデータは最新版なので、それらとは少し異なります。背景が赤色の場合は、前年よりマイナスです。

1年前と比較して分配金のマイナスがないのは【DVY】と【VYM】です。連続増配という意味です。

ちなみに前回2022年6月の分配金後のデータでは、1年前と比較してマイナスがなかったのは【DGRW】【VIG】【QQQ】でした。まったく顔ぶれが違いますね。切り取るタイミングによって、データは結構異なります。ETFは期によって分配金額がブレるので、連続増配という考え方はそれほど厳密に考える必要はないです。

表の下部は過去1、3、5、7、10年の増配率です。背景の青色が濃いほど、増配率が高いことを意味しています。【SPYD】【DHS】【DGRW】【VGT】は設定が最近のため、もしくは分配金の支払いが毎月や四半期に変更となったため、過去7年や過去10年がないケースがあります。背景が灰色の部分です。

背景白色は成績がよくないので、【SPYD】と【VUG】は増配率は今ひとつです。

増配率をグラフにする

さきほどの表の下部、増配率をグラフにしました。「低配当」の【DGRW】【VIG】がほとんどの期間で素晴らしいですね。どちらのETFも連続増配系ETFにカテゴライズができます。

また【SDY】と【VTV】なども増配率が高いです。インカムETFの中でも利回りが低いETFは連続増配っぽい要素があると言えます。

ハイテク・グロースの【QQQ】【VGT】も増配率は高いです。

※DHSとDGRWの12月特別分配金は、通常の分配金と合わせて計算しています

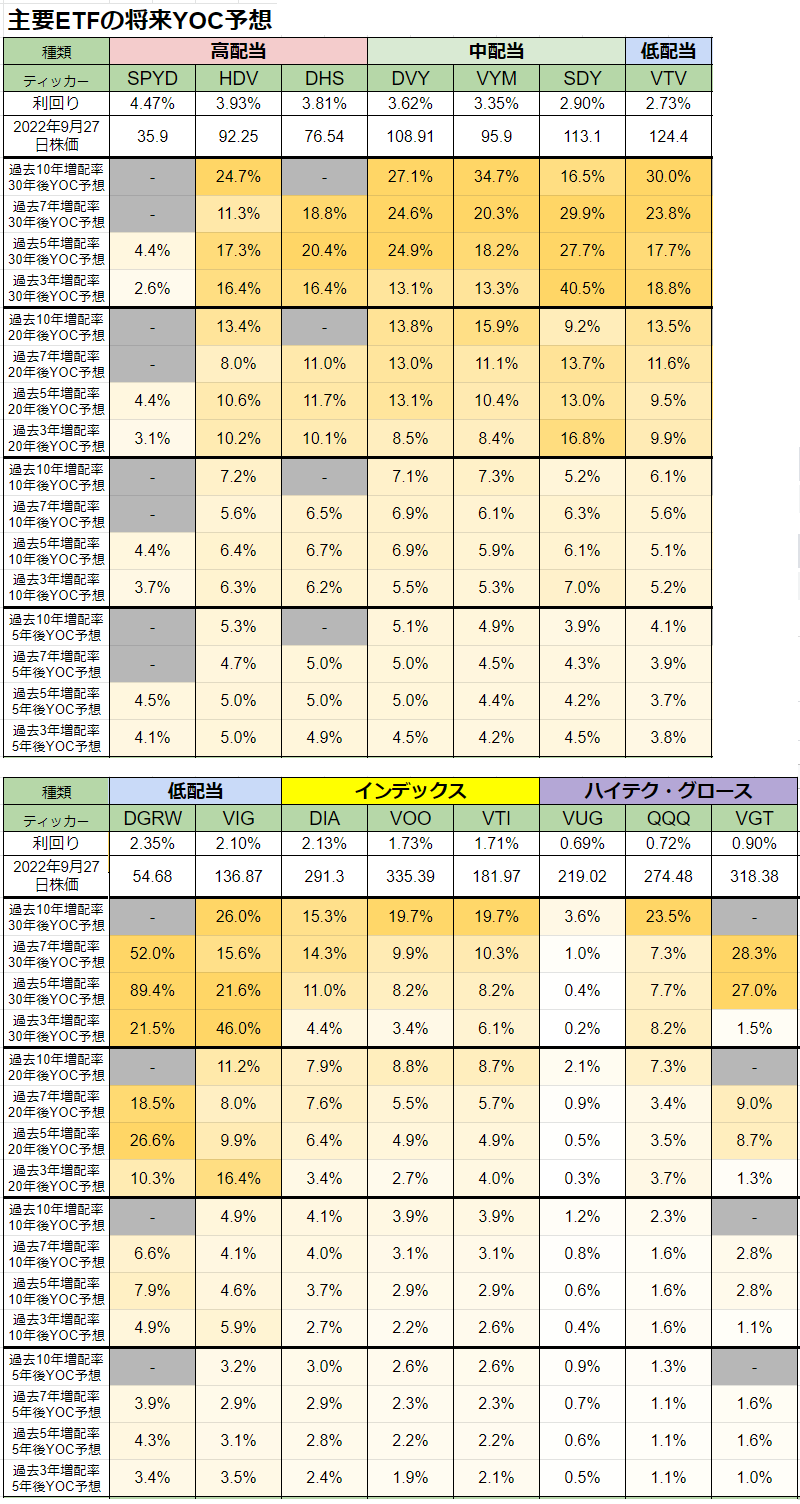

主要ETFの今後のYOC予想は?

最後に過去の増配率から将来YOCを予測して比較します。

2022年9月の分配金を基準に、現在の過去1年分配金額と3、5、7、10年前の同時期の過去1年分配金額を比較して年間増配率を計算し、それを使って将来YOCを予想します。

YOC(Yield on Cost)とは、取得価格あたりの利回りのことです。2022年9月27日の終値で買った場合、将来の利回り(YOC)がいくらになるかという予測です。

「分配金を再投資しない、税金を考慮しない」で検証します。予測する将来YOCは「5年後、10年後、20年後、30年後」です。

15ETFの現在の利回りは以下です。これはかなり重要です。なぜなら、スタート地点が現在の利回りになるからです。

【SPYD】4.47%、【HDV】3.93%、【DHS】3.81%

【DVY】3.62%、【VYM】3.35%、【SDY】2.90%

【VTV】2.73%、【DGRW】2.35%、【VIG】2.10%

【DIA】2.13%、【VOO】1.73%、【VTI】1.71%

【VUG】0.69%、【QQQ】0.72%、【VGT】0.90%

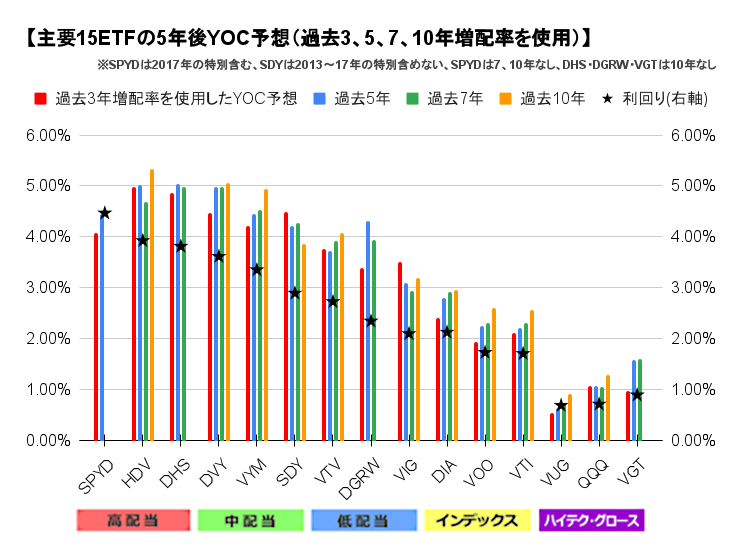

5年後のYOCはどうなっているか?

まずは10年後YOCを予測します。過去3年、5年、7年、10年の増配率を使います。

赤い棒グラフが過去3年増配率と同じで推移した場合の5年後YOC予想、青い棒グラフが過去5年増配率と同じで推移した場合の5年後YOC予想、緑の棒グラフが過去7年増配率、オレンジ色の棒グラフが過去10年増配率を使った場合の5年後YOC予想です。

5年後YOC予想はわりと近い将来なので、増配率よりも現在の利回りが重要です。そのため、左側の高配当ETFの成績がいいですね。ちなみに黒い星印が現在の利回りで、これがスタート地点です。

【HDV】【DHS】【DVY】がいずれの期間の増配率を使用しても、5%前後と好成績です。

10年後のYOCはどうなっているか?

続いて10年後YOCを予測します。10年後だと増配率の高いETFの将来YOCが伸びてきます。

【DGRW】は現在の利回りは2.35%と高くないですが、過去5年増配率が12.9%と高いため、過去5年増配率で推移した場合の10年後YOCは8%まで伸びています。

それ以外では【HDV】【DHS】【DVY】【VYM】【SDY】がいずれの期間の増配率で推移しても6%前後とまずまずです。

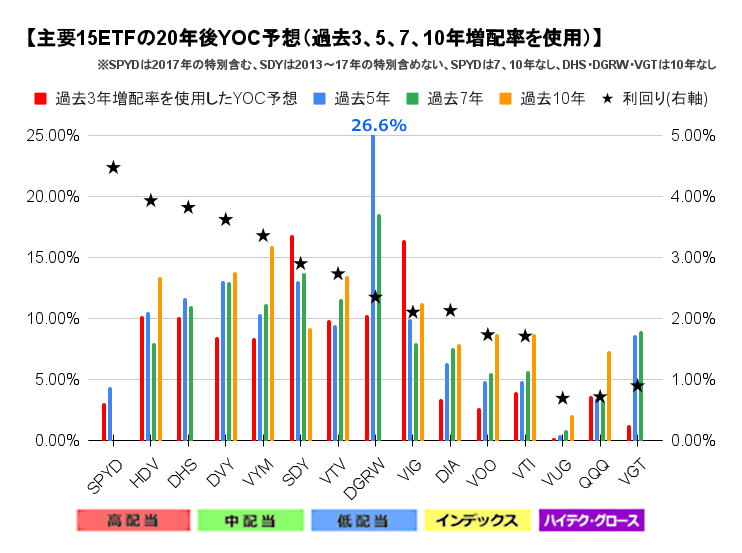

20年後のYOCはどうなっているか?

今度は20年後のYOCを予測します。20年後以降の予測は、少し微妙です。なぜなら、現在の増配率が今後20年間も平均して続くのかという疑問が浮かびますね。今後20年間、米国が過去10年ぐらいと似たような成長を続けるという仮定になります。

【DGRW】は過去5年増配率(12.9%)のペースだと、20年後YOCは26.6%に到達します。【VIG】は過去3年増配率(10.8%)のペースなら20年後YOCは16.4%になります。この2つの連続増配ETFは高い増配率が続く仮定なら、YOCは高配当や中配当ETFを抜き去ります。

【DGRW】より左側の高配当や中配当ETFは【SPYD】以外は堅調に伸びそうです。【SPYD】は増配率がほぼゼロなので、現在の利回りと変わらない結果となってます。

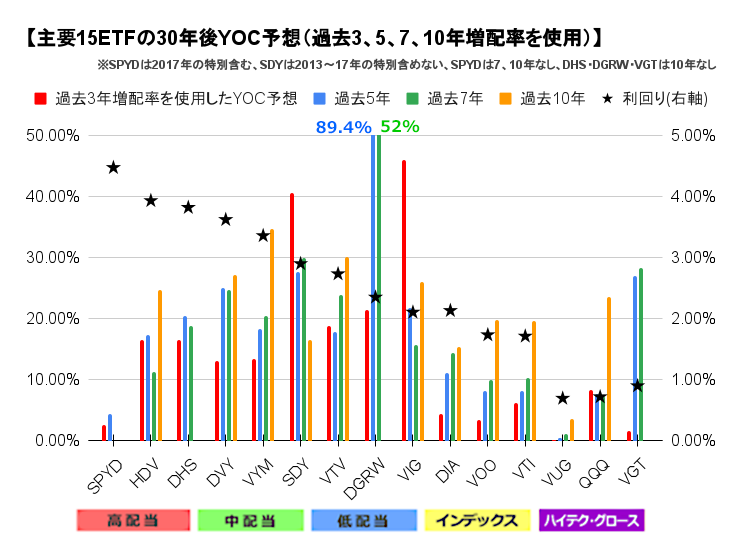

30年後のYOCはどうなっているか?

最後に30年後のYOCを予測します。かなり先のことなので、あまり参考になりそうにありませんが、念のため計算してみましょう。

20年後YOC予想と似たような結果ですね。【DGRW】は過去5年増配率が続くなら、30年後YOCは89%、7年増配率でも52%まで伸びます。どちらも表を突き抜けています。【VIG】は過去3年増配率なら30年後YOCは46%に到達します。

それ以外だと【SDY】【DVY】が全体的に高いYOC、25~30%ぐらいですね。【VYM】【VTV】【DHS】もなかなかです。一番右端の【VGT】も過去5年や過去7年増配率で推移すると素晴らしいですね。

過去3、5、7、10年増配率を使った今後のYOC予想一覧

これまでの過去3、5、7、10年増配率を使用した将来YOC予想をまとめました。背景のオレンジ色が濃いほど、数値が高いです。20%以上は同じ色にしました。

上から30年後YOC予想、20年後YOC予想、10年後YOC予想、5年後YOC予想です。

5年後YOC予想は、現時点での利回りの高さが重要です。高配当や中配当に属するETFが、良い結果を出していました。

10年後YOCは増配率の影響がボチボチ出てきます。

20年後YOCになると、かなり増配率の影響を受けます。増配率の高い【VIG】【DGRW】が伸びてきます。【VIG】より左側のETFは【SPYD】を除いて、すべてが8%を超えています。

30年後YOC予想は、かなり先のことなので、過去のデータを使って予測しても、現実的ではないかもしれません。

まとめ

まとめです増配率を使って、将来のYOCを計算する場合、どの期間を使用するかによって、結果はかなり異なります。

【VIG】や【DGRW】はいずれの期間でも高い増配率でした。ただし現在の利回りが少し低いです。この高い増配率が長く続けば将来YOCはかなり上がりそうです。

【HDV】は前回6月の時点でのシミュレーションはあまりよくなかったですが、今回9月の分配金が多かったので、増配率は改善し、将来YOCもまずまずになりました。

【DVY】も前回6月の時点でのシミュレーションは普通でした。今回9月の分配金はかなり多く、増配率は高水準となり、将来YOCは素晴らしかったです。

【VYM】は今回の分配金は微増でした。これまでなかなかの増配を続けており、安定度もあります。【VTV】と【DHS】も堅実でした。

【SDY】は今回の分配金はマイナスでした。ただ昨年と一昨年の増配率がかなり高かったので、オツリがありました。将来YOCは依然としていいですね。

【SPYD】は分配金が横ばいなので、将来YOC予想も横ばいでした。

インデックスやハイテク・グロースは、今回の分配金は上々で、増配率も悪くないです。ただいかんせん現時点での利回りは低いので、将来YOCはやや劣ります。まあ、インカム狙いというわけではないので、気にする必要はなさそうですが。

YOC予想は直近1年の分配金額によって、結果が異なります。今回は2022年9月の分配金決定後が基準でした。前回の6月とは少し結果が異なりました。さまざまな期間を見比べてみるのがいいかもしれません。