自分が所有している米国のETFとBDC銘柄の配当・分配金のデータを積み上げ棒グラフにしたものを更新します。種類別にまとめます。グラフのデータは基本的に権利落ち月です。

※ETFの増配率は過去1年を基準にして計算します。キャピタルゲイン分配金など、特別分配金などは含みません

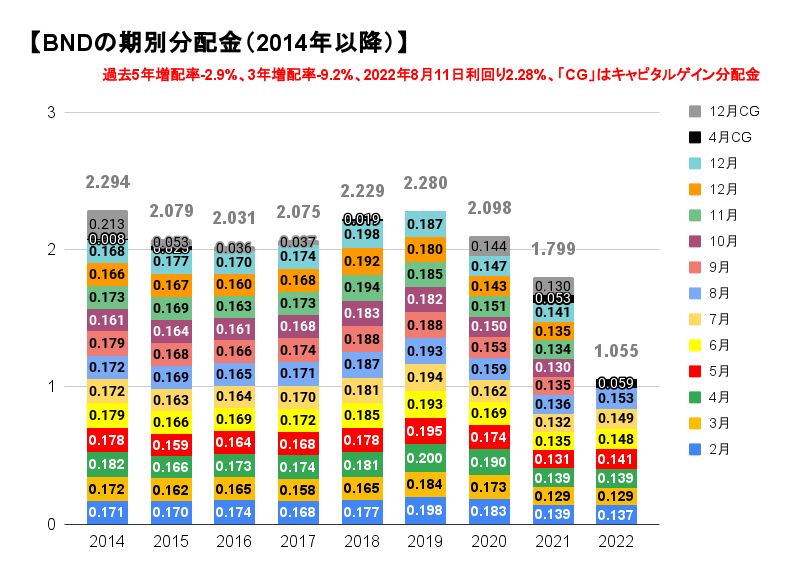

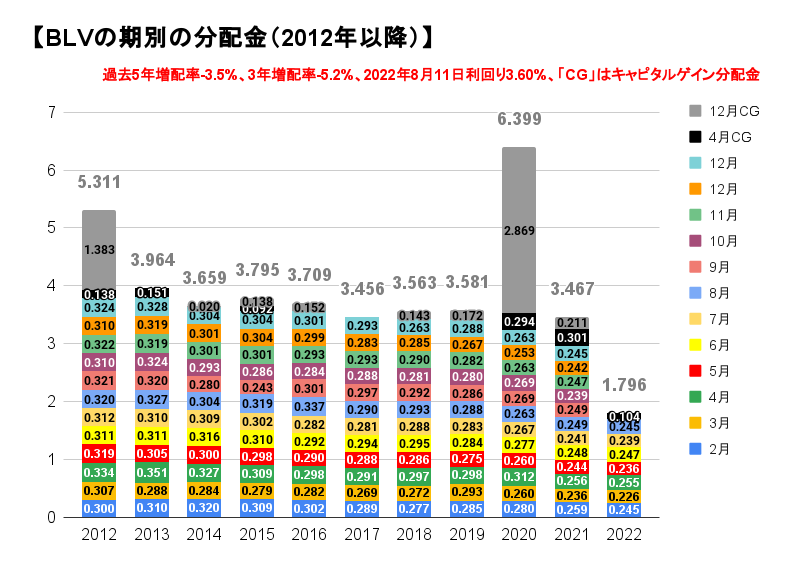

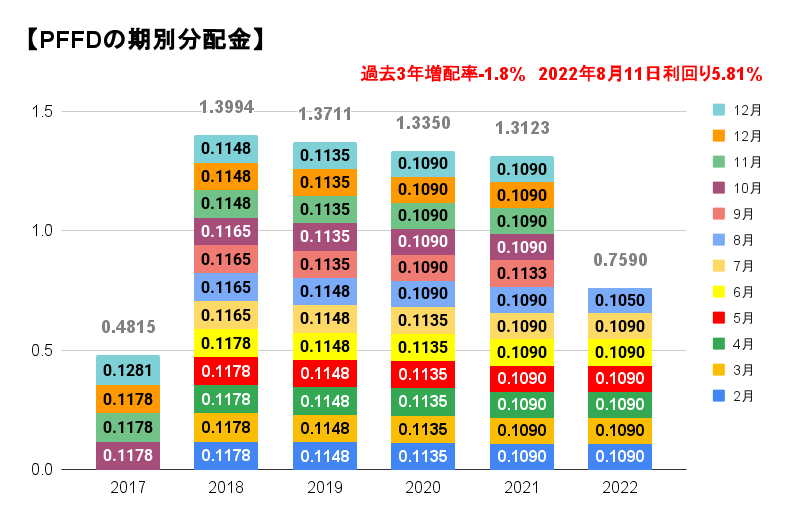

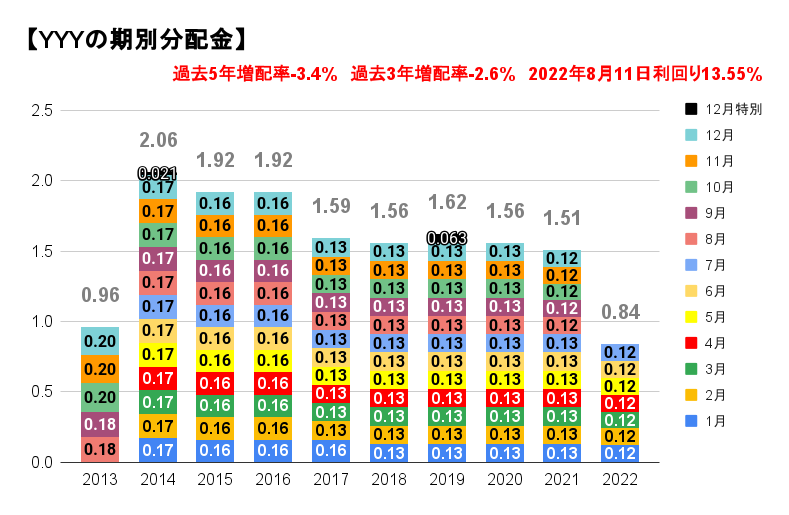

債券ETF(BND、BLV、PFFD、YYY)

米国債券は4銘柄。【BND】は米国総合債券、【BLV】は米国長期債券、【PFFD】は優先証券、【YYY】は超ハイイールドなジャンク債券。【PFFD】は純粋な債券というわけではなく、【YYY】の中身は多種多様です。

【BND】と【BLV】は4月と12月にキャピタルゲイン分配金を出すことがあります。月ごとの分配金比較がしやすいように、これらは棒グラフの一番上に掲載します。黒と灰色の部分です。

【BLV】の2020年12月のキャピタルゲイン分配金はすさまじい金額でした。SNSでもちょっとした祭りになっていましたね。

【PFFD】は優先証券ETFです。優先証券とは株と債券の中間のようなもので、議決権がないなどの制限がつきますが、利回りは高い傾向にあります。2020年8月からほぼ0.109ドルが続いていましたが、2022年8月に0.105ドルに減りました。

【YYY】は外部のクローズド・エンド・ファンドを組み込んでいるETFで、経費率が2.26%と高いです。正式名称はアンプリファイ・ハイ・インカムETF。2017年2月から0.13ドルの期間が長く続いていましたが、2021年8月に0.12ドルに減りました。ちょうど同時期に組込銘柄を30から45に増やしました。

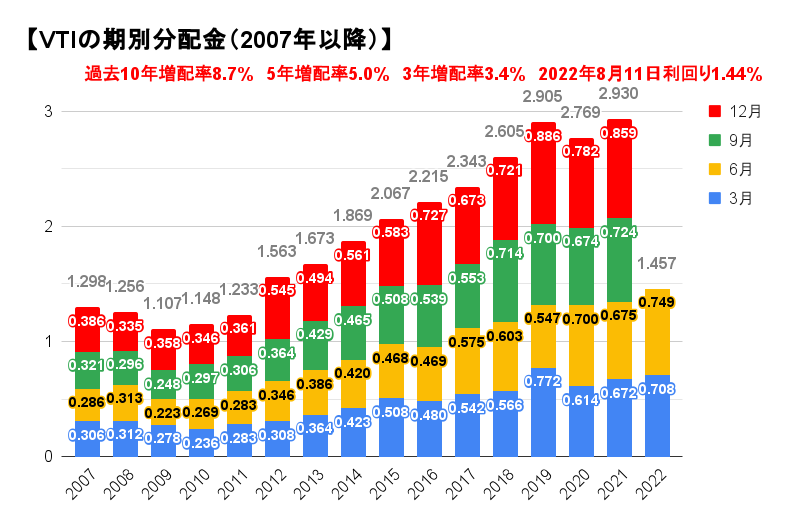

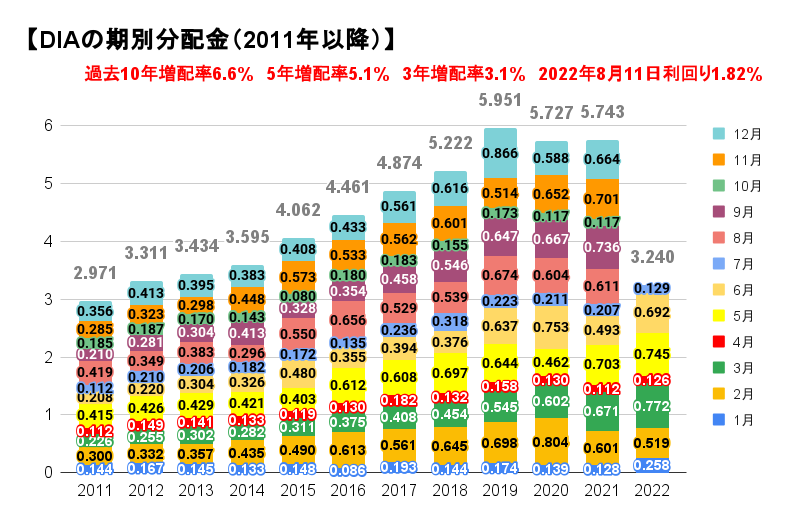

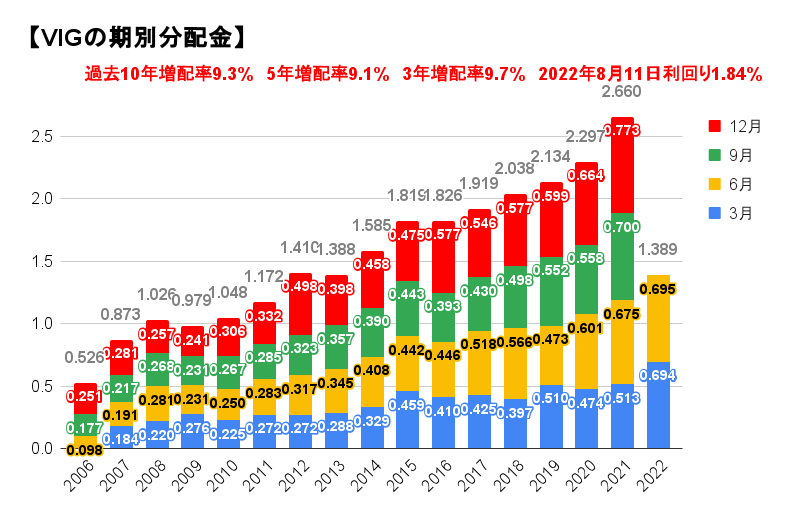

主要インデックスETF(VTI、DIA、VIG)

主要インデックスのETFです。3銘柄。【VIG】は主要インデックスというわけではありませんが、値動きやリターンが【VTI】などと似ているので、ここに組み込みました。利回りが1%台で、安定しているETFという意味です。

【VTI】の分配金は2011年以降、順調に増えましたが、2019年以降は横ばいです。利回りの低いハイテク&グロース系が好調で、これらが占める割合が増えたため、分配金が減ったと考えられます。2022年は3月と6月ともに前年同期を上回っています。

【DIA】はニューヨークダウ連動型ETF。毎月分配ですが、月によって金額はバラバラです。【VTI】同様に2019年以降は横ばいでしたが、2022年は過去最高のペースです。

【VIG】の分配金の伸びは素晴らしいです。こちらは2019年以降も増えています。2021年は史上最高額でしたが、2022年はそれを上回りそうな勢いです。10年以上連続増配している銘柄を選び、配当利回りの上位25%とREITは対象外です。

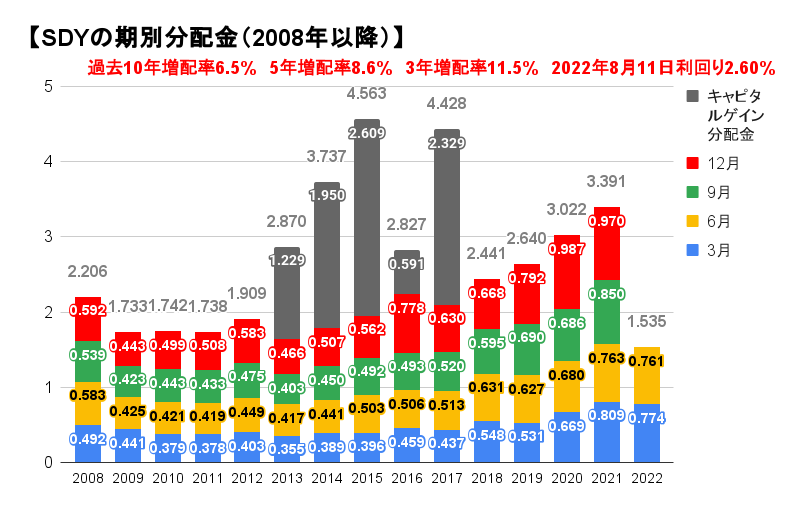

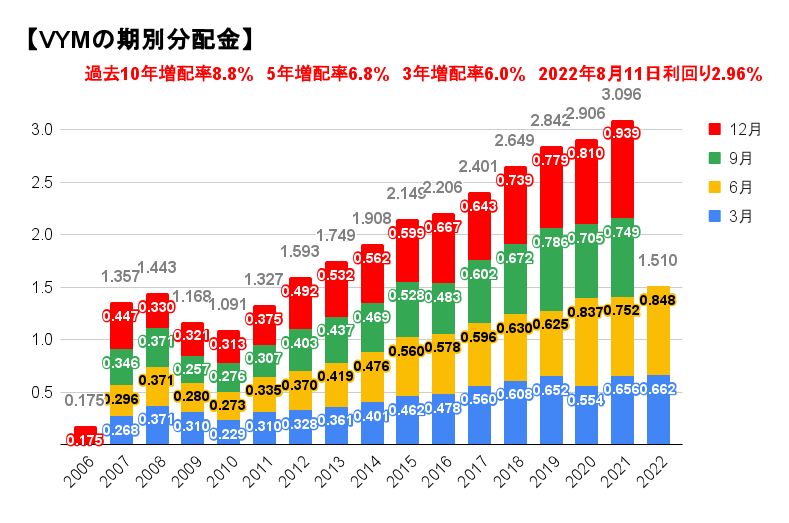

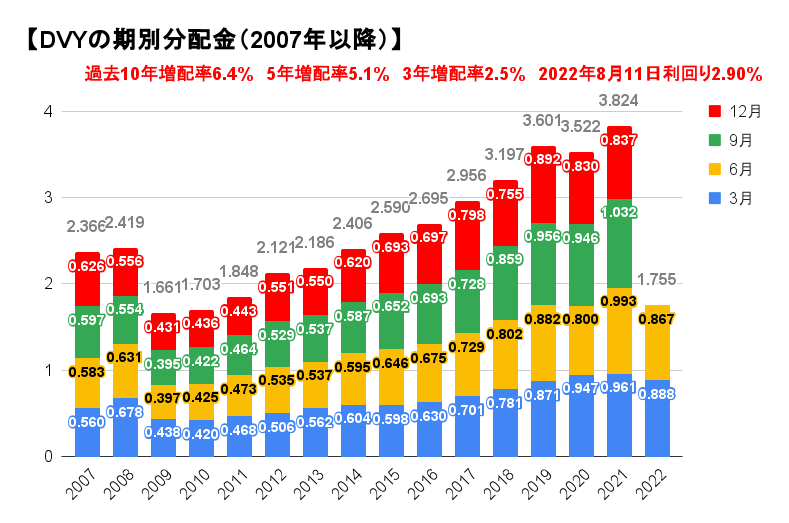

中配当増配系ETF(SDY、VYM、DVY)

高配当ETFの中で、中配当に近いETFです。3銘柄。利回りが2%台後半から3%ぐらいで、着実に増配しているETFです。株価の値上がり(キャピタル)と、増配による将来の高配当(インカム)。この両方を狙います。

【SDY】は以前は12月に特別な分配金(キャピタルゲイン分配金)を払っていました。それをなしで考えると、2013年以降は順調に分配金が増えています。2022年はやや伸び悩んでいます。

【VYM】は2010年が底で、それ以降は1年単位だとずっと増配していますね。純資産は約6兆円で、かなり人気のETFです。

【DVY】は【VYM】と分配金の増え方が似ています。2009年が底で、以降はほぼ増え続けています。2022年は前年よりやや劣っています。

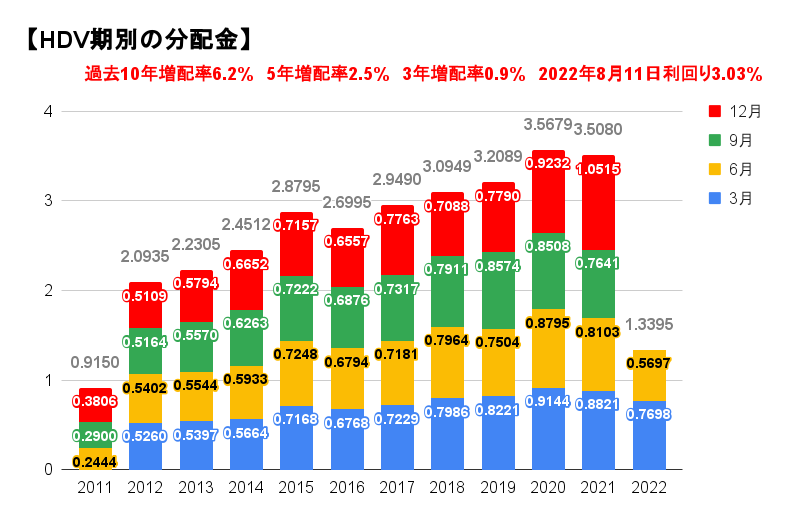

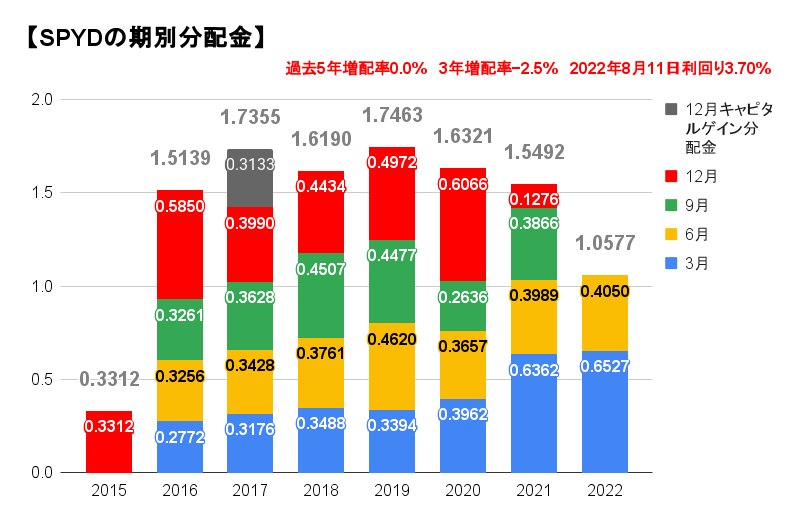

高配当ETF(HDV、SPYD)

高配当ETFです。2銘柄。利回りは高いですが、株価の推移と分配金額がやや不安定です。

【HDV】はコロナ・ショックの2020年は強さを見せましたが、翌2021年は今ひとつです。相場が軟調な時の分配金が安定しており、好調の時はそれほど良くない、少し不思議なETFです。銘柄入れ替えが年4回もあるのが、その理由かもしれません。

【SPYD】は2021年12月の分配金額の少なさが話題となりました。2022年は3月と6月は前年同期を上回っています。大幅に減ったら、次は増える傾向にあると言えそうです。年間トータルで見ると、分配金はほぼ横ばいです。

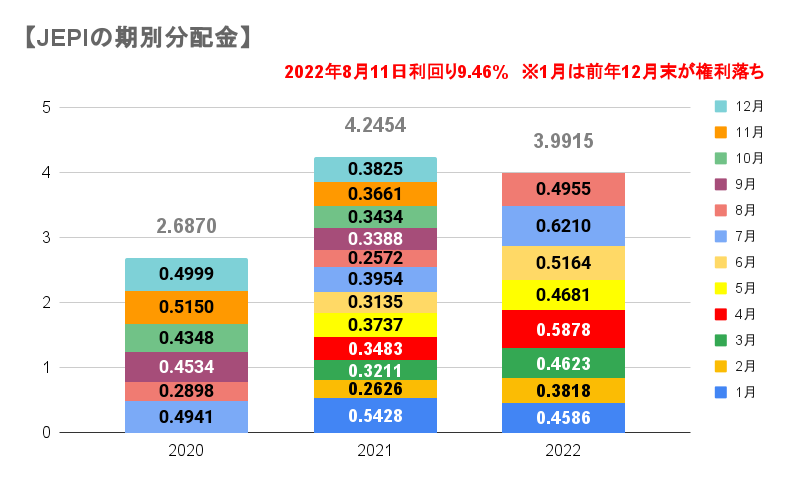

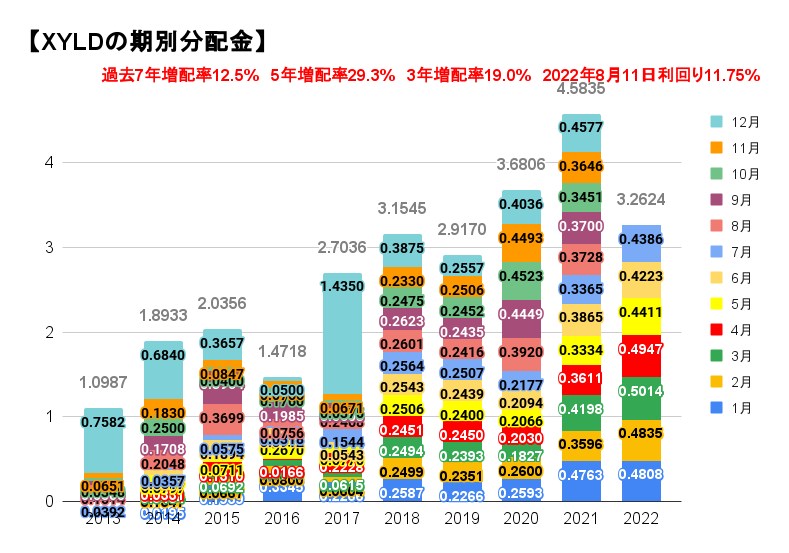

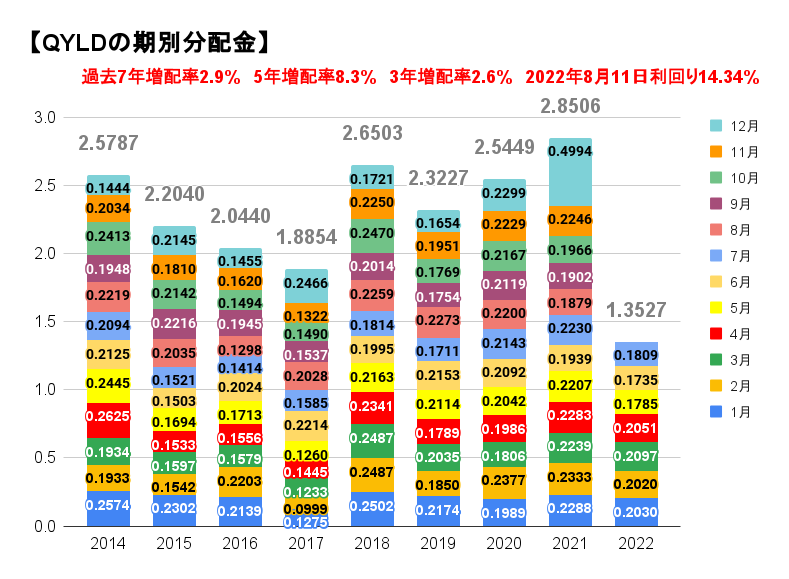

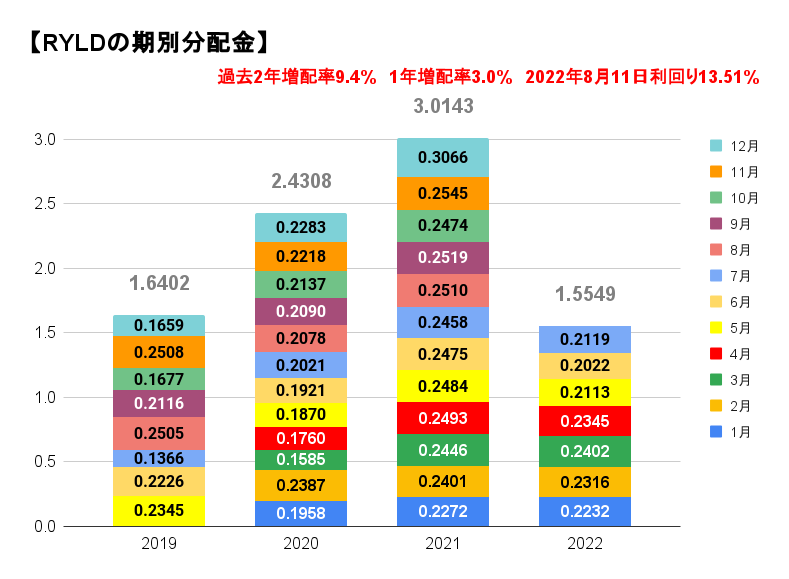

カバードコール系ETF(JEPI、XYLD、QYLD、RYLD)

カバードコールとは、原資産を保有しながら、将来その銘柄を買う権利を売ることによって、プレミアムをもらうオプション取引です。獲得したプレミアムの一部が分配金として支払われます。利回りが10%近くと高いため、ここ1年で日本の個人投資家に人気が出ました。

【JEPI】は厳密にはカバードコールではありません。S&P500の中から低ボラティリティ銘柄を保有しつつ、ELNという超高利回りの仕組債を組み合わせたものです。2022年は前年と比べると、かなり分配金が多いですね。

【XYLD】は2020年8月にベンチマークを変更して以降は、安定して分配金を出しています。2021年12月以降は0.4ドル台の後半と絶好調でしたが、最近は0.4ドル台の前半です。

【QYLD】の2021年12月はキャピタルゲイン分配金も含めてのものです。株価は20ドルぐらいで推移しており、毎月の分配金上限は1%なので、0.2ドル前後が上限です。2021年11月以降は、ほぼ上限の分配金を出しており好調ですが、株価は20ドルを下回っています。

【RYLD】の2022年7月からは日本の大手ネット証券でも購入可能となりました。ラッセル2000をカバードコールするETFです。利回りは【QYLD】とほぼ互角です。

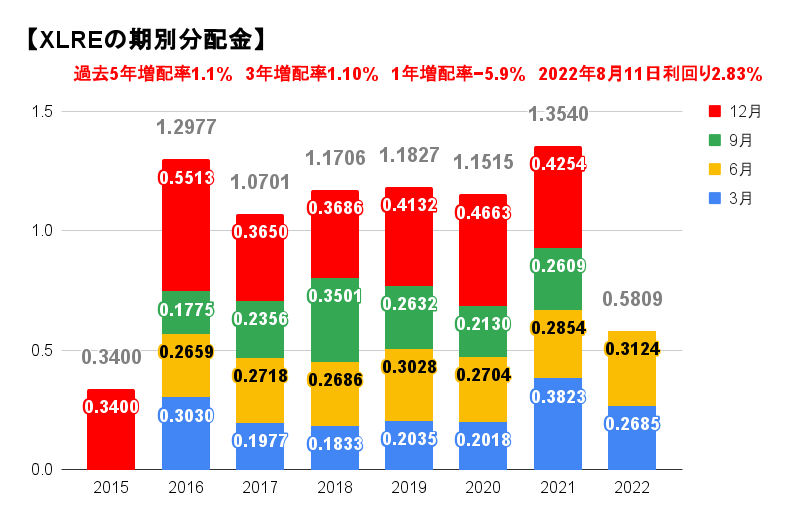

不動産ETF(XLRE)

不動産(REIT)は1銘柄です。

【XLRE】はS&P500に組み込まれている不動産セクター銘柄で構成されています。組込銘柄数は約30と少ないです。歴史は浅いですが、経費率が0.1%と他のリートETFよりも低いです。分配金は2021年は好調でしたが、2022年は現在のところ今ひとつです。

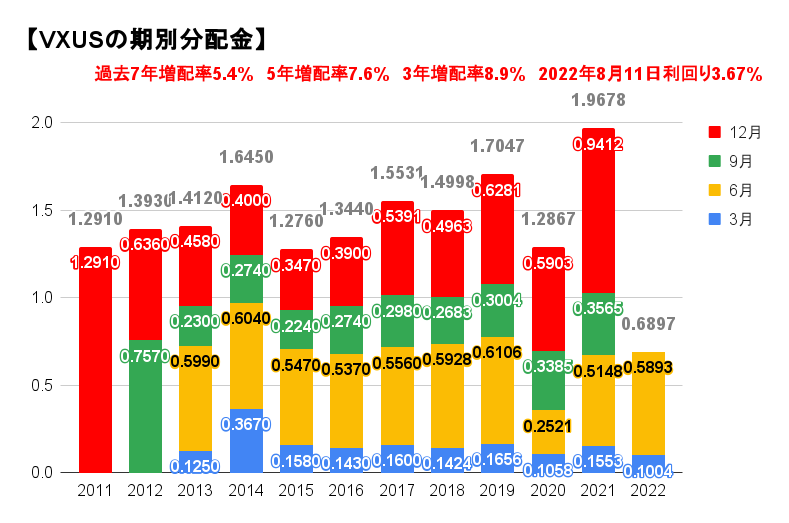

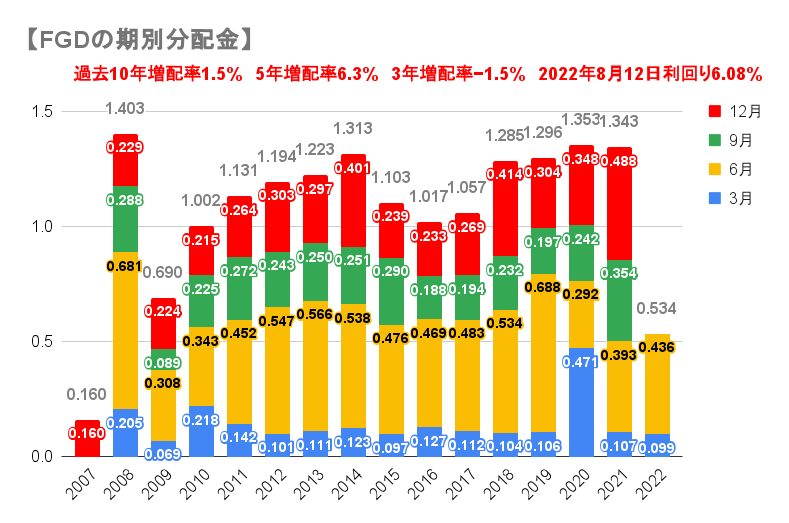

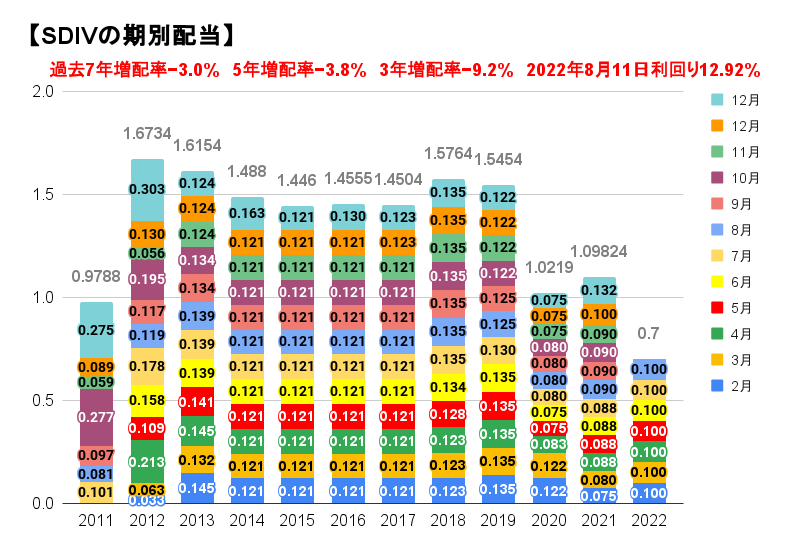

米国以外ETF(VXUS、FGD、SDIV)

おもに米国以外を対象としたETFです。3銘柄。米国も少し含んでいる場合もあります。

【VXUS】は米国以外の世界を対象に、時価総額加重平均で組み込んだETF。6月と12月の分配金が多く、3月と9月は少ないです。2020年はコロナ・ショックの影響で分配金は激減しましたが、翌2021年は一気に増えました。

【FGD】は先進国が対象の高配当ETF。2022年8月現在、米国は約10%含まれています。

【SDIV】は世界の高配当ETF。2022年8月現在、米国が約30%含まれています。以前の分配金は0.12ドルぐらいでしたが、2020年3月のコロナ・ショックで0.08ドルに減り、現在は0.1ドルまで回復しました。株価は低迷しています。

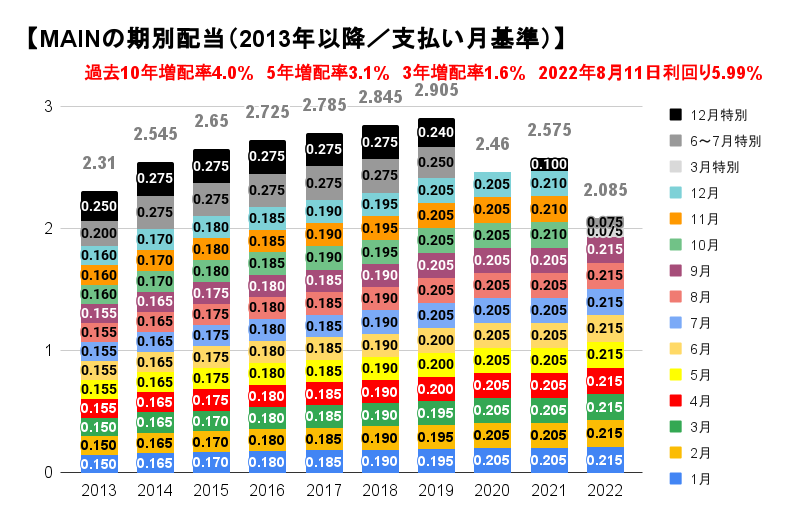

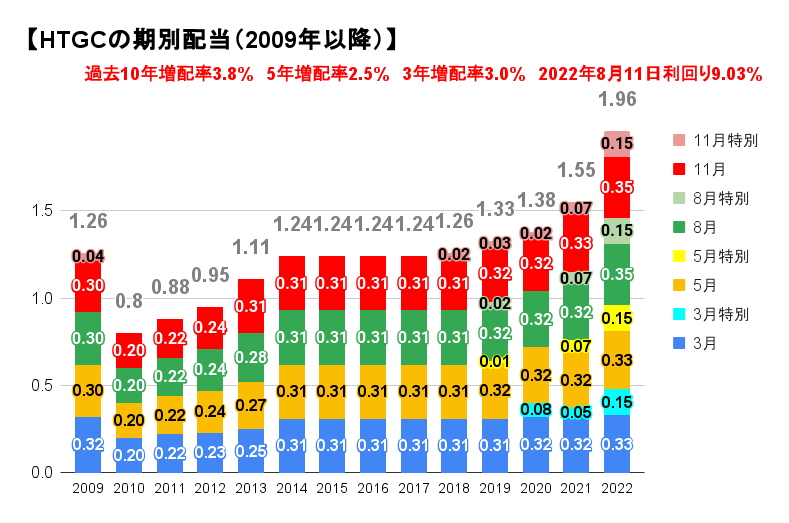

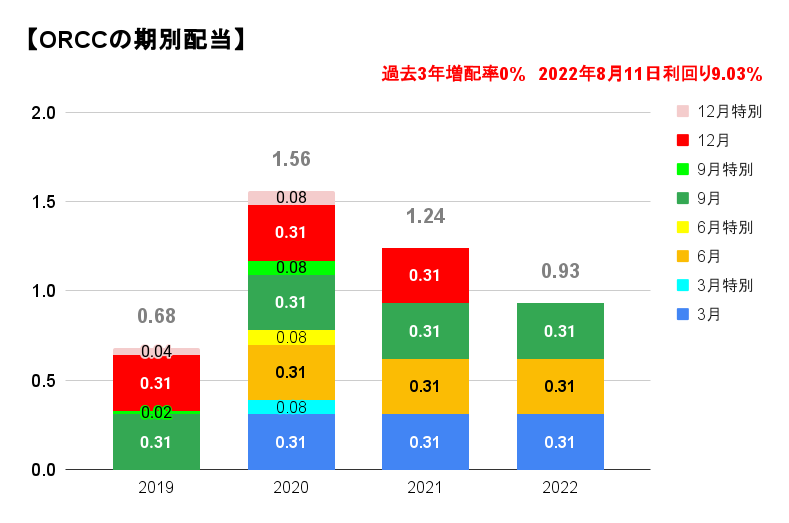

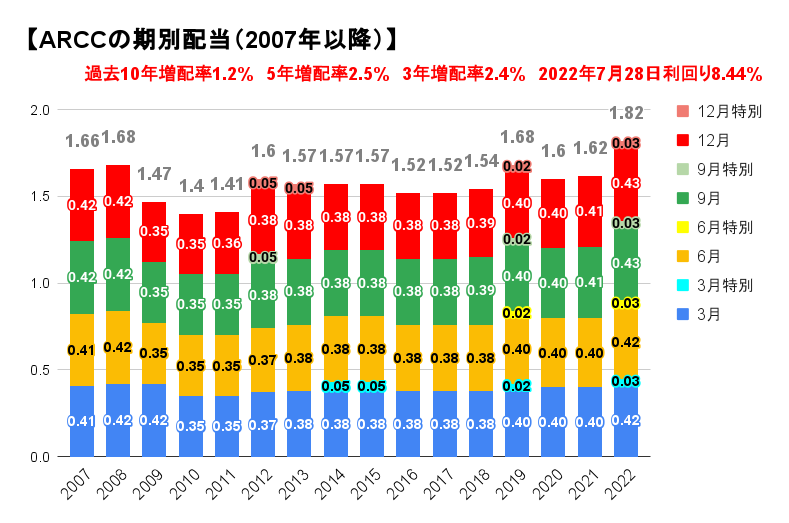

BDC銘柄(MAIN、HTGC、ORCC、ARCC、NEWT、SSSS)

BDC銘柄は6銘柄保有しています。BDCとは銀行から融資を受けられない新興企業や中小企業の事業開発に金融面を中心にサポートする投資会社です。利益の90%以上を配当に充てることで、法人税の免除を受けています。そのため高配当を実現できます。利益が出た場合は、増配するよりも特別配当を出すことが多いですね。

※なお、BDC銘柄の増配率と利回りは通常配当のみ、直近の月と3、5、10年前の同月を比較して算出したものです

メイン・ストリート・キャピタル【MAIN】は毎月分配型です。BDC銘柄は四半期タイプが多いので珍しいです。利回りは6%ほどなのでBDCの中では低いです。ただし、増配と株価上昇が期待できます。

ハーキュリーズ・ キャピタル【HTGC】は通常配当の増配をあまりせずに、特別配当(追加配当)をたくさん出す傾向にあります。2022年は通常配当を8月に増配し、0.15ドルの追加配当を4回すべてで行うようです。

オウル・ロック・キャピタル【ORCC】は誕生して間もない銘柄です。通常配当は0.31ドルで変化ありません。

エイリス・ キャピタル【ARCC】はBDCで最大規模を誇ります。利回りが高いのに、株価上昇も期待できる稀有な銘柄です。2021年以降は通常配当の増配を頻繁に行っています。

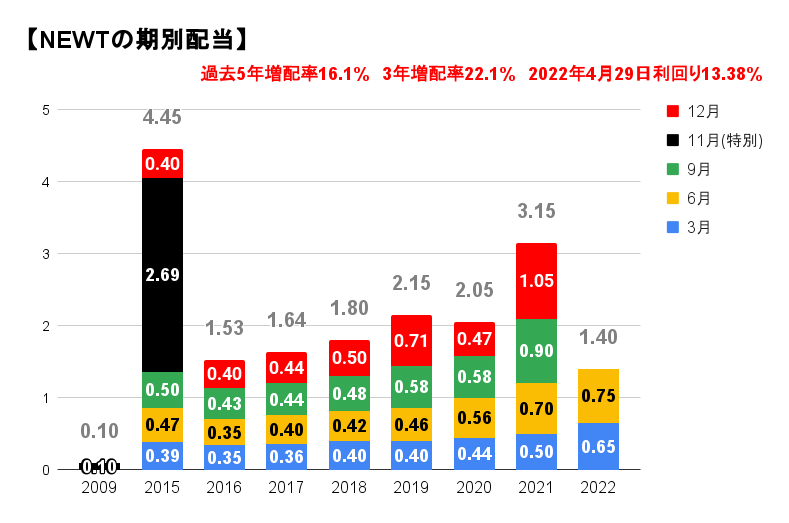

ニューテック・ビジネス・サービシズ【NEWT】は、2022年の第3四半期でBDCをやめて金融持ち株会社に移行する予定です。コーポレット・アクションがあれば、一般口座に投げ出される可能性もありますね。2022年の9月と12月の配当の合計は1.00~1.50ドルの予定です。※【NEWT】増配率と利回りは直近から過去1年のものを基準に算出しました

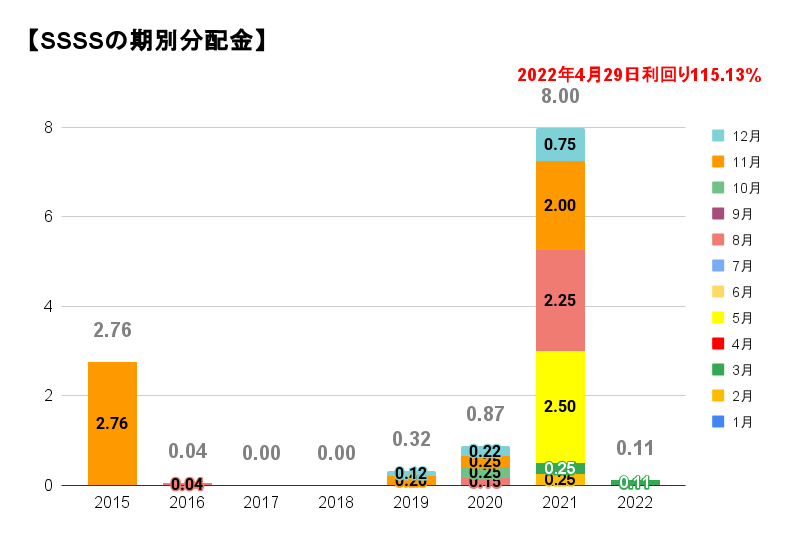

スロ・キャピタル【SSSS】は2021年に3度、2ドル以上の超高配当を出しました。そのため、過去1年の配当から算出した利回りは100%を超えました。2021年は5、8、11月に超高配当の権利落ちを迎えましたが、2022年は5月に続き、8月も配当ゼロでした。自社株買いはしているようです。

SBI証券や楽天証券など日本の主要証券会社ではBDC銘柄の取り扱いをやめてしまいました。「IG証券」などの海外証券会社なら購入可能です。

まとめ

全部でETFが20銘柄、BDCが6銘柄でした。前回2022年4月との違いは、【RYLD】を新規購入したことですね。今回ご紹介していない米国の個別銘柄は15銘柄保有しています。

BDCのニューテック・ビジネス・サービシズ【NEWT】とスロ・キャピタル【SSSS】が心配ですね。