アンプリファイ社のアンプリファイ・ハイインカム【YYY】が、2021年7月27日に分配金を発表しました。0.13ドルです。1年前の同時期は0.13ドルでしたので同じです。

利回りを過去1年間の分配金額から算出すると、2021年8月9日の終値は17.44ドル、過去1年の分配金額は1.56ドルなので、利回りは8.94%になります。

※このページでの利回りは過去1年間の分配金をもとに、計算します。なお、特別配当を含めません

基本情報を確認しよう

【YYY】は45種類のクローズドエンド型のファンドに投資しています。投資対象はハイイールド社債がメインです。かつては「イールドシェアーズ・ハイインカムETF」という名称でしたが、2020年10月に運用会社が変更となり、現在のアンプリファイ・ハイ・インカムETFになりました。

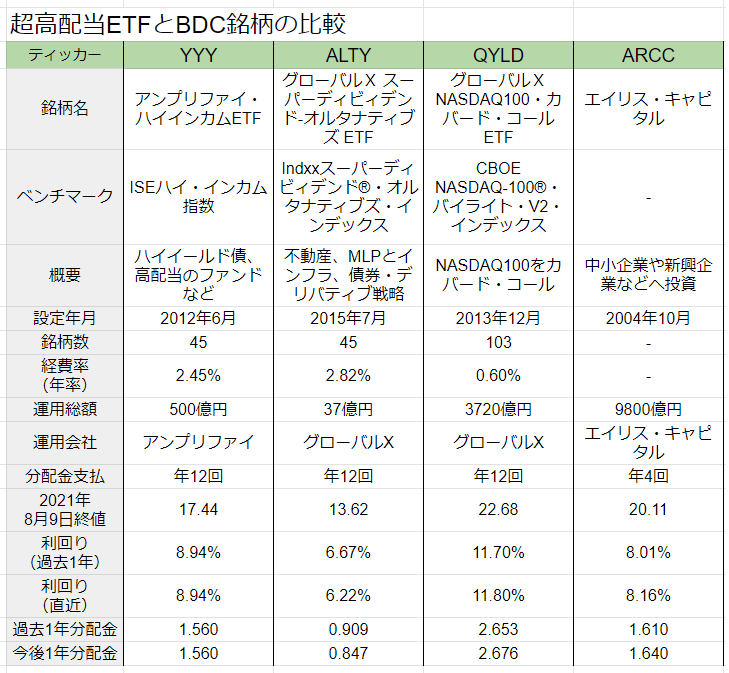

下の表は、超高配当ETFと利回りの高いBDC銘柄の比較です。【QYLD】が11.7%と高利回りを維持しています。

【YYY】の管理費は0.5%ですが、取得したファンドの手数料と費用に1.95%かかるため、合計で経費率が2.45%と高くなります。【ALTY】も同様ですね。

※利回り(過去1年)は過去1年の分配金から算出したものです。利回り(直近)は直近の分配金が今度1年続いたものとして算出しました

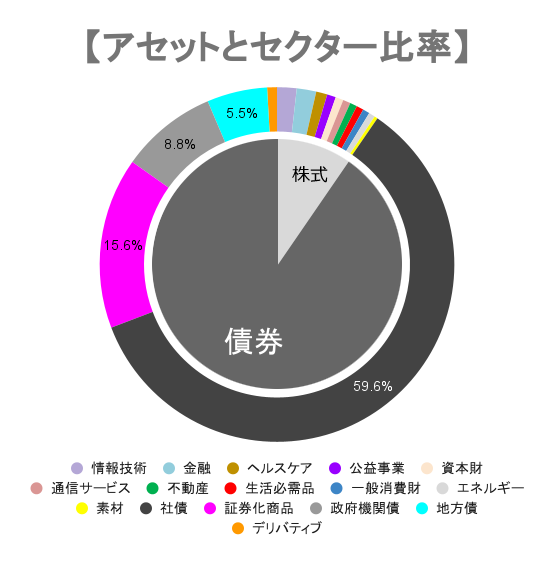

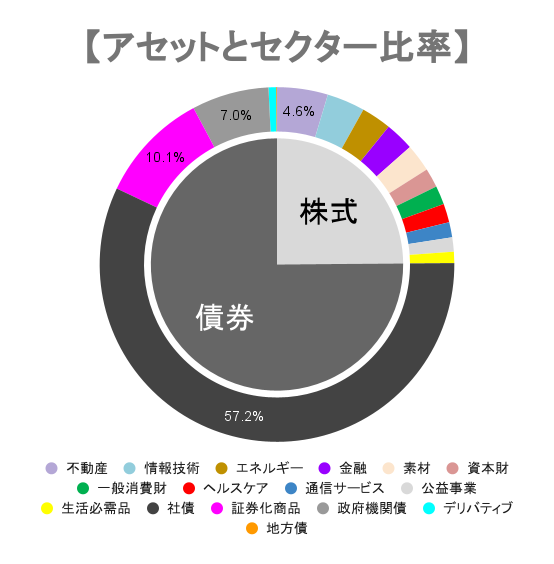

【YYY】のアセットとセクターの比率は?

【YYY】のアセットとセクターの比率です。株と債券の割合は、株が約12%、債券が88%です。債権の中では社債(ハイイールド社債)が多いですね。SeekingAlphaのデータをもとにグラフにしました。

1カ月前はこちら

こちらが約1カ月前のデータです。債権がだいぶ増えて、株式が減ったのが一目瞭然ですね。

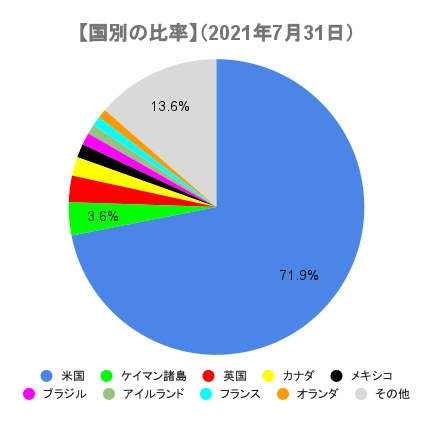

【YYY】の国別の比率は?

国別では米国が7割強と圧倒的です。それ以外ではケイマン諸島、英国、カナダ、メキシコ、ブラジルと続いています。ケイマン諸島はイギリスの海外領土で、税制が優遇されているためファンドの在籍地として使われます。Fidelityのデータをグラフにしました。

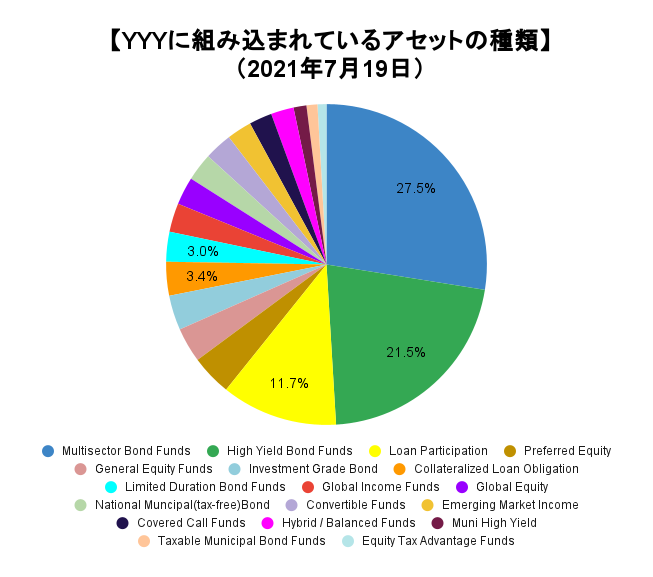

【YYY】に組み込まれているアセットの種類は?

【YYY】にはさまざまな種類のファンドが組み込まれています。マルチセクター・ボンド・ファンドが1カ月前と比較して6ポイントほど増えて首位になりました。ローン・パーティシペーションは4ポイント減りました。優先株式が新たに加わり、4番目に多いですね。

マルチセクター・ボンド・ファンドは、さまざまなタイプ(セクター)の債券に分散投資するファンドです。

ハイ・イールド・ボンド・ファンドは、利回りの高い社債に投資します。

ローン・パーティシペーションとは、金融機関などからの貸出債権に係る権利義務関係を移転させずに、貸出債権に係る経済的利益やリスクを、貸出債権の原債権者から参加者に移転させることを目的とする取引のことです。

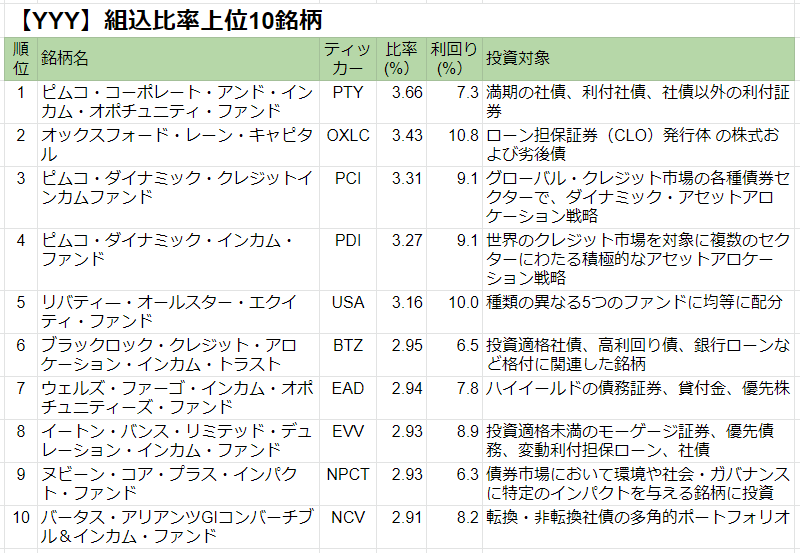

【YYY】の組込銘柄は?

【YYY】の上位組込銘柄です。全部で30のファンドに投資しており、上位10ファンドが占める割合は31.5%。それなりに、分散は利いています。1カ月前もトップ10にいたのは【USA】【EVV】だけなので、ガラッと顔ぶれが変わりました。

アンプリファイ・ハイ・インカムETF【YYY】の公式サイトはこちら

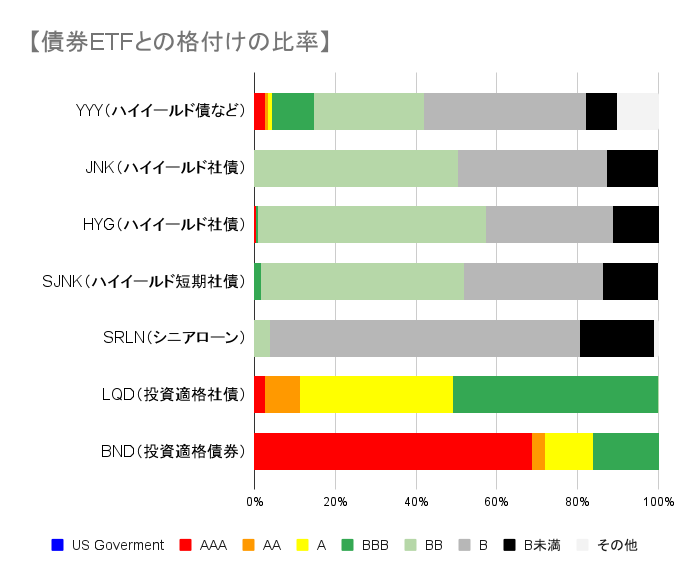

【YYY】の格付けは?

主要な債券ETFに組み込まれている債券の格付けを比較します。通常「BBB以上」が投資適格と言われ、「BB」以下は投資不適格(ジャンク債・ハイイールド債)と言われます。有名な総合債権ETF【BND】は「A」以上が大多数、社債ETF【LQD】はほとんどが「BBB」以上と安全なものばかりです。

【YYY】は「BB」以下が主流ですが、投資適格の「BBB」以上も15%ほど含まれています。

上のグラフはYahooファイナンスを元に作成しました。

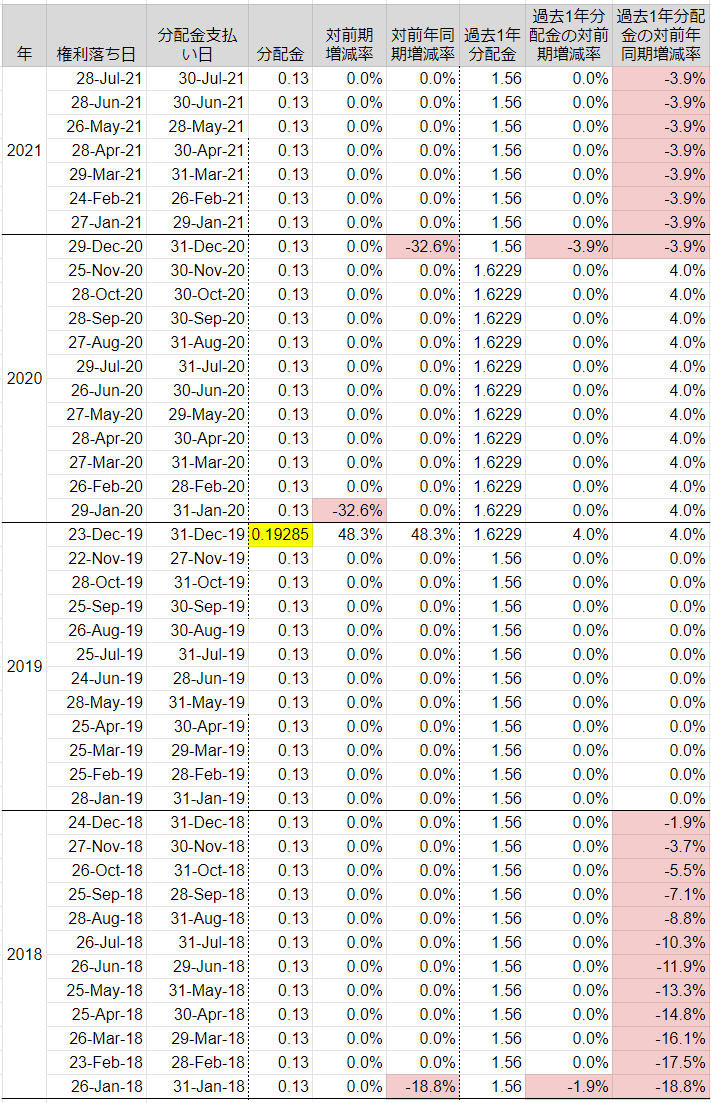

【YYY】の最近の分配金(配当金)は?

2019年以降の【YYY】の分配金(配当金)です。背景が黄色の2019年12月の「0.19285ドル」は通常の分配金「0.13ドル」と特別分配金「0.06285ドル」を合わせたものです。つまり、最近はずっと0.13ドルが続いています。

※背景が赤になっているのが減配です

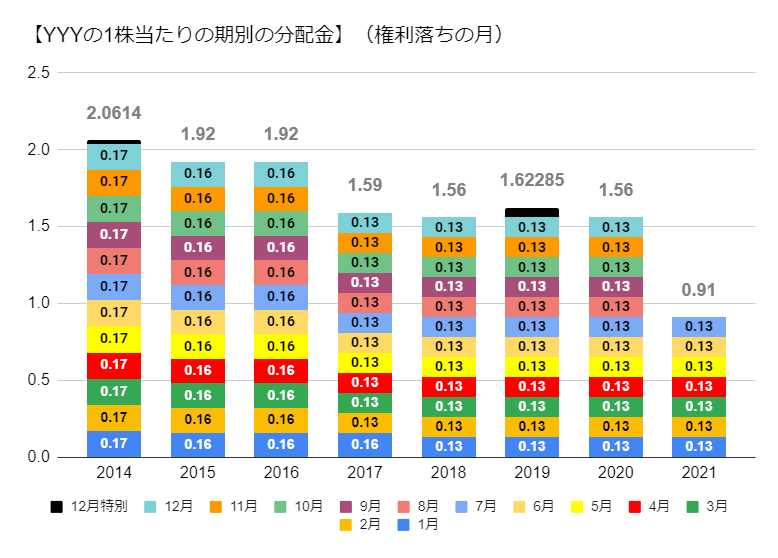

【YYY】の期別分配金(配当金)は?

分配金を月別に重ねて棒グラフにしました。2016年までは毎月0.16ドルでしたが、2017年2月に0.13ドルになり、以降は2019年12月の特別分配金を除けば、ずっと同じ金額です。

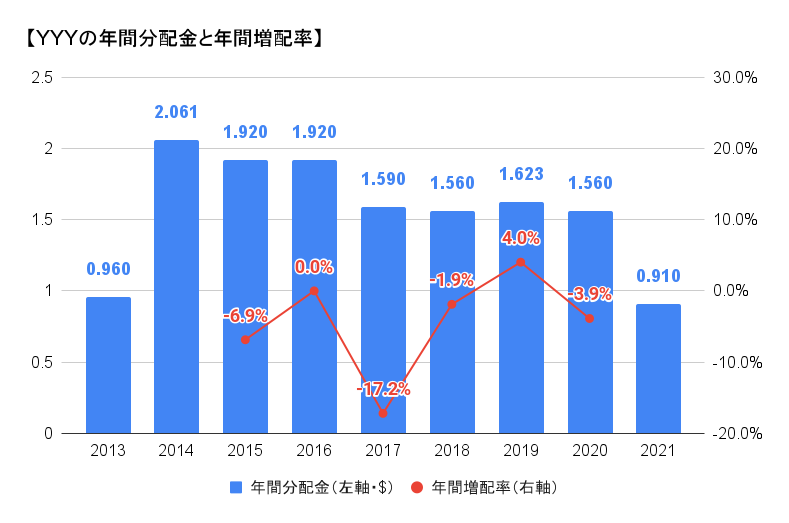

【YYY】の年間分配金と年間増配率は?

【YYY】の分配金を1年ごとにまとめました。分配金が毎月支払いとなった2013年8月以降のデータです。2017年以降は横ばいが続いています。コロナショックの2020年も減配しませんでした。2021年は7月までです。

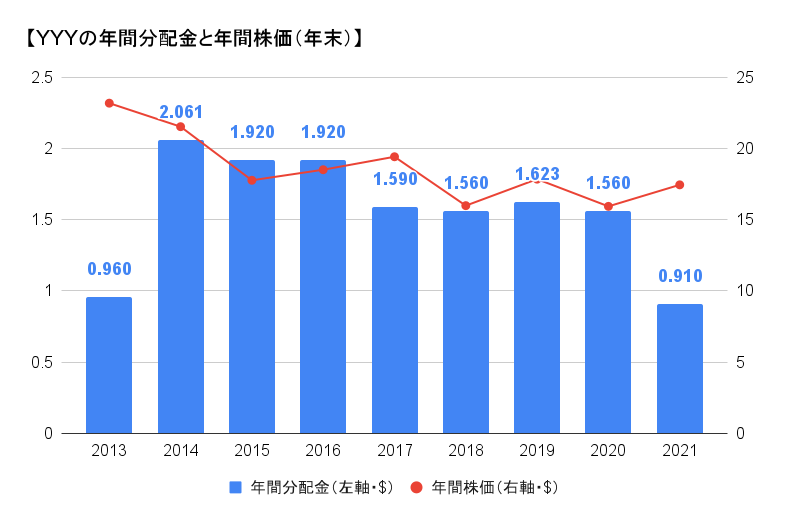

【YYY】の年間分配金と株価は?

【YYY】の分配金と株価を比較しました。結構連動しています。2017年以降は、株価・分配金ともにほぼ横ばいです。

2020年以降の分配金利回りは?

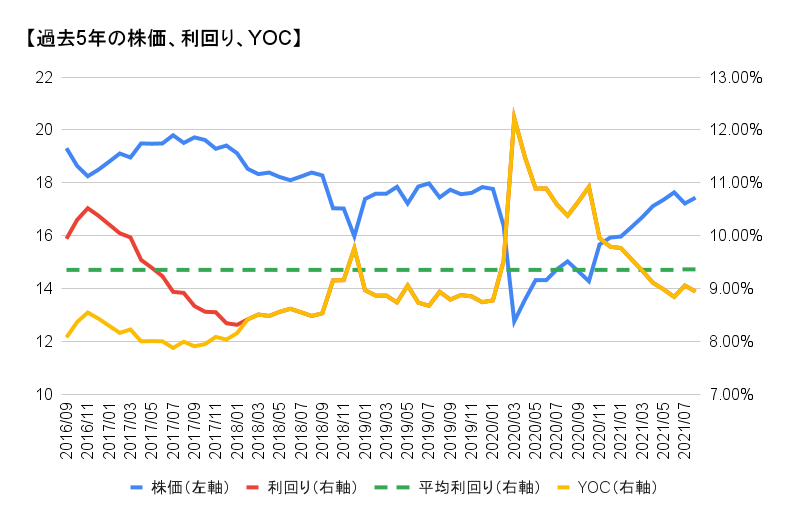

2020年以降の【YYY】の株価と分配金利回りを見てみましょう。利回りは、過去1年の年間分配額から算出しました。青線が株価(左軸)で、赤線が配当利回り(右軸)です。2020年1月の利回りは約8.7%でしたが、2月半ば以降は株価が急落したため、3月23日には利回りが約15.0%まで上昇しました。その後株価はコロナ・ショック前まで回復して、2021年8月9日の利回りは8.94%です。

【YYY】を過去に買っていた場合のYOCは?

過去に【YYY】を買った場合、現在の購入単価当たりの分配利回り(YOC)はどのくらいでしょうか? 現在から5年前までの株価、利回り、YOCを見ていきましょう。株価は月末のもので月1回なので、ややアバウトです。下のグラフの黄色の線が、過去に買った場合の、現在の購入単価当たりの利回り(YOC)です。

2021年8月9日の終値は17.44ドル、過去1年の配当金額は1.56ドルなので、現在の利回りは8.94%です。過去5年の平均利回りは約9.4%です。5年前と比較すると分配金は多少減っており、株価もやや右肩下がりなので、早い時期に買ってもあまりYOCは変わりません。コロナ・ショック時の2020年3月頃に買っていたら、現在YOCは約12.2%になっていました。

ライバルETFとトータルリターンを比較する

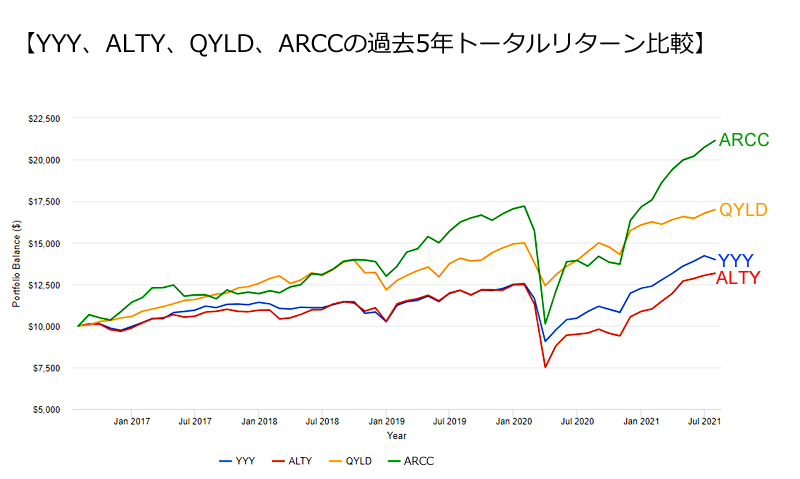

【YYY】と同じくファンド・オブ・ファンズ形式で経費率の高い【ALTY】、超高配当ETF【QYLD】、超高利回りBDC銘柄【ARCC】とトータルリターンを比較します。もっとも後発の【ALTY】が設定されたのが2015年7月なので、PORTFOLIO VISUALIZERを使って、2016年8月から2021年7月までの5年間を比べます。

2016年8月に1万ドル投資して配当を再投資した場合、2021年7月には【ARCC】が2万1100ドル、【QYLD】が1万6900ドル、【YYY】が1万3900ドル、【ALTY】が1万3100ドルになっていました。

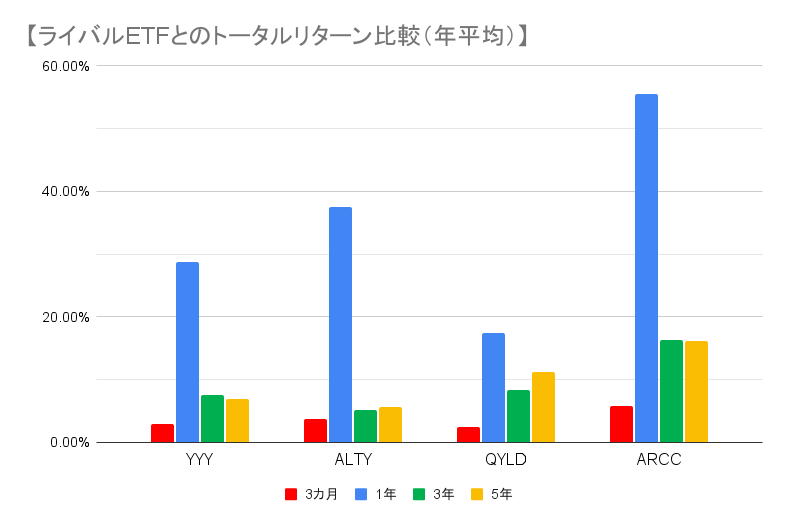

過去のトータルリターン

過去3カ月、1、3、5年の年平均トータルリターンです。どのETFもすべての期間でプラスです。【ARCC】の強さが目立ちますね。過去5年のリターン(年平均)は【ARCC】が16.2%、【QYLD】が11.2%、【YYY】は6.9%、【ALTY】が5.7%でした。

危険度はどのくらいか?

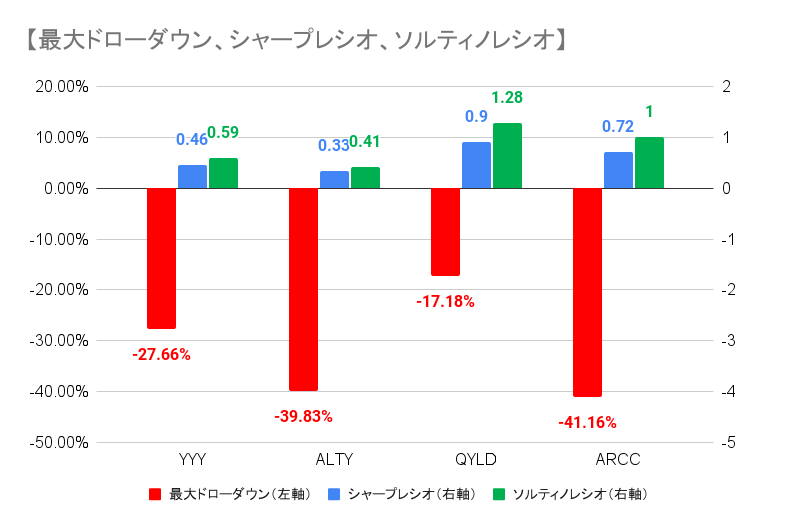

ETFの安定度を比べてみましょう。最大ドローダウンは、計測期間における最大下落率です。マイナスの数値が小さいほど最大下落率が低いです。

シャープレシオとは、同じリスクを取った場合のリターンの比較です。「(ファンドのリターン?無リスク資産のリターン)÷標準偏差」の値です。1を超えていれば、優秀です。

ソルティノレシオはシャープレシオの改良版で、相場が軟調の際の成績を示しています。「(ファンドのリターン-無リスク資産のリターン)÷下方偏差」で計算します。1.5を超えていると、素晴らしいです。

【YYY】は超高配当にしては最大ドローダウン値は悪くないです。ただ、ソルティノレシオはあまりよくないですね。

過去の分配金はどのくらいか?

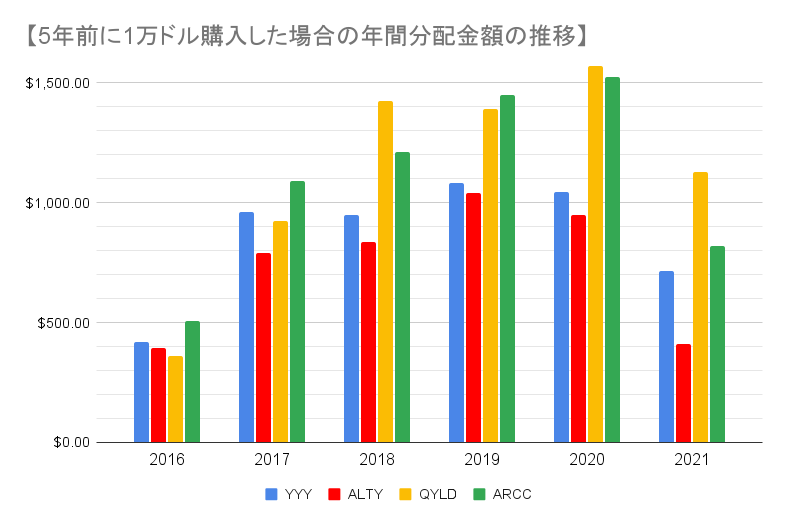

2016年8月に1万ドル投資して分配金を再投資した場合の年間でもらえる分配金の推移です。分配金は再投資します。税金は考慮しません。PORTFOLIO VISUALIZERのデータです。

5年間の分配金の合計は【QYLD】が6800ドル、【ARCC】が6600ドル、【YYY】が5100ドル、【ALTY】が4400ドルでした。5年でこの数字は凄まじいですね。

【YYY】の今後の分配金予想は?

現在の過去1年分配金額(1.56ドル)と1、3、5、7年前の同時期の過去1年分配金額(1.56ドル、1.56ドル、1.92ドル、2.15ドル)を比較して年間増配率を計算し、それを使って将来の分配金とYOCを予想しました。なお、特別分配金は含めません。YOC(Yield on Cost)とは、購入単価あたりの分配金利回りのことです。【YYY】株を2021年8月9日の終値17.44ドルで買った場合、将来の利回り(YOC)がいくらになるかという予測です。

購入金額は1万ドルにします。そうすると、年間分配金額から利回り(YOC)が一瞬で計算できます。たとえば、年間分配金額が300ドルなら利回り(YOC)は3.0%、年間分配金額777ドルなら利回り(YOC)は7.77%になります。

増配率は過去1年が0.0%、過去3年が0.0%、過去5年はマイナス4.1%、過去7年がマイナス4.5%でした。現在の利回りは8.94%です。

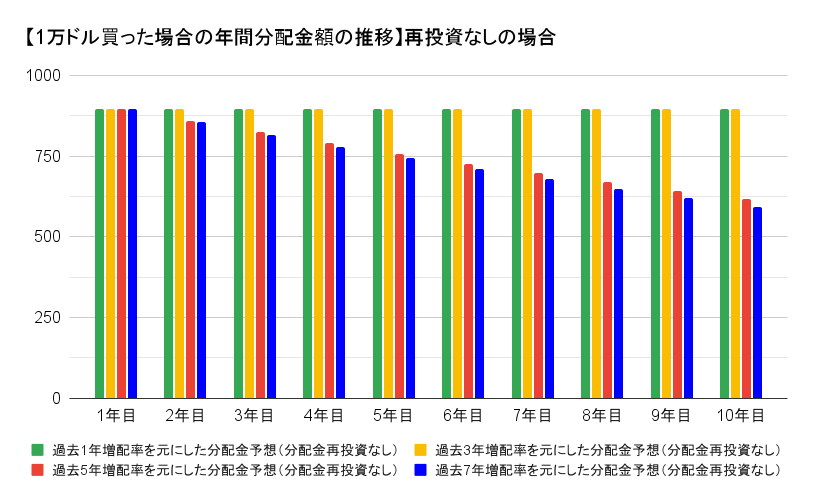

分配金を再投資しない場合

まずは配当を再投資しないケースを見てみましょう。税金は考慮しません。現在の利回りが8.94%なので、年間分配額は894ドルです。

もっとも増配率の低い過去7年のペースだと5年目の分配金額は745ドル、10年目の分配金額は592ドルになります。もっとも成績の良い過去1年や過去3年の増配率を当てはめると5年目の分配金額は894ドル、10年目の分配金額は894ドルになりそうです。分配金額894ドルはYOC(購入額に対する利回り)8.94%です。

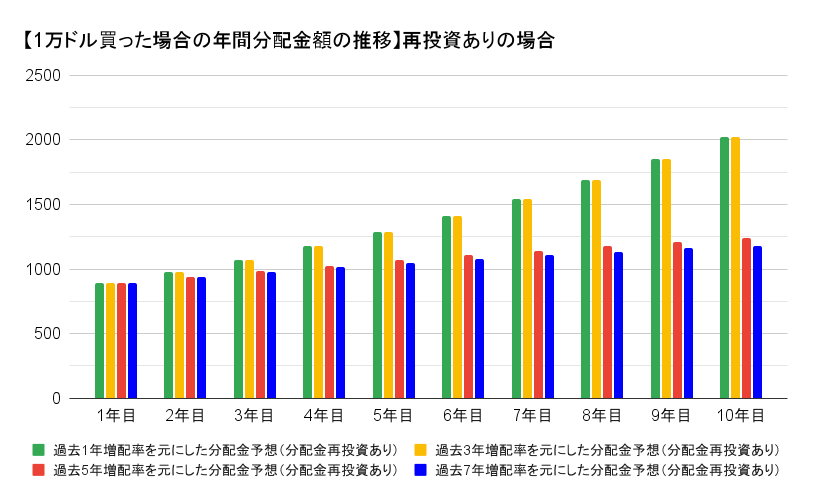

分配金を再投資する場合

つぎに分配金を再投資するケースを見てみましょう。税金は考慮しません。再投資する場合の分配金額は、現在と10年前の株価を比較して年平均騰落率を計算し、それを使って調整しています。

もっとも増配率の低い過去7年のペースだと5年目の分配金額は1047ドル、10年目の分配金額は1181ドルになります。もっとも成績の良い過去1年や過去3年の増配率を当てはめると5年目の分配金額は1286ドル、10年目の分配金額は2026ドルになりそうです。分配金額2026ドルはYOC(購入額に対する利回り)20.26%です。

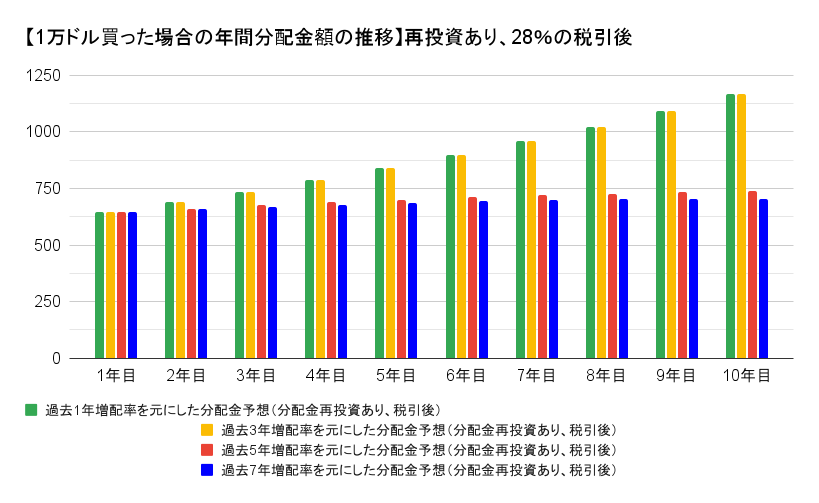

分配金を再投資する場合(税引き後)

最後に分配金を再投資するケースで、税金を引いた額で計算してみましょう。分配金は28%の税金を引いた72%で計算します。1年目は894ドルではなく、税引き後の644ドルからのスタートになります。

もっとも増配率の低い過去7年のペースだと5年目の分配金額は687ドル、10年目の分配金額は704ドルになります。もっとも成績の良い過去1年や過去3年の増配率を当てはめると5年目の分配金額は839ドル、10年目の分配金額は1169ドルになりそうです。分配金額1169ドルはYOC(購入額に対する利回り)11.69%です。

まとめ

【YYY】は経費率が高いですが、超高配当ETFが軒並み減配した2020年は、分配金を維持しました。このまま分配金を維持してもらいたいものです。トータルリターンでは【ARCC】や【QYLD】よりも劣っていますが、それほど悪いというわけでないですね。