ステート・ストリート社のSPDRポートフォリオS&P 500高配当株式ETF【SPYD】が、2023年3月16日に分配金を発表しました。0.3874ドルです(厳密には0.387419ドル)。1年前の同期は0.6527ドルでしたので、1年前の同期から40.6%減です。

2023年3月16日の終値は37.18ドル、過去1年の分配金額は1.7181ドルなので、分配金利回りを過去1年間の分配金額から算出すると利回りは4.62%になります。

※このページでの利回りは過去1年間の分配金をもとに計算します。

【SPYD】はどんなETFか?

【SPYD】はS&P500指数の中から、利回りの高い80銘柄が対象のETFです。厳密には、銘柄入れ替え時に既存銘柄の利回りをやや優遇しています。

米国を代表する500銘柄の中から、高配当を選んだETFです。年2回、1月末と7月末に銘柄入れ替えを行い、80銘柄を1.25%ずつ均等に組み入れます。その後、株価が上がった銘柄は比率が高くなりますが、半年後にリセットされます。

【SPYD】の過去の分配金と増配率は?

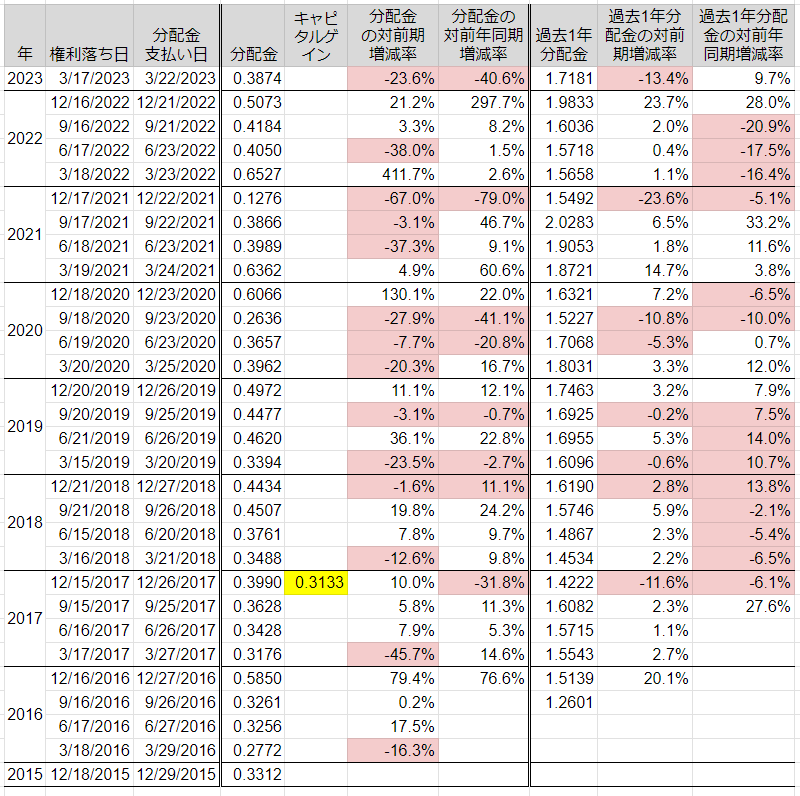

【SPYD】が設定されたのは2015年10月です。下の表は過去の分配金の一覧です。

今回の【SPYD】の分配金が増配or減配なのかは、どのデータを比較するかによって異なります。もっともオーソドックスなのは、下の表の「分配金」の今回と前年同期の比較です。今回が0.3874ドル、前年の同期が0.6527ドル。「分配金の対前年同期増減率」は40.6%減になります。

また、「過去1年分配金」を1年前と比較するのも参考になります。今回が1.7181ドル、前年の同期が1.5658ドルです。「過去1年分配金の対前年同期増減率」は9.7%増となります。

色をつけた箇所のデータをグラフにして解説していきます。「分配金」と「過去1年分配金」のデータを様々な角度から比較することで、【SPYD】の分配金の傾向を探ります。

※2017年12月は通常の分配金が0.3990ドル、特別分配金(ショート・ターム・キャピタルゲインなど)が0.3133ドルありました。このコンテンツでは2017年12月の分配金は通常の0.3990ドルのみで計算します。

分配金の推移は?

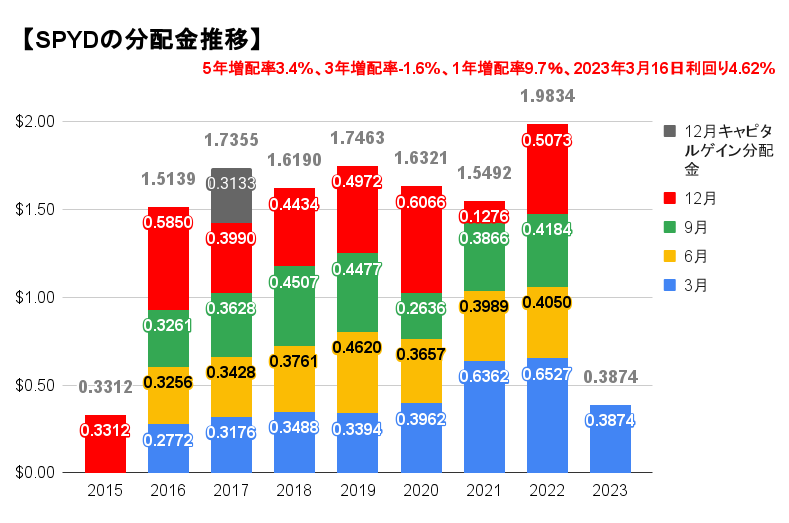

「分配金」を1年ごとに重ねて棒グラフにしました。

【SPYD】の分配金は多い時と少ない時の差が激しいですね。どの期が多いというような傾向はないですね。また、分配金が多かった前後は少ない傾向で、長期で見ると横ばいで帳尻を合わせているようにも見えます。

今回の0.3874ドルは、1年前の同期(2022年3月)の0.6527ドルと比べてかなり減りました。ただし、2022年3月の分配金は、直前の2021年12月が0.1276ドルとあまりにも少なく、配当金の支払月が後ろにずれたために増えたからと言えそうです。

分配金の変化は?

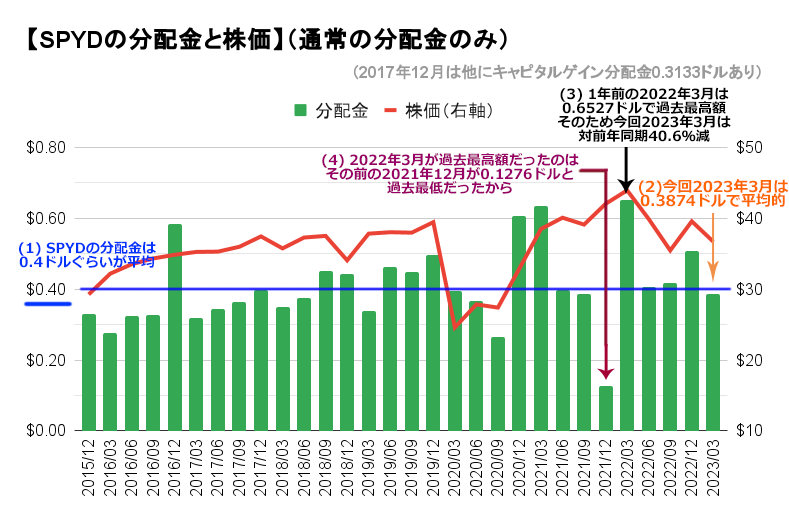

「分配金」を1つずつ棒グラフにして、株価と比較しました。期によってかなり差があり、不安定です。少ないときは、多いときの半分ぐらいですね。最近の分配金では、2021年12月(0.1276ドル)が際立って少ないですが、それ以外は0.4ドル前後が多く、まれに0.5ドルを超えています。

分配金が2回続けて多い、もしくは少ないことはあまりありません。2020年12月と2021年3月は、2期続けて0.6ドル前後と多かったですが、例外と言えそうです。

【SPYD】は1月と7月に均等加重で銘柄入れ替えを行うため、組み込まれる銘柄や組込比率がリセットされて中身は大きく変更します。そのため、組込銘柄による分配金支払月の関係で、分配金が多い時と少ない時の差が激しいですね。

過去1年分配金の傾向は?

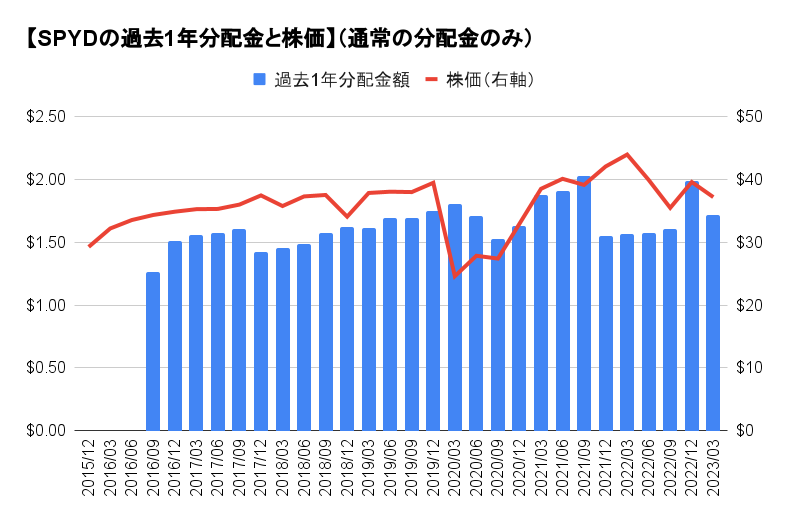

「過去1年分配金」を期ごとに棒グラフにして、株価と比較しました。

1つ前の期ごとの分配金はデコボコでしたが、過去1年分配金の推移はわりと安定しています。

今回2023年3月の分配金は、対前年同期40.6%減ですが、過去1年分配金のグラフでは、それほどダメージを受けているようには見えません。

過去1年分配金額は、株価と結構連動しています。

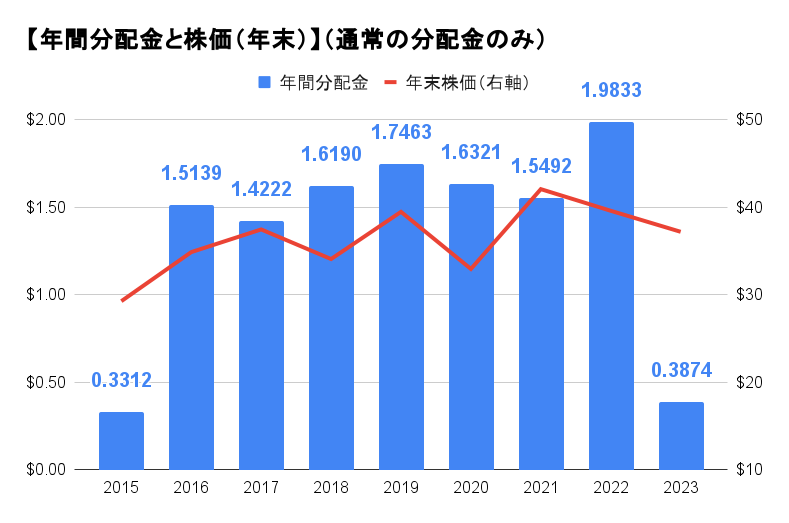

年間分配金と株価の関係は?

「過去1年分配金」を1年ごとにまとめて年間分配金とし、株価と比較しました。株価は最新年を除いて年末のものです。

【SPYD】の分配金が最初に支払われたのは2015年12月です。2022年の年間分配金は1.9833ドルで過去最高です。2021年までは横ばいでしたが、2022年は上昇しました。

株価は下値を切り上げているようにも見えます。

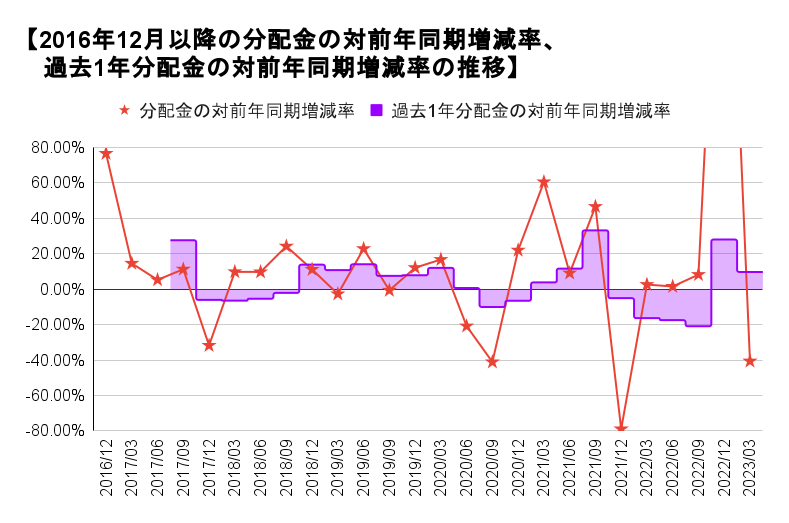

分配金を前年同期と比較する

「分配金の対前年同期増減率」、「過去1年分配金の対前年同期増減率」をグラフにしました。

ETFの場合、「分配金の対前年同期増減率」で増配や減配を決めることが多いですが、大きく減ることも比較的あるので、あまり気にする必要はありません。赤い折れ線の部分です。右から2番目の2022年12月は表を突き抜けています。297.7%です。

それよりも「過去1年分配金の対前年同期増減率」の長期の傾向が重要です。紫色の階段面です。【SPYD】はこの値は増えたり減ったりします。安定感はないですね。長期で見るとほぼ横ばいです。

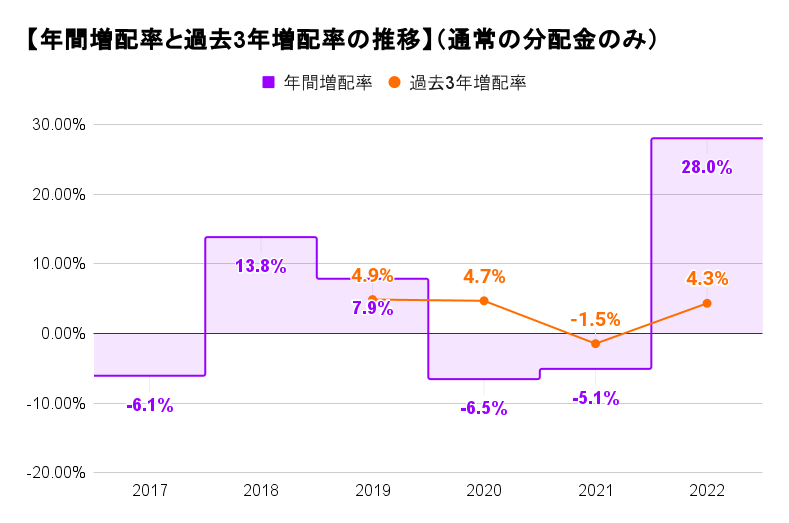

年間増配率は?

「過去1年分配金の対前年同期増減率」の1年ごとのデータを見てみましょう。いわゆる年間増配率です。さらに過去3年の増配率の推移も確認しましょう。

最初に分配金が支払われたのが2015年の12月なので、データは2017年からと少ないです。年間増配率、過去3年増配率ともに、2020、2021年は低迷していましたが、2022年は回復しました。

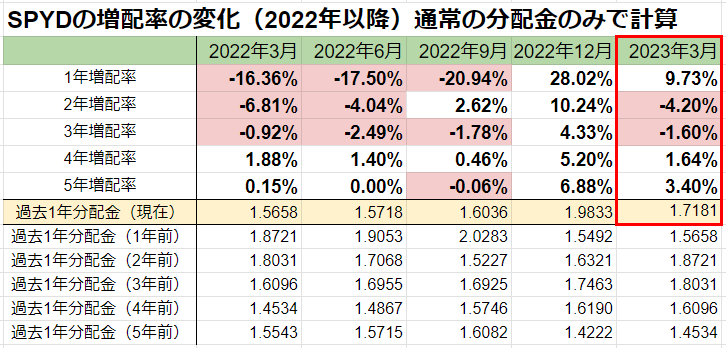

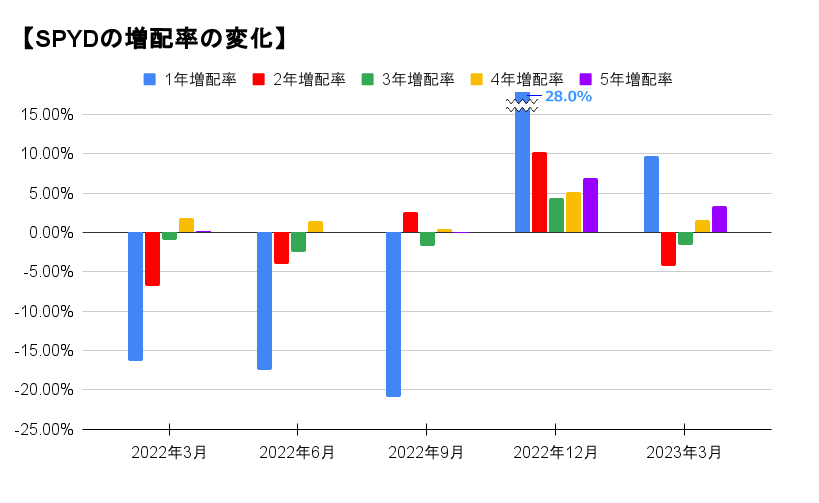

増配率はどのように変化したか?

直近5回で1~5年増配率がどのように変化したかをチェックしましょう。右上の赤い囲みが、現在(2023年3月分配金決定時)の1、2、3、4、5年増配率です。ちなみに増配率は過去1年分配金をベースにして、1年前や3年前などの過去1年分配金と比較して計算します。

それ以前の4回の分配金決定時の増配率は、その左側に記しておきますので、比較すると面白いかもしれません。

【SPYD】は2021年12月の分配金が0.1276ドルとかなり少なかったため、2022年3、6、9月の過去1年分配金は、少ないです。そのため、増配率はマイナスが目立ちます。

2022年12月は、2021年12月分を計算に入れなくなるため、増配率が大幅プラスになりました。

今回の2023年3月は、前年同期よりも分配金は61%減りました。増配率は1つ左の前回2022年12月よりも下がっています。ただし、それ以前との比較ではプラスですね。

上の表をグラフにするとこんな感じです。

【SPYD】の分配金額は期によってバラツキが大きいです。そのため、増配率は分配金が決定するたびに、かなり変化することを頭の片隅に入れておくといいかもしれません。そして前回や前々回などの増配率も考慮しながら、そのETFの増配率の傾向を探りましょう。

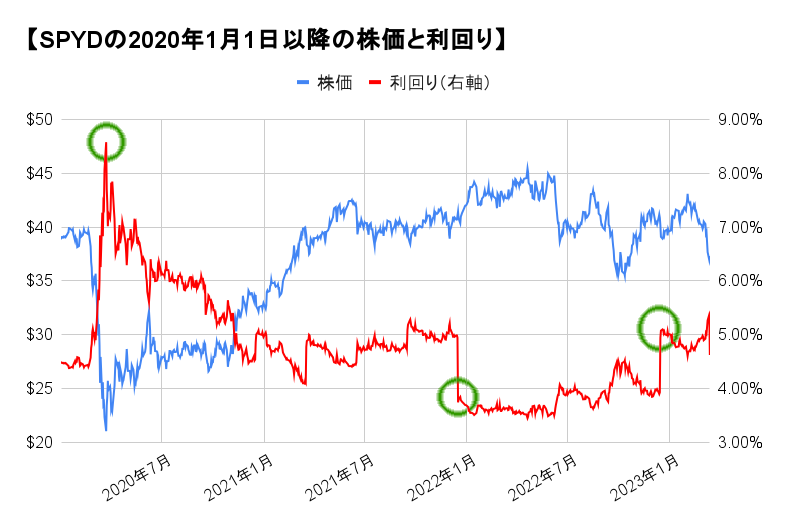

2020年以降の株価と利回りは?

2020年以降の【SPYD】の株価と利回りを見てみましょう。過去1年の年間分配金額から算出しました。青線が株価(左軸)で、赤線が利回り(右軸)です。

2020年当初の利回りは4.5%前後でしたが、2月半ば以降はコロナ・ショックで株価が下がったため、3月後半には利回りが8.5%まで上昇しました。その後の利回りは4.5~5.0%ぐらいに戻りました。

2021年12月の分配金が大幅に減ったために、2021年12月以降の利回りは4%以下に減りましたが、その1年後に2021年12月分が計算されなくなるため、5%に回復しました。

2023年3月16日現在の利回りは4.62%です。【SPYD】は分配金が決まるたびに、利回りが変化するので、イメージするのが少し難しいですね。

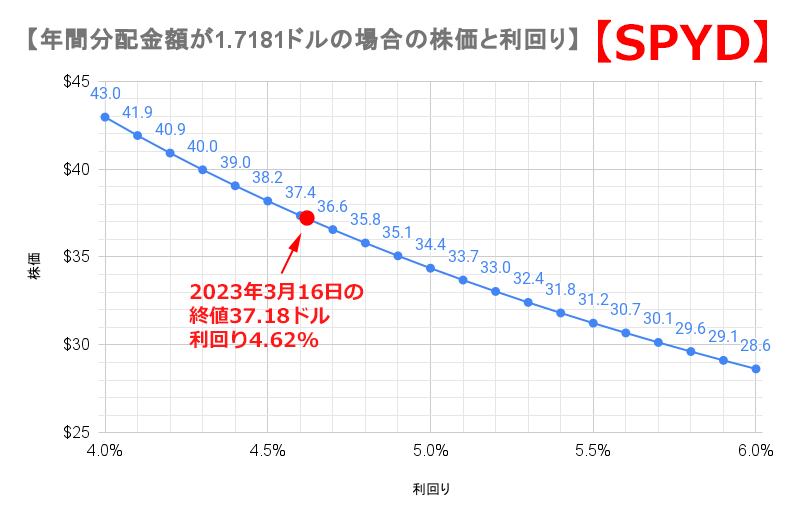

現在の【SPYD】の株価と利回りの関係は?

年間分配金額が現在と同じだったら、利回りはどのように変化するでしょうか。下のグラフは年間分配金額が現在と同じ1.7181ドルが続いた場合の、利回りと株価の相関図です。利回りを0.1%ごとに株価を出しました。今後、【SPYD】を購入しようと考えている人は、目安にしてください。

利回り4.0%は株価43.0ドル、利回り4.5%は株価38.2ドル、利回り5.0%は株価34.4ドル、利回り5.5%は株価31.2ドルです。

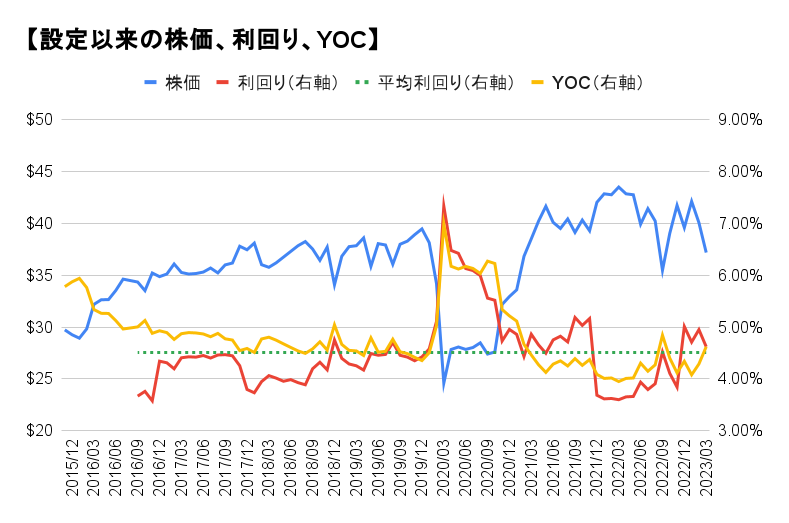

過去の利回り、株価、YOCは?

過去に【SPYD】を買った場合、取得価額あたりの利回り(YOC)はどのくらいでしょうか? 株価、利回り、YOCを見ていきましょう。株価は月末のもので月1回なので、ややアバウトです。

下のグラフの黄色の線が、過去に買った場合の、取得価額あたりの利回り(YOC)です。この線は株価と逆の動きをします。この線が左肩上がりの場合は、株価好調&増配傾向にあるといえます。

2023年3月16日の終値は37.18ドル、過去1年の分配金額は1.7181ドルなので、現在の利回りは4.62%です。過去の平均利回りは約4.5%です。

利回りは安定しないですね。過去のデータからは、5%前後なら買いと言えそうです。

コロナ・ショックで大幅に株価が下がった2020年3月頃を除くと、長期的な株価は緩やかな右肩上がりで、分配金はほぼ同じなので、早くに買うとYOCは少し上がります。2016年1月頃に買っていればYOCは約5.9%でした。コロナ・ショック時の2020年3月頃に購入しているとYOCは7.0%前後まで上がっています。

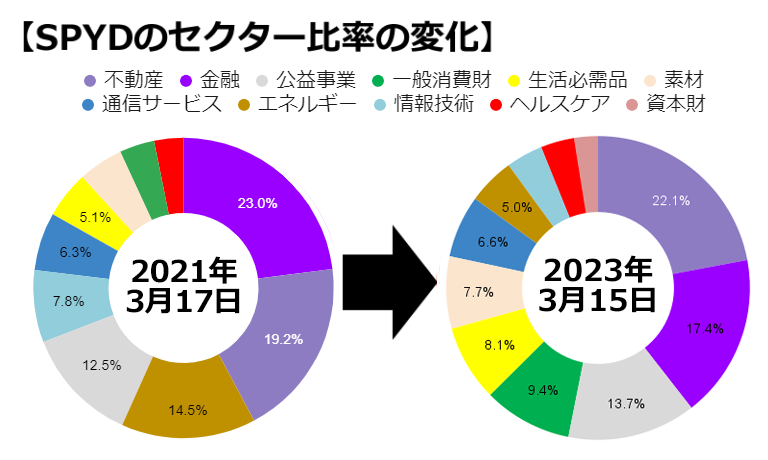

【SPYD】のセクター別の構成比は?

【SPYD】に組み込まれている銘柄のセクター別の組込比率の推移です。GICS(Global Industry Classification Standard)による分類です。

最新の2023年3月と2年前を比較しました。銘柄入れ替えがありましたが、上位セクターは似たような面子ですね。金融、公益事業、不動産の3セクターは常に上位におり、50%強を占めています。

エネルギーは2年前は多かったですが、直近2023年1月の銘柄入れ替えでエクソン・モービル【XOM】やシェブロン【CVX】がいなくなったため、現在はかなり減りました。

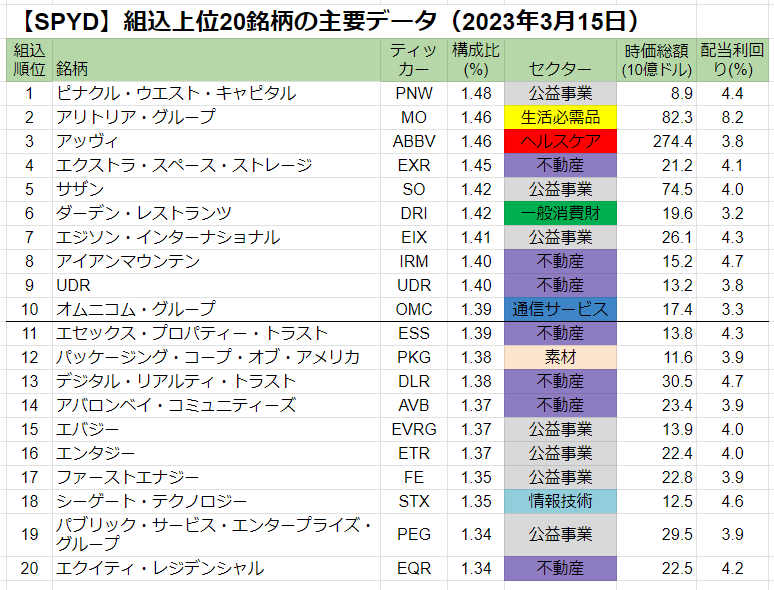

【SPYD】の上位組込銘柄はどんな会社か?

【SPYD】の組込比率上位20銘柄です。2023年1月末の銘柄入れ替えで1.25%ずつの均等に組み入れました。そこから株価が上がった銘柄が、比率も上がって上位にいることになります。

つまり、この1カ月半で株価が好調な銘柄が上位にいることになります。ただし、株価が上昇すると必然的に利回りは下がるので、次回2023年7月の銘柄入れ替えで上位銘柄は除外される可能性があります。

上位20銘柄の合計は27.9%です。S&P500が対象ですが、利回りの高い80銘柄のため、超大型株はあまりいないですね。世界的な代表銘柄の目安である時価総額1000億ドルを上回っているのは、組込3位のアッヴィ【ABBV】のみ。500億ドル以上は組込2位のアリトリア・グループ【MO】、同5位のサザン【SO】です。残りの17銘柄はそれほど規模が大きくなく、あまりメジャーではないですね。

※ステートストリート社のデータです。時価総額と配当利回りは「market chameleon」のデータです

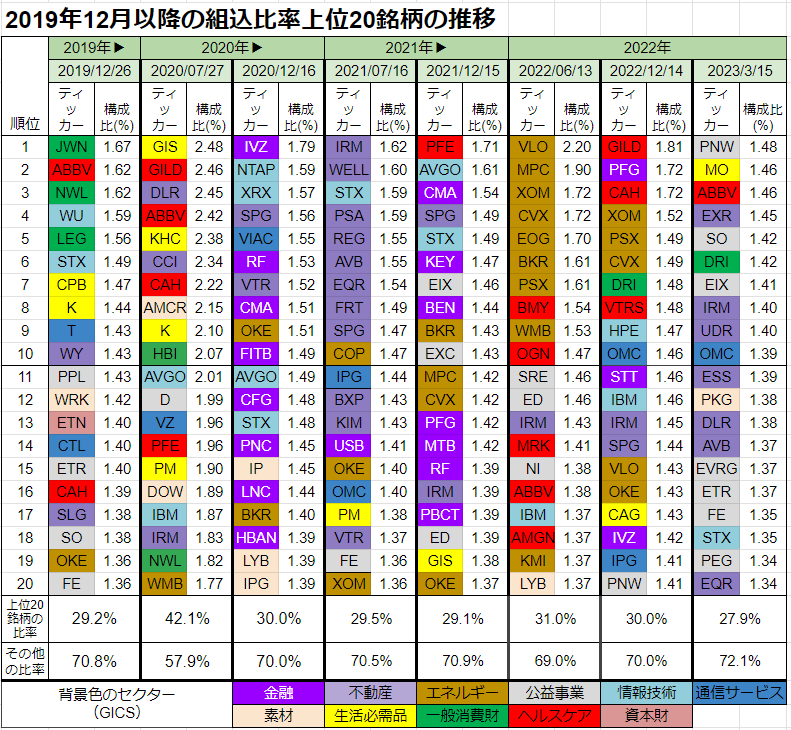

過去の組込比率上位20銘柄の比較

上位順位20銘柄の推移です。【SPYD】は毎年1月と7月に銘柄の入れ替えがあります。下の表で銘柄の入れ替えのあったところは、黒い太線を引きました。半年に1回の均等組み入れなので、上位銘柄はコロコロ変わります。

2021年は金融と不動産が多かったです。2022年の前半はエネルギーとヘルスケアが目立っていましたが、2023年に入ってからは不動産と公益事業が好調のようです。

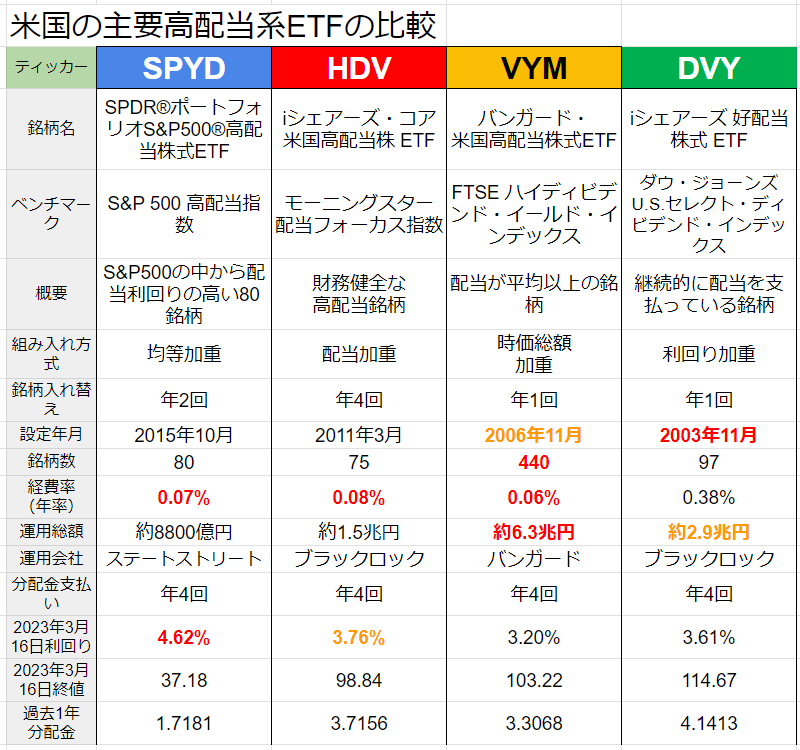

【SPYD】とライバルETFの比較

ここからは、【SPYD】とライバルの高配当系ETF【HDV】【VYM】【DVY】の様々なデータを比較していきます。

赤い文字が他のETFと比べて高水準、オレンジ色が優秀です。

【SPYD】の経費率は【VYM】や【HDV】とほぼ同じで0.1%を切っています。これが高配当御三家と言われる所以です。

運用総額は【VYM】が約6.3兆円と多く、【DVY】が2.9兆円。【SPYD】は約8800億円とまずまずです。

【SPYD】の利回りは約4.6%。他の高配当ETFよりも1%ぐらい高いです。

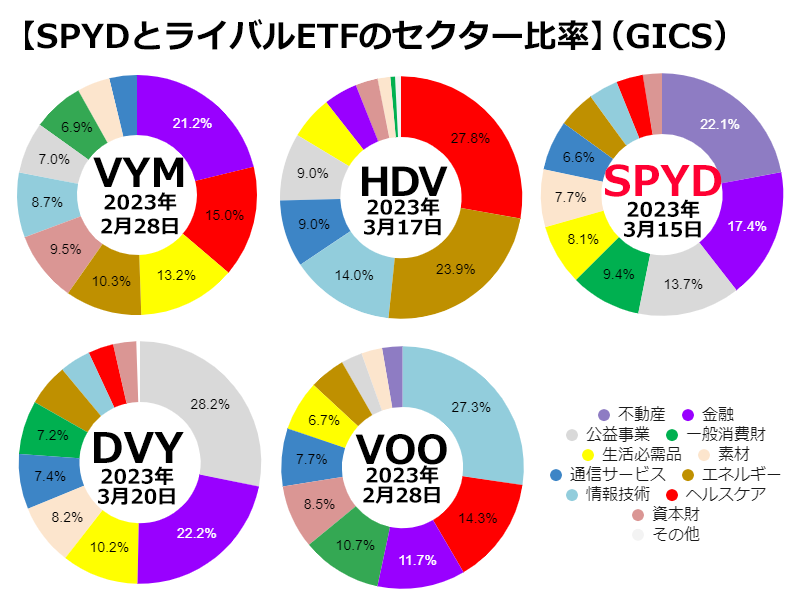

【SPYD】とライバルETFのセクター比率は?

セクター比率を比べます。対象は高配当ETF4種類とS&P500ETF【VOO】。

【SPYD】は不動産、金融、公益事業が多いです。また、【SPYD】は不動産が多いのが特徴です。高配当ETFの中には不動産を除外したり、ほとんど入っていないETFも多いので、なかなか貴重です。

【SPYD】とセクターが似ているのは【DVY】です。どちらも金融、公益事業、生活必需品が上位です。

【VYM】は金融が約21%と一番多く、ヘルスケア、生活必需品の上位3セクターで約5割を占めています。【VYM】はセクターのバランスは、なかなかよいですね。

【HDV】はヘルスケアとエネルギーで5割強、【DVY】は公益事業と金融で5割強、どちらも上位2セクターの占める割合が大きく、ややセクターに偏りがあります。

高配当ETFには金融が多く組み込まれる傾向です。背景が紫色です。【HDV】は例外的に少ないですね。

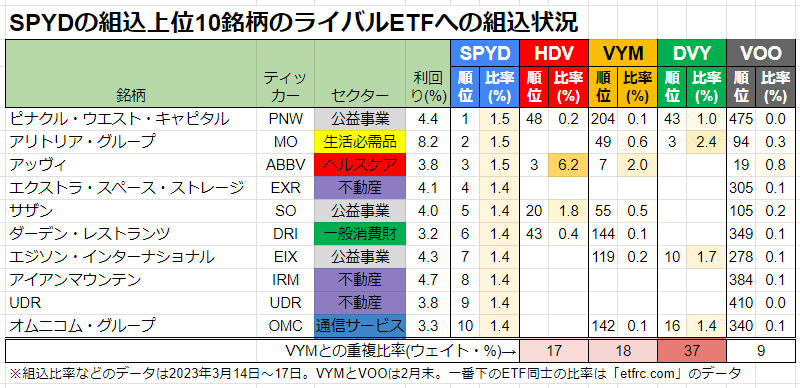

【SPYD】上位10銘柄はライバルETFに組み込まれているのか?

【SPYD】の組込比率上位10銘柄は、他のETFにどのくらいの割合で組み込まれているのでしょうか? 3つの高配当ETFとS&P500ETF【VOO】への組込順位と比率(%)をまとめました。

背景色のオレンジ色が濃いほど、組込比率が高いことを意味しています。

【SPYD】は半年に1回、S&P500採用銘柄の利回り上位80銘柄を均等に組み入れる、やや特殊なETFです。現在の組込上位は2023年1月末を起点として、株価が上昇した銘柄ほど上位にいます。なので、上位銘柄だから重視する必要はありません。次の銘柄入れ替えで除外される可能性が結構あります。

他の高配当ETFは時価総額や財務の健全性、配当総額などを考慮してます。そのため、【SPYD】の組込上位に他の高配当ETF採用銘柄はあまり入っておらず、入っていても下位に組み込まれているケースが目立ちます。

【SPYD】はS&P500採用銘柄の利回り上位80銘柄なので、【VOO】採用銘柄が対象です。約500銘柄が組み込まれている【VOO】の順位は300番以降の下位組込銘柄が目立ちます。つまり【SPYD】はS&P500の中では規模が小さくマイナー銘柄が多い傾向にあります。

重複比率では【DVY】が37%で最多、【VOO】はわずか9%です。

株価やリターンなどを比較する

ここからはPORTFOLIO VISUALIZERを使って、【SPYD】とライバルのインカム系ETF(高配当系ETF)【HDV】【VYM】【DVY】のデータ比較します。

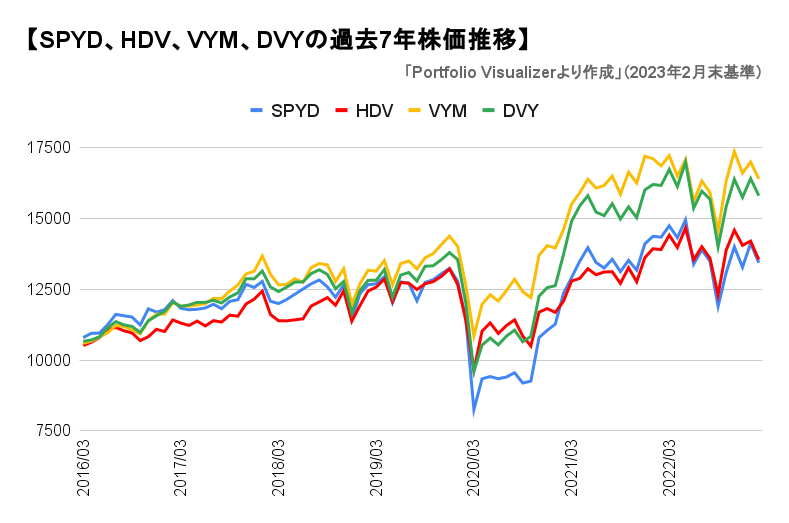

株価推移を比較する

まずは7年間の株価推移を比べます。

2016年3月に1万ドル投資した場合、2023年2月末の株価は【VYM】が1万6300ドル、【DVY】が1万5800ドル、【HDV】が1万3500ドル、【SPYD】が1万3400ドルになっていました。

【VYM】【DVY】が優勢です。

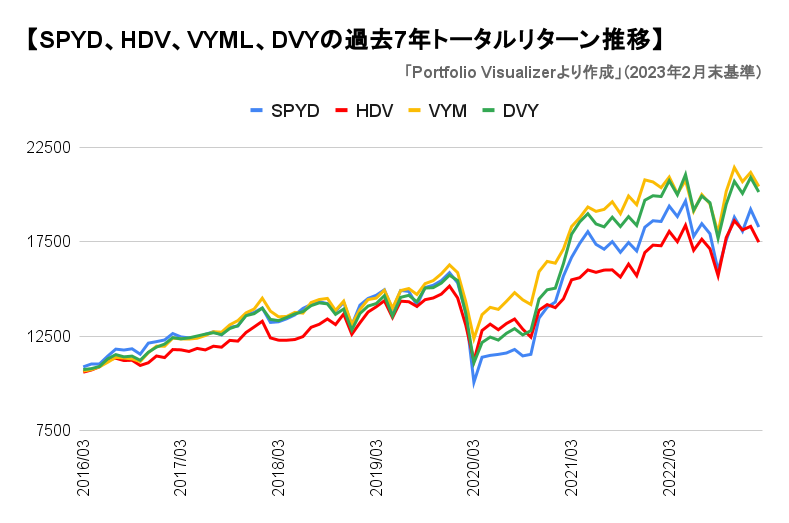

トータルリターンを比較

分配金を再投資した場合のトータルリターンの推移です。税金や手数料は考慮しません。

2016年3月に1万ドル投資して、分配金を再投資した場合、2023年2月末には【VYM】が2万400ドル、【DVY】が2万100ドル、【SPYD】が1万8200ドル、【HDV】が1万7400ドルになっていました。

ここでも【VYM】【DVY】が優勢で、【SPYD】は苦戦していますが、【HDV】よりはわずかに上です。

過去のトータルリターンを比較

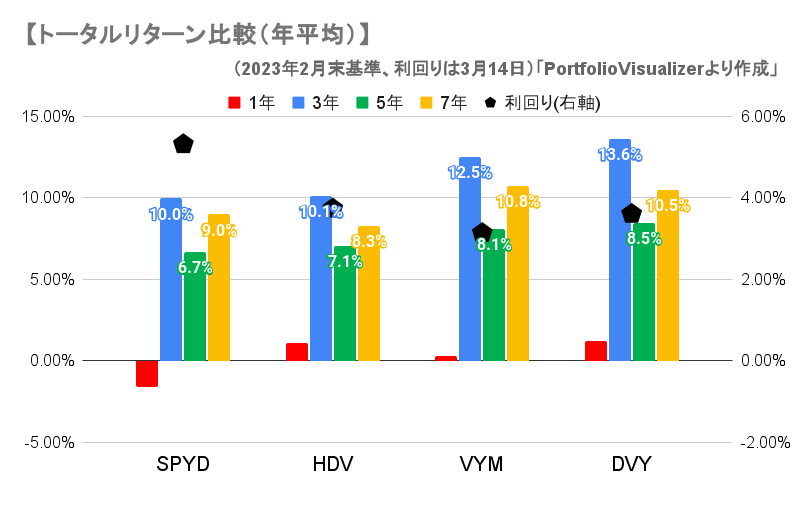

過去1、3、5、7年のトータルリターンをグラフにして、現在の利回りと比べました。

過去3年以上のトータルリターンは【DVY】【VYM】が優勢で、【SPYD】は【HDV】と同じくらいです。

【HDV】と【SPYD】のトータルリターンが他の高配当ETFと比べて冴えないのは、銘柄入れ替えを頻繁に行うことで、株価上昇を犠牲にしている可能性が考えられます。

ETFの安定度などは?

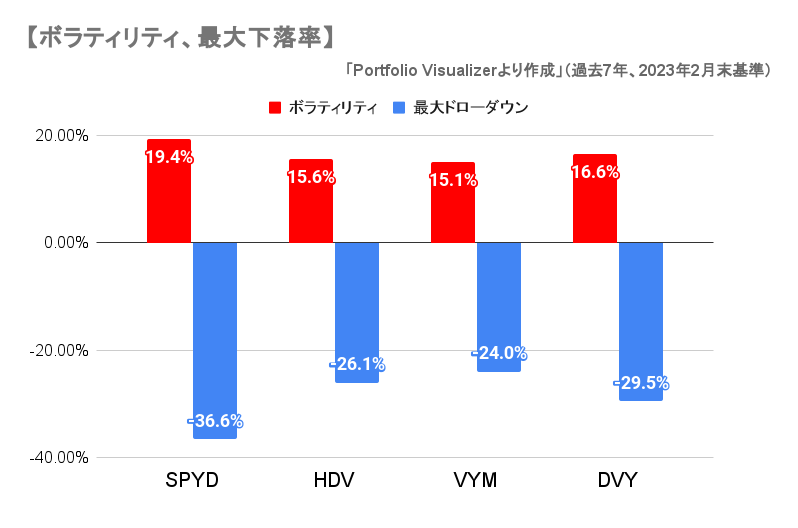

ETFの安定度などを比べてみましょう。「ボラティリティ」は株価の変動性です。「最大下落率」はマイナスの数値が小さいほど安定しています。どちらの値も0に近いほど安定していると言えます。

ボラティリティ、最大下落率ともに【SPYD】の数値が高く、不安定と言えそうです。安定感という意味では【VYM】が優勢です。

シャープレシオは?

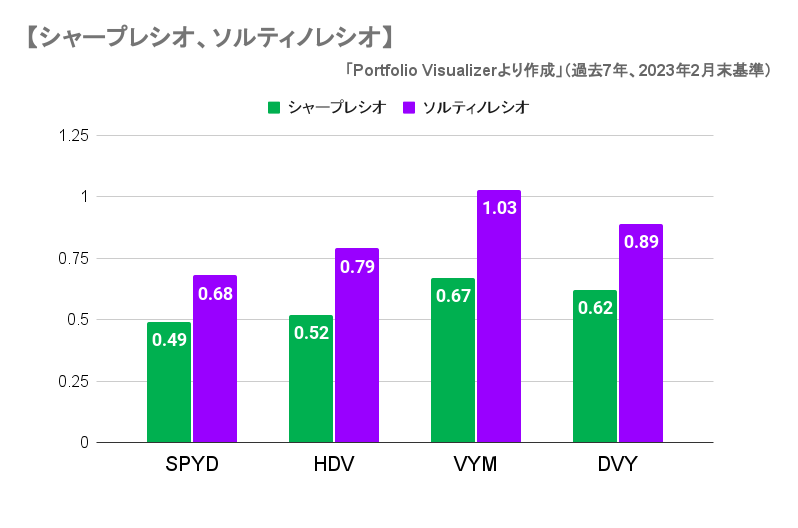

続いて、シャープレシオとソルティノレシオをチェックしましょう。シャープレシオは同じリスクを取った場合のリターンで、投資効率の良さを数値化したものです。ソルティノレシオはシャープレシオの改良版で、相場が軟調の際のデータで、下落局面での強さを示しています。

シャープレシオやソルティノレシオは【VYM】が素晴らしく、【DVY】が続いています。【SPYD】はどちらの値も他の高配当ETFと比較すると今ひとつです。

過去の分配金はどのくらいか?

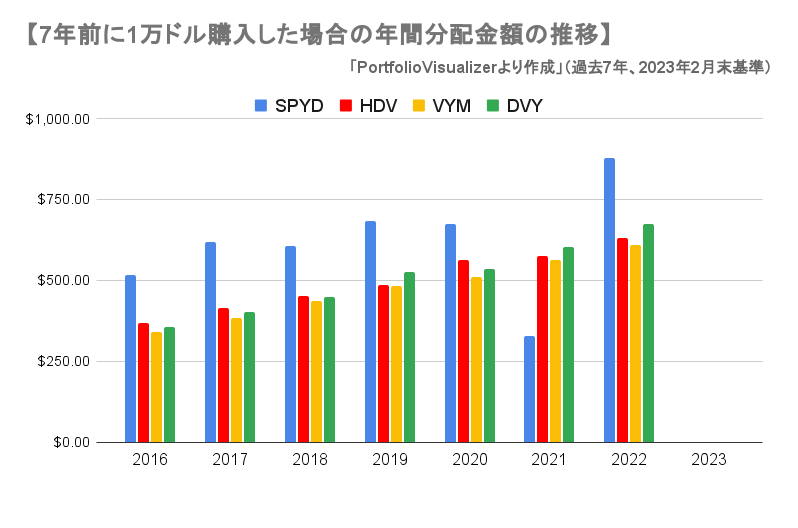

7年前の2016年3月に1万ドル投資して分配金を再投資した場合の、年間でもらえる分配金の推移です。税金は考慮しません。

7年間の分配金の合計は【SPYD】が4300ドル、【DVY】が3500ドル、【HDV】が3400ドル、【VYM】が3300ドルでした。

【SPYD】が頭一つ抜けています。

これまでの利回りは?

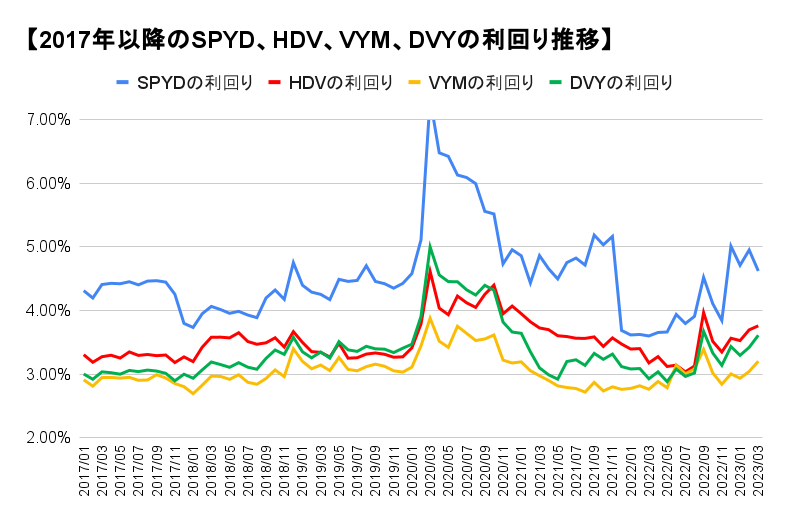

2017年以降の利回り推移をチェックしましょう。利回りは過去1年分配金から算出しました。株価は月に1度、月末のものです。

利回りは【SPYD】が最も高く、【HDV】が続き、そのあとが【DVY】、最も低いのは【VYM】です。

2017年以降の平均利回りは【SPYD】が4.55%、【HDV】が3.53%、【DVY】が3.36%、【VYM】が3.05%です。

【SPYD】はこの4ETFの中では、一番利回りが高いです。

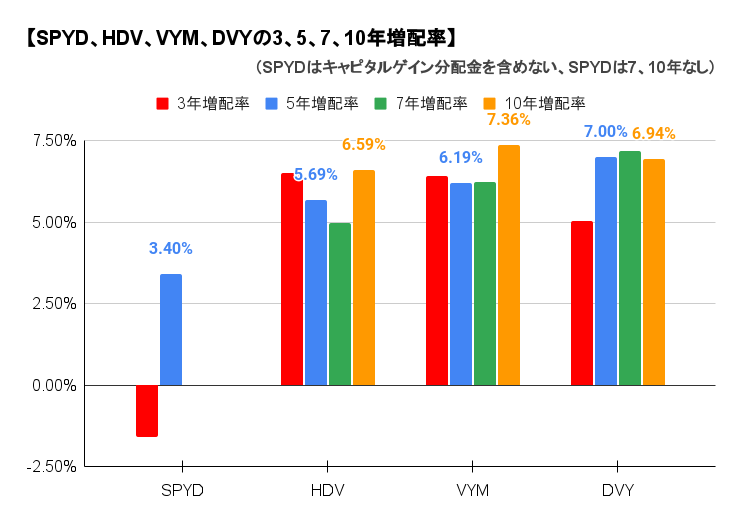

増配率を比較する

現在の過去1年分配金額と3、5、7、10年前の同時期の過去1年分配金額を比較して、年間増配率を計算しました。1年で分配金がどのくらい増えるかという意味で、1年あたりの幾何平均「CAGR」(Compound Annual Growth Rate/年平均成長率)です。

直近2023年3月分配金決定後のデータです。【SPYD】は他のETFと比べると、増配率はよくないですね。

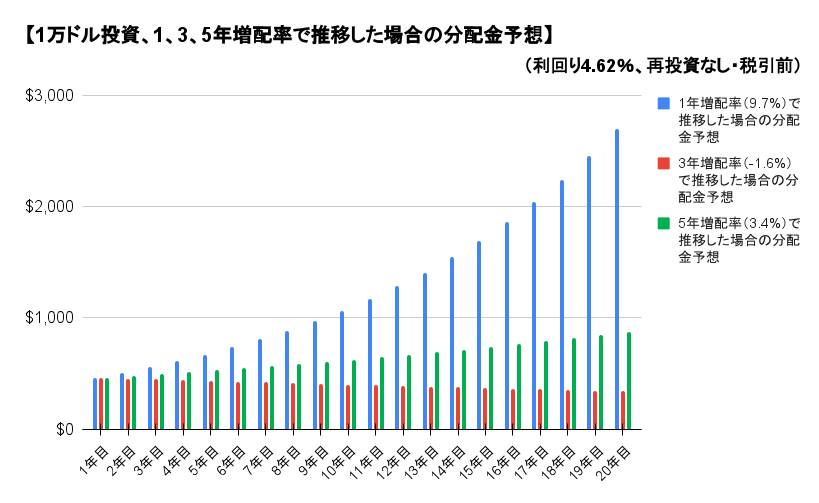

今後20年間で分配金はどのくらいになるのか?

最後に、今【SPYD】を購入したら、将来どのくらい分配金をもらえそうかをシミュレーションします。現在の利回り、増配率を使用します。

1万ドルを投資した場合の、将来もらえる分配金の推移を検証します。「分配金を再投資しない(税引前)」で検証します。

増配率は1、3、5年の3パターンを使います。年間増配率は1年が9.7%、3年が-1.6%、5年が3.4%でした。現在の利回りは4.62%です。

1年増配率(9.7%)で推移した場合は、10年目の分配金は1065ドル、20年目の分配金は2696ドルになります。YOCなら31.32%です。

3年増配率(-1.6%)で推移した場合は、10年目の分配金は400ドル、20年目の分配金は340ドルになります。YOCなら23.98%です。

5年増配率(3.4%)で推移した場合は、10年目の分配金は625ドル、20年目の分配金は873ドルになります。YOCなら18.61%です。

1年増配率(9.7%)はかなり楽観的なデータで、3年増配率(-1.6%)は厳しいですね。5年増配率(3.4%)ぐらいのペースが可能性が高そうです。

1万ドルを投資したシミュレーションですが、日本円の1万円に変換してもOKです。また、100万円という仮定なら、数値を100倍にすれば大丈夫です。例えば100万円を投資した場合は「5年増配率で推移し、再投資しない場合の20年目の分配金(税引き前)」は8万7300円になります。

まとめ

今回の分配金0.3874ドルは、前年同期からかなり減りました。2022年の分配金は好調でしたが、今回は今ひとつでした。前回2022年12月が多かったためとも言えます。

【SPYD】は半年に1回銘柄を入れ替え、その際に均等に組み入れるため、リセットされます。そのため継続性がなくなり、今後も分配金額は不安定になりそうですが、気にする必要はなさそうです。2~3年ぐらいを一単位で分配金を計算するといいかもしれません。