バンガード社のバンガード・トータル・ワールド・ストックETF【VT】が、2020年3月18日に分配金を発表しました。0.2531ドルです。1年前の同期は0.2205ドルでしたので、1年前の同期との比較では14.8%の増配です。

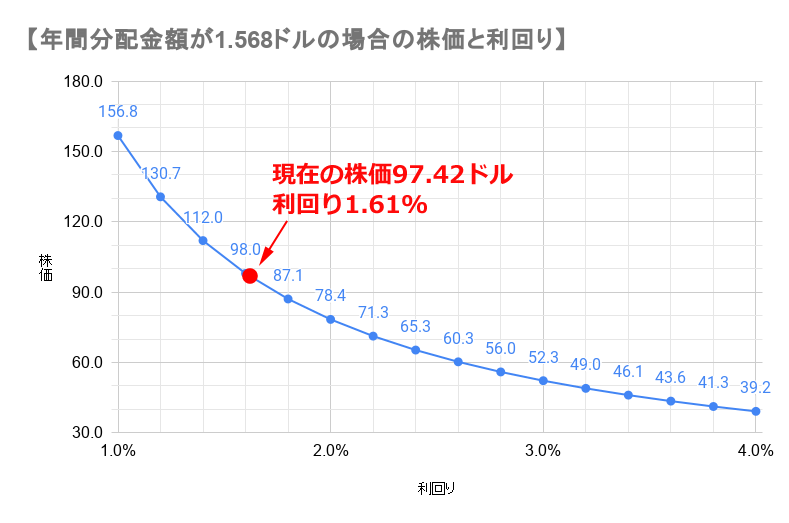

分配金利回りを過去1年間の分配金額から算出すると、2021年3月22日の終値は97.42ドル、過去1年の分配金額は1.568ドルなので、利回りは1.61%になります。

※このページでの利回りは過去1年間の分配金をもとに計算します

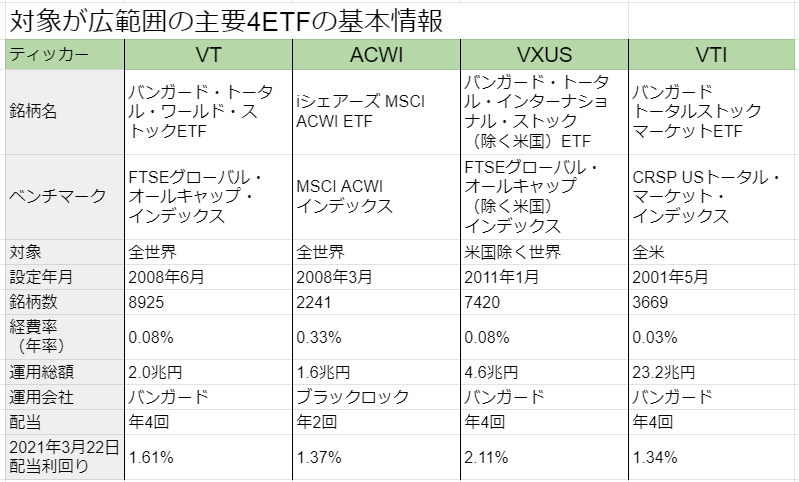

基本情報を確認しよう

【VT】は全世界の先進国株式市場および新興国株式市場投資しているETFで、銘柄は時価総額加重平均で組み入れられています。これ1本で世界の大部分をフォローしたことになります。

全世界が対象の【VT】と【ACWI】、米国以外の世界が対象の【VXUS】、全米が対象の【VTI】を比較してみましょう。経費率はバンガード社の3ETFは0.1%未満と安いですが、ブラックロック社の【ACWI】は0.33%と少し高いですね。ちなみに【ACWI】のベンチマークは、投資信託の「eMAXIS Slimシリーズ・全世界株式(オールカントリー)」と同じです。

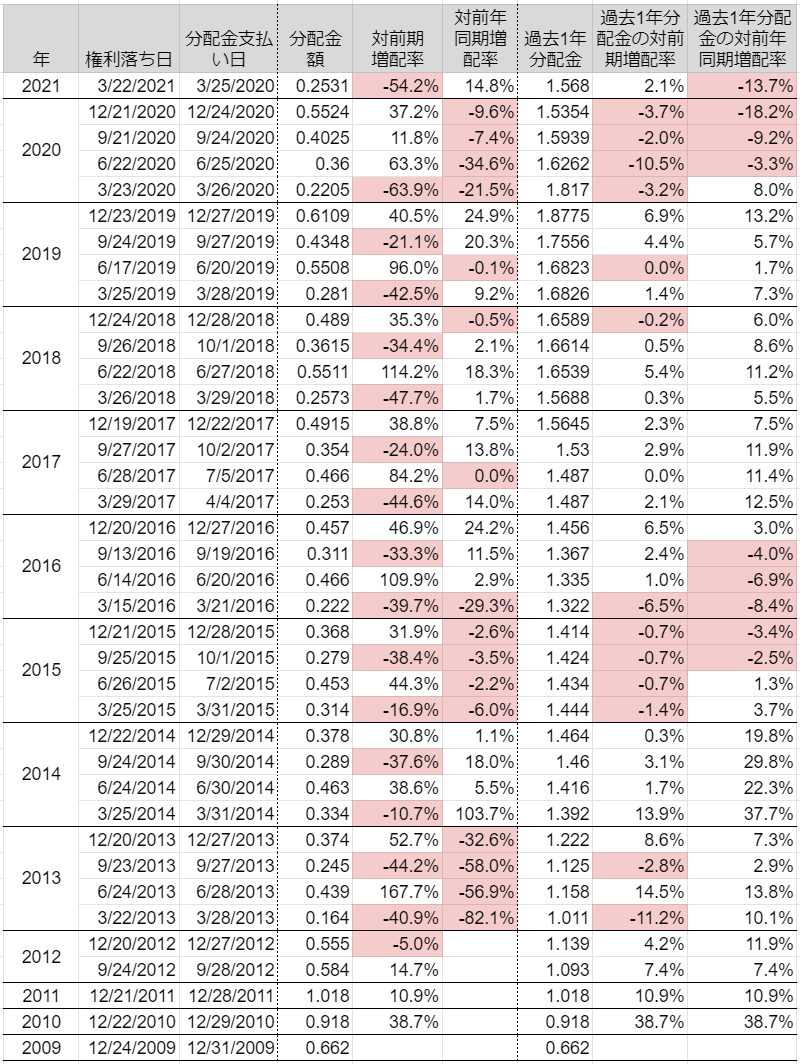

【VT】の過去の分配金と増配率は?

【VT】が設定されたのは2008年6月です。下の表は過去の分配金の一覧です。

今回の【VT】の分配金が増配or減配なのかは、どのデータを比較するかによって異なります。もっともオーソドックスなのは、前年の同期との分配金額の比較です。今回が0.2531ドル、前年の同期が0.2205ドルなので14.8%の増配になります。また、前年同期との過去1年分配金額の比較では、今回が1.568ドル、前年の同期が1.817ドルなので、13.7%減配となります。

※背景が赤になっているのが減配です

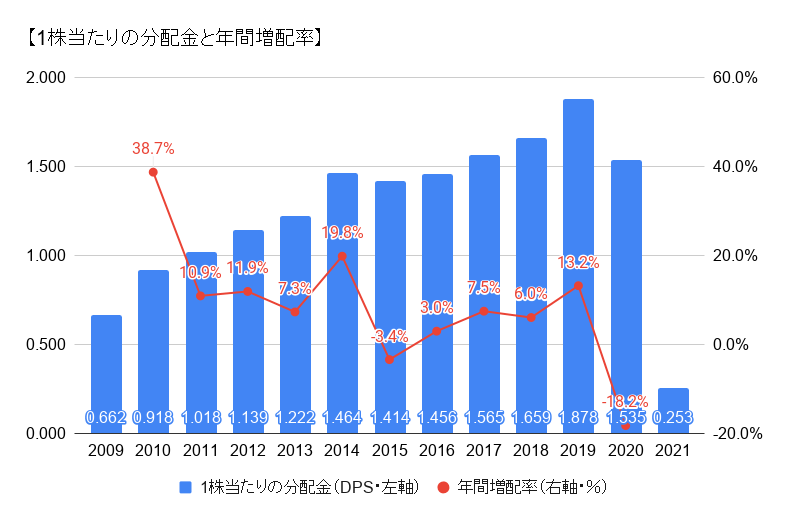

【VT】の年間分配金額と年間増配率は?

【VT】の分配金を1年ごとにまとめてグラフ化しました。昨年2020年はコロナ・ショックの影響で前年よりも分配金が減りました。今年はどうなるのでしょうか?

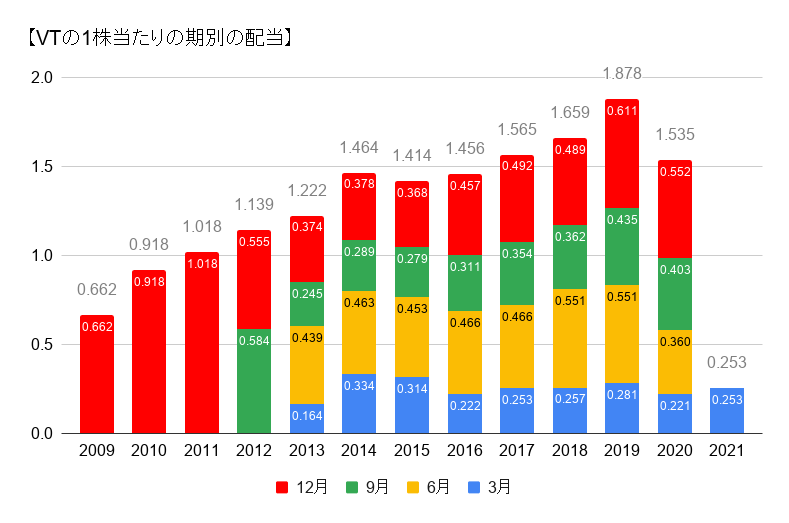

【VT】の期別分配金は?

今回の分配金額0.253ドルは前年同期を上回りましたが、前々年の2019年には及びませんでした。次回6月の分配金が2019年と同じぐらいまで回復するか、注目が集まります。

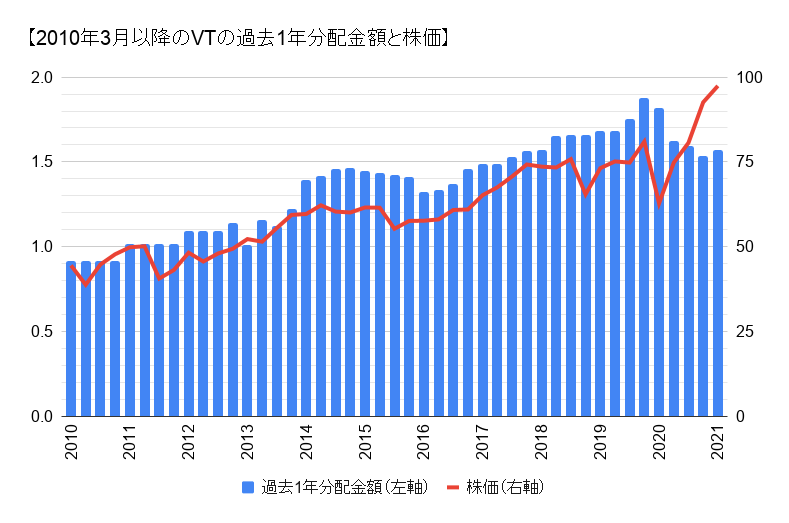

【VT】の過去1年分配金額を棒グラフで確認しよう

過去1年分配金額を棒グラフにして、【VT】の株価と比較しました。過去1年分配金額は、株価とある程度は連動しています。2020年の中盤から株価は急上昇しましたが、分配金は増えなかったです。

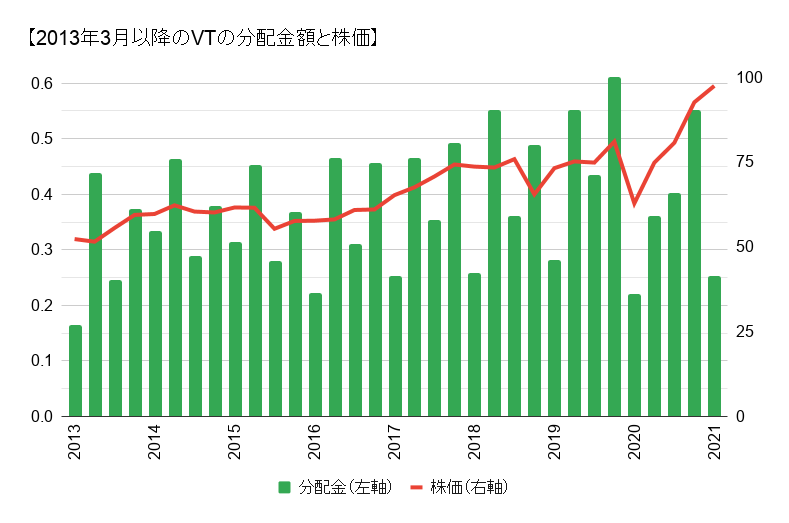

【VT】の分配金額を棒グラフで確認しよう

こちらは期ごとの分配金額を株価と比較したものです。期によって分配金額がかなりバラつきがあります。3月は毎年少ないですね。

2020年以降の株価と利回りは?

2020年以降の【VT】の株価と利回りを見てみましょう。利回りは、過去1年の年間分配金額から算出しました。青線が株価(左軸)で、赤線が利回り(右軸)です。2020年の年初は利回りが2.3%前後で推移していましたが、2月半ば以降は株価が下がったため、3月23日には利回りが3.3%まで上昇しました。現在は株価がコロナ・ショック前を上回り、利回りは1.61%です。

現在の【VT】の株価と利回りの関係は?

年間分配金額が現在と同じく1.568ドルで変わらなかったら、利回りはどのように変化するでしょうか。下のグラフは年間分配金額が現在と同じ1.568ドルが続いた場合の、利回りと株価の相関図です。利回りを0.2%ごとに株価を出しました。今後【VT】を購入しようと考えている人は、目安にしてください。

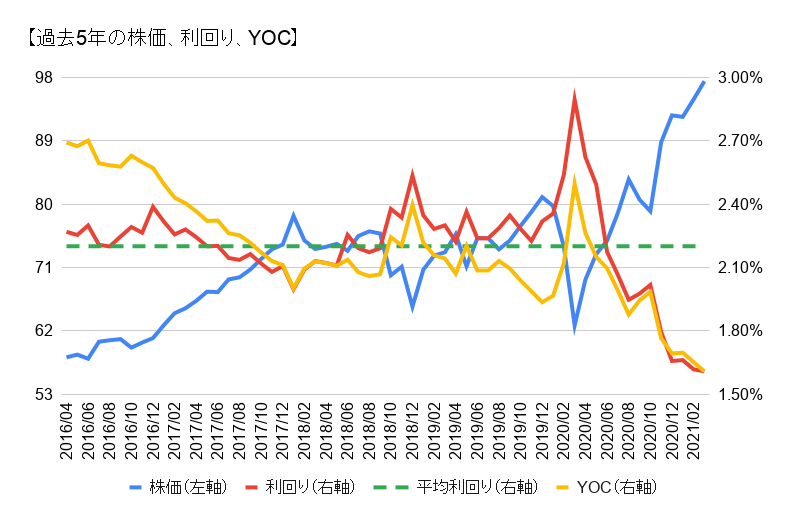

【VT】を過去に買っていた場合のYOCは?

過去に【VT】を買った場合、現在の購入単価当たりの利回り(YOC)はどのくらいでしょうか? 現在から5年前までの株価、利回り、YOCを見ていきましょう。株価は月末のもので月1回なので、ややアバウトです。下のグラフの黄色の線が、過去に買った場合の、現在の購入単価当たりの利回り(YOC)です。

2021年3月22日の終値は97.42ドル、過去1年の分配金額は1.568ドルなので、現在の利回りは1.61%です。過去5年の平均利回りは約2.20%です。過去5年で株価は右肩上がりで、分配金も2019年までは増配傾向だったので、早い時期に買っていればYOCは上がりました。2016年6月頃に買っていたら、現在YOCは約2.7%になっていました。

ライバルETFとトータルリターンを比較する

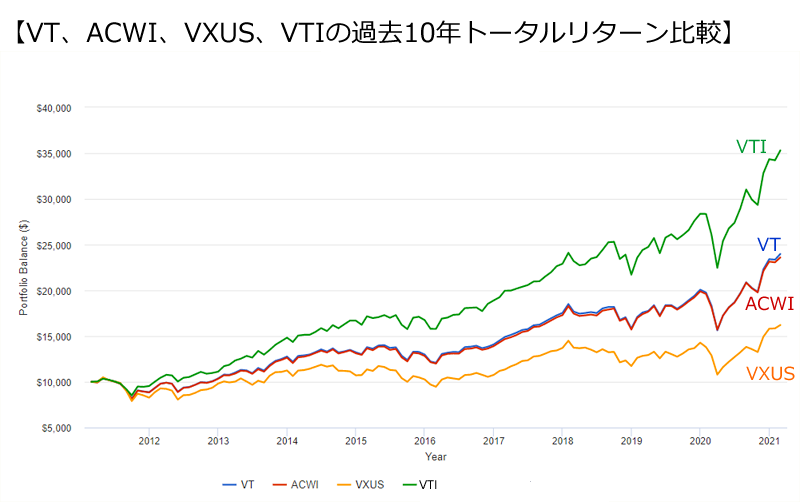

【VT】と世界の広範囲をターゲットにしているETFとで過去10年トータル・リターンを比較します。全世界【ACWI】、米国以外の世界【VXUS】、全米【VTI】と比べます。

2011年3月に1万ドル投資して配当を再投資した場合、2021年2月には【VTI】が3万5200ドル、【VT】が2万3900ドル、【ACWI】が2万3500ドル、【VXUS】が1万6200ドルになっていました。【VT】と【ACWI】はチャートもそっくりですね。ちなみに【VTI】(全米)と【VXUS】(米国以外の世界)を足すと、【VT】や【ACWI】(全世界)のようになるので、【VT】や【ACWI】のチャートは【VTI】と【VXUS】の中間ぐらいで推移しています。

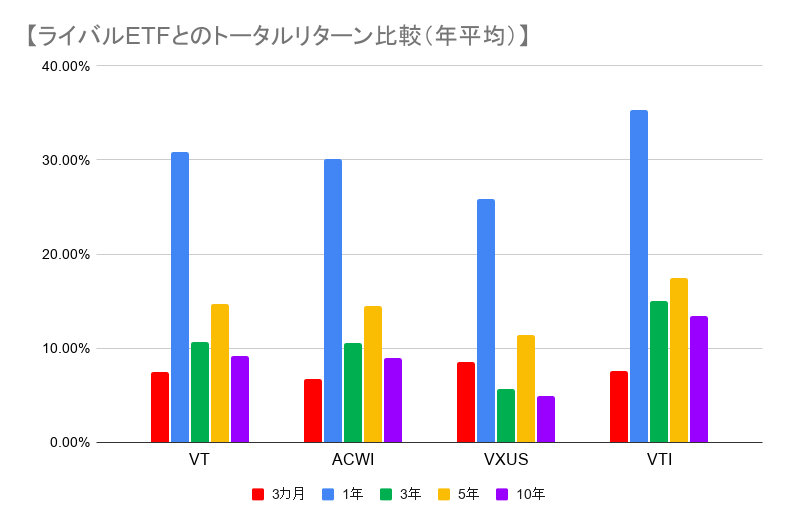

過去3カ月、1、3、5、10年の年平均トータルリターンは以下の通りです。ほとんどの期間で【VTI】が優勢です。【VT】と【ACWI】はあまり差がないですね。【VXUS】は過去3年や過去10年のパフォーマンスが今ひとつです。

過去10年の分配金はどのくらいか?

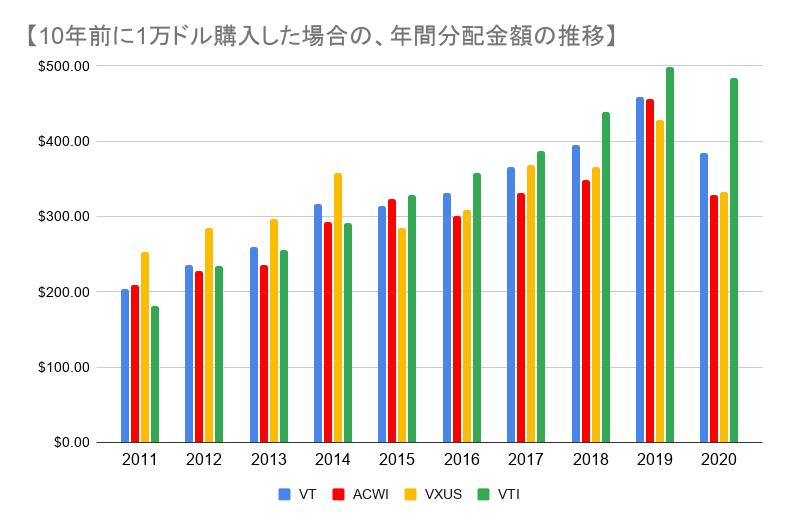

過去10年の分配金を比較します。下のグラフは、10年前に1万ドルを投資した場合の、年間分配金額の推移です。分配金は再投資します。税金は考慮しません。

【VT】【ACWI】【VXUS】【VTI】の分配金額に違いはあまりないですね。2010年代の前半は【VXUS】が優勢でしたが、2010年代後半は【VTI】が少し多いです。【VT】は10年目の2020年には384ドルになっていました。

【VT】の今後の分配金予想は?

現在の過去1年分配金額(1.568ドル)と1、3、5、7年前の同時期の過去1年分配金額(1.817ドル、1.5688ドル、1.322ドル、1.392ドル)を比較して年間増配率を計算し、それを使って将来の分配金とYOCを予想しました。YOC(Yield on Cost)とは、購入単価あたりの利回りのことです。【VT】株を2021年3月22日の終値97.42ドルで買った場合、将来の利回り(YOC)がいくらになるかという予測です。

購入金額は1万ドルにします。そうすると、年間分配金額から利回り(YOC)が一瞬で計算できます。たとえば、年間分配金額が300ドルなら利回り(YOC)は3.0%、年間分配金額777ドルなら利回り(YOC)は7.77%になります。

増配率は過去1年がマイナス13.7%、過去3年が0.0%、過去5年が3.5%、過去7年が1.7%でした。現在の利回りは1.61%です。

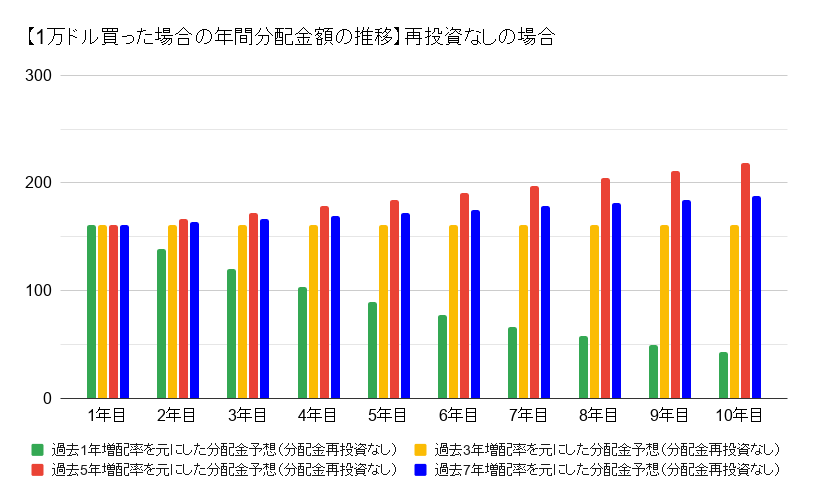

分配金を再投資しない場合

まずは分配金を再投資しないケースを見てみましょう。税金は考慮しません。現在の利回りが1.61%なので、年間分配金額は161ドルです。

もっとも増配率の低い過去1年のペースだと5年目の分配金額は89ドル、10年目の分配金額は43ドルになります。もっとも成績の良い過去5年の増配率を当てはめると5年目の分配金額は184ドル、10年目の分配金額は219ドルになりそうです。分配金額219ドルはYOC(購入額に対する利回り)2.19%です。

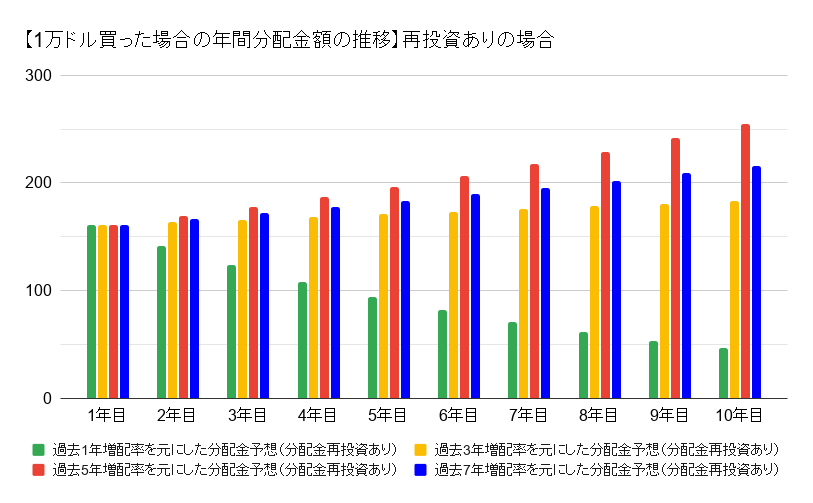

分配金を再投資する場合

つぎに分配金を年1回再投資するケースを見てみましょう。税金は考慮しません。再投資する場合の分配金額は、現在と10年前の株価を比較して年平均騰落率を計算し、それを使って調整します。

もっとも増配率の低い過去1年のペースだと5年目の分配金額は94ドル、10年目の分配金額は46ドルになります。もっとも成績の良い過去5年の増配率を当てはめると5年目の分配金額は197ドル、10年目の分配金額は255ドルになりそうです。分配金額255ドルはYOC(購入額に対する利回り)2.55%です。

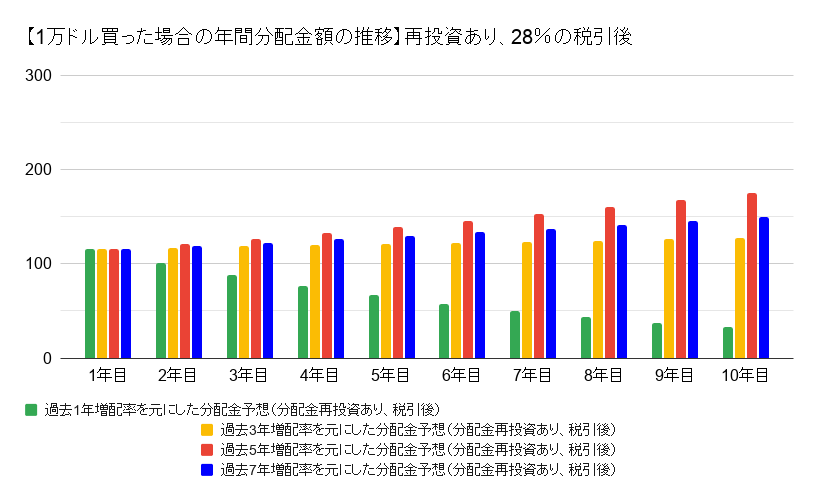

分配金を再投資する場合(税引き後)

最後に分配金を再投資するケースで、税金を引いた額で計算してみましょう。分配金は28%の税金を引いた72%で計算します。1年目は161ドルではなく、税引き後の116ドルになります。

もっとも増配率の低い過去1年のペースだと5年目の分配金額は67ドル、10年目の分配金額は33ドルになります。もっとも成績の良い過去5年の増配率を当てはめると5年目の分配金額は139ドル、10年目の分配金額は176ドルになりそうです。分配金額176ドルはYOC(購入額に対する利回り)1.76%です。

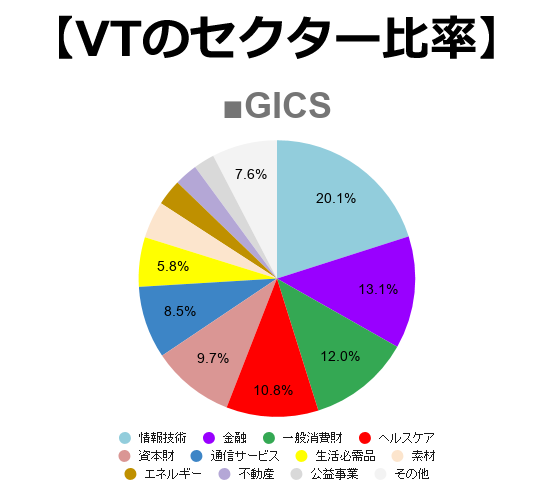

【VT】のセクター別のファンド構成比は?

【VT】に組み込まれている銘柄のセクター別の組込比率です。GICS(Global Industry Classification Standard)による分類です。情報技術の割合が最も多く、金融、一般消費財、ヘルスケアと続いています。

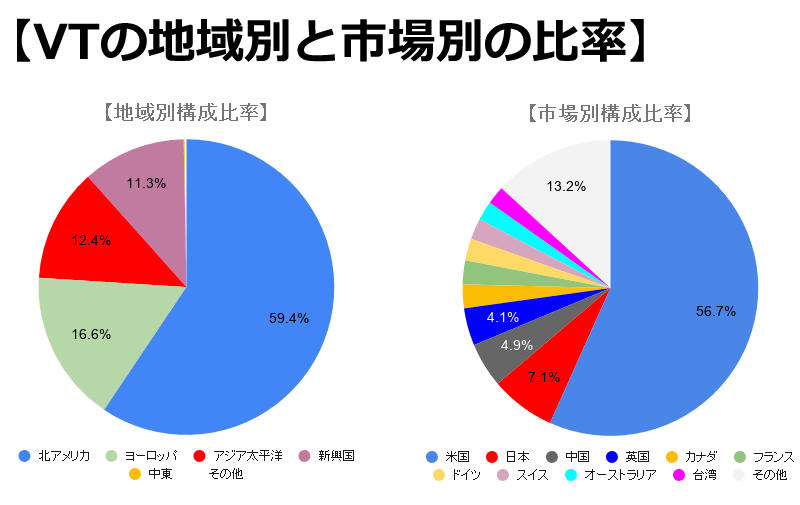

【VT】の市場別の構成比率は?

地域別と市場別の構成比率を見てみましょう。地域別では北アメリカ、市場別では米国が圧倒的で、6割弱のシェアを占めています。地域別ではヨーロッパ、アジア太平洋、新興国の順に続いています。

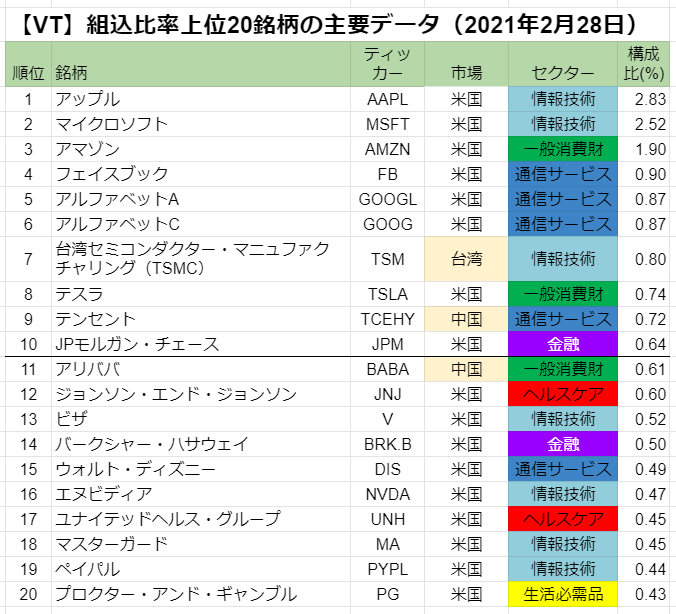

【VT】の上位組込銘柄はどんな会社か?

【VT】の保有銘柄数は8925銘柄です。ベンチマークは、米国を含む先進国および新興国約47ヵ国の大型・中型・小型株で構成される、FTSEグローバル・オールキャップ・インデックス。上位20銘柄の組込比率の合計は17.8%と少なく、世界中に分散されています。

上位20銘柄のうち17銘柄を米国企業が占めています。米国以外では、中国のアリババとテンセント、台湾のTSMCがランクインしています。

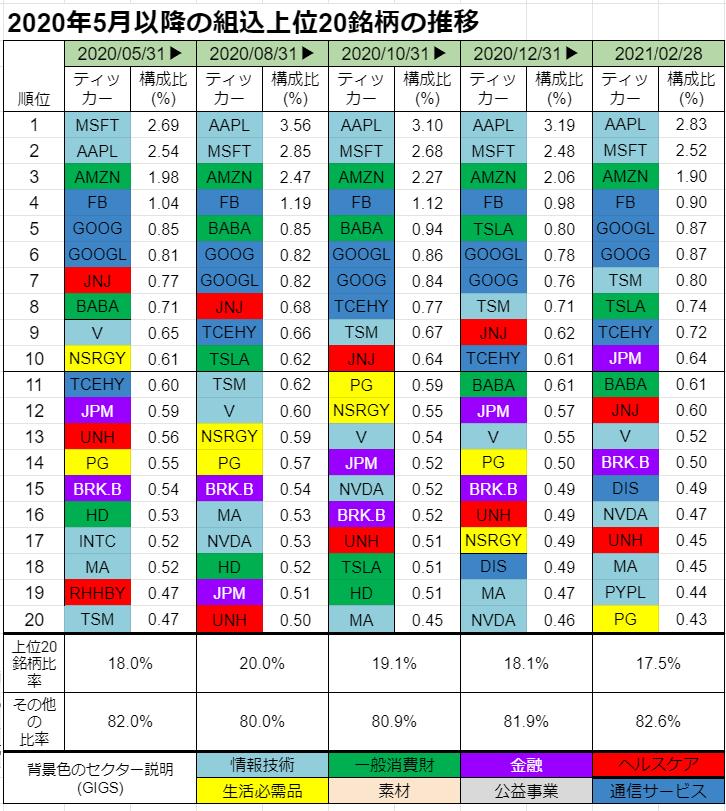

2020年5月以降の組込上位20銘柄の推移

組込比率上位20銘柄の推移です。上位銘柄の構成は【VOO】や【VTI】に、米国以外が少し加わっただけですね。この1年で台湾セミコンダクター・マニュファクチャリング(TSMC)【TSM】の比率が上がっていますね。

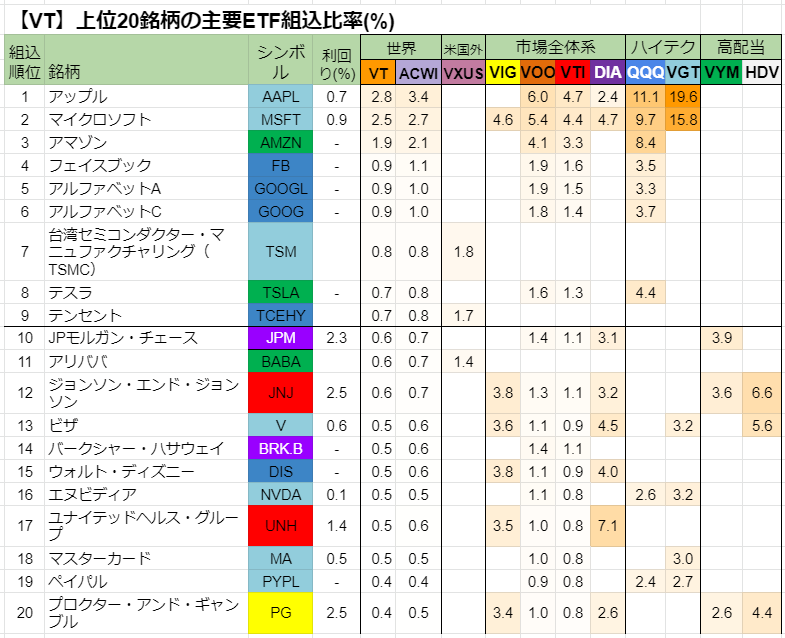

【VT】上位20銘柄は主要ETFには組み込まれているのか?

【VT】の組込比率上位20銘柄は、他のETFにどのくらいの割合で組み込まれているのでしょうか? 全世界【ACWI】、米国以外【VXUS】、米国全体【VIG】【VOO】【VTI】【DIA】、米国ハイテク【QQQ】【VGT】、米国高配当【VYM】【HDV】への組込比率(%)をまとめました。

【VT】は世界に分散されていますので、全米【VT】やS&P500【VOO】などと比較しても、上位組込銘柄の比率が低いです。同じ全世界がターゲットの【ACWI】とはほぼ同じです。

※組込比率はバンガード社のETF【VT】【VXUS】【VYM】【VIG】【VOO】【VTI】【VGT】は2021年2月末、その他のETFは3月中盤のデータをもとにしています。【DIA】は株価の高い順の組込比率なので、組込比率はそれほど重要ではありません。

まとめ

【VT】の今回の分配金はまずまずでした。2020年がよくなかったので、これを機に回復してもらいたいものです。

なお、例年通りだと、次回は6月21日が権利落ちの予定です。