ニュー・マウンテン・ファイナンス【NMFC】はサッカーのクラブチームのようなティッカー・コードですが、BDC銘柄です。果たしてどんな銘柄なのでしょうか?

BDCとは?

BDCとは「Business Development Company」の略で、銀行から融資を受けられない新興企業や中小企業の事業開発に金融面を中心にサポートする投資会社です。クローズド・エンド型のファンドであり、ニューヨーク証券取引所ナスダック証券取引所などに上場しています。

新興企業は不安定ですが、成長すると莫大な利益をもたらす可能性があります。創業時のグーグルやアップルなどもBDCから支援を受けていました。

BDCに対する規制は?

BDCは利益の90%以上を配当に充てることで、法人税の免除を受けています。そのため高配当を実現できるので、インカム投資家に人気です。REITと似ていますね。

また、資産の70%を法律で定められた適格投資対象にすること、1銘柄当たりの構成比率を全体の25%以下に抑えることなどが定められています。

BDCにはどんな銘柄があるのか?

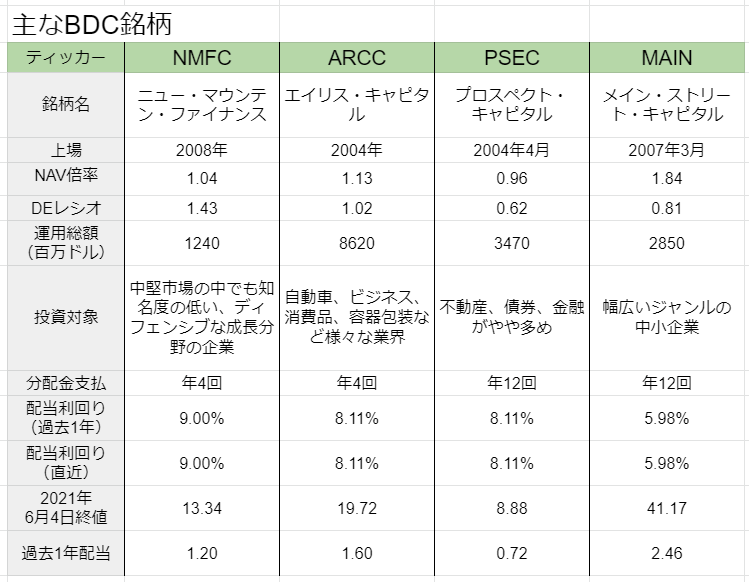

下の表はBDC銘柄の中から規模の大きいものを選びました。

DEレシオは自己資本に対する負債額を示すもので、財務の健全性を測る指標です。BDCの場合は、自己資本の2倍まで借り入れることが可能です。つまり2倍までならレバレッジをかけて商売できるという意味です。ニュー・マウンテン・ファイナンス【NMFC】は1.43倍なので、それなりにレバレッジをかけています。

NAV倍率は資本に対して株価が割高か割安かを示す値です。1より高いと割高になります。ニュー・マウンテン・ファイナンス【NMFC】はほぼ1倍なので、普通です。

配当利回りは過去1年の配当から算出したものと、直近の配当を1年分に換算したものの2つを出しました。

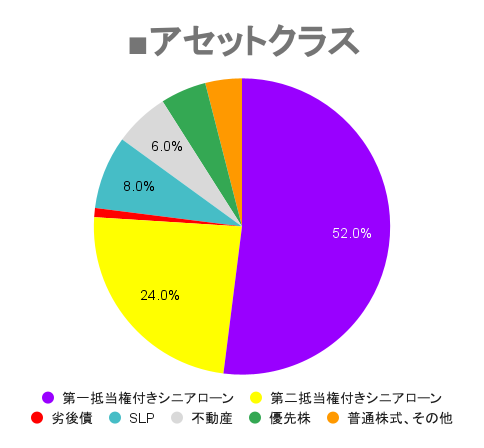

貸し出しのアセットクラスは?

第一抵当権付きシニアローンは約50%なので、少し割合が低いかもしれません。

ニュー・マウンテン・ファイナンス【NMFC】は2008年10月の設立以来、オルタナティブ投資のリーディングカンパニーです。運用資産は330億ドルを超えており、外部管理型のビジネス開発会社です。2億ドル以下の売上を有する「ディフェンシブ・グロース」ミドルマーケット企業を対象としています。

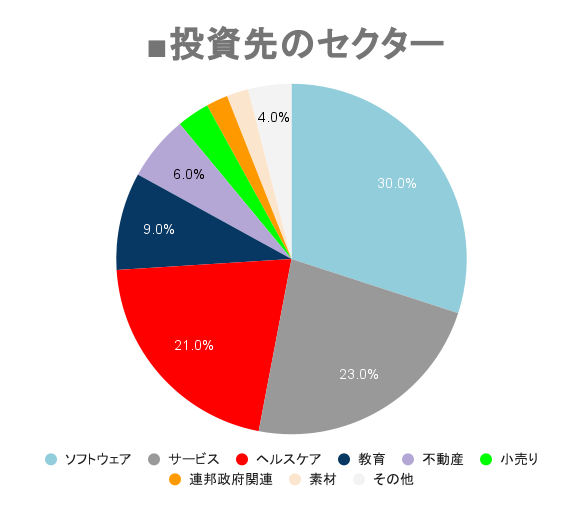

投資先のセクターは?

投資先のセクターはなかなか分散されています。

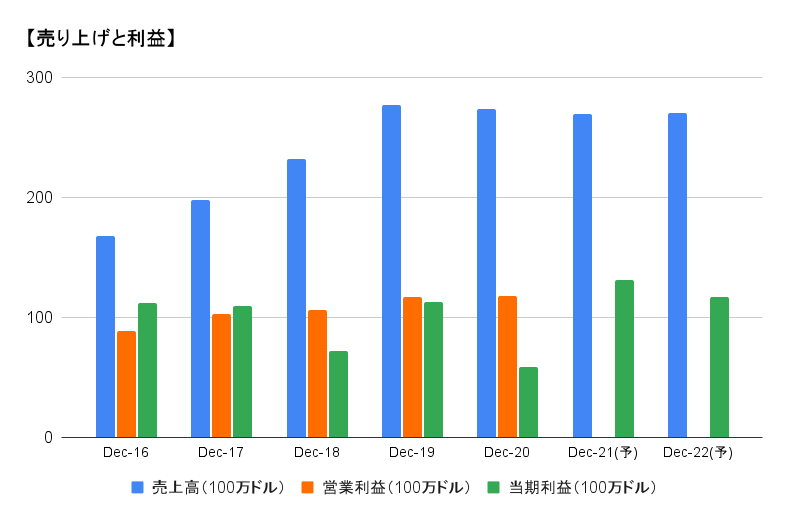

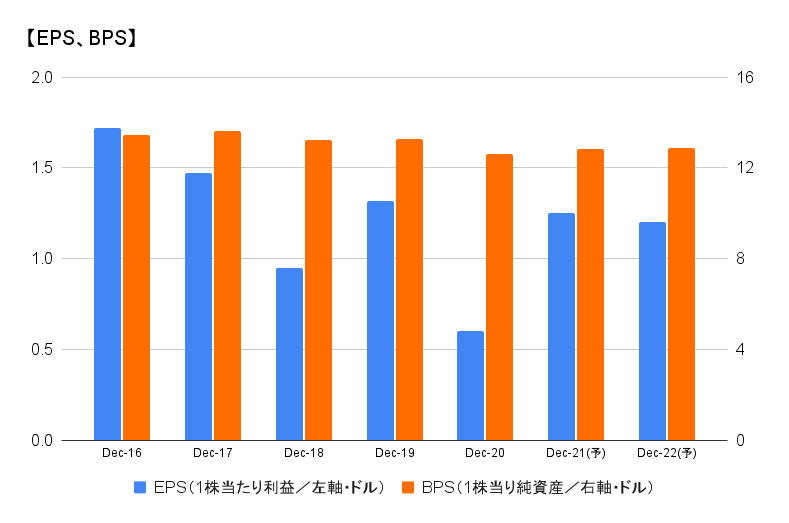

業績と予想

業績はどうでしょうか? 楽天証券のデータです。2021年と2022年はコンセンサスの予想です。2020年の当期利益が減りましたが、2021年は回復しそうです。

EPSも予想では回復しそうです。

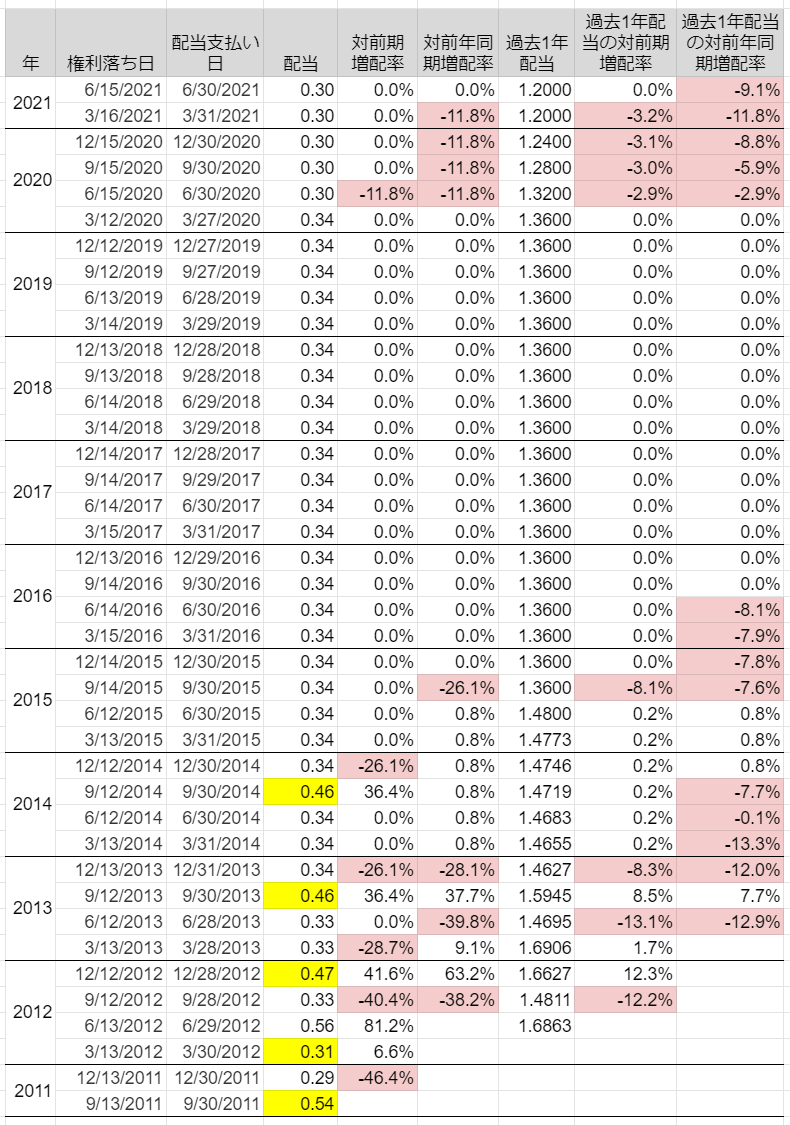

ニュー・マウンテン・ファイナンス【NMFC】の過去の配当、年間増配率

ニュー・マウンテン・ファイナンス【NMFC】は年4回配当を支払っています。次回の配当落ちは6月15日です。

年間配当は1.20ドルで、2020年6月4日の終値は13.34ドル、配当利回りは9.00%です。

※このページでの利回りは過去1年の配当金額から計算します

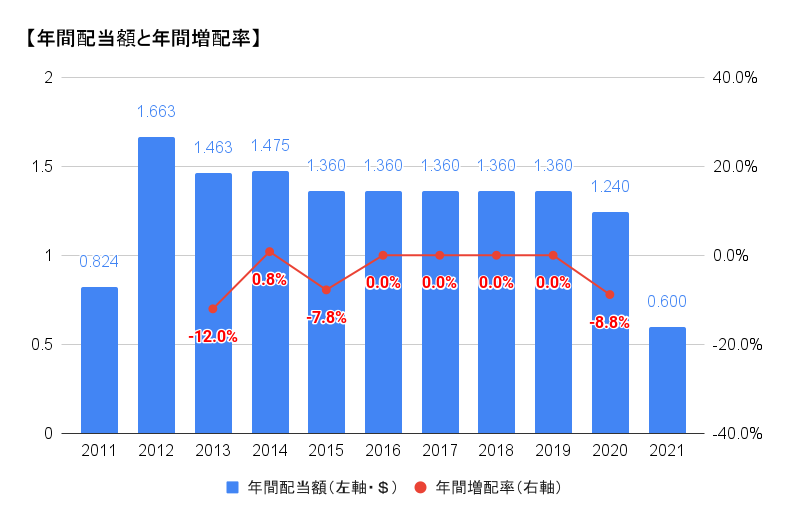

ニュー・マウンテン・ファイナンス【NMFC】の年間配当額と年間増配率は?

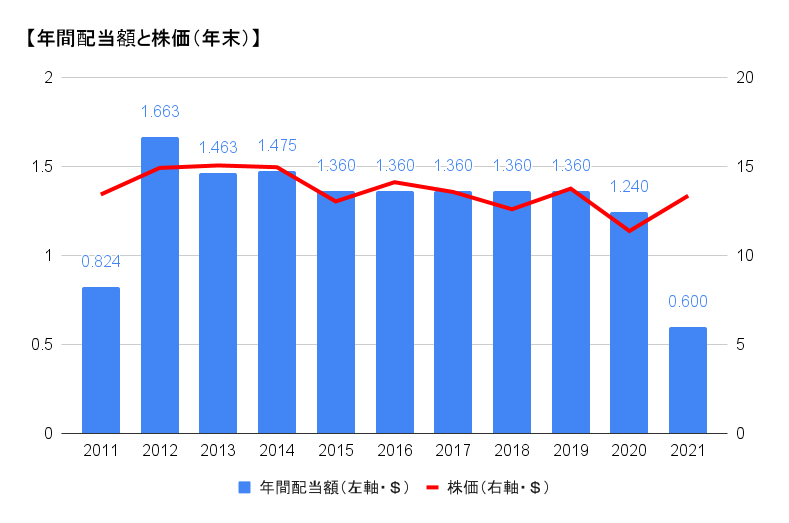

ニュー・マウンテン・ファイナンス【NMFC】の配当金と増配率を1年ごとにまとめてグラフ化しました。2021年は6月までです。ほぼ横ばいですが、2020年から少し減っていますね。

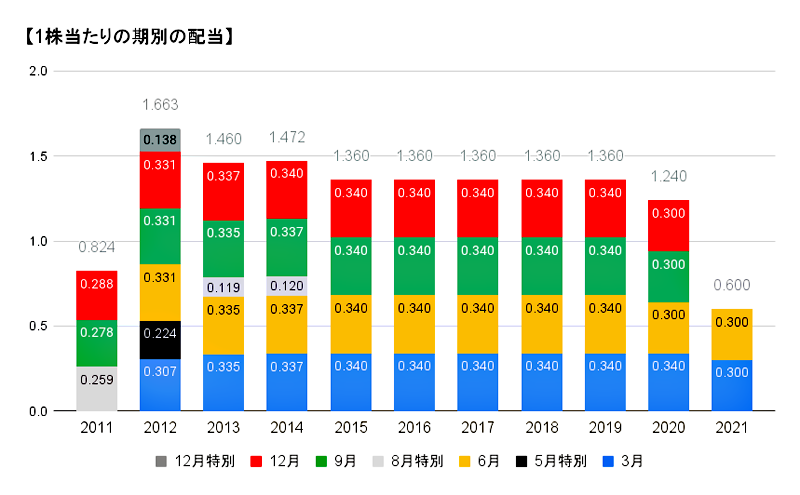

ニュー・マウンテン・ファイナンス【NMFC】の期別の配当は?

下のグラフは期別の配当です。基本的に配当落ちの月を基準にしています。2014年までは特別配当が出ていました。それを除いて考えると、2019年まではほぼ同じ配当でした。2020年の6月に0.34ドルから0.30ドルに減りました。

ニュー・マウンテン・ファイナンス【NMFC】の株価と配当の関係は?

下のグラフは株価と配当の比較です。株価は2021年を除いて年末のものです。株価も配当と同じようにあまり変化はありません。2021年はやや上昇しています。

最近のニュー・マウンテン・ファイナンス【NMFC】の株価と配当利回りは?

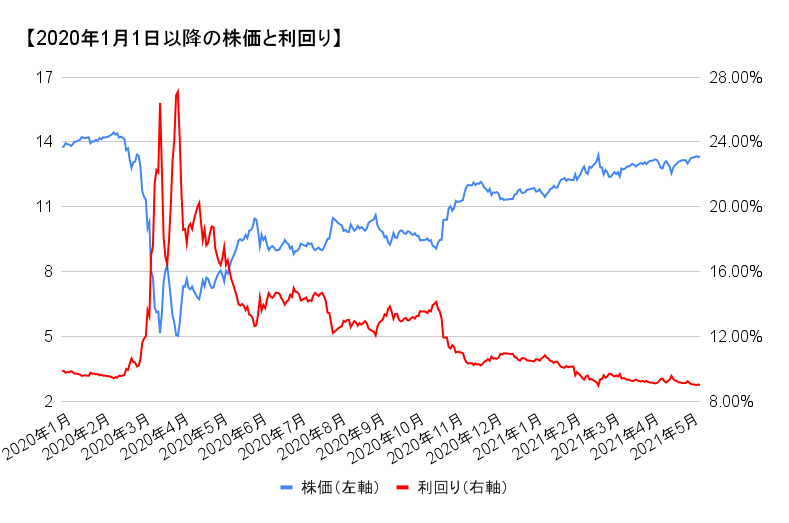

2020年1月以降のニュー・マウンテン・ファイナンス【NMFC】の株価と配当利回りを見てみましょう。青線が株価(左軸)で、赤線が配当利回り(右軸)です。2020年の年初の配当利回りは約9.8%でしたが、2月半ば以降は急降下したため、4月6日に約27.1%まで上がりました。その後、株価はコロナ・ショック前と同水準まで回復し、現在の配当利回りは9.00%です。

現在のニュー・マウンテン・ファイナンス【NMFC】の株価と配当利回りの関係は?

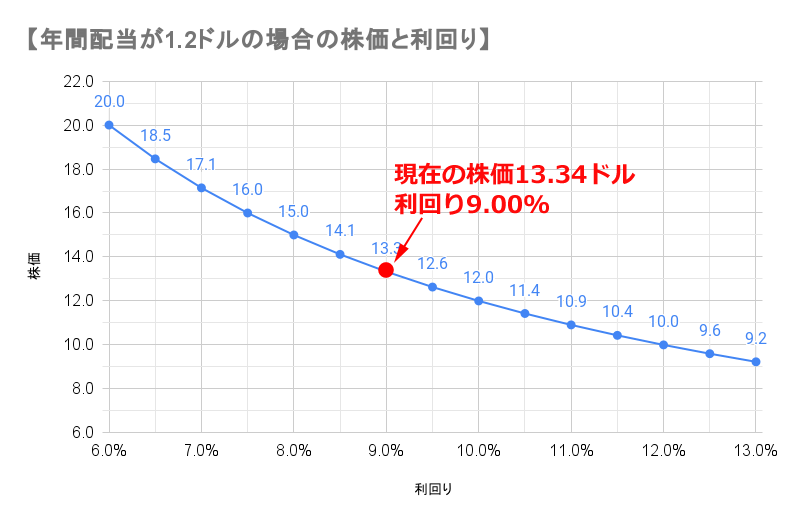

年間配当額が現在と同じだったら、株価によって配当利回りはどのように変化するでしょうか。下のグラフは年間配当額が現在と同じ1.2ドルが続いた場合の、配当利回りと株価の相関図です。配当利回りを0.5%ごとに株価を出しました。今後、ニュー・マウンテン・ファイナンス【NMFC】を購入しようと考えている人は、目安にしてください。

ニュー・マウンテン・ファイナンス【NMFC】を過去に買っていた場合のYOCは?

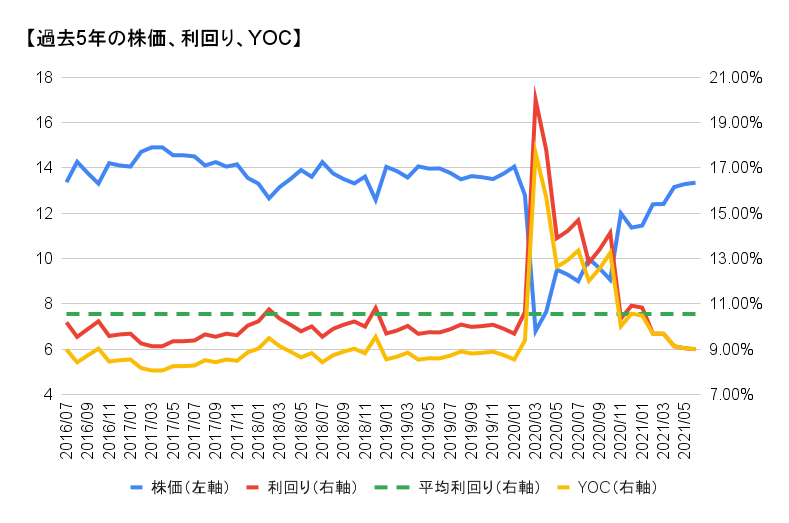

過去にニュー・マウンテン・ファイナンス【NMFC】を買った場合、現在の購入単価当たりの配当利回り(YOC)はどのくらいでしょうか? 現在から5年前までの株価、配当利回り、YOCを見ていきましょう。株価は月末のもので月1回なので、少しアバウトです。

2021年6月4日の終値は13.34ドル、年間の配当金額は1.2ドルなので、現在の配当利回りは9.00%です。過去5年の平均配当利回りは約10.6%です。コロナ・ショックの2020年3月頃に買っていたら、現在YOCは約17.7%になっていました。

競合銘柄とトータルリターンを比較する

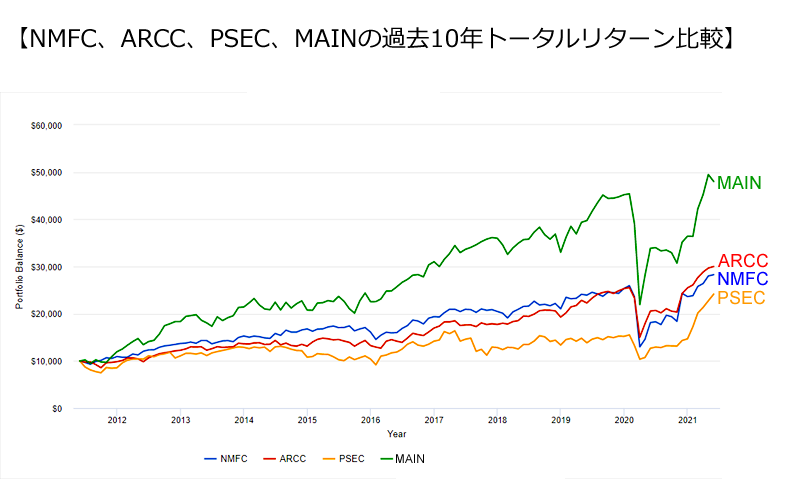

ニュー・マウンテン・ファイナンス【NMFC】と主要BDC銘柄のエイリス・キャピタル【ARCC】、プロスぺクト・キャピタル【PSEC】、メイン・ストリート・キャピタル【MAIN】を比較します。PORTFOLIO VISUALIZERを使って、2011年6月から2021年5月までの10年間を比べます。

2011年6月に1万ドル投資して配当を再投資した場合、2021年5月には【MAIN】が4万8000ドル、【ARCC】が3万ドル、【NMFC】が2万8200ドル、【PSEC】が2万4100ドルになっていました。

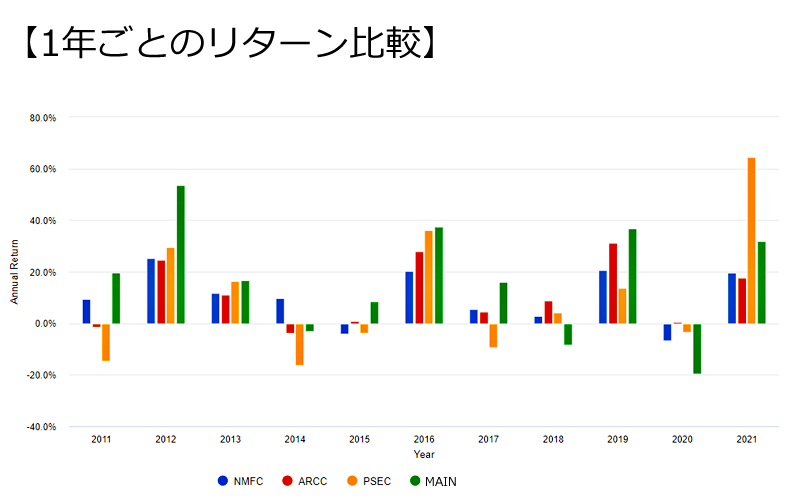

年次リターン

1年ごとでリターンを比較しました。ニュー・マウンテン・ファイナンス【NMFC】は大幅プラスの年はあまりないですが、マイナスの年も少なく、結構安定していますね。

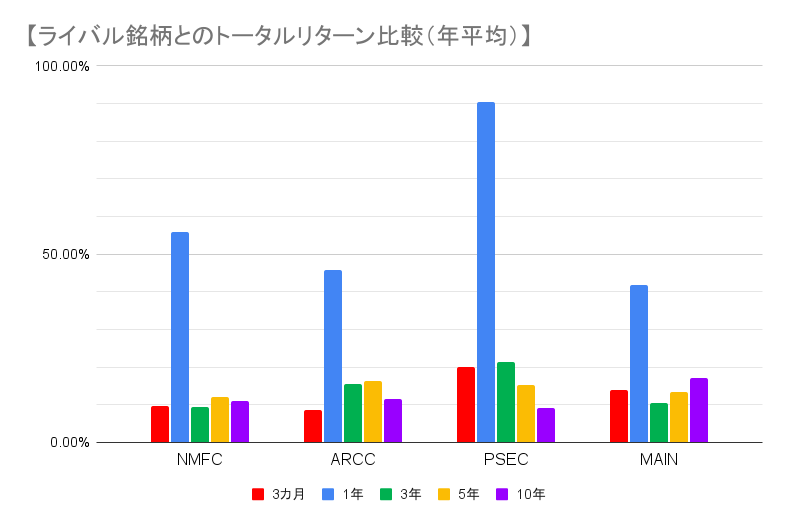

過去のトータルリターン

過去3カ月、1、3、5、10年の年平均トータルリターンは以下の通りです。ニュー・マウンテン・ファイナンス【NMFC】の過去3年以上のリターンは、他のBDC銘柄と比べてあまりよくないですね。過去10年のリターン(年平均)は、【MAIN】が17%、【ARCC】は11.6%、【NMFC】が11.0%、【PSEC】は9.2%でした。

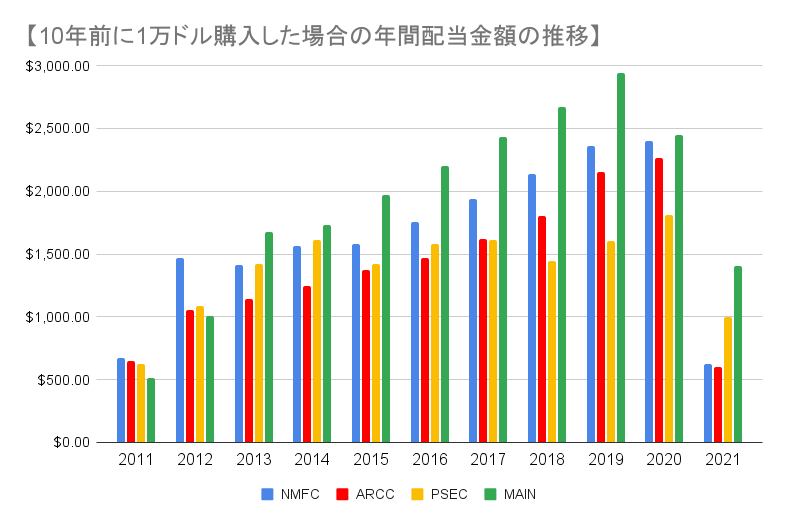

過去の分配金はどのくらいか?

2011年6月に1万ドル投資して分配金を再投資した場合の年間にもらえる分配金の推移です。分配金は再投資します。税金は考慮しません。PORTFOLIO VISUALIZERのデータです。

10年間の配当金の合計は【MAIN】が2万900ドル、【NMFC】が1万7900ドル、【ARCC】が1万5300ドル、【PSEC】が1万5200ドルでした。凄まじい配当額です。

ニュー・マウンテン・ファイナンス【NMFC】の今後の配当予想は?

現在の年間配当金額(1.2ドル)と1、3、5、7年前の同時期の年間配当金額(1.32ドル、1.36ドル、1.36ドル、1.4683ドル)を比較して年間増配率を計算し、それを使って将来の配当金とYOCを予想します。YOC(Yield on Cost)とは、購入単価あたりの配当利回りのことです。ニュー・マウンテン・ファイナンス【NMFC】株を2021年6月4日の終値13.34ドルで買った場合、将来の利回り(YOC)がいくらになるかという予測です。

購入金額は1万ドルにします。そうすると、年間配当額から利回り(YOC)が一瞬で計算できます。たとえば、年間配当額が300ドルなら利回り(YOC)は3.0%、年間配当額777ドルなら利回り(YOC)は7.77%になります。

年間増配率は過去1年がマイナス9.1%、過去3年がマイナス4.1%、過去5年がマイナス2.5%、過去7年がマイナス2.8%でした。現在の配当利回りは9.00%です。

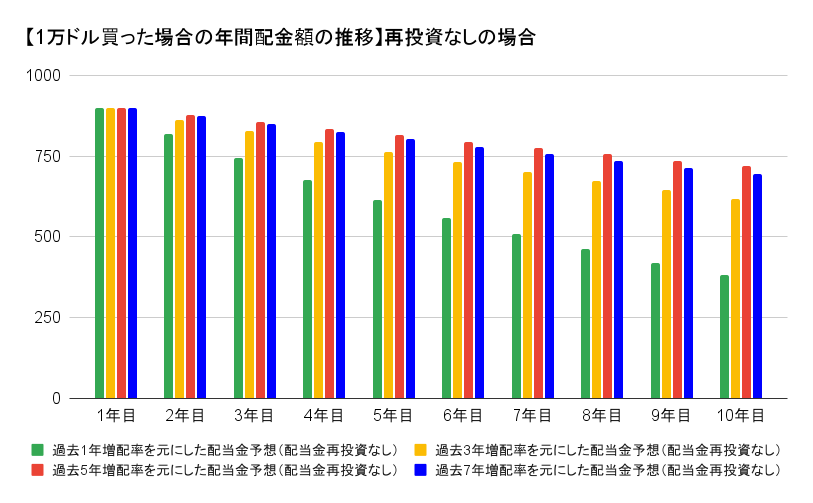

配当を再投資しない場合

まずは配当を再投資しないケースを見てみましょう。税金は考慮しません。現在の配当利回りが9.00%なので、1年目の年間配当額は900ドルです。

もっとも増配率の低い過去1年のペースだと5年目の配当額は614ドル、10年目の配当額は381ドルになります。もっとも成績の良い過去5年の増配率を当てはめると5年目の配当額は814ドル、10年目の配当額は718ドルになりそうです。配当額718ドルはYOC(購入額に対する利回り)7.18%です。

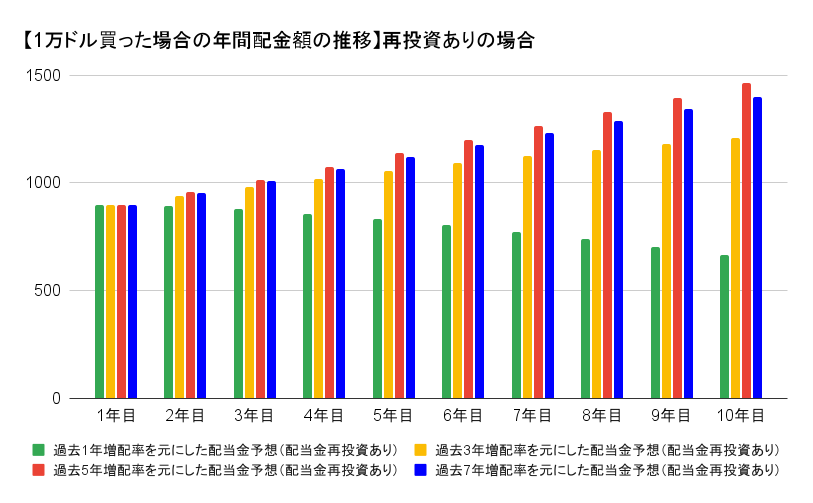

配当を再投資する場合

つぎに配当を再投資するケースを見てみましょう。税金は考慮しません。再投資する場合の配当金額は、現在と7年前の株価を比較して年平均騰落率を計算し、それを使って調整しています。

もっとも増配率の低い過去1年のペースだと5年目の配当額は833ドル、10年目の配当額は666ドルになります。もっとも成績の良い過去5年の増配率を当てはめると5年目の配当額は1138ドル、10年目の配当額は1464ドルになりそうです。配当額1464ドルはYOC(購入額に対する利回り)14.64%です。

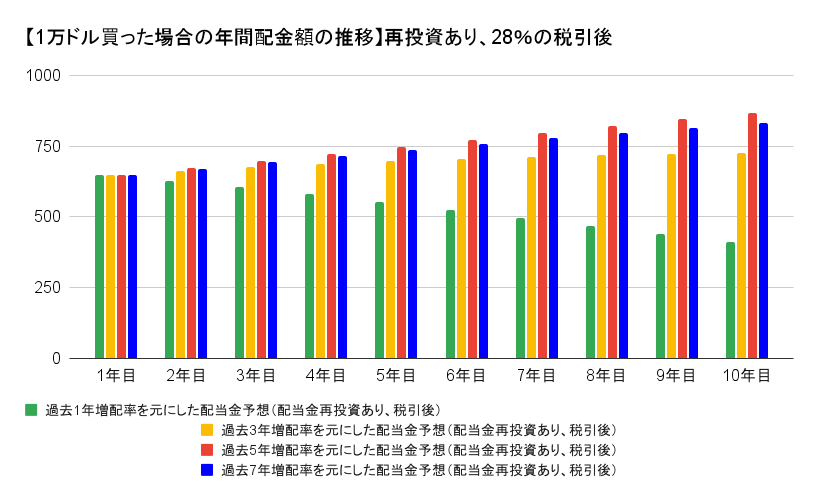

配当を再投資する場合(税引き後)

最後に配当を再投資し、税金を引いた額で計算してみましょう。配当金は28%の税金を引いた72%で計算します。1年目は900ドルではなく、税引き後の648ドルになります。

もっとも増配率の低い過去1年のペースだと5年目の配当額は552ドル、10年目の配当額は412ドルになります。もっとも成績の良い過去5年の増配率を当てはめると5年目の配当額は748ドル、10年目の配当額は868ドルになりそうです。配当額868ドルはYOC(購入額に対する利回り)8.68%です。

まとめ

ニュー・マウンテン・ファイナンス【NMFC】は、2020年に配当金が減ったのが少し気になります。

コロナショック後の株価の戻りは、他のBDC銘柄と比較してやや出遅れ気味です。その分、利回りは9%と高水準です。今後を期待して買うという選択肢もありますが、好調な他のBDC銘柄を選ぶという方法もありそうですね。