石油メジャーのBP【BP】が、2021年8月3日に増配を発表しました。

これまで四半期ごとの配当が0.315ドルだったのが、0.3276ドルに上がる予定です。年間配当は1.26ドルから1.3104ドルになる予定です。増配率は4%です。2020年8月2日の終値は24.08ドル、配当利回りは5.44%です。

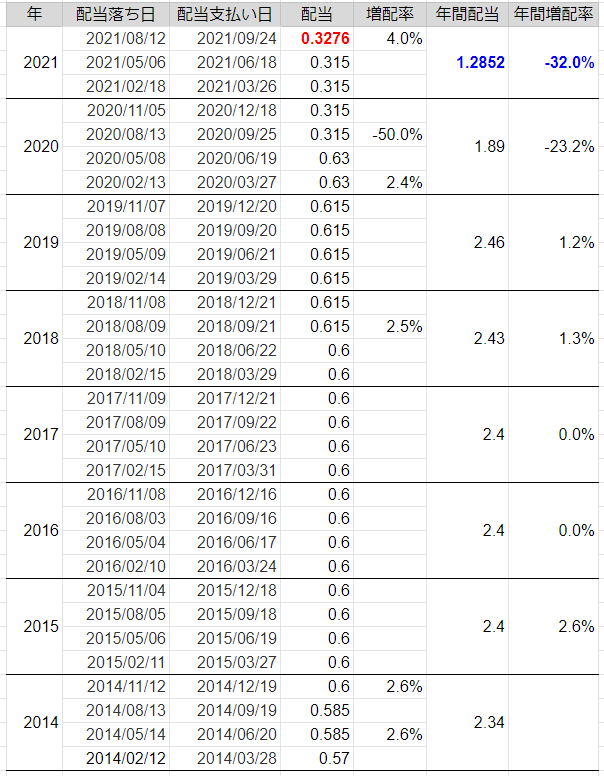

BP【BP】の過去の配当、年間増配率

BP【BP】は、2020月8月に権利落ちを迎える期に50%の大減配となりました。今回ようやく4%増配となりました。表内の青字は予想です。次回の配当落ちは8月12日です。

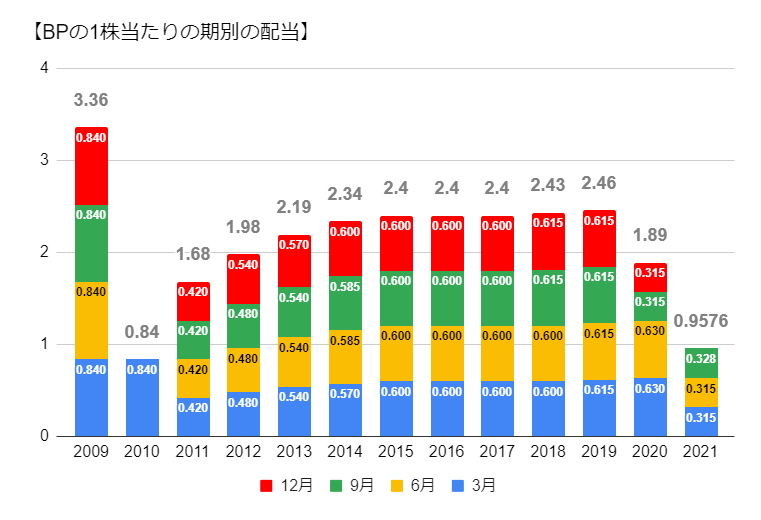

BP【BP】の期別の配当は?

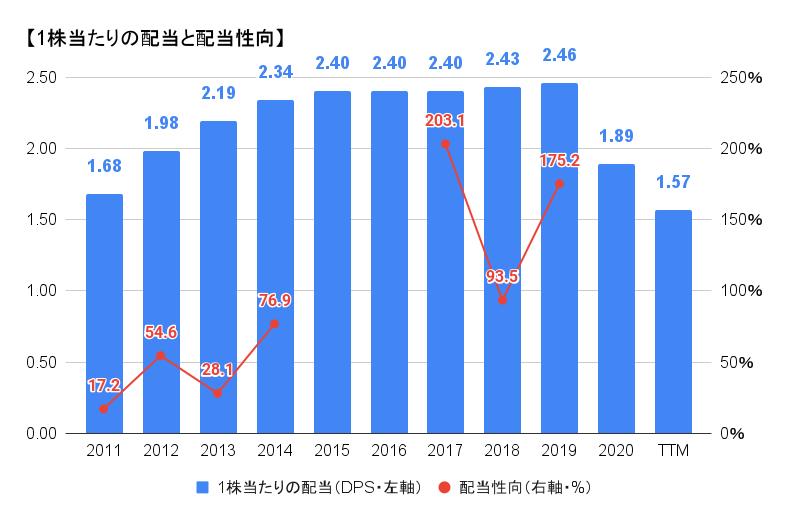

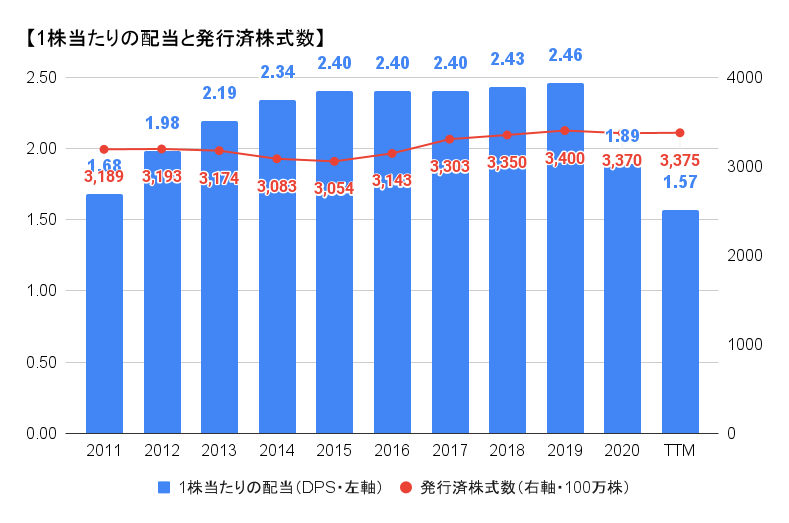

2010年にメキシコ湾原油流出事故を起こし、多額の賠償金を支払うことになったため、2010年は3期無配になりました。2011年に配当の支払いが再開されましたが0.84ドルから0.42ドルに半減となりました。その後、少しずつ配当を増やしましたが、2020年8月に0.63ドルから0.315ドルに再び半減となりました。今回多少は増配となりましたが、全盛期にはほど遠いです。

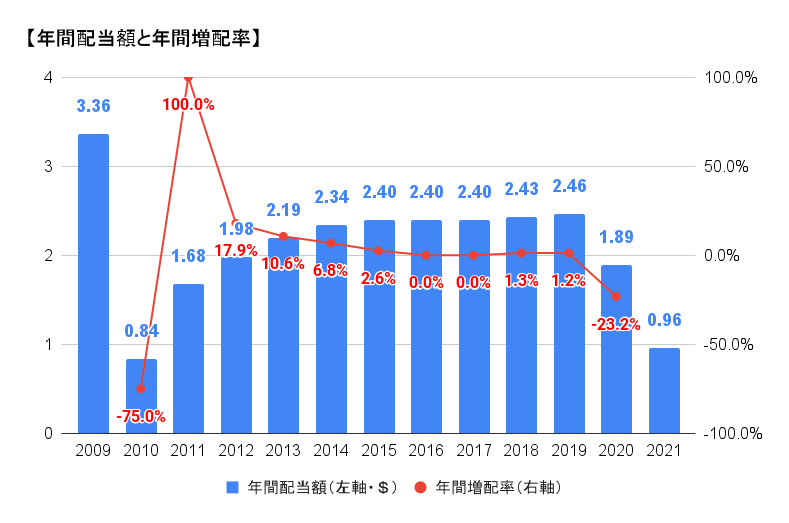

BP【BP】の年間配当額と年間増配率は?

配当金と増配率を1年ごとにまとめてました。2020年に大幅に減りました。

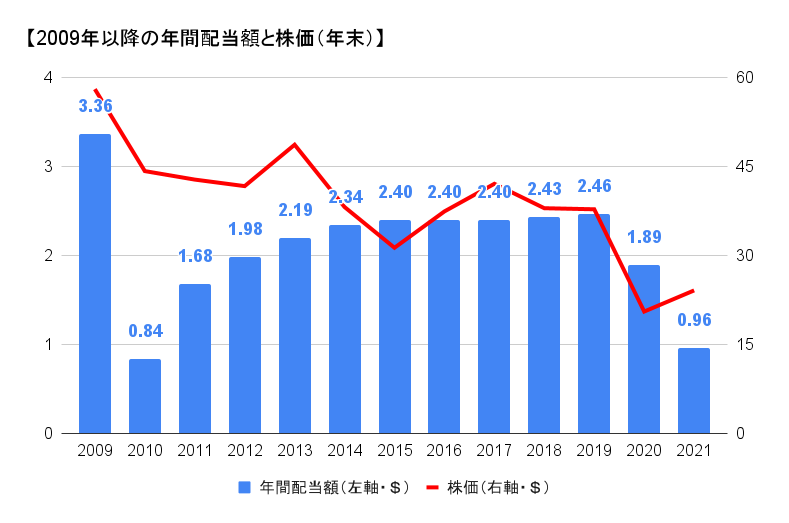

BP【BP】の株価と配当の関係は?

下のグラフは株価と配当の比較です。株価は2021年を除いて年末のものです。株価は右肩下がりですが、多少上がり始めています。

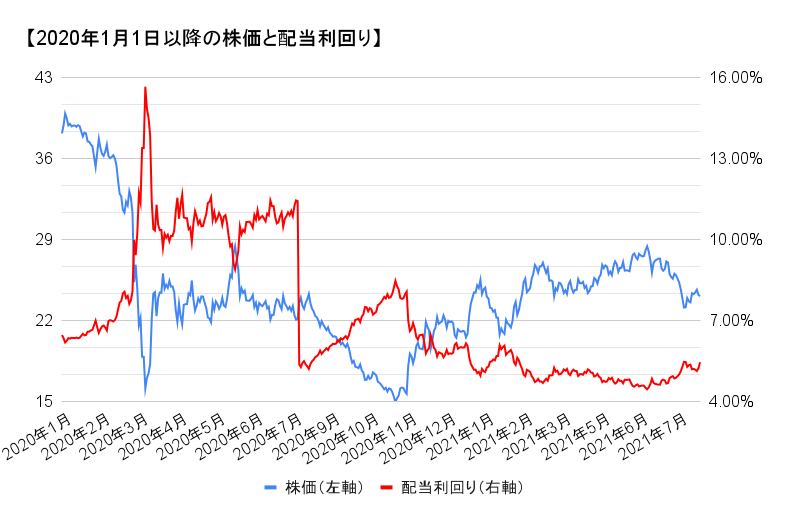

最近のBP【BP】の株価と配当利回りは?

2020年に入ってからのBP【BP】の株価と配当利回りを確認しましょう。青線が株価(左軸)で、赤線が配当利回り(右軸)です。配当利回りは6~7%で推移していましたが、2月半ば以降は株価下落して、3月18日には配当利回りは約15.6%まで上昇しました。その後株価が多少持ち直して配当利回りは10~11%になりましたが、2020年8月に配当が50%カットが決まり、配当利回りは約5.4%になりました。その後、株価は多少は戻り、今回少し増配されたので配当利回りは5.44%です。

現在のBP【BP】の株価と配当利回りの関係は?

年間配当額が現在と同じだったら、株価によって配当利回りはどのように変化するでしょうか。下のグラフは年間配当額が現在と同じ1.3104ドルが続いた場合の、配当利回りと株価の相関図です。配当利回りを0.2%ごとに株価を出しました。今後、BP【BP】を購入しようと考えている人は、目安にしてください。

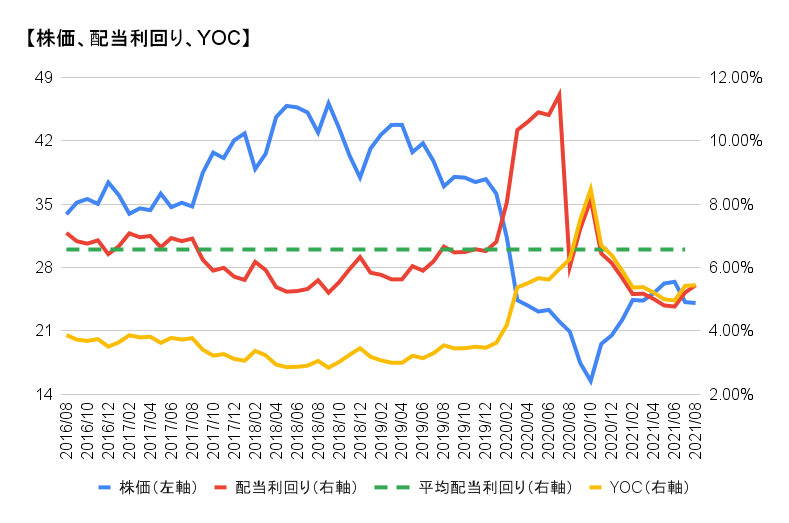

BP【BP】を過去に買っていた場合のYOCは?

過去にBP【BP】を買った場合、現在の購入単価当たりの配当利回り(YOC)はどのくらいでしょうか? 現在から5年前までの株価、配当利回り、YOCを見ていきましょう。株価は月末のもので月1回なので、少しアバウトです。

2021年8月2日の終値は24.08ドル、年間の予想配当金額は1.3104ドルなので、現在の配当利回りは5.44%です。過去5年の平均配当利回りは約6.6%です。過去5年で株価は右肩下がり、大幅な減配があったので、早い時期に買ってもYOCは上がりません。2020年10月頃に買っていたら、現在YOCは約8.5%になっていました。

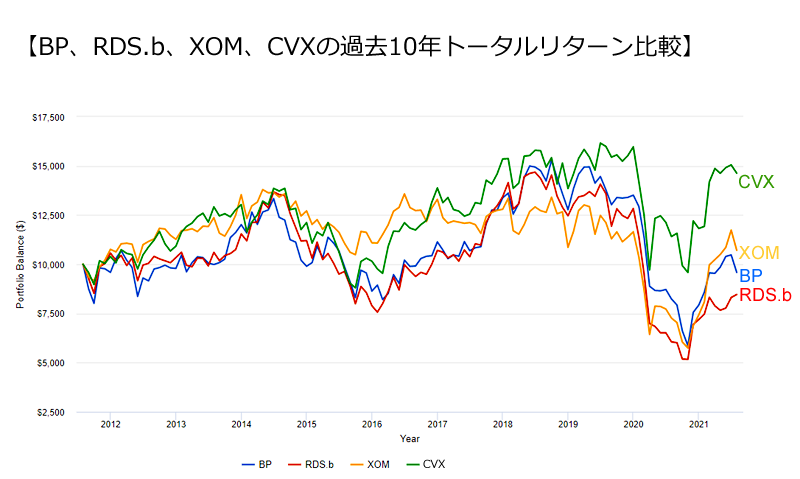

競合銘柄とトータルリターンを比較する

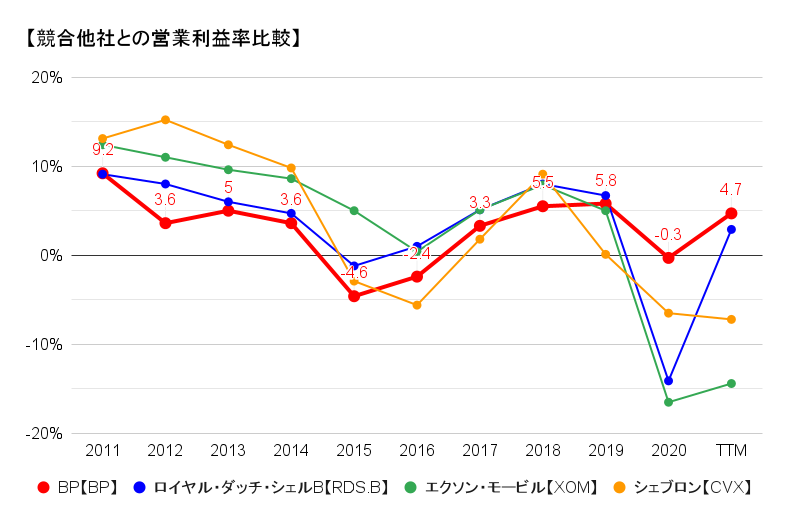

BP【BP】とライバルのロイヤル・ダッチ・シェルB【RDS.b】、エクソン・モービル【XOM】、シェブロン【CVX】、BP【BP】との過去10年トータル・リターンを比較します。PORTFOLIO VISUALIZERを使って、2011年8月から2021年7月までの10年を比べます。

2011年8月に1万ドル投資して配当を再投資した場合、2021年7月には【CVX】が1万4600ドル、【XOM】が1万700ドル、【BP】が9500ドル、【RDS.B】が8400ドルになっていました。

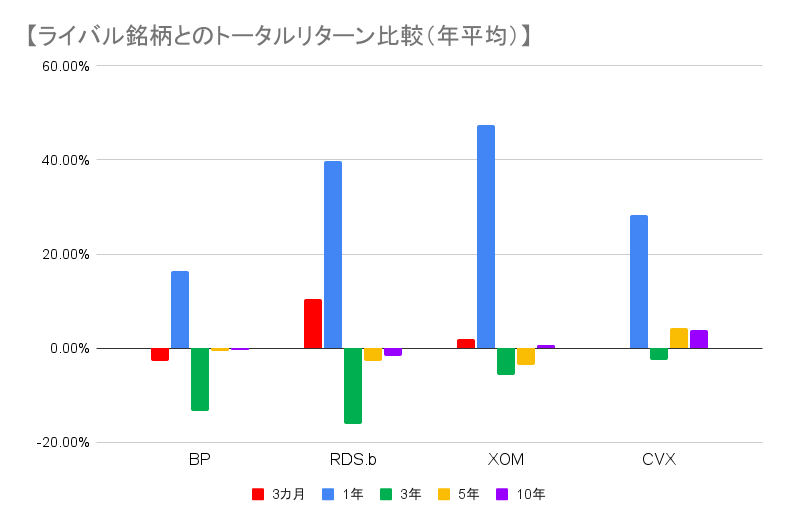

過去のトータルリターン

過去3カ月、1、3、5、10年の年平均トータルリターンは以下の通りです。過去10年のリターン(年平均)は【CVX】が3.9%、【XOM】は0.7%、【BP】はマイナス0.4%、【RDS.b】はマイナス1.7%でした。シェブロン【CVX】の過去3年以上のパフォーマンスはよくないですね。

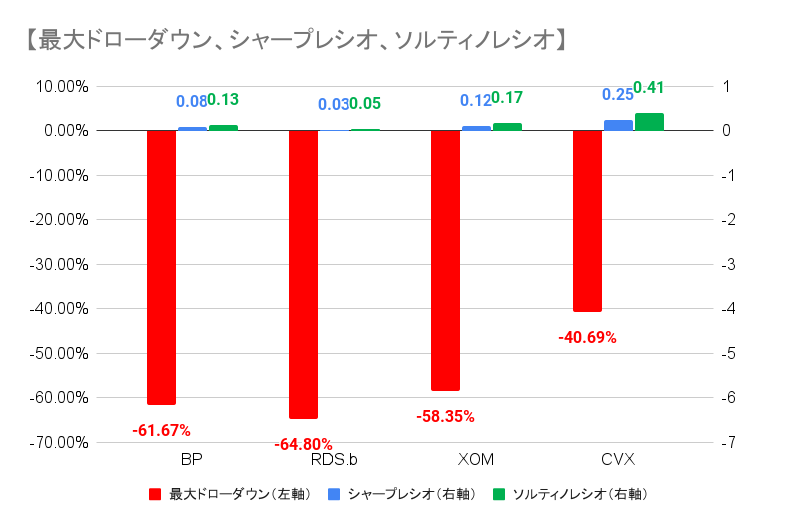

危険度はどのくらいか?

ETFの安定度を比べてみましょう。最大ドローダウンは、計測期間における最大下落率です。マイナスの数値が小さいほど最大下落率が低いです。

シャープレシオとは、同じリスクを取った場合のリターンの比較です。「(ファンドのリターン−無リスク資産のリターン)÷標準偏差」の値です。1を超えていれば、優秀です。

ソルティノレシオはシャープレシオの改良版で、相場が軟調の際の成績を示しています。「(ファンドのリターン-無リスク資産のリターン)÷下方偏差」で計算します。1.5を超えていると、素晴らしいです。

石油銘柄はコロナショック時に大暴落したため、最大ドローダウン値は悲惨ですね。シャープレシオとソルティノレシオも良くないです。強いているなら【CVX】が一番ですね。

BP【BP】の今後の配当予想は?

現在の配当金額(0.3276ドル)と1、3、5年前の同時期の配当金額(0.315ドル、0.615ドル、0.585ドル)を比較して年間増配率を計算し、それを使って将来の配当金とYOCを予想します。YOC(Yield on Cost)とは、購入単価あたりの配当利回りのことです。【CVX】株を2021年8月2日の終値24.08ドルで買った場合、将来の利回り(YOC)がいくらになるかという予測です。

購入金額は1万ドルにします。そうすると、年間配当額から利回り(YOC)が一瞬で計算できます。たとえば、年間配当額が300ドルなら利回り(YOC)は3.0%、年間配当額777ドルなら利回り(YOC)は7.77%になります。

年間増配率は過去1年が4.0%、過去3年がマイナス18.9%、過去5年がマイナス10.9%でした。現在の配当利回りは5.44%です。

さらに配当金額が変化しなかった場合の将来YOCも予想します。

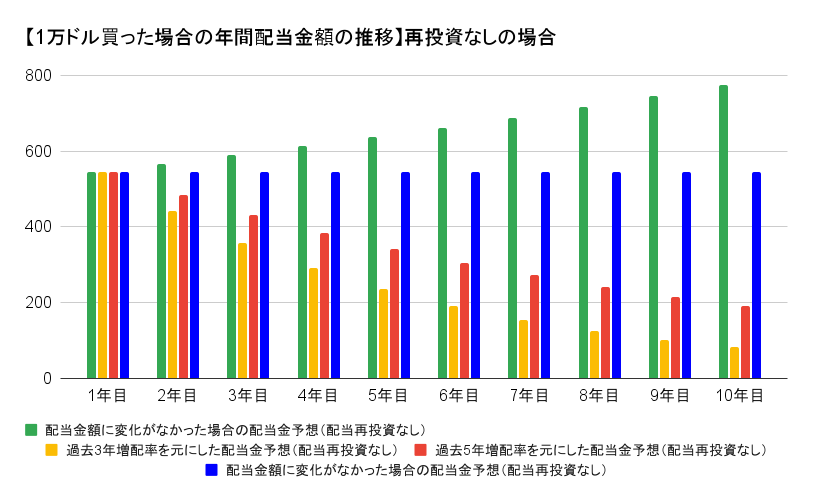

配当を再投資しない場合

まずは配当を再投資しないケースを見てみましょう。税金は考慮しません。現在の配当利回りが5.44%なので、年間配当額は544ドルです。

もっとも増配率の低い過去3年のペースだと5年目の配当額は235ドル、10年目の配当額は82ドルになります。もっとも増配率の低い過去1年の場合を当てはめると5年目の配当額は637ドル、10年目の配当額は775ドルになりそうです。配当額775ドルはYOC(購入額に対する利回り)7.75%です。

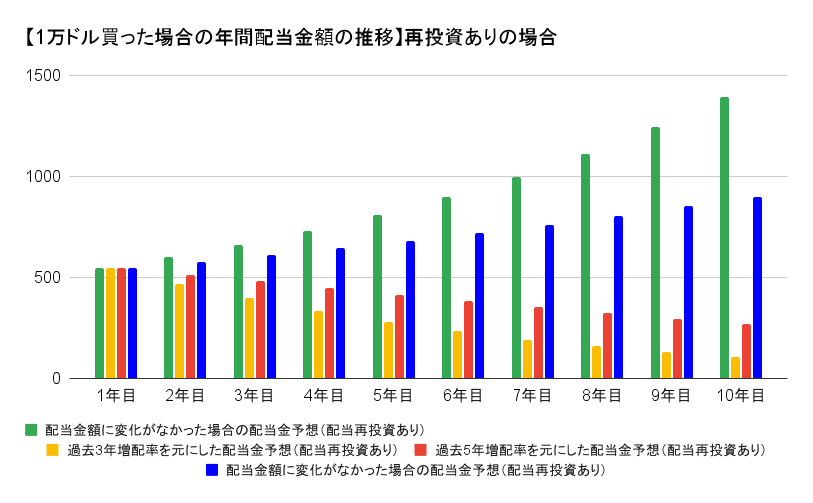

配当を再投資する場合

つぎに配当を再投資するケースを見てみましょう。税金は考慮しません。再投資する場合の配当金額は、現在と10年前の株価を比較して年平均騰落率を計算し、それを使って調整しています。

もっとも増配率の低い過去3年のペースだと5年目の配当額は278ドル、10年目の配当額は106ドルになります。もっとも増配率の低い過去1年の場合を当てはめると5年目の配当額は807ドル、10年目の配当額は1395ドルになりそうです。配当額1395ドルはYOC(購入額に対する利回り)13.95%です。

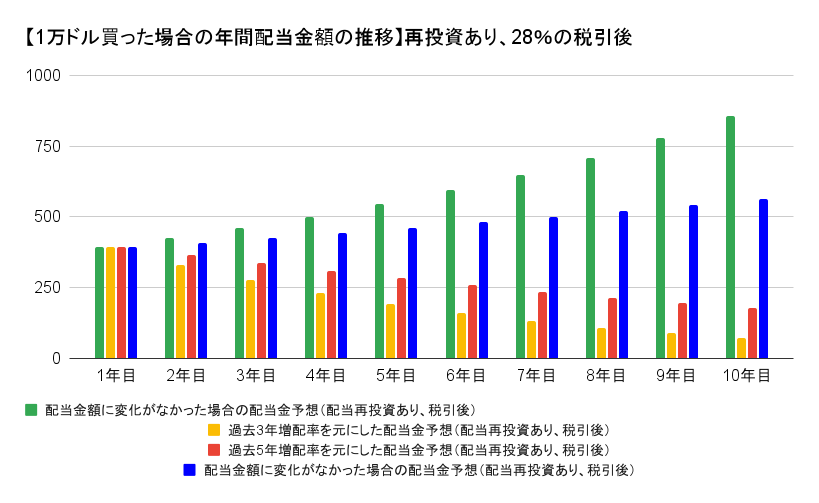

配当を再投資する場合(税引き後)

最後に配当を再投資し、税金を引いた額で計算してみましょう。配当金は28%の税金を引いた72%で計算します。1年目は544ドルではなく、税引き後の392ドルになります。

もっとも増配率の低い過去3年のペースだと5年目の配当額は191ドル、10年目の配当額は71ドルになります。もっとも増配率の低い過去1年の場合を当てはめると5年目の配当額は544ドル、10年目の配当額は855ドルになりそうです。配当額855ドルはYOC(購入額に対する利回り)8.55%です。

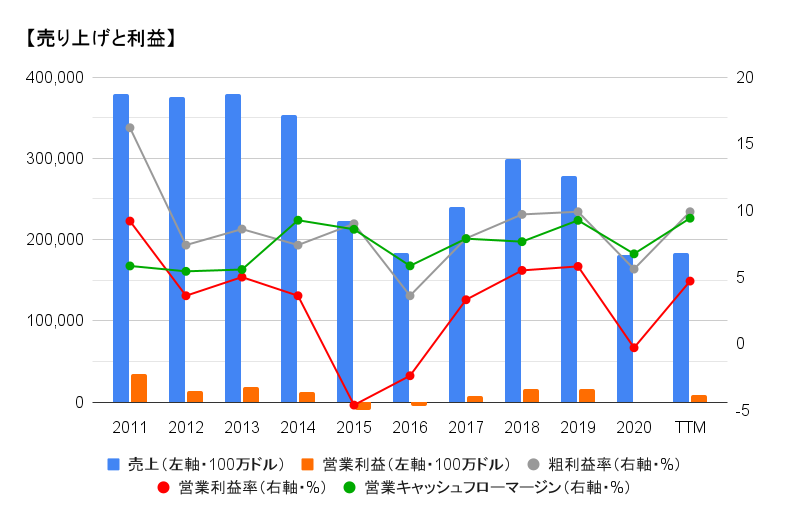

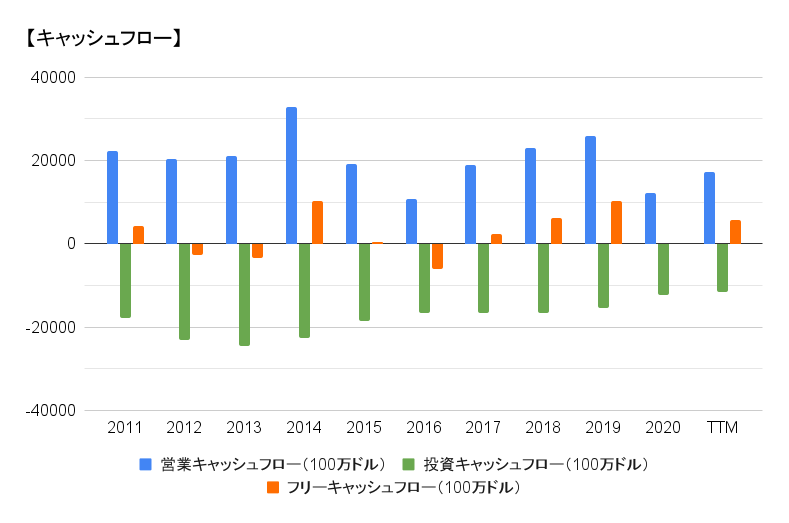

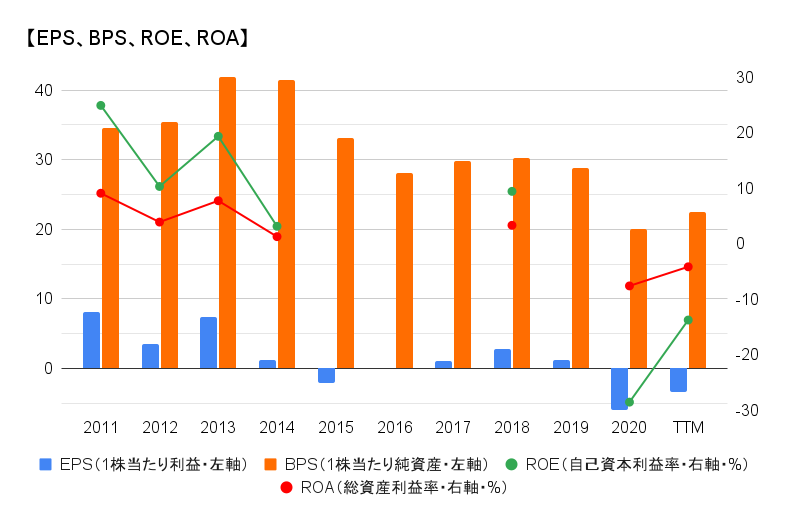

BP【BP】の財務データは?

BP【BP】の財務データです。2020年は悪かったですが、2021年は少し回復しています。morningstarのデータです。

まとめ

原油価格の急上昇により、BP【BP】の決算はまずまずだったようです。わずかですが、増配しました。ただし、配当金額はコロナ・ショック前と比較すると約半分のままです。さらに約14億ドルの自社株買いも計画しており、株価の上昇も多少は期待できそうです。