ファースト・トラスト社はアクティブETFを中心とした戦略の資産運用会社です。2021年の8~9月にかけて、同社のETFが新たに20銘柄ほど日本の証券会社で購入可能になりました。

その中の1つが、先進国の高配当株を集めたファースト・トラスト・ダウ・ジョーンズ・グローバル・セレクト・ディヴィデンド・インデックス・ファンド【FGD】です。長い名称ですね。

さて、その【FGD】は年4回分配金を払っており、直近では2021年12月22日に分配金を発表しました。0.4883ドルです。前年の同期は0.3481ドルでしたので、40.3%の増配です。

利回りを過去1年間の分配金額から算出すると、2022年3月4日の終値は24.38ドル、過去1年の分配金額は1.3427ドルなので、利回りは5.51%になります。

※このページでの利回りは、過去1年間の分配金をもとに計算します。

余談ですが、このETFのティッカー・コード【FGD】の3文字はキーボードでは横に並んでいますね。順番は微妙に違いますが。

【FGD】はどんなETFか?

【FGD】は先進国の株式が対象です。

「3カ月間における1日の平均売買高が300万ドル以上」、「5年間の平均配当性向が欧米は60%以下、その他の国は80%以下」、「当年度の1株あたり配当金が、5年間の平均年間配当金以上」などの条件で選別されます。

条件をクリアした中から、配当利回り上位100銘柄が組込対象となります。組込銘柄は、配当利回りで加重平均されます。毎年3月に銘柄入れ替えが行われます。

基本情報を確認しよう

ファースト・トラスト・ダウ・ジョーンズ・グローバル・セレクト・ディヴィデンド・インデックス・ファンド【FGD】のベンチマークは、ダウ・ジョーンズ・グローバル・セレクト・ディヴィデンド・インデックスです。ETF名とほぼ同じです。

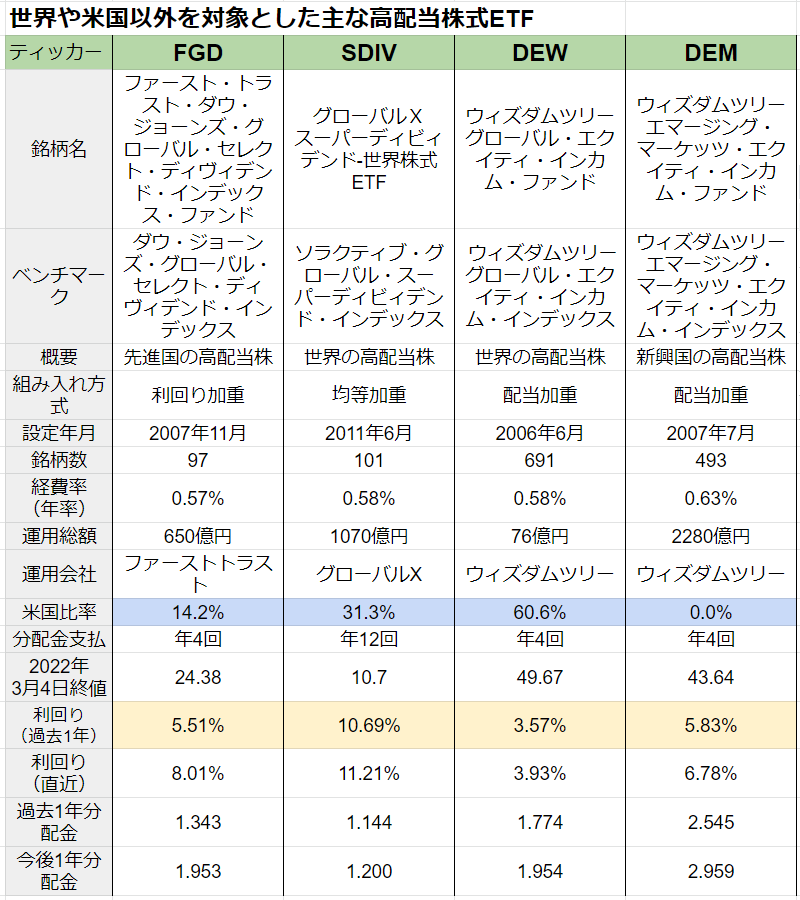

下の表は、日本の証券会社(SBI、マネックス、楽天)で購入が可能な、世界や米国以外の地域が対象の高配当ETFです。【FGD】が先進国の高配当ETFで、【SDIV】と【DEW】は世界が対象の高配当ETF、【DEM】は新興国が対象の高配当ETFです。

利回りは【SDIV】が10%前後と高いです。売れ行きは【DEM】が2000億以上とリードしています。経費率は米国以外の地域をフォローする必要があるため、0.6%前後とやや高いですね。

※利回り(過去1年)は過去1年の分配金から算出したものです。利回り(直近)は直近の分配金が今度1年続いたものとして算出しました

【FGD】の国別の比率は?

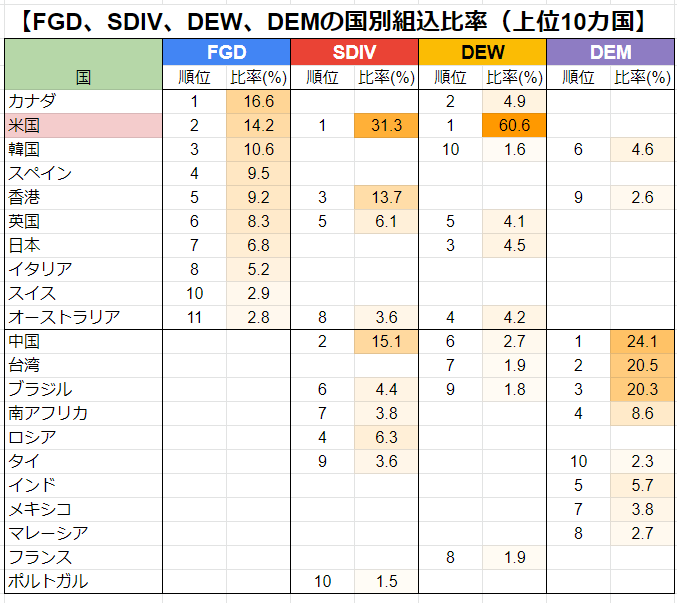

【FGD】とライバルETFの組み込まれている上位10カ国の比較です。【FGD】だけは11カ国あります。【FGD】はカナダが約17%でトップ、以下米国、韓国、スペイン、香港、英国と続き、なかなかバランスが取れています。

【DEW】は米国が約60%と集中しています。【SDIV】は米国、中国、香港で計60%、【DEM】は中国、台湾、ブラジルで計65%。【FGD】以外は結構集中投資ですね。

そして韓国と香港は先進国【FGD】にも、新興国【DEM】にも入っています。運用会社によって、考え方が異なるということですかね。

※2022年3月4日のデータ。【SDIV】のみは2022年1月31日のものです

【FGD】のセクター比率は?

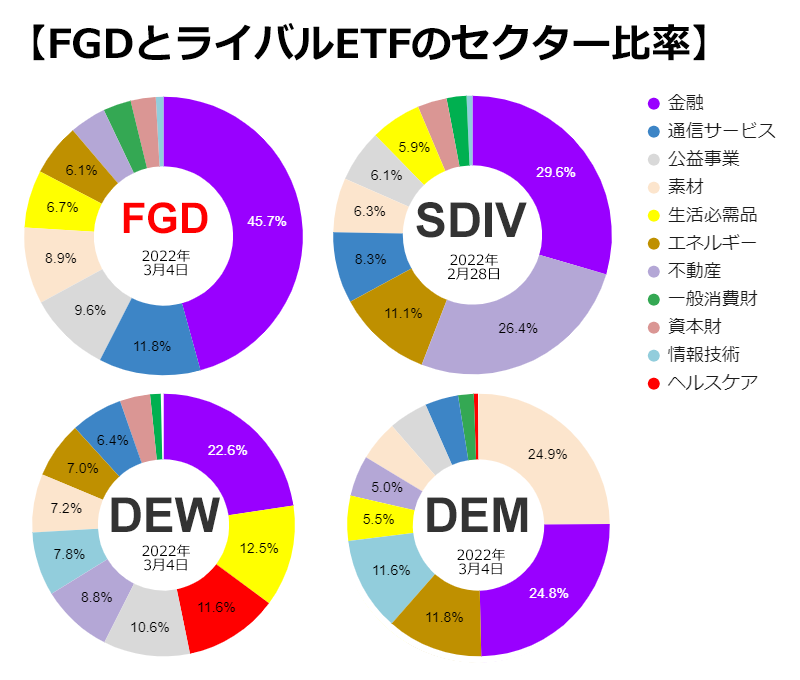

【FGD】のセクター別の組込比率は、金融が45.7%と約半分を占めています。通信サービス、公益事業、素材と続いています。

【FGD】のセクターの比率とセクターの順番は【DEW】と少し似ています。ヘルスケアが多いのは、米国比率の高い【DEW】だけですね。米国の比率が少ないETFは、ヘルスケアと情報技術セクターがあまり組み込まれていないのが特徴です。

【FGD】の上位組込銘柄は?

【FGD】の組込上位10銘柄です。2021年10月と2022年3月ではあまり変化はないですね。3月中に銘柄入れ替えが行われるので、そこで変化がありそうです。

スペインが3銘柄、カナダと韓国が2銘柄ずつです。

首位ラブラドール・アイアン・オレ・ロイヤルティ【LIF.CN】は、鉄鉱石製品を取り扱っています。2位のブリティッシュ・アメリカン・タバコ【BATS.LN】は米国株ではADR銘柄として購入可能なので、高配当投資家は保有している人が結構いますね。米国でのティッカー・コードは【BTI】です。

上位銘柄は鉄鋼、金融、通信インフラ、公益、タバコですね。

【FGD】の最近の分配金は?

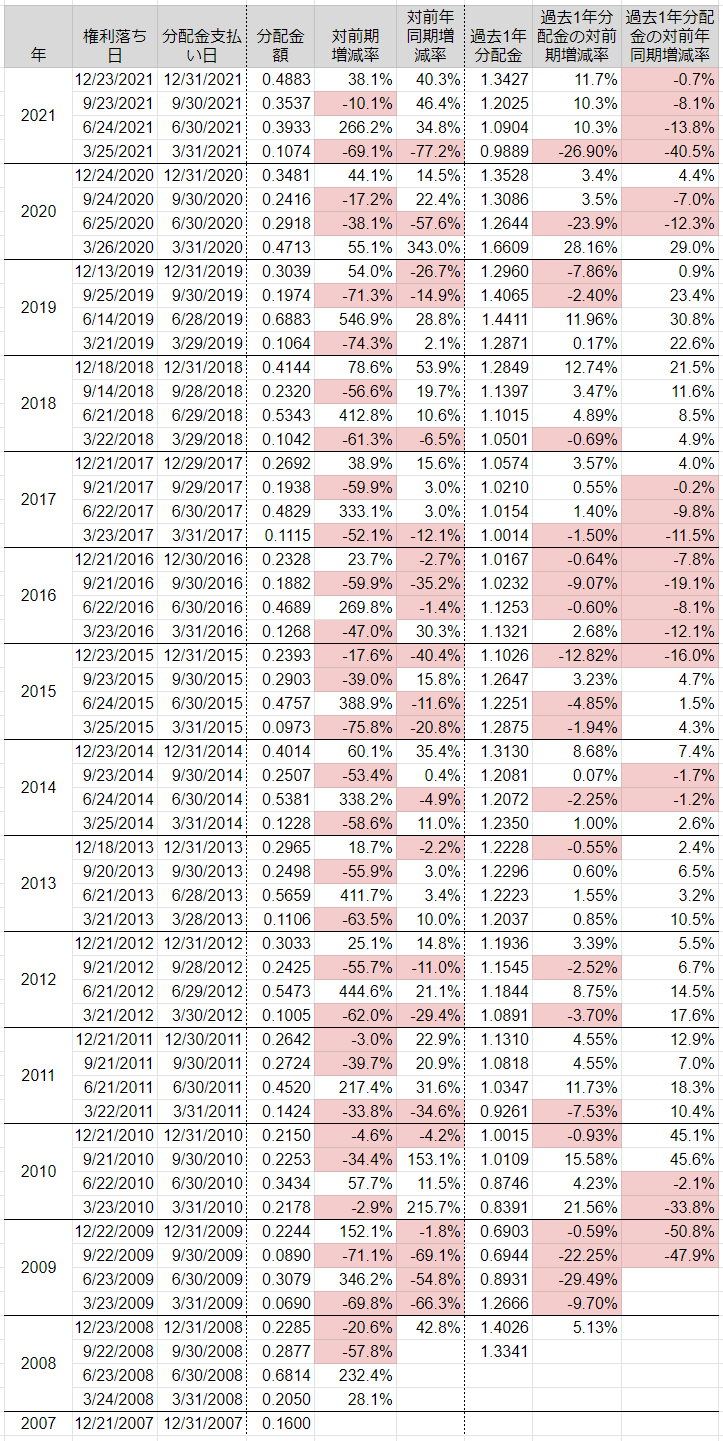

設定以来の【FGD】の分配金です。背景が赤の場合、マイナスだったことを意味しています。「対前年同期増減率」は増えたり減ったりしており、規則性があまりないですね。

【FGD】の期別分配金は?

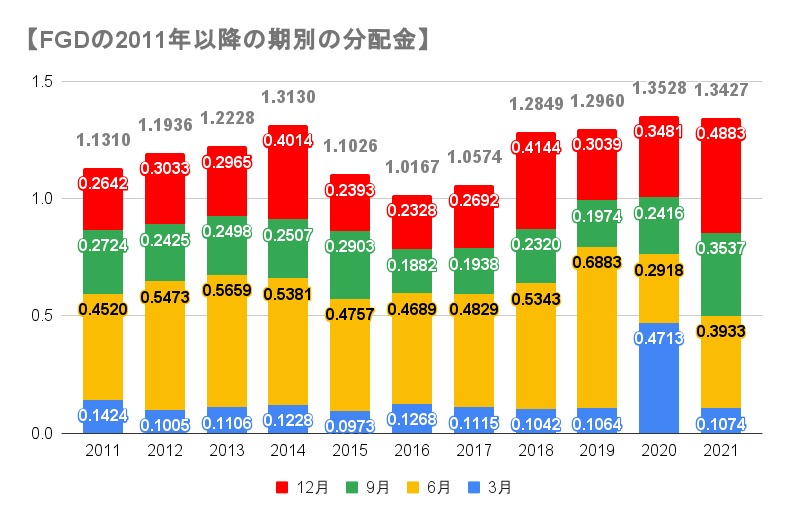

2011年以降の期別の分配金を重ねて棒グラフにしました。6月が最も多く、12月が2番目に多い傾向です。米国株は年4回分配金を支払うことが多いですが、それ以外の国は年2回のケースもあるからです。2020年の3月が異常に多いです。2021年は6、9、12月は前年を上回りましたが、年間トータルでは0.7%減でした。

【FGD】の株価と分配金の関係は?

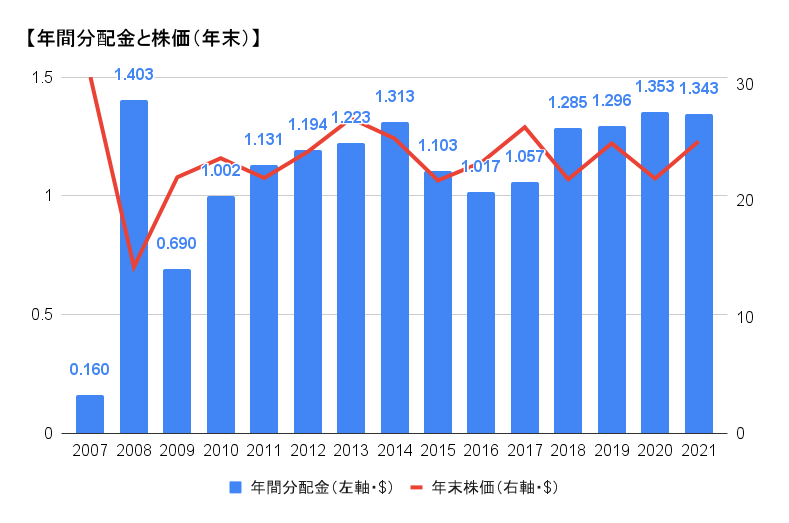

下のグラフは株価と分配金の比較です。株価は2021年を除いて年末のものです。リーマン・ショックから回復した2010年以降は、株価や分配金はあまり変化がないですね。

【FGD】の年間増配率は?

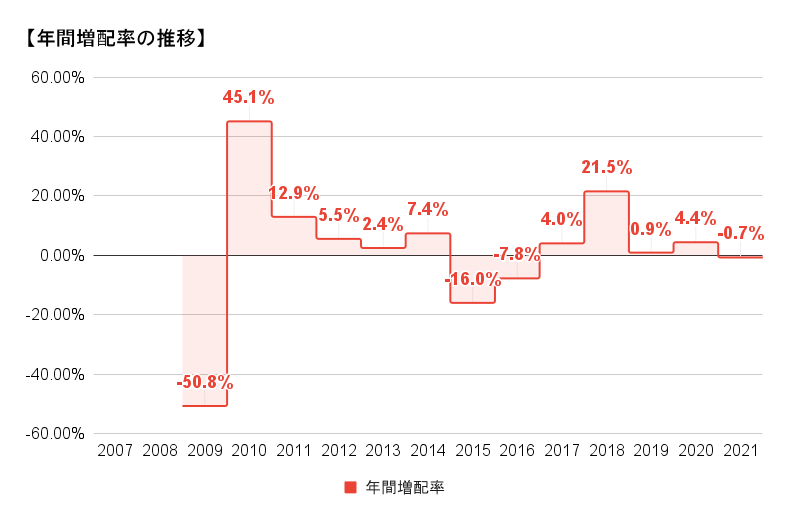

年間増配率をグラフにしました。2011年以降は、増えたり減ったりしています。

2020年以降の利回りは?

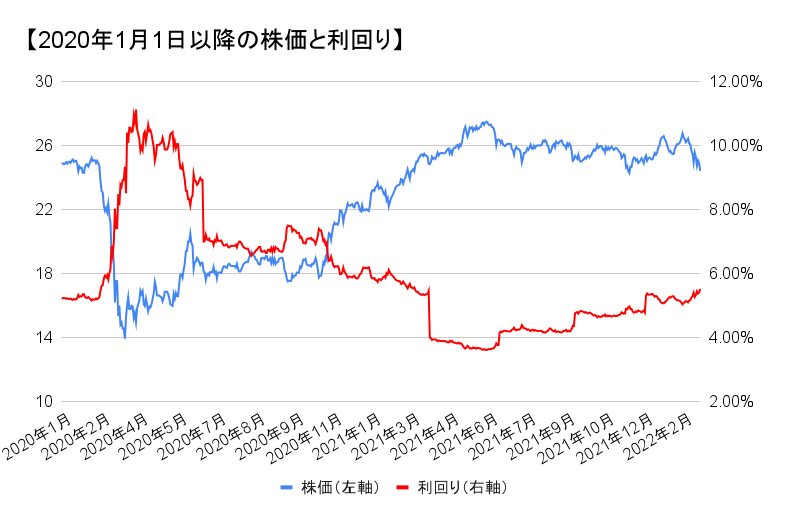

2020年以降の【FGD】の株価と分配金利回りを見てみましょう。利回りは、過去1年の年間分配金から算出しました。青線が株価(左軸)で、赤線が利回り(右軸)です。

2020年1月当初の配当利回りは5.2%前後でしたが、2月半ば以降は株価が急落したため、4月3日には利回りが約11.1%まで上昇しました。現在株価はコロナ・ショック前まで戻り、2022年3月4日の利回りは5.51%です。

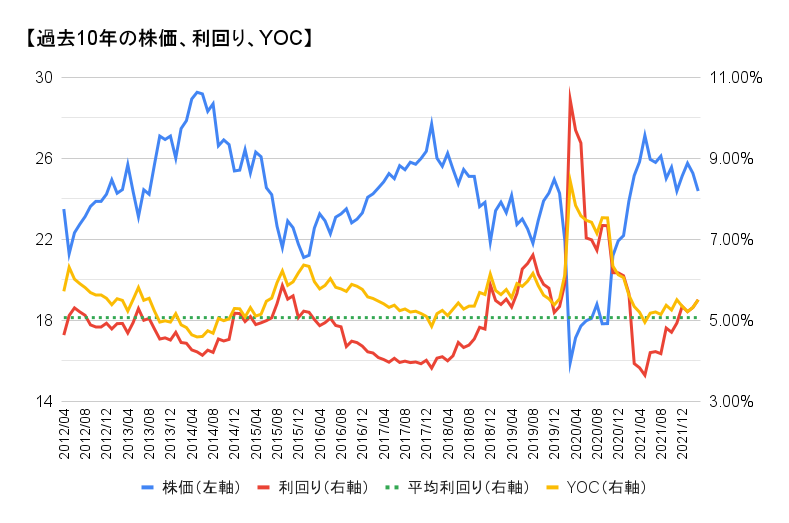

過去10年の株価、利回り、YOCは?

過去に【FGD】を買った場合、現在の購入単価当たりの利回り(YOC)はどのくらいでしょうか? 現在から10年前までの株価、利回り、YOCを見ていきましょう。株価は月末のもので月1回なので、ややアバウトです。

下のグラフの黄色の線が、過去に買った場合の、現在の購入単価当たりの利回り(YOC)です。この線が左肩上がりの場合は、株価好調&増配傾向にあるといえます。

2022年3月4日の終値は24.38ドル、過去1年の分配金額は1.3427ドルなので、現在の利回りは5.51%です。過去10年の平均利回りは約5.1%です。

過去10年の株価はほぼ横ばい、増配もほとんどしていないので、早い時期に買ってもYOCはあまり変わりません。コロナ・ショック時の2020年3月に買っていたら、現在YOCは約8.4%になっていました。

ライバルETFとトータルリターンを比較する

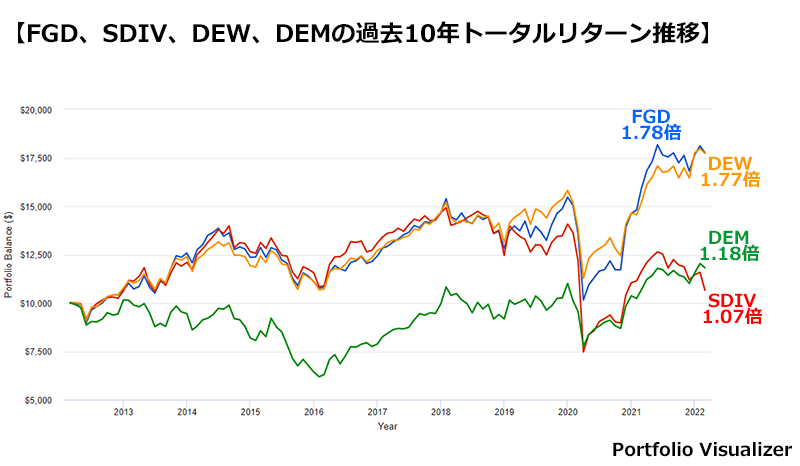

先進国【FGD】と世界【SDIV】【DEW】、新興国【DEM】という高配当ETFでトータルリターンを比較します。PORTFOLIO VISUALIZERを使って、2012年3月から2022年2月までの10年間を比べます。

2012年3月に1万ドル投資して配当を再投資した場合、2022年2月には【FGD】が1万7800ドル、【DEW】が1万7700ドル、【DEM】が1万1800ドル、【SDIV】が1万700ドルになっていました。【FGD】は世界の高配当ETFとの比較ではなかなかです。

過去のトータルリターン

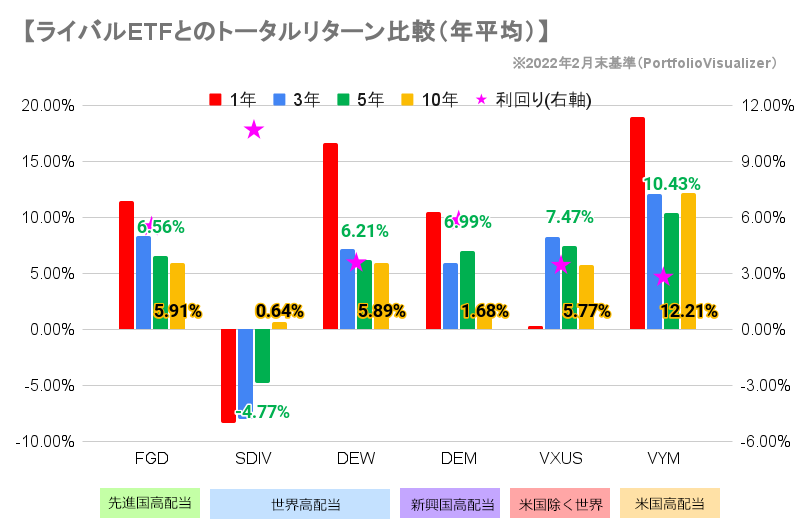

先進国高配当【FGD】、世界高配当【SDIV】【DEW】、新興国高配当【DEM】、米国除く世界【VXUS】、米国高配当【VYM】という6つのETFのトータルリターンを比較します。

1、3、5、10年の年平均トータルリターンは以下の通りです。【FGD】はほとんどの期間で安定しています。【VYM】にはやや劣りますが、【VXUS】や【DEW】とほぼ同じです。

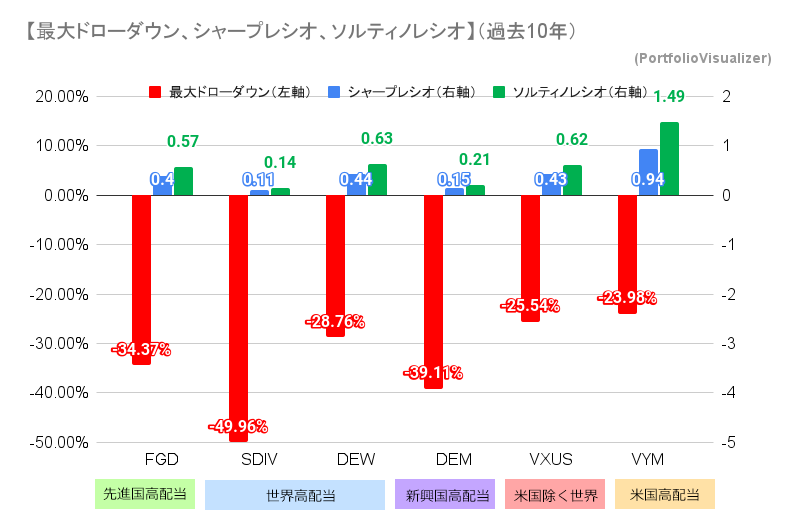

危険度はどのくらいか?

ETFの安定度を比べてみましょう。最大ドローダウンは、計測期間における最大下落率です。マイナスの数値が小さいほど最大下落率が低いです。

シャープレシオとは、同じリスクを取った場合のリターンの比較です。「(ファンドのリターン−無リスク資産のリターン)÷標準偏差」の値です。

ソルティノレシオはシャープレシオの改良版で、相場が軟調の際の成績を示しています。「(ファンドのリターン-無リスク資産のリターン)÷下方偏差」で計算します。

【VYM】以外はいずれも今ひとつの成績です。米国以外が中心で、しかも高配当となると、仕方ないかもしれません。

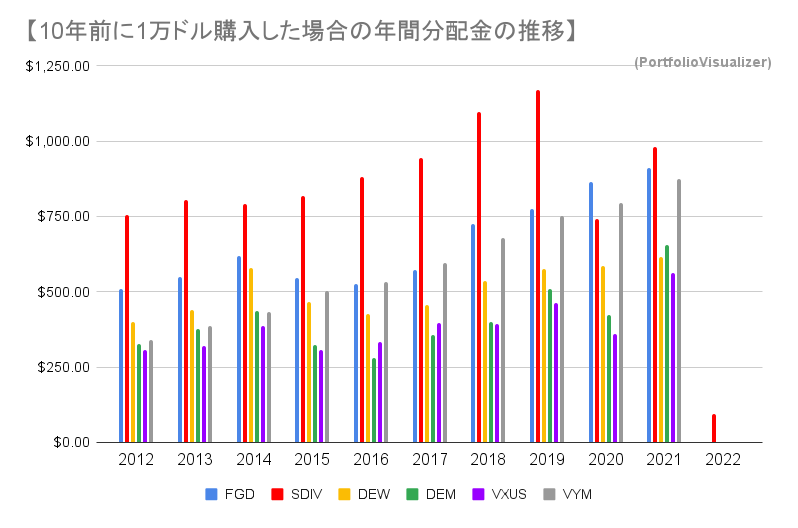

過去10年の分配金はどのくらいか?

2012年3月に1万ドル投資して分配金を再投資した場合の年間でもらえる分配金の推移です。分配金は再投資します。税金は考慮しません。

10年間の分配金の合計は【SDIV】が9000ドル、【FGD】が6500ドル、【VYM】が5800ドル、【DEW】が5000ドル、【DEM】は4000ドル、【VXUS】が3800ドルでした。【FGD】の分配金はなかなか多いですね。

【FGD】の今後のYOC予想は?

現在の過去1年分配金額(1.3427ドル)と1、3、5、10年前の同時期の過去1年分配金額(1.3528ドル、1.2849ドル、1.0167ドル、1.1310ドル)を比較して年間増配率を計算し、それを使って将来YOCを予想します。YOC(Yield on Cost)とは、購入単価あたりの利回りのことです。【FGD】株を2022年3月4日の終値24.38ドルで買った場合、将来の利回り(YOC)がいくらになるかという予測です。

年間増配率は過去1年がマイナス0.7%、過去3年が1.5%、過去5年が5.7%、過去10年が1.7%でした。現在の利回りは5.51%です。

「分配金を再投資しない」「分配金を再投資しない(税引き後)」「分配金を再投資する」「分配金を再投資する(税引き後)」の4パターンで検証します

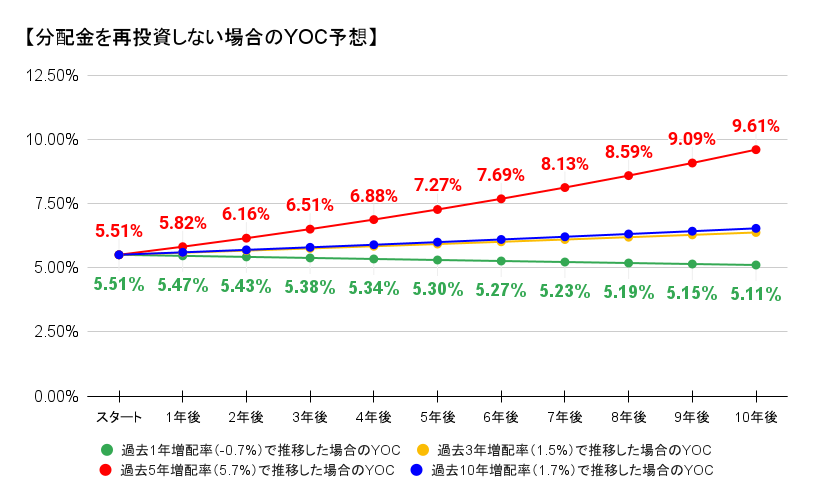

分配金を再投資しない場合のYOC

まずは分配金を再投資しない場合のYOCを見てみましょう。税金は考慮しません。スタート年は、現在の利回りの5.51%です。

もっとも増配率の低い過去1年の増配率(-0.7%)で推移すると、5年後のYOCは5.30%、10年後のYOCは5.11%になります。もっとも成績の良い過去5年の増配率(5.7%)で推移すると5年後のYOCは7.27%ドル、10年後のYOCは9.61%です。

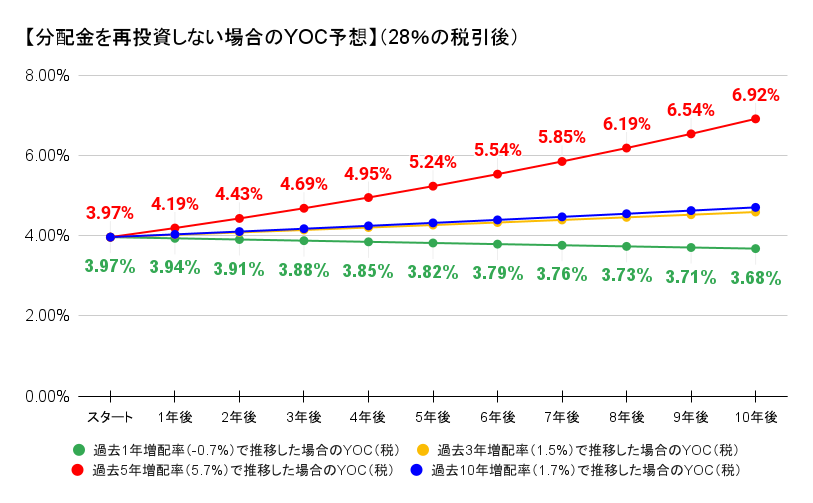

分配金を再投資しない場合(税引き後)のYOC

次に分配金を再投資しないケースで、税金を引いた場合のYOCをチェックしましょう。分配金は毎回28%の税金を引いた72%が支払われた設定で計算します。スタート年のYOCは5.51%ではなく、税引き後の3.97%になります。

もっとも増配率の低い過去1年の増配率(-0.7%)で推移すると、5年後のYOCは3.82%、10年後のYOCは3.68%になります。もっとも成績の良い過去5年の増配率(5.7%)で推移すると5年後のYOCは5.24%ドル、10年後のYOCは6.92%です。

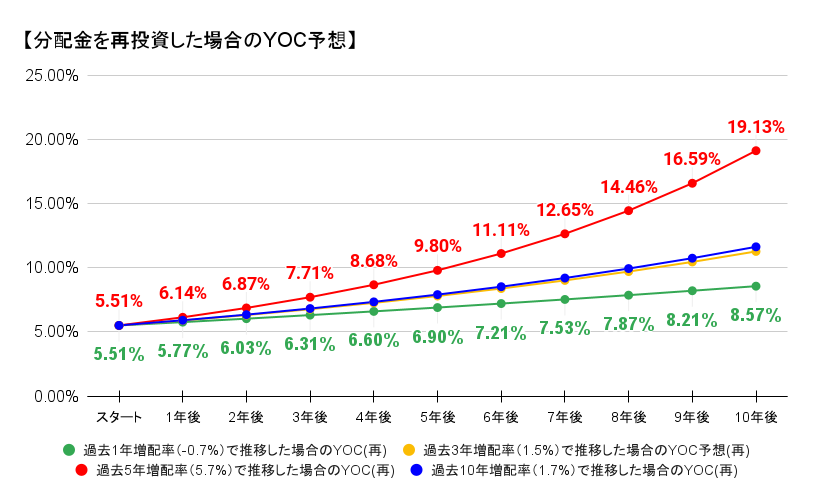

分配金を再投資する場合のYOC

それでは分配金を年1回再投資する場合のYOCを見てみましょう。税金は考慮しません。再投資する分配金額は、現在と10年前の株価を比較して年平均騰落率を計算し、それを使って調整します。

もっとも増配率の低い過去1年の増配率(-0.7%)で推移すると、5年後のYOCは6.90%、10年後のYOCは8.57%になります。もっとも成績の良い過去5年の増配率(5.7%)で推移すると5年後のYOCは9.80%ドル、10年後のYOCは19.13%です。

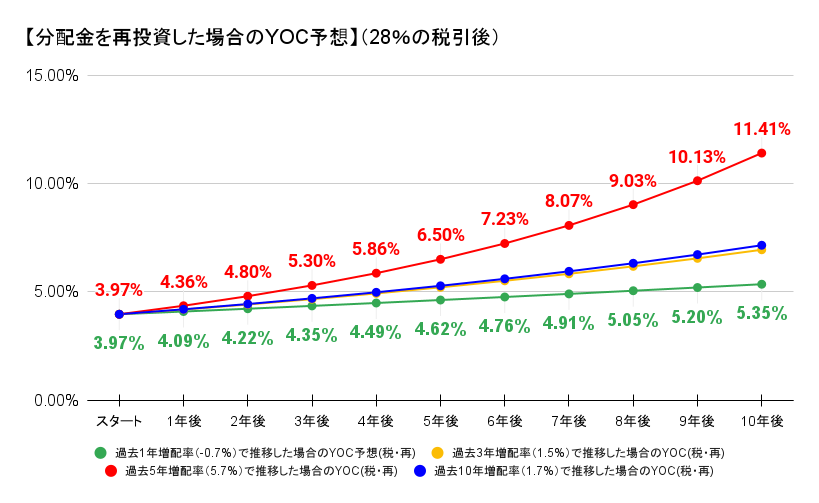

分配金を再投資する場合(税引き後)のYOC

最後に分配金を再投資しないケースで、税金を引いた場合のYOCをチェックしましょう。分配金は毎回28%の税金を引いた72%が支払われた設定で計算します。スタート年のYOCは5.51%ではなく、税引き後の3.97%になります。

もっとも増配率の低い過去1年の増配率(-0.7%)で推移すると、5年後のYOCは4.62%、10年後のYOCは5.35%になります。もっとも成績の良い過去5年の増配率(5.7%)で推移すると5年後のYOCは6.50%ドル、10年後のYOCは11.41%です。

まとめ

いかがでしたか? 米国以外の高配当株が大量に含まれているETFは、あまりないので【FGD】は貴重です。分配金は横ばいなので、悪くはありません。

【SDIV】と比較すると、利回りは低いですが、組込銘柄が先進国のみなのが安心できます。【FGD】は米国の割合が低いので、分散という意味ではいいですね。

【FGD】と【SDIV】はあまり似ていないので、併用するというのもありかもしれません。また、米国株を多く保有している人にとってはサテライト的に持つのも一案ですね。

先進国【FGD】と新興国【DEM】の両方を保有すれば、世界の高配当ETFの出来上がりという考え方もできそうです。