2020年12月より、家族名義の口座で投資信託の運用をはじめました。約9カ月ほど経過したので、ご報告します。

ルールは?

毎月積み立てます。積み立てる銘柄は、eMAXIS Slim 全世界株式(オール・カントリー)、eMAXIS Slim 米国株式(S&P500)、iFreeNEXT NASDAQ100インデックスにしました。世界、米国、米国のハイテク市場の3つです。毎月10日頃に積み立てます。

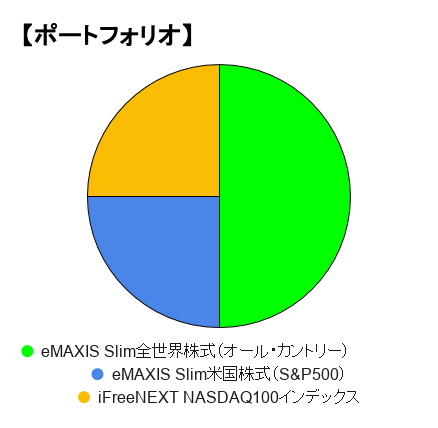

ポートフォリオは?

比率は、eMAXIS Slim 全世界株式(オール・カントリー)を50%、eMAXIS Slim 米国株式(S&P500)を25%、iFreeNEXT NASDAQ100インデックスを25%にしました。シンプルです。

毎月積み立てる金額はオールカントリーが15万、S&P500とナスダック100がそれぞれ7.5万ずつです。総額30万です。

保有銘柄について調べる

3つの投資信託の中身はどうなっているでしょうか? ただ、eMAXIS SlimシリーズやiFreeNEXTは始まって数年なので、データの蓄積があまりありません。そこで、ベンチマークが同じETFを使って検証します。

ここから先はeMAXIS Slim 全世界株式(オール・カントリー)を【ACWI】、eMAXIS Slim 米国株式(S&P500)は【VOO】、iFreeNEXT NASDAQ100インデックスは【QQQ】で代用します。

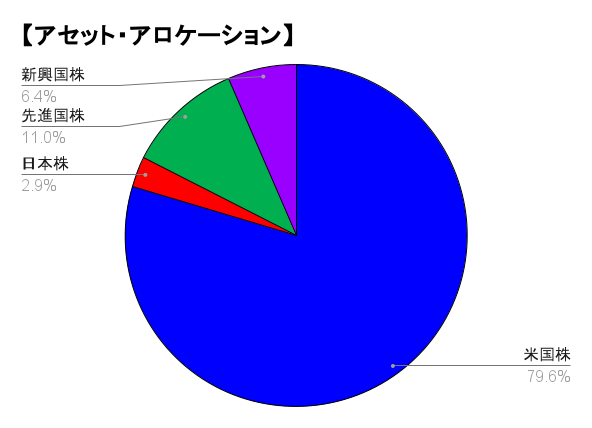

アセットアロケーションは?

アセットアロケーションは、米国株が約80%を占めています。少し多い気もしますが、今後米国が弱くなれば、eMAXIS Slim 全世界株式(オール・カントリー)内の米国の比率が下がるので、勝手に調整してもらおうという考えです。ただ、米国の巨大企業のほとんどは世界中でビジネスを展開しているため、米国が一気に落ちぶれる可能性は低いですね。

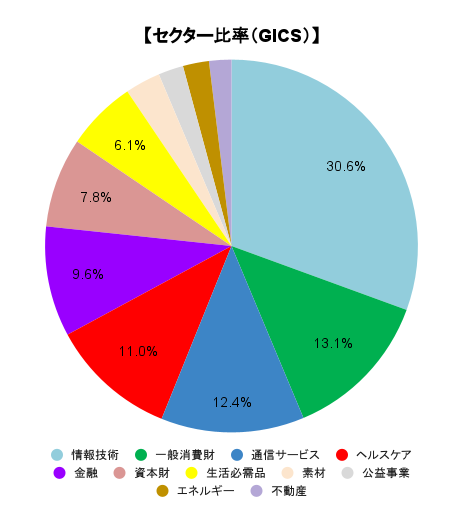

セクター比率はどうなるか?

eMAXIS Slim 全世界株式(オール・カントリー)を50%、eMAXIS Slim 米国株式(S&P500)とiFreeNEXT NASDAQ100インデックスを25%ずつにした場合、以下の円グラフのようなセクター比率になります。情報技術セクターが約30%で最多、2位の一般消費財が約13%なので、2倍以上差をつけています。

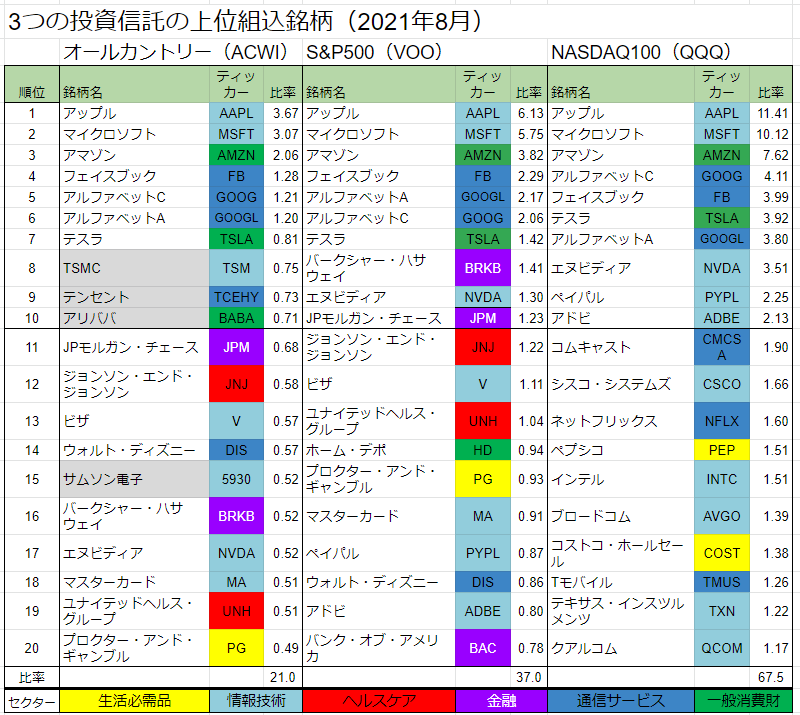

上位組込銘柄を比較する

3つの投資信託の上位組込銘柄を見てみましょう。上位組込銘柄はだいたい同じ「GAFAMテスラ」です。世界に分散されているオールカントリーだとGAFAMの比率が低く、NASDAQ100は比率が高いですね。

表の左下の「比率」は上位20銘柄の占める割合です。NASDAQは上位20銘柄で67%もあります。なお、オールカントリーの背景が薄い灰色の銘柄は、米国以外です。アリババやテンセントは中国、TSMCは台湾、サムソン電子は韓国です。

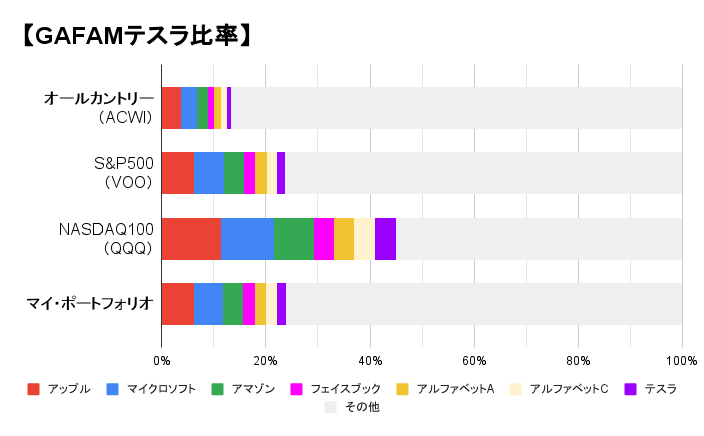

GAFAMテスラの比率はどうか?

3つの投資信託の「GAFAMテスラ」比率を比較してみましょう。GAFAMとはグーグルの持ち株会社アルファベット【GOOGL】【GOOG】、アマゾン【AMZN】、フェイスブック【FB】、アップル【AAPL】、マイクロソフト【MSFT】の5社の頭文字です。それにテスラ【TSLA】を加えた、時価総額の大きな7銘柄(6企業)です。

この7銘柄を合計した割合は、オールカントリーは13.3%、S&P500は23.6%、NASDAQ100は45.0%です。S&P500はオールカントリーの約2倍、NASDAQ100はS&P500の約2倍をGAFAMテスラが占めています。3つの投資信託を2対1対1の割合にしたものが、一番下の「マイ・ポートフォリオ」です。S&P500とほぼ同じ割合になりました。

マイ・ポートフォリオと3銘柄の過去のリターンは?

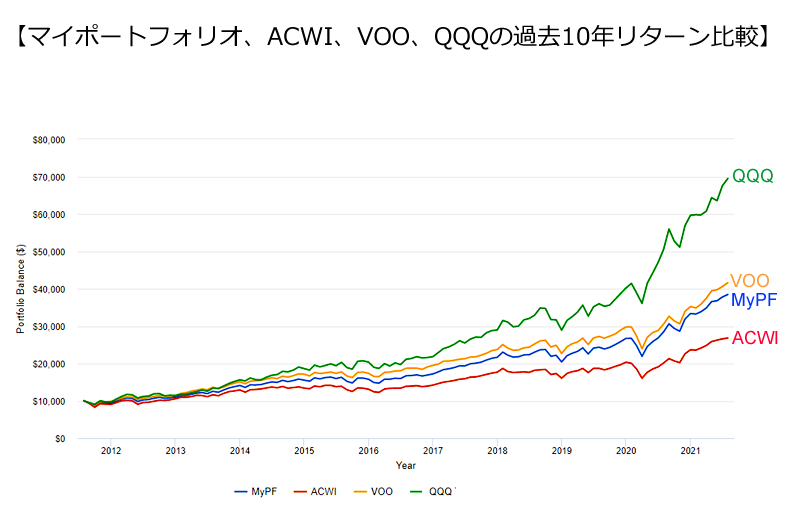

マイ・ポートフォリオ(オールカントリー50%、S&P500とナスダック100が25%)と3つの投資信託の過去リターンを比較します。PORTFOLIO VISUALIZERを使って、2011年8月から2021年7月までの10年間を比べます。

2011年8月に1万ドル投資して配当を再投資した場合、2021年7月には、ナスダック100【QQQ】が6万9400ドル、S&P500【VOO】が4万1500ドル、マイ・ポートフォリオが3万8400ドル、オールカントリー【ACWI】が2万2600ドルになっていました。ナスダック100【QQQ】のリターンは素晴らしいですね。

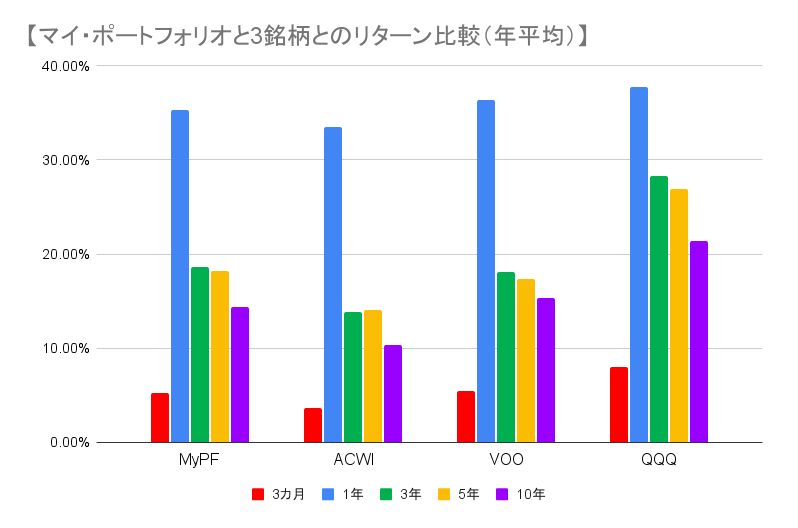

年平均リターンはどのくらいか?

過去3カ月、1、3、5、10年の年平均トータルリターンを計算しました。コロナショック後は株価がかなり上がっているため、過去1年ではいずれも30%を超える素晴らしい成績です。

過去10年のリターン(年平均)は、ナスダック100【QQQ】が21.4%、S&P500【VOO】が15.3%、マイ・ポートフォリオが14.4%、オールカントリー【ACWI】が10.4%でした。

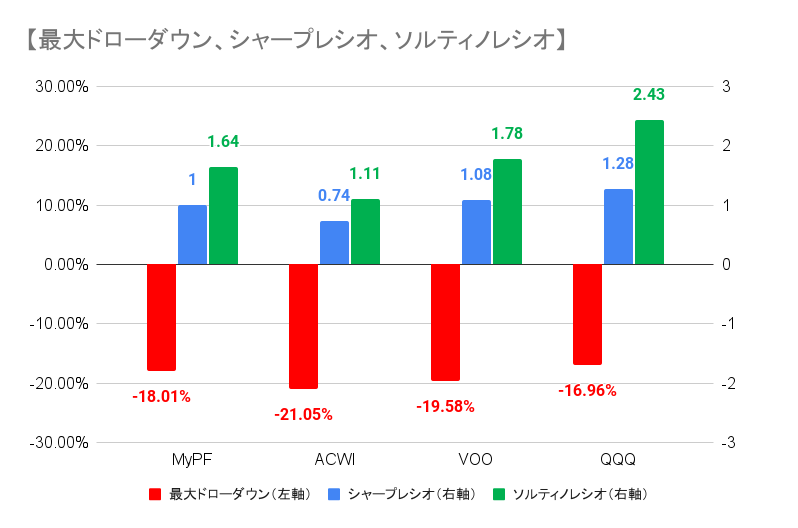

危険度はどのくらいか?

安定度を比べてみましょう。最大ドローダウンは、計測期間における最大下落率です。マイナスの数値が小さいほど最大下落率が低いです。

シャープレシオとは、同じリスクを取った場合のリターンの比較です。「(ファンドのリターン−無リスク資産のリターン)÷標準偏差」の値です。1を超えていれば、優秀です。

ソルティノレシオはシャープレシオの改良版で、相場が軟調の際の成績を示しています。「(ファンドのリターン-無リスク資産のリターン)÷下方偏差」で計算します。1.5を超えていると、素晴らしいです。

ナスダック100【QQQ】のソルティノレシオは2.43%と素晴らしいですね、ハイテクは暴落に強いと言えそうです。マイ・ポートフォリオはS&P500【VOO】と似ていますね。

9カ月の運用結果はどうなったか?

2020年の12月から積み立てを始めて、現在は2021年8月です。これまで9回投資しました。その結果をまとめました。

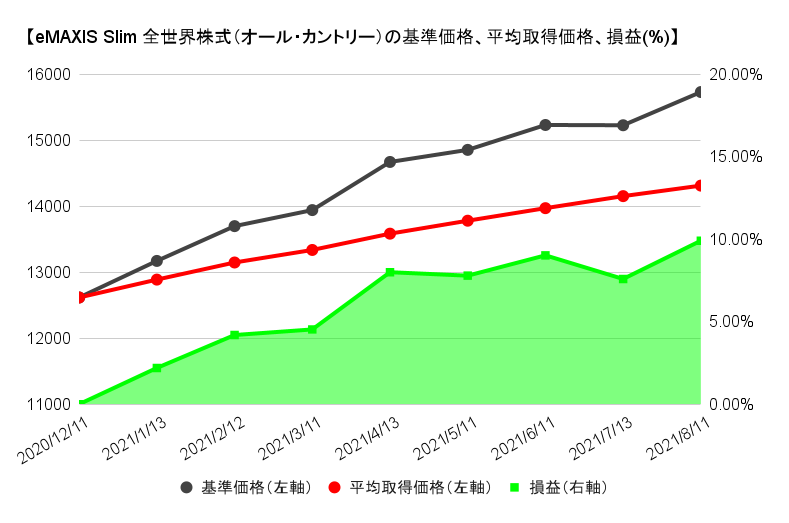

eMAXIS Slim 全世界株式(オール・カントリー)の運用結果

eMAXIS Slim 全世界株式(オール・カントリー)はポートフォリオの50%を占めています。下のグラフの黒い線が基準価格、赤い線が平均取得価格です。価格などのデータは月に1回、積み立てた直後のものです。平均取得価格は基準価格を常に下回っていますので、損益がプラスの状態が続いています。現在約9.9%のプラスです。

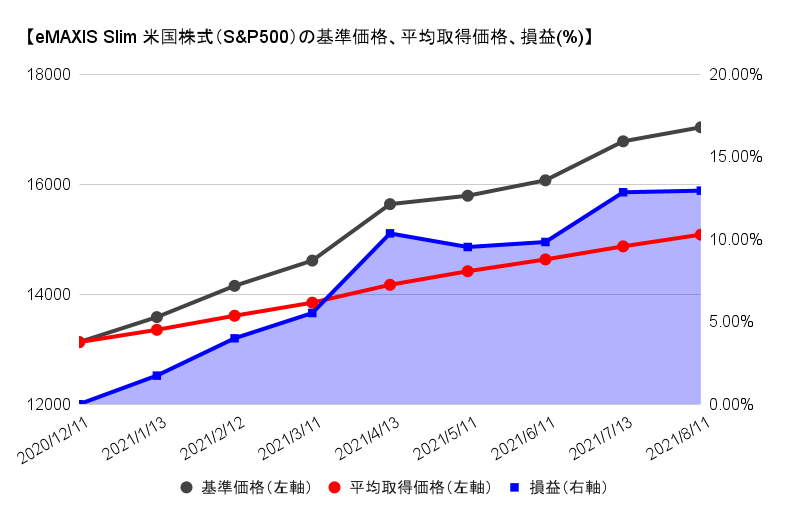

eMAXIS Slim 米国株式(S&P500)の運用結果

eMAXIS Slim 米国株式(S&P500)の割合はポートフォリオの25%です。こちらもオールカントリーと似たような動きですが、少しリターンが高いです。現在約12.9%のプラスです。

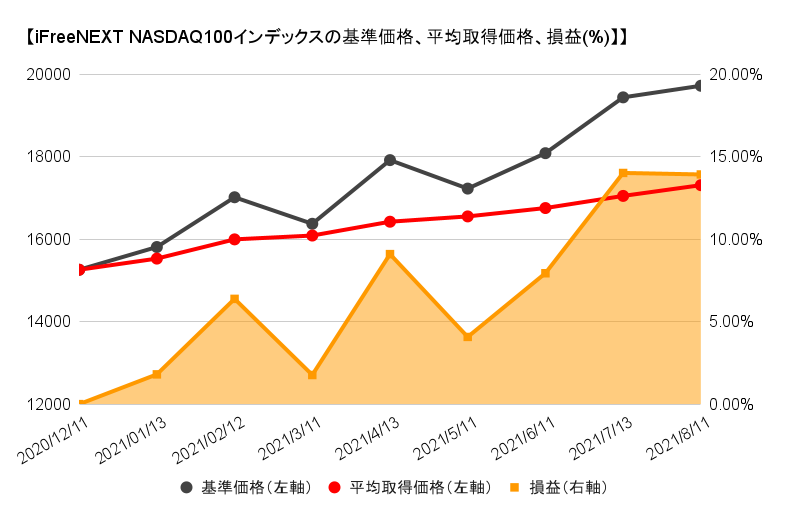

iFreeNEXT NASDAQ100インデックスの運用結果

iFreeNEXT NASDAQ100インデックスの割合はポートフォリオの25%です。2021年の3月と5月は低迷しました。ただ、現在約13.9%のプラスで、最もリターンがいいです。

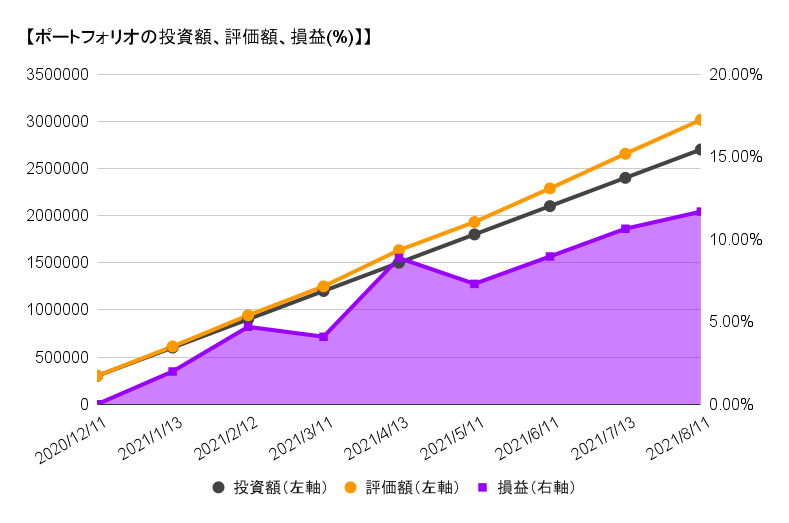

ポートフォリオ全体の運用結果

3つの投資信託を合わせた運用結果です。下のグラフの黒い線が投資額、オレンジの線が評価額です。オレンジの線が上回っているので、プラスの状態ですね。現在約11.7%のプラスです。

まとめ

マイポートフォリオはリスクやリターン、GAFAM比率などはS&P500とかなり似ており、それでいて米国以外株もそれなりに保有するという作戦ですね。

まだ積み立てを始めて8カ月ですが順調です。毎月同じ額を積立て、利益が約12%もあります。相場の好調が続いていますね。そろそろ調整局面が来る気がします。