米国以外の世界が対象のETF【VXUS】が2021年6月の分配金を発表。0.5148ドル。対前年同期104%増

バンガード社のバンガード・トータル・インターナショナル・ストック(除く米国)ETF【VXUS】が6月17日に2021年6月の分配金を発表しました。0.5148ドルです。

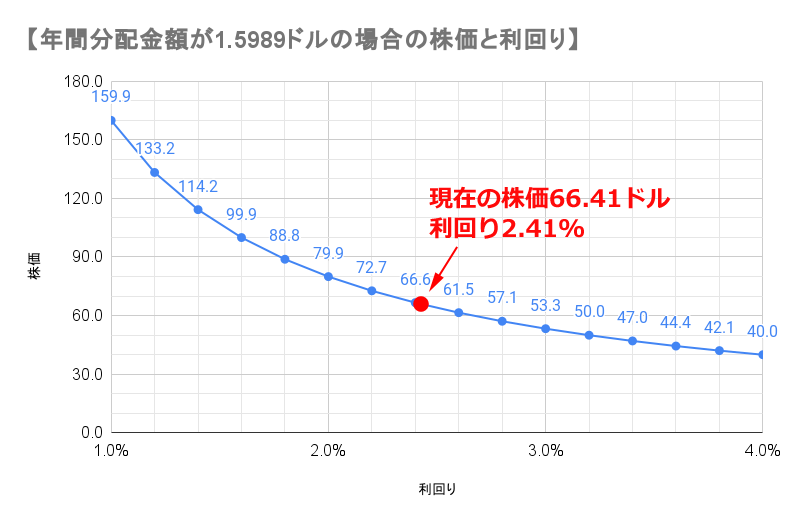

2021年6月25日の終値は66.41ドル。利回りを過去1年間の分配金額から算出すると、過去1年の分配金額は1.5989ドルなので、利回りは2.41%になります。

※このページでの利回りは過去1年間の分配金をもとに計算します

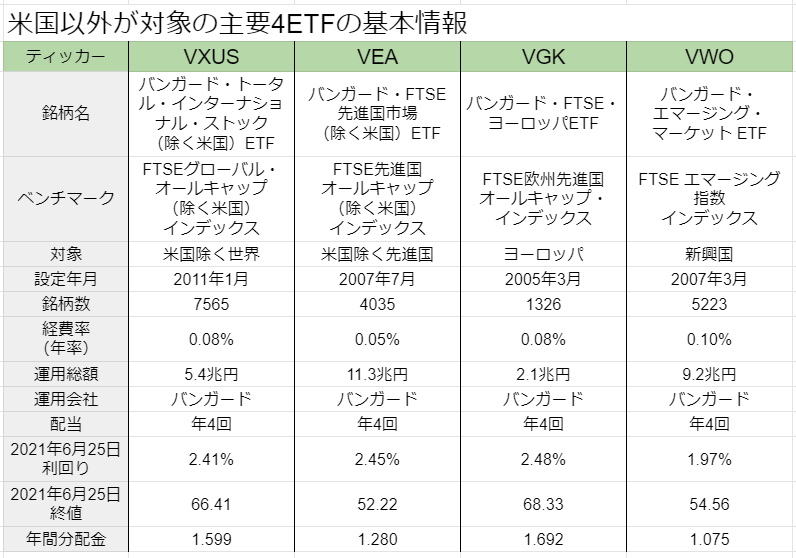

基本情報を確認しよう

【VXUS】のベンチマークは、FTSEグローバル・オールキャップ(除く米国)インデックスです。米国を除く世界の市場の約98%が対象で、このETF1本で米国以外のほとんどの地域をカバーしています。

米国以外の世界が対象の4つのETFを比較します。全米を除く先進国【VEA】、ヨーロッパ【VGK】、新興国【VWO】を比べてみましょう。すべてバンガード社なので、経費率は低いですね。

運用総額は【VEA】が11.3兆円、【VWO】が9.2兆円とかなり大きいです。利回りは2.5%弱で似ており、【VWO】だけ2%前後と低いです。

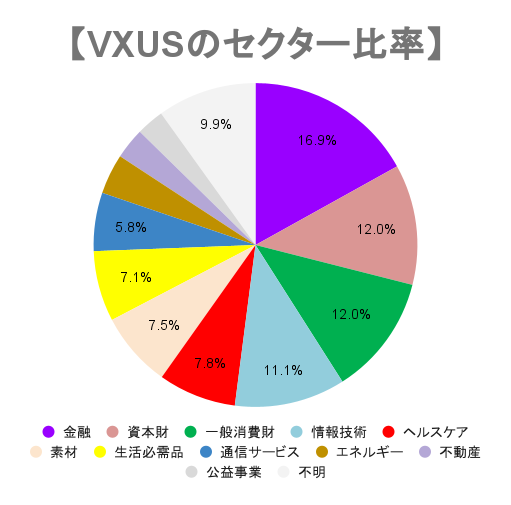

【VXUS】のセクター別の構成比率は?

【VXUS】に組み込まれている銘柄のセクター別の組込比率です。GICS(Global Industry Classification Standard)による分類です。金融の割合が最も多く、資本財、一般消費財、情報技術と続いています。fidelityのデータです。

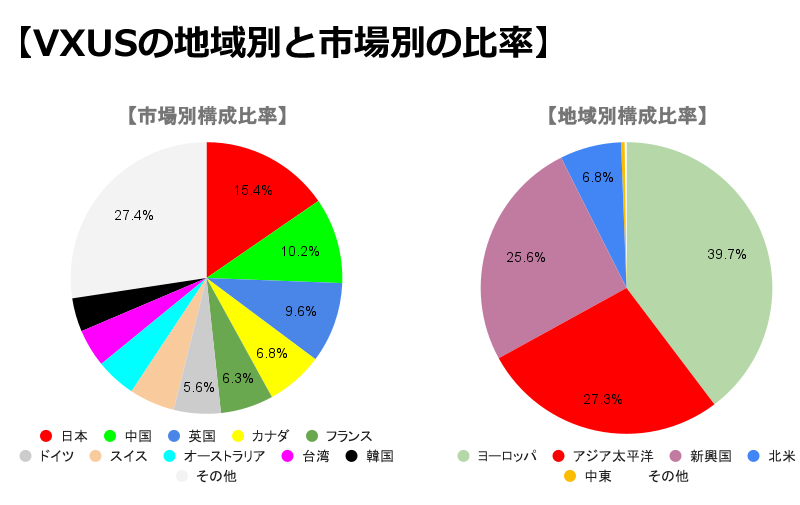

【VXUS】の市場別の構成比率は?

地域別では、ヨーロッパが最多の40%で、アジア太平洋が27%、新興国が26%です。この3つのエリアがほとんどを占めています。

市場別は日本が最多で15%。以下、中国、英国、カナダ、フランス、ドイツ、スイスと続きます。上位10カ国で全体の約73%を占めています。世界全体の株式市場は米国が圧倒的ですが、米国以外のエリアとなると、各国や各地域で飛び抜けたところがなく、バランスが取れています。

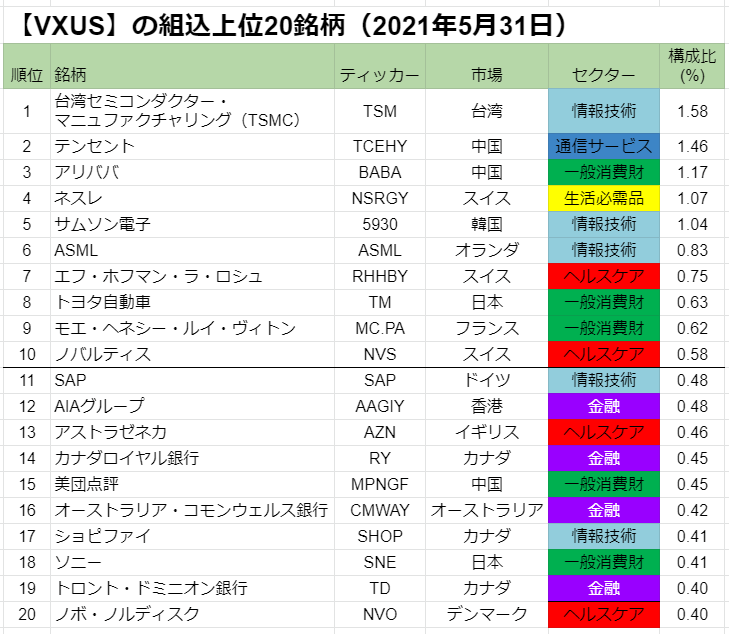

【VXUS】の上位組込銘柄はどんな会社か?

【VXUS】の組込銘柄数は7565銘柄です。ベンチマークは、米国を除く世界の市場の98%をカバーする、FTSEグローバル・オールキャップ(除く米国)インデックス。上位20銘柄の組込比率の合計は約14.0%と少なく、世界中に分散されています。国別でトップのシェアだった日本は、ランクインしているのはトヨタ自動車、ソニーです。上位は情報技術、一般消費財、ヘルスケア、金融が多いですね。

2020年3月以降の上位20銘柄の推移

組込比率上位20銘柄の推移です。1年前と比べて台湾セミコンダクター・ マニュファクチャリング(TSMC)【TSM】の比率が大幅に上がりました。ネスレ【NSRGY】やエフ・ホフマン・ラ・ロシュ【RHHBY】は比率を下げました。

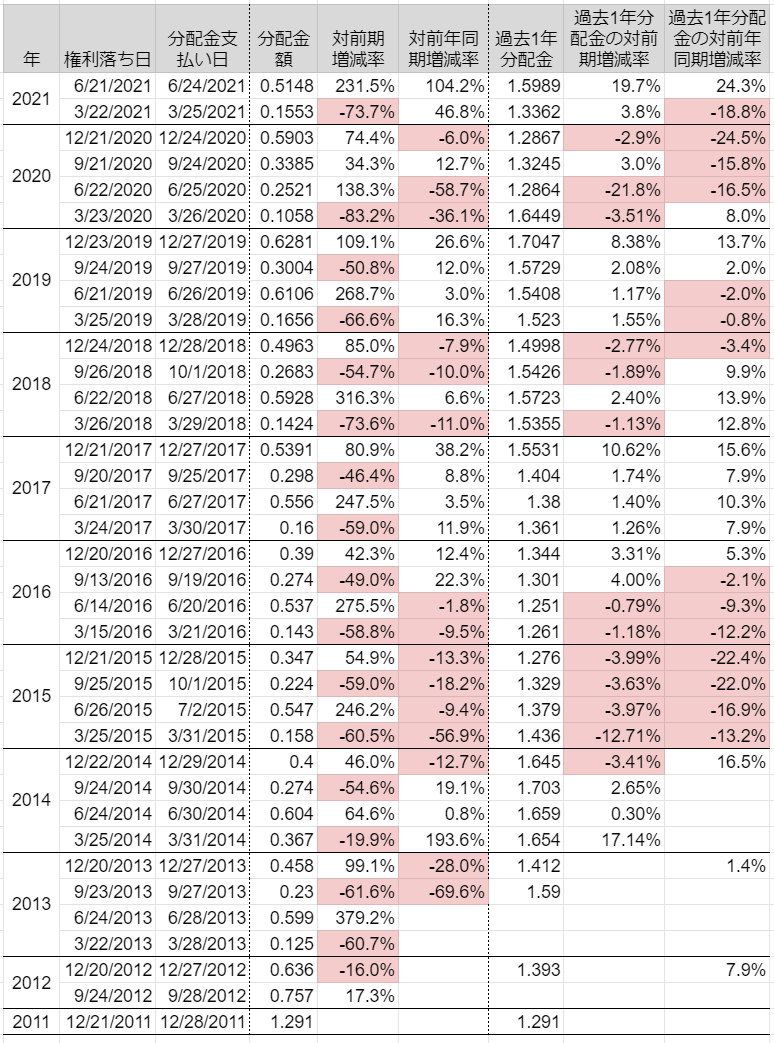

【VXUS】の過去の分配金と増配率は?

【VXUS】が設定されたのは2011年1月です。下の表は過去の分配金の一覧です。

※背景が赤になっているのが減配です

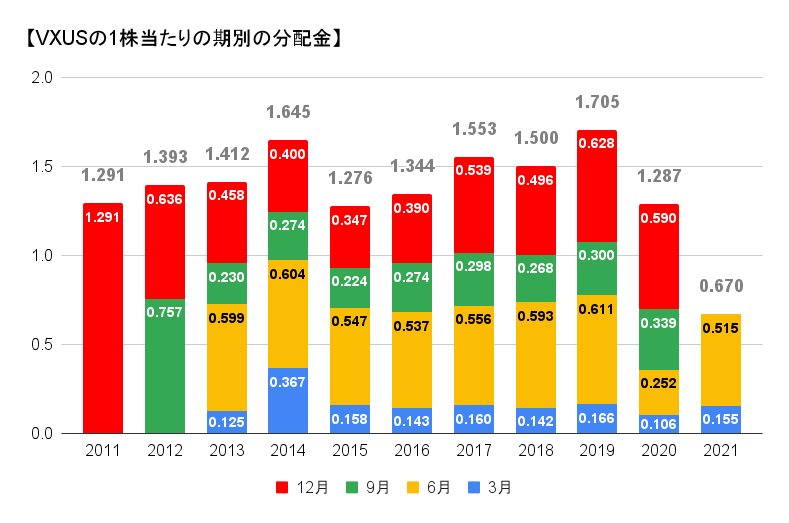

【VXUS】の期別分配金は?

ちょうど1年前の2020年6月の分配金は、通常の半分以下まで落ち込みました。今回2021年6月の分配金は、だいぶ回復しました。ただ、2年前の2019年以前の6月と比較すると、完全に戻ったとは言えないですね。

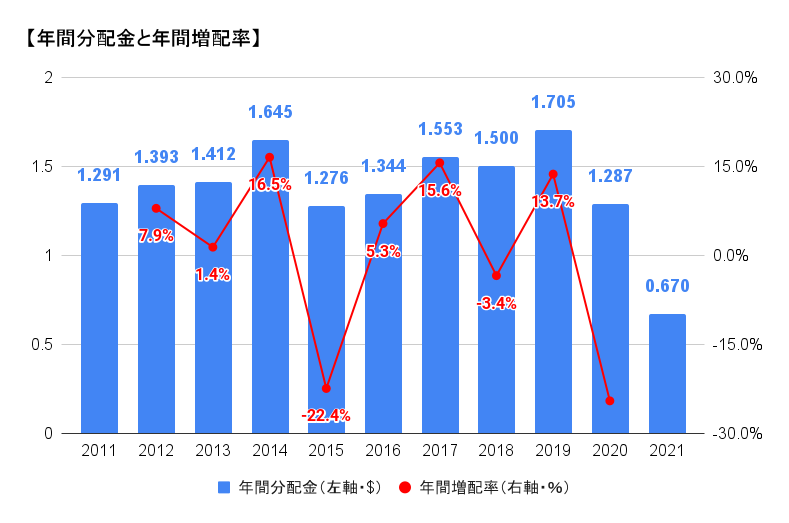

【VXUS】の年間分配金額と年間増配率は?

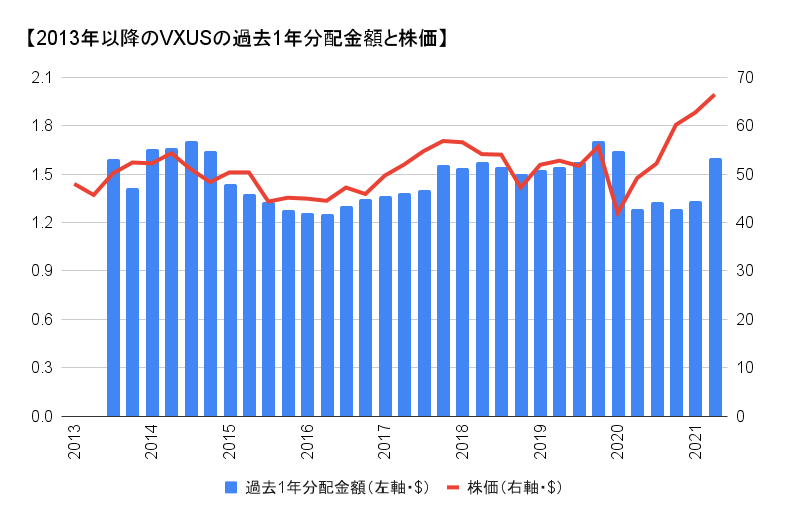

【VXUS】の分配金を1年ごとにまとめてグラフ化しました。2020年は前年から24.5%減りました。年によって分配金額は結構異なります。

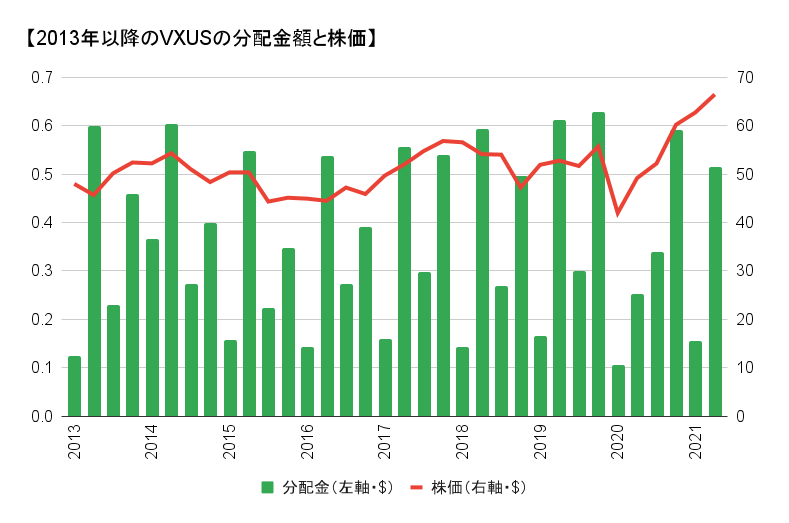

【VXUS】の分配金額を棒グラフで確認しよう

期ごとの分配金額を株価と比較しました。6月と12月の分配金が多いので、1回おきに棒グラフが伸びています。2020年6月の分配金の少なさが目立ちますね。

【VXUS】の過去1年分配金を棒グラフで確認しよう

過去1年分配金を棒グラフにして、【VXUS】の株価と比較しました。だいぶマイルドになります。過去1年分配金は、株価とある程度は連動しています。2020年6月以降は分配金が停滞し、株価は上昇する傾向でした。今回ようやく分配金も伸びています。

2020年以降の利回りは?

2020年以降の【VXUS】の株価と利回りを見てみましょう。過去1年の年間分配金額から算出しました。青線が株価(左軸)で、赤線が利回り(右軸)です。2020年の年初は利回りが3.0%前後でしたが、2月半ば以降は株価が下がったため、3月18日には利回りが4.6%まで上昇しました。現在は株価がコロナ・ショック前を上回り、利回りは約2.41%です。

現在の【VXUS】の株価と利回りの関係は?

年間分配金額が現在と同じく1.5989ドルで変わらなかったら、利回りはどのように変化するでしょうか。下のグラフは年間分配金額が現在と同じ1.5989ドルが続いた場合の、利回りと株価の相関図です。利回りを0.2%ごとに株価を出しました。今後【VXUS】を購入しようと考えている人は、目安にしてください。

【VXUS】を過去に買っていた場合のYOCは?

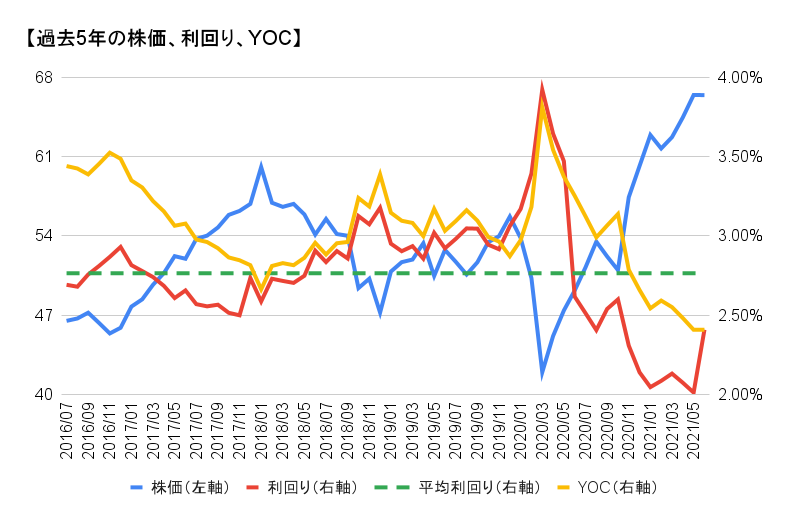

過去に【VXUS】を買った場合、現在の購入単価当たりの利回り(YOC)はどのくらいでしょうか? 現在から5年前までの株価、利回り、YOCを見ていきましょう。株価は月末のもので月1回なので、ややアバウトです。下のグラフの黄色の線が、過去に買った場合の、現在の購入単価当たりの利回り(YOC)です。

2020年6月25日の終値は66.41ドル、過去1年の分配金額は1.5989ドルなので、現在の利回りは2.41%です。過去5年の平均利回りは約2.8%です。過去5年で株価はやや右肩上がりなので、早い時期に買うとYOCが上がります。2016年11月に買っていたらYOCは約3.5%になっていました。また、2020年3月のコロナ・ショックの頃に買っていたら、現在YOCは3.8%前後になっていました。

ライバルETFとトータルリターンを比較する

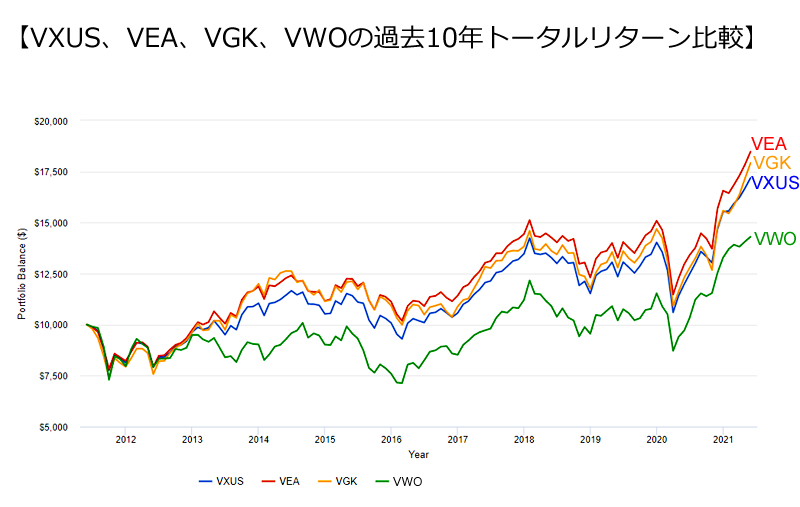

【VXUS】と米国以外の世界の広範囲をターゲットにしているETFとの過去10年トータル・リターンを比較します。対象は、全米を除く先進国【VEA】、ヨーロッパ【VGK】、新興国【VWO】。PORTFOLIO VISUALIZERを使って、2011年6月から2021年5月までの10年を比べます。

2011年6月に1万ドル投資して分配金を再投資した場合、2021年5月には【VEA】が1万8400ドル、【VGK】が1万7900ドル、【VXUS】が1万7100ドル、【VWO】が1万4300ドルになっていました。【VWO】のリターンが少し劣っています。

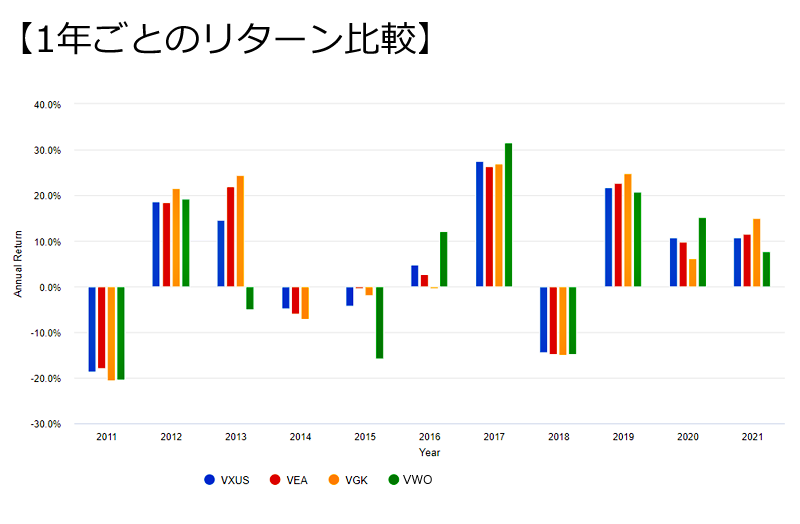

年次リターン

1年ごとのリターンを比較しました。【VXUS】【VEA】【VGK】はリターンが似ています。【VWO】だけ独特ですね。

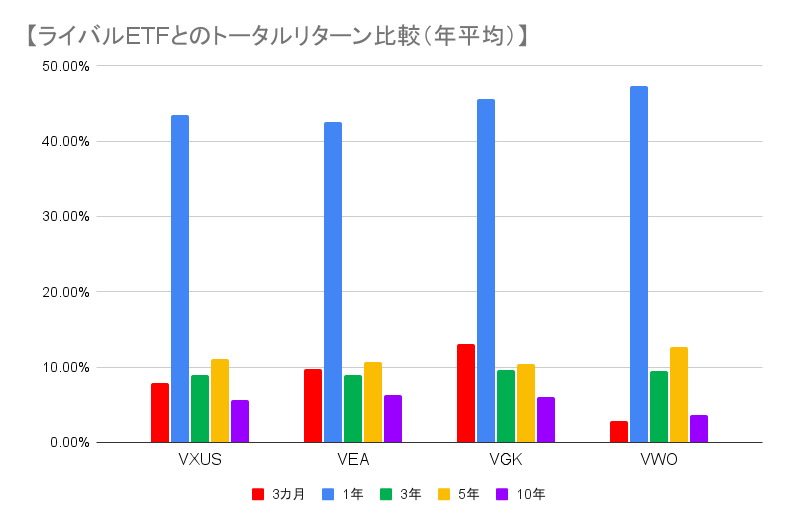

過去のトータルリターン

過去3カ月、1、3、5、10年の年平均トータルリターンは以下の通りです。意外にも過去5年のリターンは【VWO】がもっともいいですね。

過去10年の年平均リターンは【VEA】が6.3%、【VGK】が6.0%、【VXUS】が5.6%、【VWO】が3.6%でした。

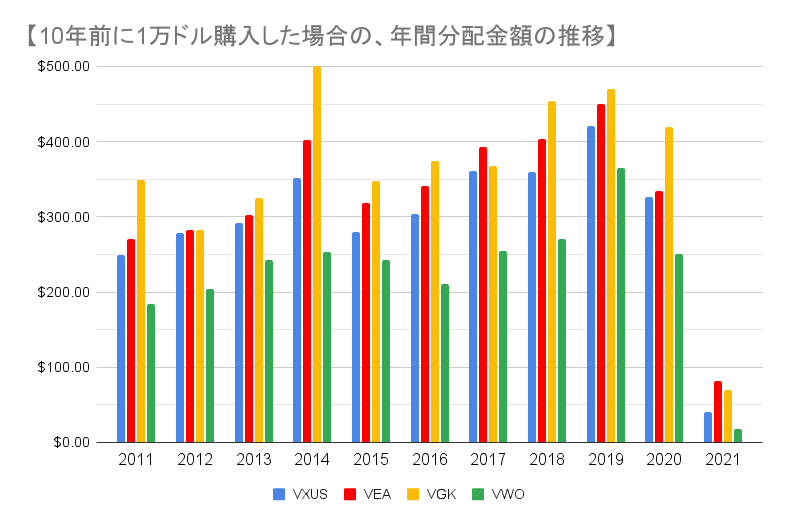

過去10年の分配金はどのくらいか?

過去10年の分配金を比較します。下のグラフは、10年前に1万ドルを投資した場合の、年間分配金の推移です。分配金は再投資します。税金は考慮しません。

どのETFも分配金はあまり増えていないですね。とくに2020年はコロナ・ショックの影響でどの銘柄も減りました。

10年間の分配金の合計は【VGK】が3900ドル、【VEA】が3500ドル、【VXUS】が3200ドル、【VWO】が2400ドルでした。

【VXUS】の今後の分配金予想は?

現在の過去1年分配金額(0.5148ドル)と1、3、5、7年前の同時期の過去1年分配金額(1.2864ドル、1.5723ドル、1.251ドル、1.659ドル)を比較して年間増配率を計算し、それを使って将来の分配金とYOCを予想しました。YOC(Yield on Cost)とは、購入単価あたりの利回りのことです。【VXUS】株を2021年6月25日の終値66.41ドルで買った場合、将来の利回り(YOC)がいくらになるかという予測です。

購入金額は1万ドルにします。そうすると、年間分配金額から利回り(YOC)が一瞬で計算できます。たとえば、年間分配金額が300ドルなら利回り(YOC)は3.0%、年間分配金額777ドルなら利回り(YOC)は7.77%になります。

増配率は過去1年が24.3%、過去3年が0.6%、過去5年が5.0%、過去7年がマイナス0.5%でした。現在の利回りは2.41%です。

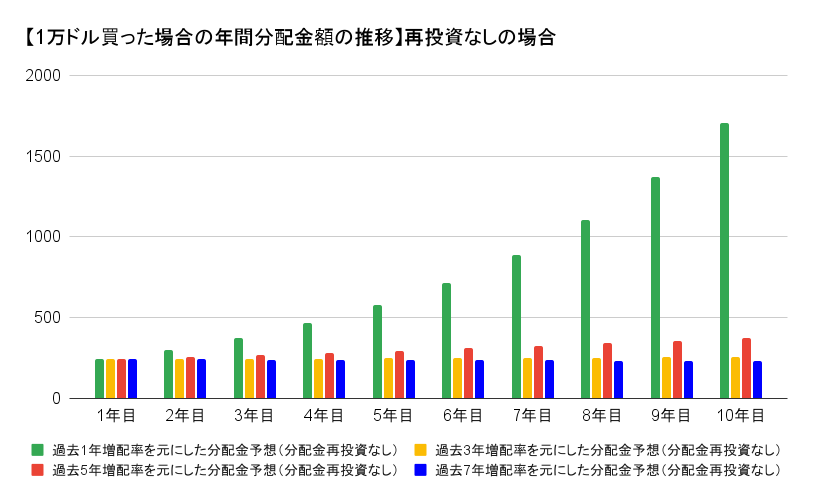

分配金を再投資しない場合

まずは分配金を再投資しないケースを見てみましょう。税金は考慮しません。現在の利回りが2.41%なので、年間分配金額は241ドルです。

もっとも増配率の低い過去7年のペースだと5年目の分配金額は236ドル、10年目の分配金額は230ドルになります。もっとも成績の良い過去1年の増配率を当てはめると5年目の分配金額は575ドル、10年目の分配金額は1704ドルになりそうです。分配金額1704ドルはYOC(購入額に対する利回り)17.04%です。

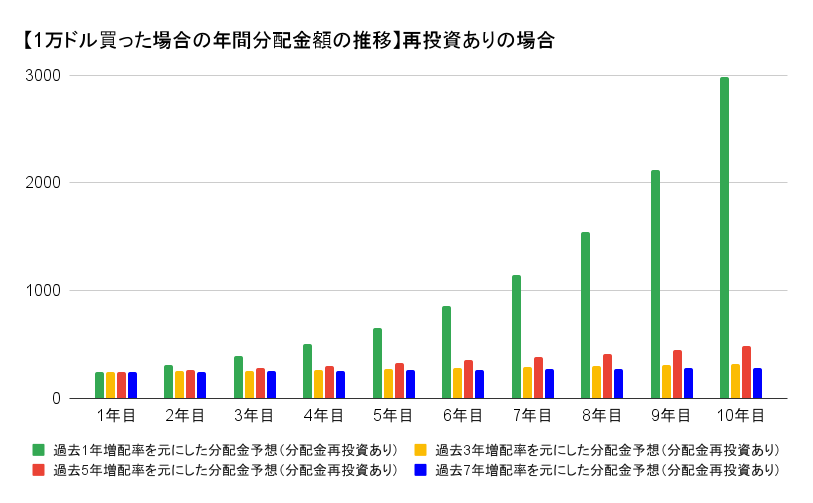

分配金を再投資する場合

つぎに分配金を年1回再投資するケースを見てみましょう。税金は考慮しません。再投資する場合の分配金額は、現在と10年前の株価を比較して年平均騰落率を計算し、それを使って調整します。

もっとも増配率の低い過去7年のペースだと5年目の分配金額は258ドル、10年目の分配金額は281ドルになります。もっとも成績の良い過去1年の増配率を当てはめると5年目の分配金額は655ドル、10年目の分配金額は2989ドルになりそうです。分配金額2989ドルはYOC(購入額に対する利回り)29.89%です。

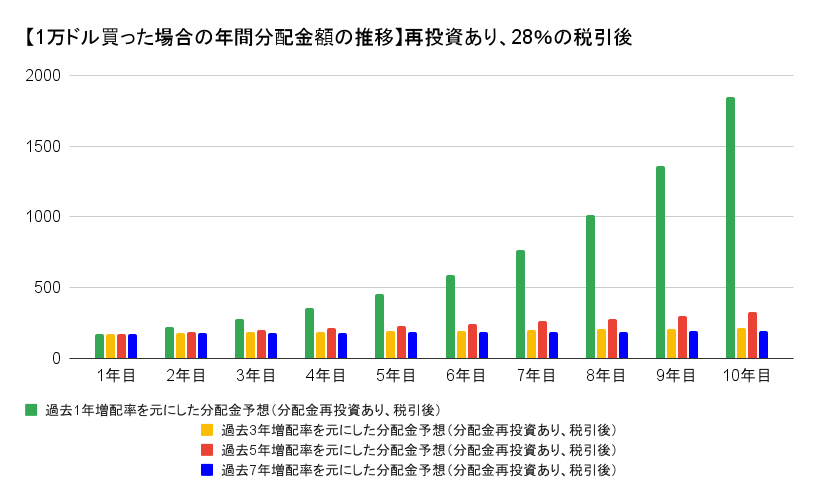

分配金を再投資する場合(税引き後)

最後に分配金を再投資するケースで、税金を引いた額で計算してみましょう。分配金は28%の税金を引いた72%で計算します。1年目は241ドルではなく、税引き後の173ドルになります。

もっとも増配率の低い過去7年のペースだと5年目の分配金額は181ドル、10年目の分配金額は192ドルになります。もっとも成績の良い過去1年の増配率を当てはめると5年目の分配金額は455ドル、10年目の分配金額は1847ドルになりそうです。分配金額1847ドルはYOC(購入額に対する利回り)18.47%です。

過去1年増配率が24.3%もあるため、それをもとにしたYOC予想は素晴らしい数値になりました。ちょうど1年前の6月の分配金が、かなり少なかったためです。ただ、これは現実的ではなさそうです。過去1年以外のケースで推移するのが妥当かもしれません。

まとめ

【VXUS】の今回の分配金はまずまずでした。米国以外の地域は、長いこと米国に後れを取っていましたので、そろそろ巻き返すかもしれません。

なお、次回の分配金の権利落ちは9月20日なので、その前日までに購入すれば分配金がもらえます。