バンガード社のバンガード トータル・ストック・マーケットETF【VTI】が、2021年3月23日に分配金を発表しました。0.6716ドルです。1年前の同期は0.6136ドルでしたので、1年前の同期との比較では9.5%の増配です。

利回りを過去1年間の分配金額から算出すると、2021年3月25日の終値は203.15ドル、過去1年の分配金額は2.8274ドルなので、利回りは1.39%になります。

※このページでの利回りは、過去1年間の分配金をもとに計算します。

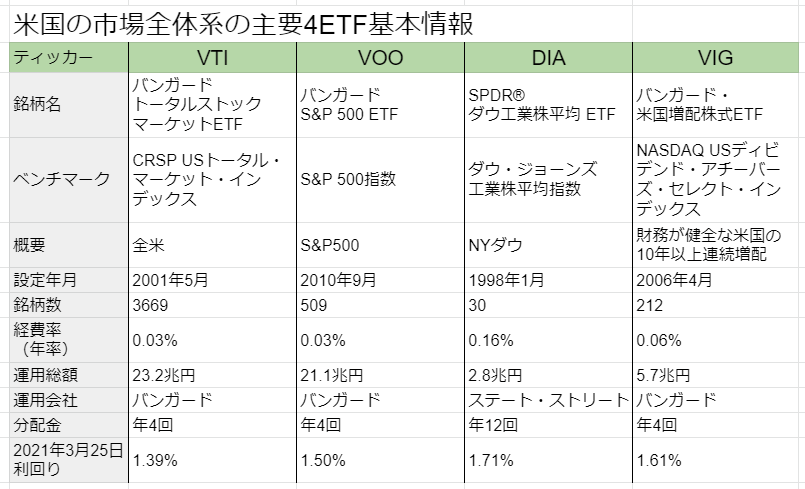

基本情報を確認しよう

【VTI】は米国のほぼすべての銘柄を時価総額加重平均で組み入れたETFです。今後も米国の成長が続けば、保有している人はその恩恵を享受することができるといえます。

下の表は米国を代表する市場全体系の4つのETFの基本情報です。【DIA】はニューヨークダウ連動のため、30銘柄と少ないです。【VIG】は増配ETFですが、長期のリターンが【VOO】や【VTI】と似ているために加えました。

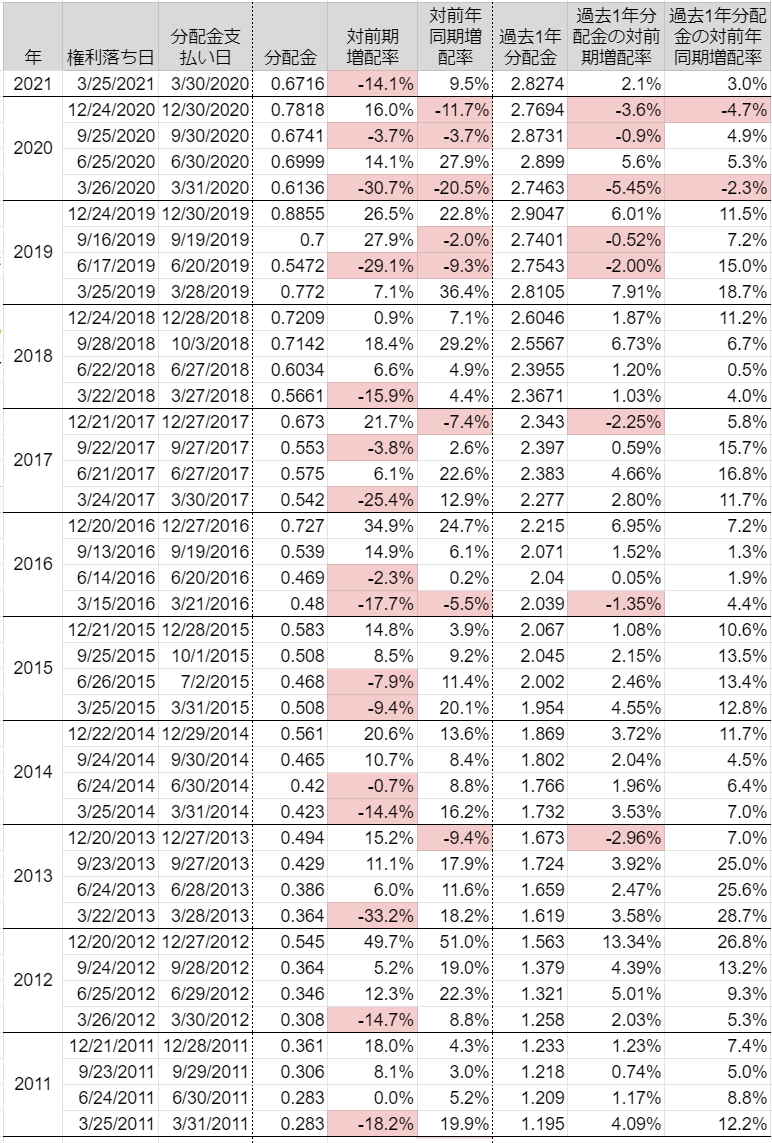

【VTI】の過去の分配金と増配率は?

【VTI】が設定されたのは2001年5月です。下の表は過去の分配金の一覧です。

今回の【VTI】の分配金が増配or減配なのかは、どのデータを比較するかによって異なります。もっともオーソドックスなのは、前年の同期との分配金額の比較です。今回が0.6716ドル、前年の同期が0.6136ドルなので9.5%の増配になります。また、前年同期との過去1年分配金額の比較では、今回が2.8274ドル、前年の同期が2.7463ドルなので、3.0%増配となります。

※背景が赤になっているのが減配です

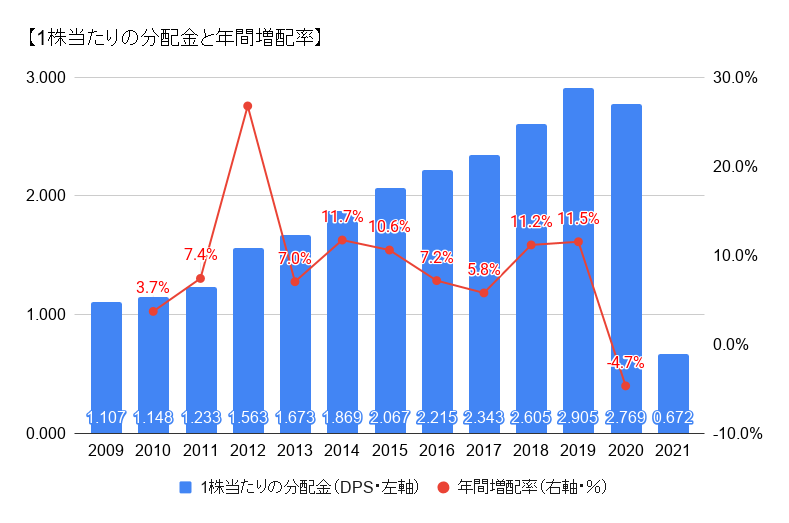

【VTI】の年間分配金額と年間増配率は?

【VTI】の分配金を1年ごとにまとめてグラフ化しました。年間増配率は5%以上が続いていましたが、2020年はマイナスとなりました。

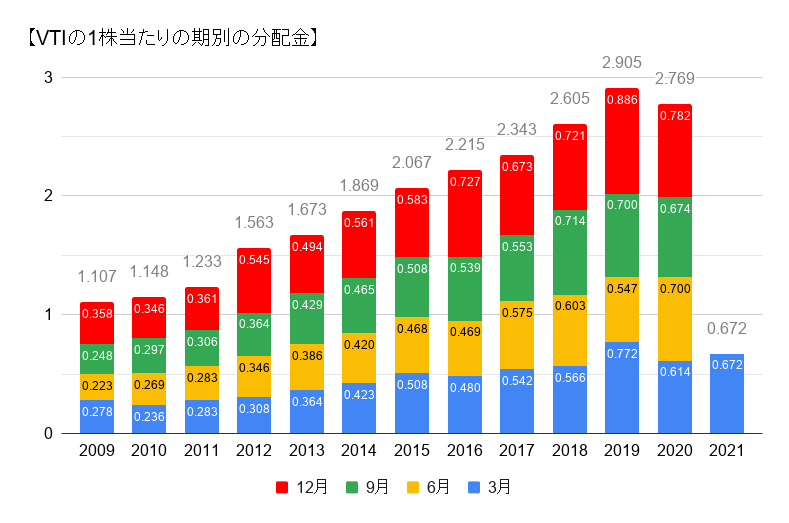

【VTI】の期別分配金は?

2021年は3月の分配金額0.672ドルは前年の同期を上回りました。ただ、前々年の同期0.772には及びませんでした。

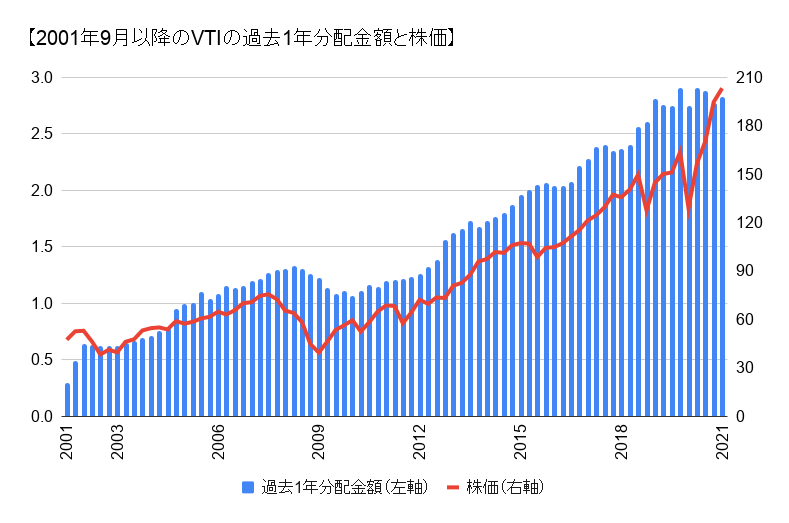

【VTI】の過去1年分配金額を棒グラフで確認しよう

過去1年分配金額を棒グラフにして、【VTI】の株価と比較しました。過去1年分配金額の伸びと株価の動きは、ある程度連動しています。ここ2年の過去1年の分配金は足踏み状態ですが、株価は急激に伸びています。

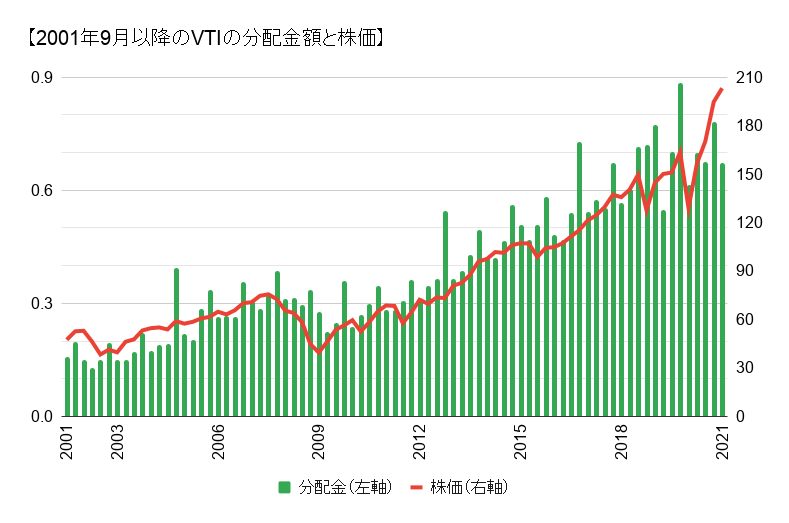

【VTI】の分配金額を棒グラフで確認しよう

こちらは期ごとの分配金額を株価と比較したものです。期によって結構差がありますね。2019年12月の分配金が突き抜けています。

2020年以降の株価と利回りは?

2020年以降の【VTI】の株価と利回りを見てみましょう。過去1年の年間分配金額から算出しました。青線が株価(左軸)で、赤線が利回り(右軸)です。2020年の年初の利回りは1.7%前後で推移していましたが、2月半ば以降は株価が下がったため、3月23日には利回りが2.6%まで上昇しました。現在はコロナ・ショック以前を株価が上回り、利回りは1.39%です。

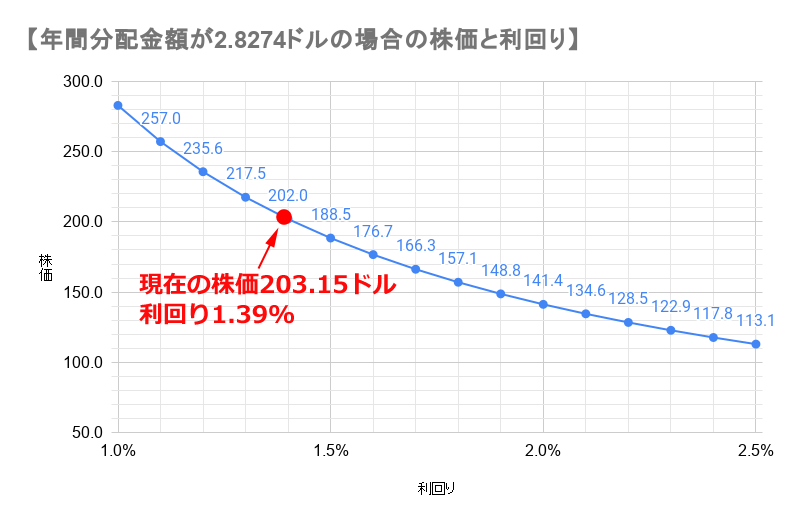

現在の【VTI】の株価と利回りの関係は?

年間分配金額が現在と同じく2.8274ドルで変わらなかったら、利回りはどのように変化するでしょうか。下のグラフは年間分配金額が現在と同じ2.8274ドルが続いた場合の、利回りと株価の相関図です。利回りを0.1%ごとに株価を出しました。今後【VTI】を購入しようと考えている人は、目安にしてください。

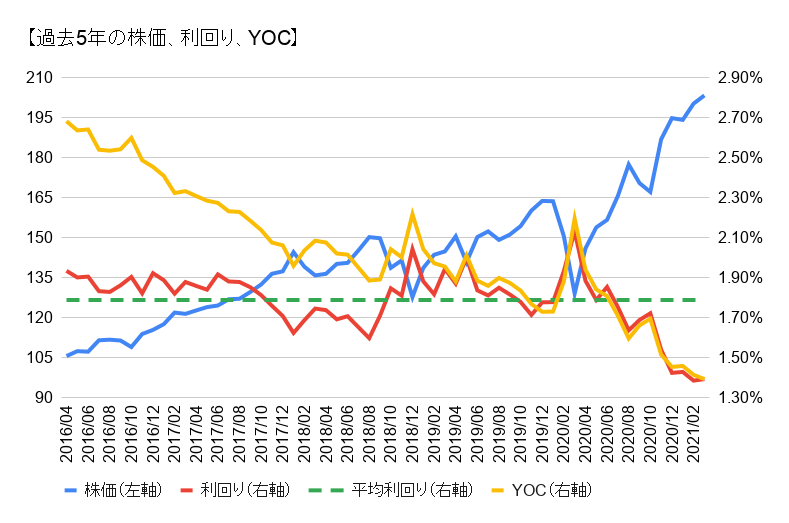

【VTI】を過去に買っていた場合のYOCは?

過去に【VTI】を買った場合、現在の購入単価当たりの利回り(YOC)はどのくらいでしょうか? 現在から5年前までの株価、利回り、YOCを見ていきましょう。株価は月末のもので月1回なので、ややアバウトです。下のグラフの黄色の線が、過去に買った場合の、現在の購入単価当たりの利回り(YOC)です。

2021年3月26日の終値は203.15ドル、過去1年の分配金額は2.8274ドルなので、現在の利回りは約1.39%です。過去5年の平均利回りは約1.79%です。過去5年で株価は右肩上がりで、増配もしていますので、早い時期に買った方がYOCは上がります。2016年4月頃に買っていたら、現在YOCは約2.7%になっていました。

ライバルETFとトータルリターンを比較する

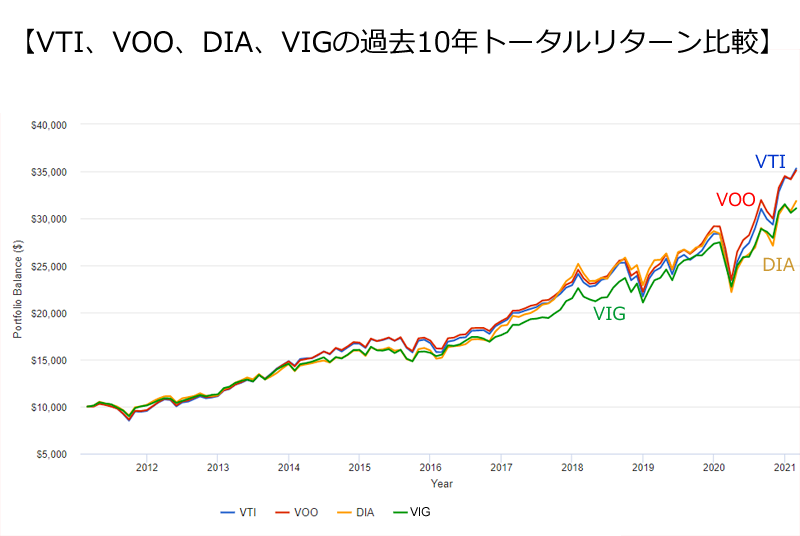

S&P500ETF【VOO】、ニューヨークダウ連動ETF【DIA】、連続増配ETF【VIG】とトータルリターンを比較します。2011年3月から2021年2月までの10年を比べます。

2011年3月に1万ドル投資して分配金を再投資した場合、2021年2月には【VTI】が3万5200ドル、【VOO】が3万5000ドル、【DIA】は3万1800ドル、【VIG】は3万1000ドルになっていました。4つとも似たようなチャートですが、【VTI】と【VOO】が少しだけ優勢です。

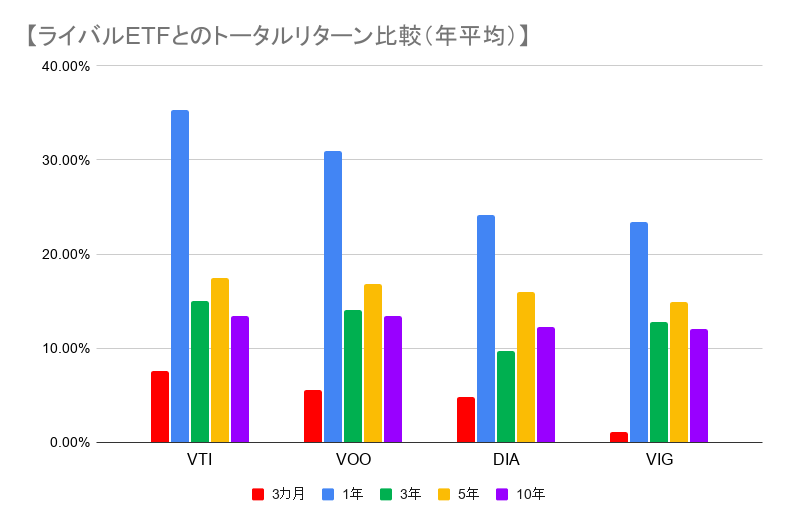

過去3カ月、1、3、5、10年の年平均トータルリターンは以下の通りです。過去1年では結構差がつきました。【VTI】は35%、【VOO】は31%と好調です。過去3年でも【VTI】と【VOO】は残り2つに少し差をつけていますね。

過去の分配金はどのくらいか?

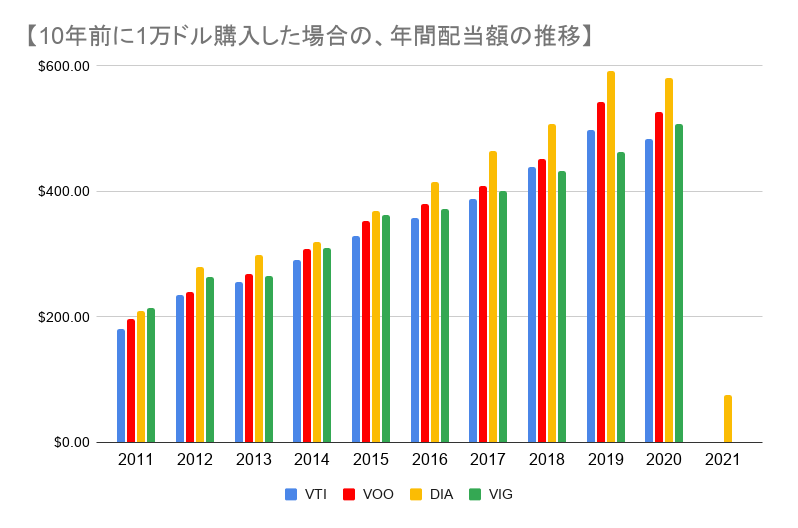

2011年3月に1万ドル投資して分配金を再投資した場合の年間でもらえる分配金の推移です。分配金は再投資します。税金は考慮しません。

4つのETFともに似たような伸び具合ですね。【DIA】がわずかに優勢です。【VTI】は2020年は484ドルになりました。

【VTI】の今後の分配金予想は?

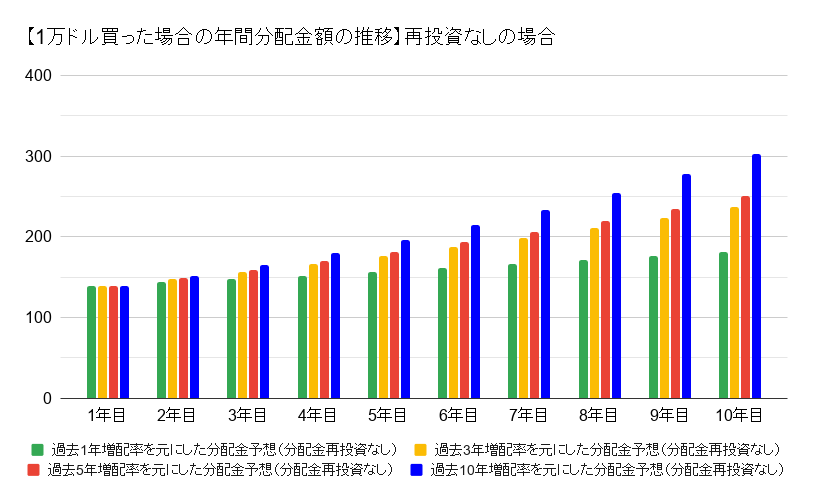

現在の過去1年分配金額(2.8274ドル)と1、3、5、10年前の同時期の過去1年分配金額(2.7463ドル、2.3671ドル、2.039ドル、1.195ドル)を比較して年間増配率を計算し、それを使って将来の分配金とYOCを予想しました。YOC(Yield on Cost)とは、購入単価あたりの分配金利回りのことです。【VTI】株を2021年3月25日の終値203.15ドルで買った場合、将来の利回り(YOC)がいくらになるかという予測です。

購入金額は1万ドルにします。そうすると、年間分配金額から利回り(YOC)が一瞬で計算できます。たとえば、年間分配金額が300ドルなら利回り(YOC)は3.0%、年間分配金額777ドルなら利回り(YOC)は7.77%になります。

年間増配率は過去1年が3.0%、過去3年が6.1%、過去5年が6.8%、過去10年が9.0%でした。現在の利回りは1.39%です。

分配金を再投資しない場合

まずは分配金を再投資しないケースを見てみましょう。税金は考慮しません。現在の利回りが1.39%なので、年間分配金額は139ドルです。

もっとも増配率の低い過去1年のペースだと5年目の分配金額は156ドル、10年目の分配金額は181ドルになります。もっとも成績の良い過去10年の増配率を当てはめると5年目の分配金額は196ドル、10年目の分配金額は302ドルになりそうです。分配金額302ドルはYOC(購入額に対する利回り)3.02%です。

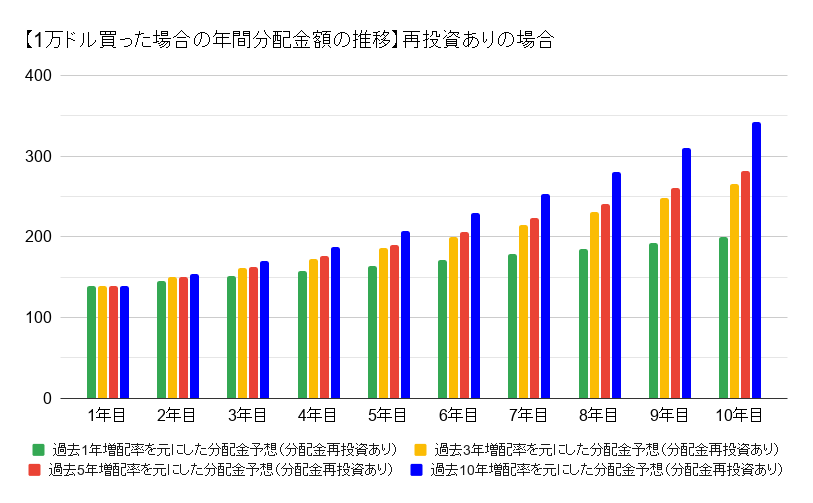

分配金を再投資する場合

つぎに分配金を再投資するケースを見てみましょう。税金は考慮しません。再投資する場合の分配金額は、現在と10年前の株価を比較して年平均騰落率を計算し、それを使って調整しています。

もっとも増配率の低い過去1年のペースだと5年目の分配金額は164ドル、10年目の分配金額は200ドルになります。もっとも成績の良い過去10年の増配率を当てはめると5年目の分配金額は207ドル、10年目の分配金額は343ドルになりそうです。分配金額343ドルはYOC(購入額に対する利回り)3.43%です。

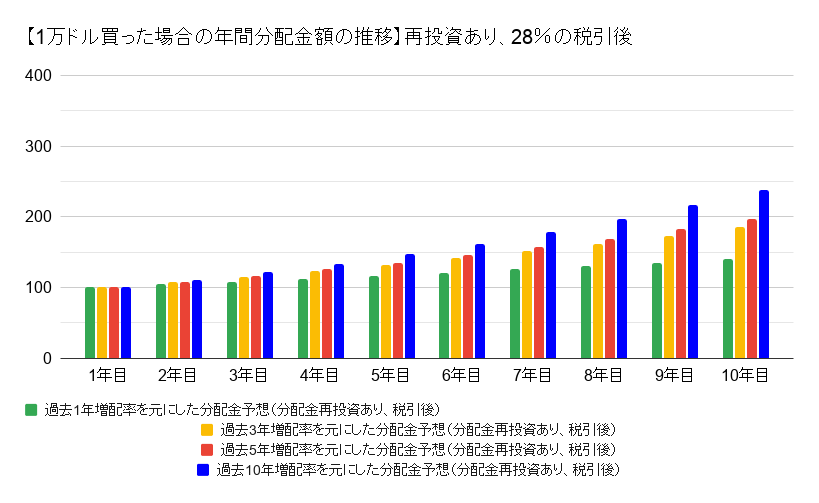

分配金を再投資する場合(税引き後)

最後に分配金を再投資するケースで、税金を引いた額で計算してみましょう。分配金は28%の税金を引いた72%で計算します。1年目は139ドルではなく、税引き後の100ドルになります。

もっとも増配率の低い過去1年のペースだと5年目の分配金額は117ドル、10年目の分配金額は140ドルになります。もっとも成績の良い過去10年の増配率を当てはめると5年目の分配金額は147ドル、10年目の分配金額は238ドルになりそうです。分配金額238ドルはYOC(購入額に対する利回り)2.38%です。

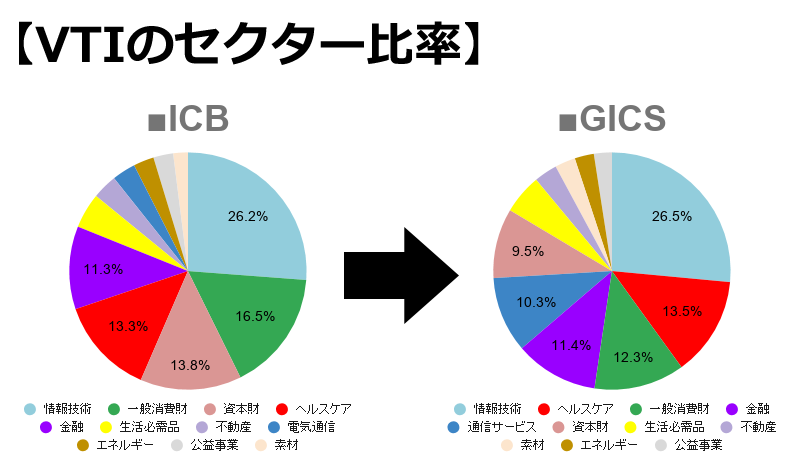

【VTI】のセクター別のファンド構成比は?

【VTI】に組み込まれている銘柄のセクター別の組込比率です。バンガードの公式サイトではICB(Industry Classification Benchmark)で分類されていますので、これをGICS(Global Industry Classification Standard)に変換しました。情報技術の割合が最も多く、全体の4分の1以上を占めています。以下、ヘルスケア、一般消費財、金融、通信サービスと続いています。

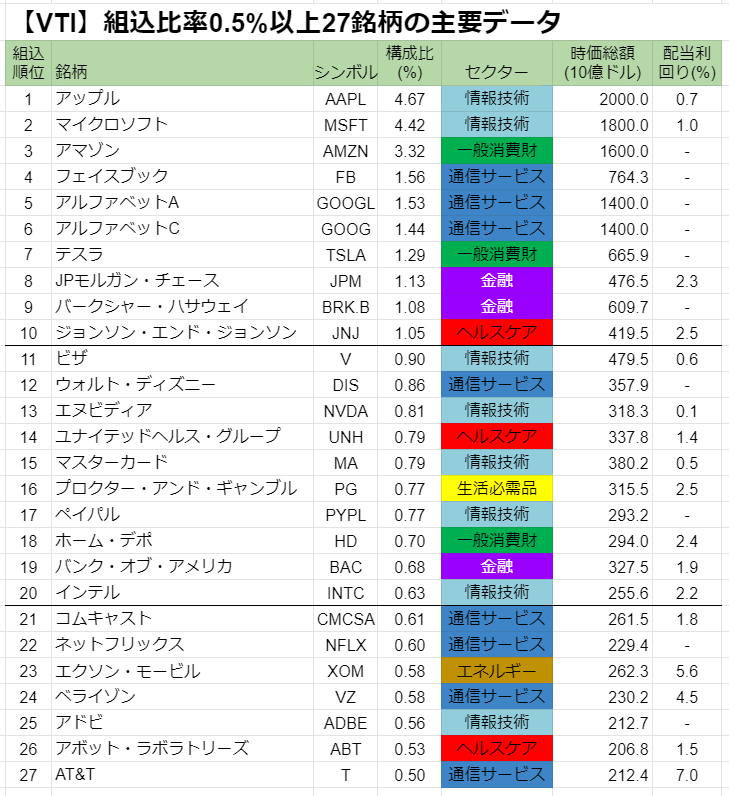

【VTI】の上位組込銘柄はどんな会社か?

【VTI】の組込比率0.5%以上の上位27銘柄です。ベンチマークは、CRSP USトータル・マーケット・インデックスです。上位27銘柄で、全体の33%を占めています。

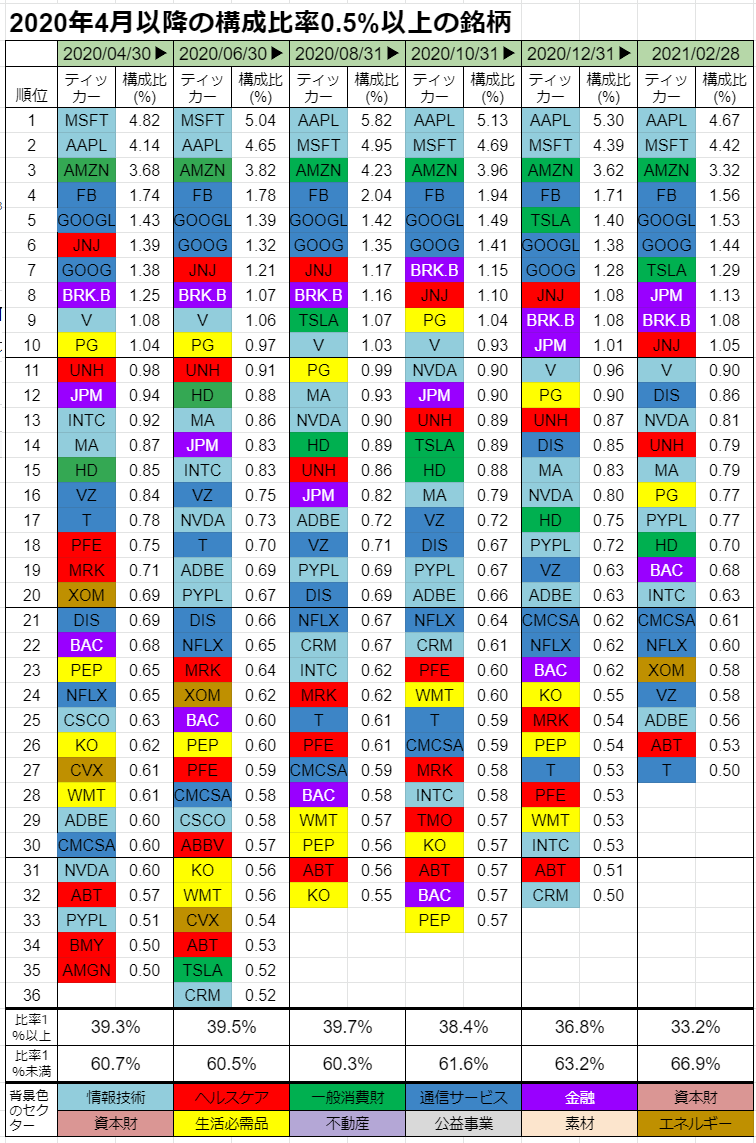

2020年4月以降の上位銘柄は?

2020年4月以降の組込比率0.5%以上の銘柄の推移です。これまで30銘柄以上はあったのですが、今月はだいぶ減って27銘柄になりました。

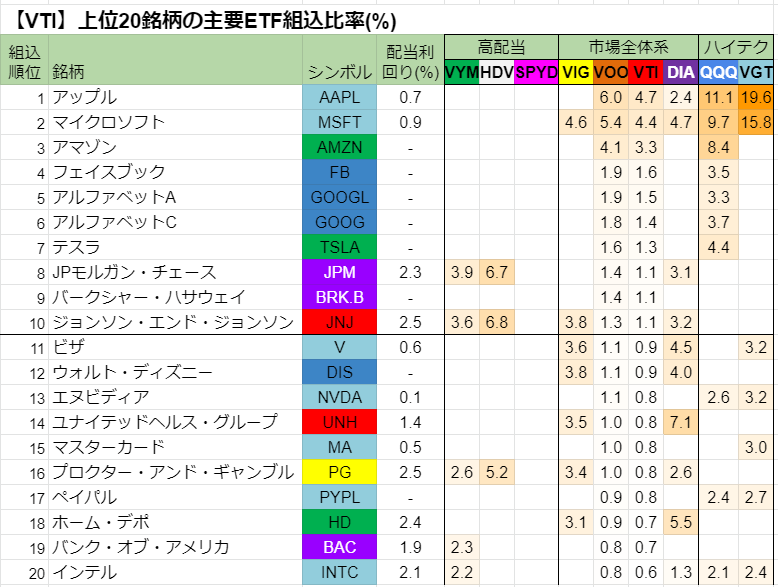

【VTI】上位20銘柄は主要ETFには組み込まれているのか?

【VTI】の組込比率上位20銘柄は、他のETFにどのくらいの割合で組み込まれているのでしょうか? 高配当、市場全体、ハイテクの主要9ETFへの組込比率(%)をまとめました。

【VTI】と【VOO】の組込順位はほとんど変わりません。全組込銘柄数の少ない【VOO】が、個別銘柄の比率は高いです。高配当ETFは【VTI】の上位にはあまり入っていません。

※組込比率は、バンガード社のETFは2021年2月末、その他のETFは3月12日、【HDV】は3月23日のデータをもとにしています。バンガードのETFの組込比率が低すぎるものは対象外にしました。【DIA】と【SPYD】の組込比率はそれほど重要ではありません。

まとめ

【VTI】の今回の分配金はまずまずでした。最近の株価は不安定ですが、そんなときこそ全米すべてを組み込んでいるETF、バンガード トータル・ストック・マーケットETF【VTI】がおすすめかもしれません。

なお、次回は6月24日が権利落ちの予定で、その前日までに保有していれば分配金がもらえます。