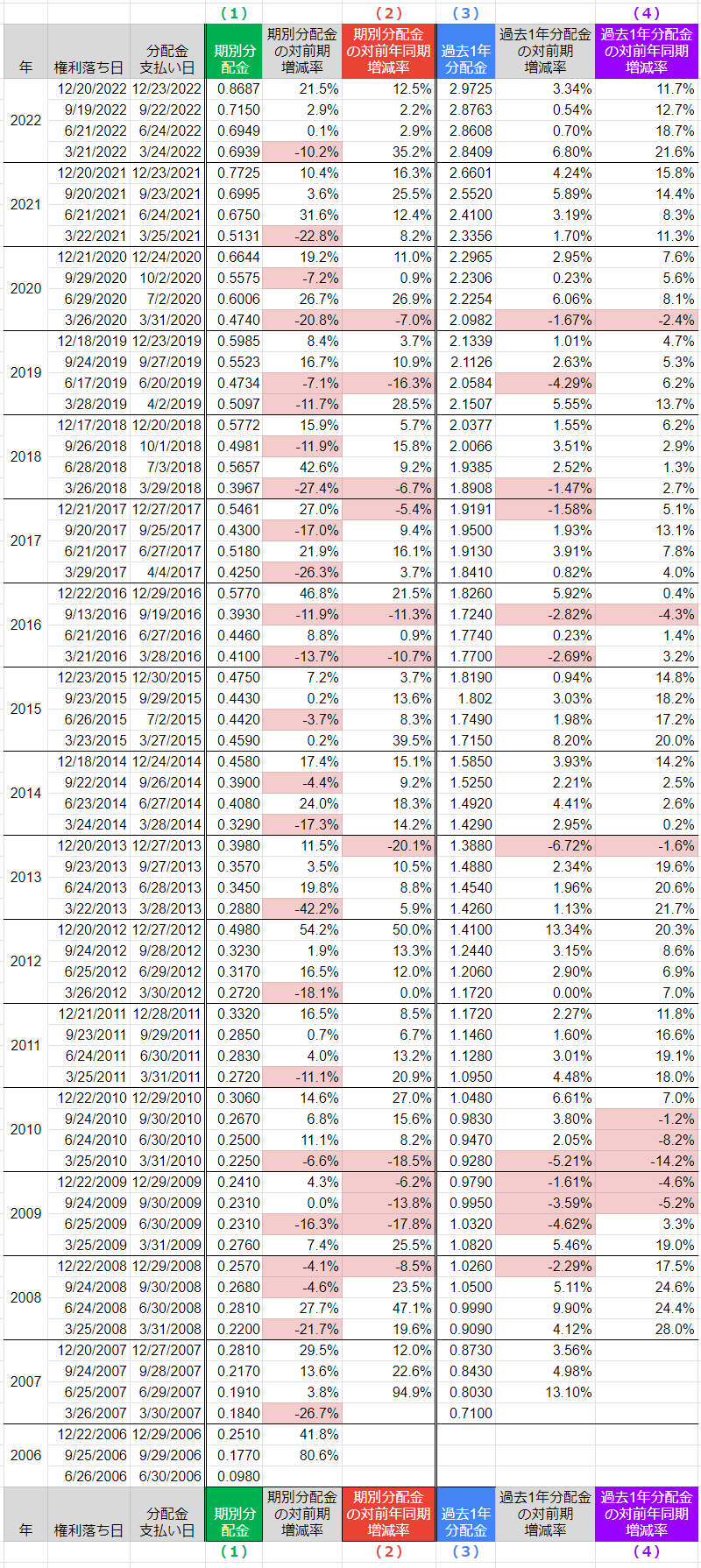

バンガード社のバンガード・米国連続増配ETF【VIG】が2022年12月16日に分配金を発表しました。0.8687ドルです。1年前の同期は0.7725ドルでしたので、1年前の同期から12.5%増です。

利回りを過去1年間の配当金額から算出すると、2022年12月23日の終値は152.03ドル、過去1年の分配金額は2.9725ドルなので、利回りは1.96%になります。

※このページでの利回りは過去1年間の分配金をもとに計算します。

【VIG】はどんなETF?

【VIG】は10年以上連続して増配の実績がある銘柄を、時価総額加重平均方式で組み入れています。利回りの上位25%とREITは除外されます。個別銘柄の加重の上限は4%です。

ベンチマークは、S&P U.S. ディビデンド・グロワーズ・インデックス。2021年9月に変更されました。それまではNASDAQ US ディビデンド・アチーバーズ・セレクト・インデックスでした。

・10年以上連続して増配実績のある銘柄を集めたETF

・利回り上位25%とREIT(不動産)は除く

・時価総額加重平均方式で組み込む

・個別銘柄の上限は4%

・年に1回、3月に銘柄の入れ替えを行う。リバランスは3、6、9、12月

【VIG】の過去の分配金と増配率は?

【VIG】が設定されたのは2006年4月です。

今回の【VIG】の分配金が増配or減配なのかは、どのデータを比較するかによって異なります。もっともオーソドックスなのは、下の表の(1)「期別分配金」の今回と前年同期の比較です。今回が0.8687ドル、前年の同期が0.7725ドル。(2)「期別分配金の対前年同期増減率」は12.5%増になります。

また、(3)「過去1年分配金」を1年前と比較するのも参考になります。今回が2.9725ドル、前年の同期が2.6601ドル。(4)「過去1年分配金の対前年同期増減率」は11.7%増となります。

色をつけた箇所のデータをグラフにして解説していきます。「期別分配金」と「過去1年分配金」のデータを様々な角度から比較することで、【VIG】の分配金の傾向を探ります。

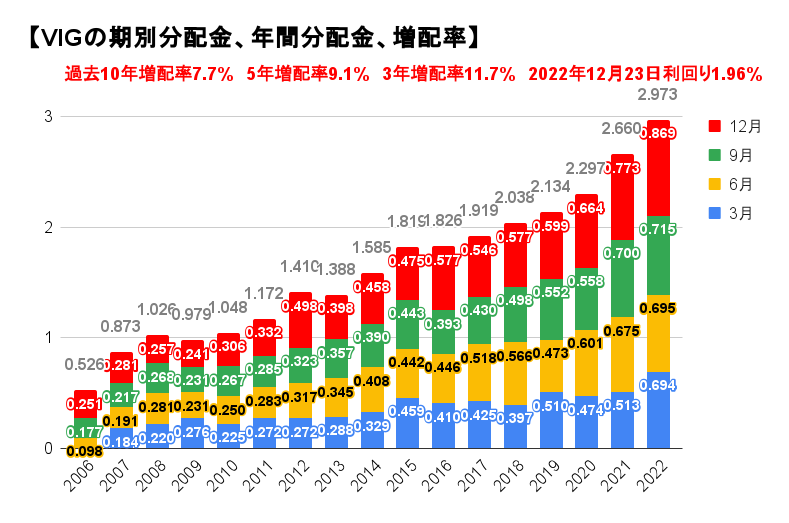

期別分配金で1年ごとの分配金イメージをつかもう

(1)「期別分配金」を1年ごとに重ねて棒グラフにしました。2022年の分配金は2.9725ドルで前年2021年と比較して11.7%増と、かなり伸びました。そして今回2022年12月の分配金0.8687ドルは過去最高額でした。

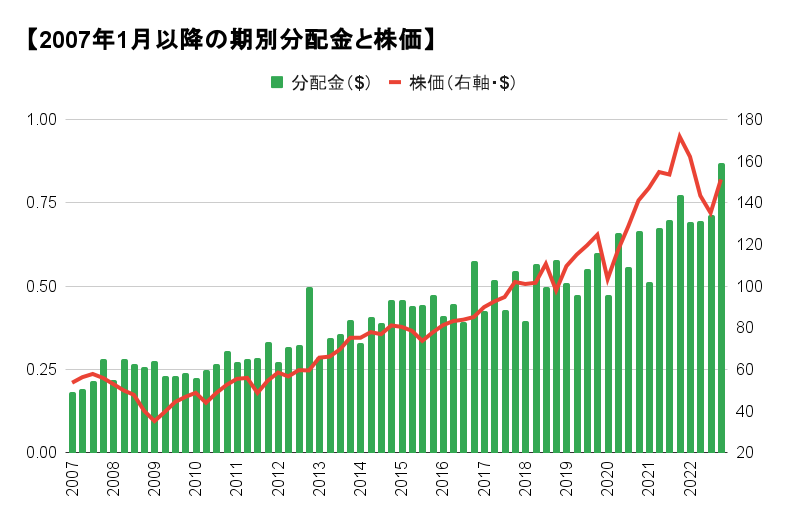

期別分配金を1つずつ並べて比べよう

(1)「期別分配金」を1つずつ棒グラフにして、株価と比較しました。期ごとの分配金はデコボコしていますが、順調に増えています。6月と12月の分配金が多い傾向ですね。

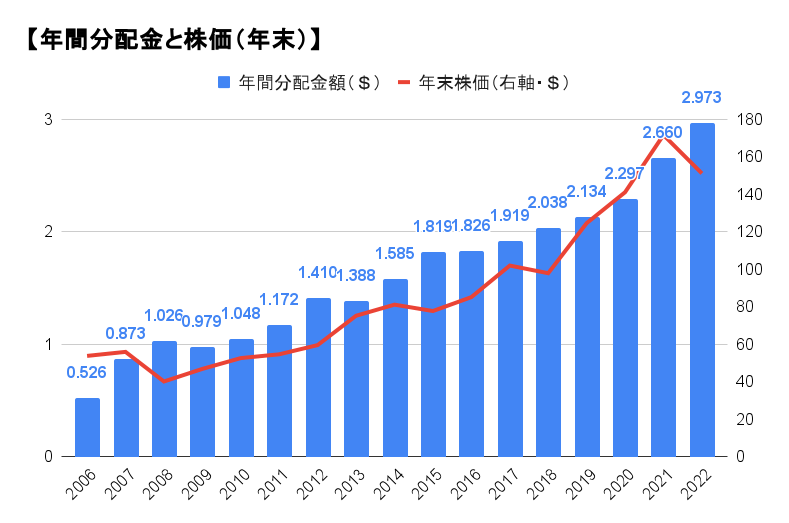

年間分配金と株価の関係は?

(3)「過去1年分配金」を1年ごとにまとめて年間分配金とし、株価と比較しました。どちらも順調に伸びています。2021年は株価が少し上がりすぎたようにも見えます。

2022年の年間分配金2.9725ドル。前年から11.7%増です

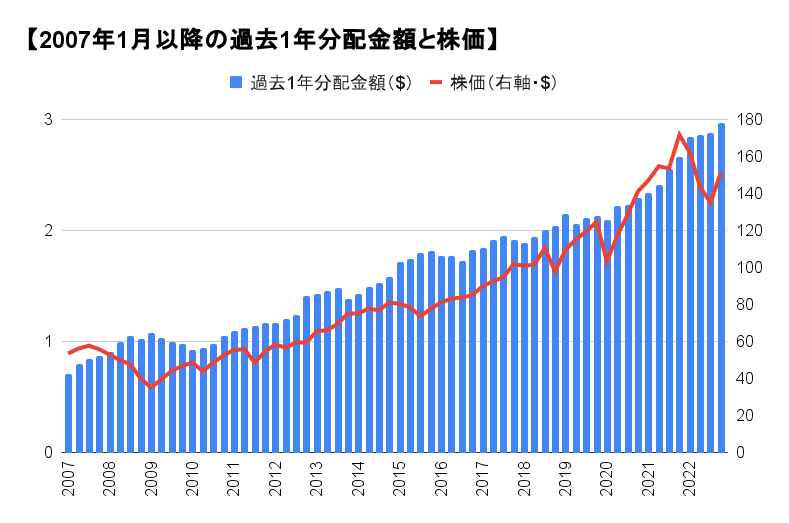

過去1年分配金額を1つずつ並べて確認しよう

(3)「過去1年分配金」を期ごとに棒グラフにして、株価と比較しました。過去1年分配金額の伸びと株価の動きは、結構連動しています。2020年の後半以降は、株価の伸びが素晴らしかったですが、2022年に入って調整しています。分配金は増え続けています。

期別と過去1年分配金を、前年同期と比較しよう

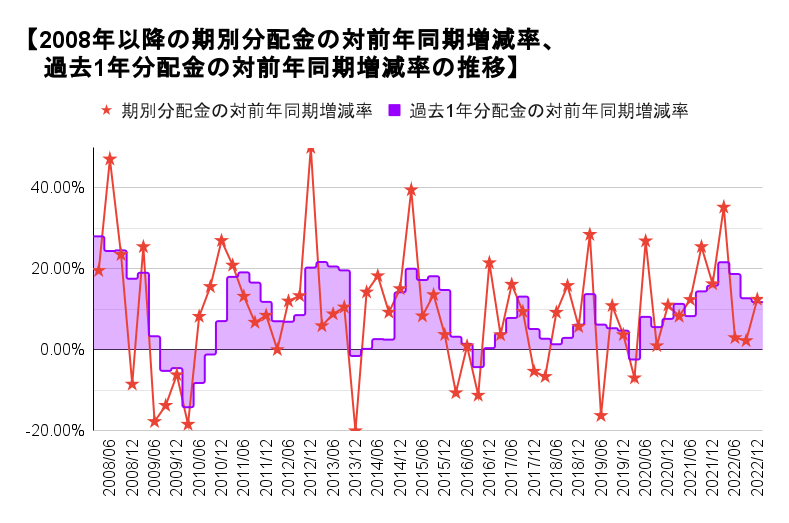

(2)「期別分配金の対前年同期増減率」、(4)「過去1年分配金の対前年同期増減率」をグラフにしました。

ETFの場合、「期別分配金の対前年同期増減率」で増配や減配を決めることが多いですが、大きく減ることも比較的あるので、あまり気にする必要はありません。

それよりも「過去1年分配金の対前年同期増減率」がプラスで推移しているかが重要です。ほぼプラスが続いており、長期で増配傾向にあるといえます。2008年9月のリーマン・ショックの直後を除くと、かなり安定していると言えます。2020年3月のコロナ・ショックの頃でもマイナスがわずかでした。

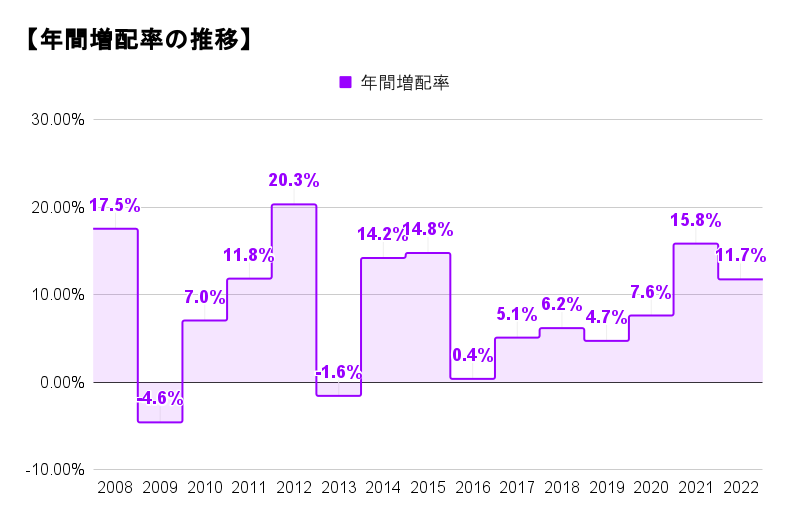

年間増配率は?

(4)「過去1年分配金の対前年同期増減率」の1年ごとのデータを見てみましょう。いわゆる年間増配率です。最初に分配金が支払われたのが2006年の6月なので、データは2008年からです。リーマン・ショックの影響で2009年はマイナスでした。2010年以降は好調ですが、2013年はマイナスでした。その前年の2012年は20%とかなり増配だったので、反動のようにも見えます。

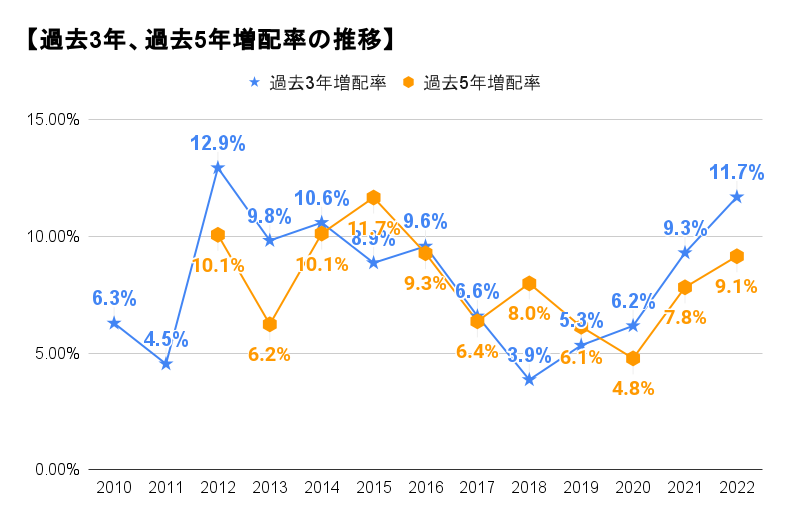

長期の増配率をチェック!

年間増配率だとざっくりしすぎていて、若干イメージしづらいかもしれません。そういう時は、複数年単位で増配率をチェックしましょう。下のグラフは過去3年と過去5年の増配率の推移です。

米国の高配当ETFは、最近の過去3年や5年増配率は以前よりも減少傾向の場合が多いですが、【VIG】は上昇しています。今後も期待できそうです。

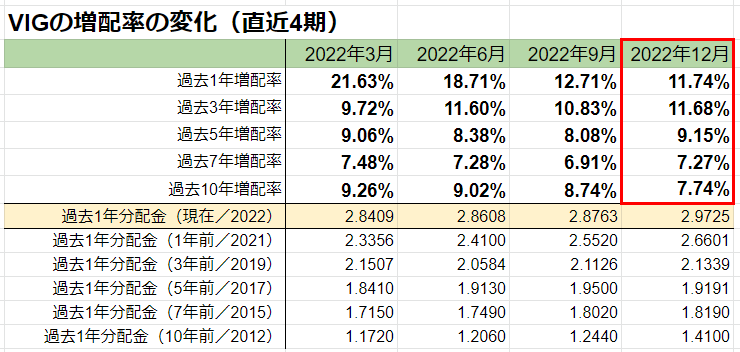

増配率はどのように変化したか?

直近4回で過去1、3、5、7、10年増配率がどのように変化したかをチェックしましょう。右上の赤い囲みが、現在(2022年12月分配金決定時)の過去1、3、5、7、10年増配率です。ちなみに増配率は過去1年分配金をベースにして、1年前や3年前の過去1年分配金と比較して算出します。

3、6、9月の分配金決定時の増配率は、その左側に記しておきますので、比較すると面白いかもしれません。

ETFの場合、分配金額は期によってバラバラです。そのため、増配率も分配金が決定するたびに、多少変化するということを頭の片隅に入れておくといいかもしれません。そして前回や前々回の増配率も考慮しながら、その銘柄の増配率の傾向を理解しましょう。

【VIG】は分配金がかなり安定しているため、増配率はあまり変化がないですね。過去3年増配率は10%、5年は9%前後、7年は7%、10年は8%ぐらいですね。

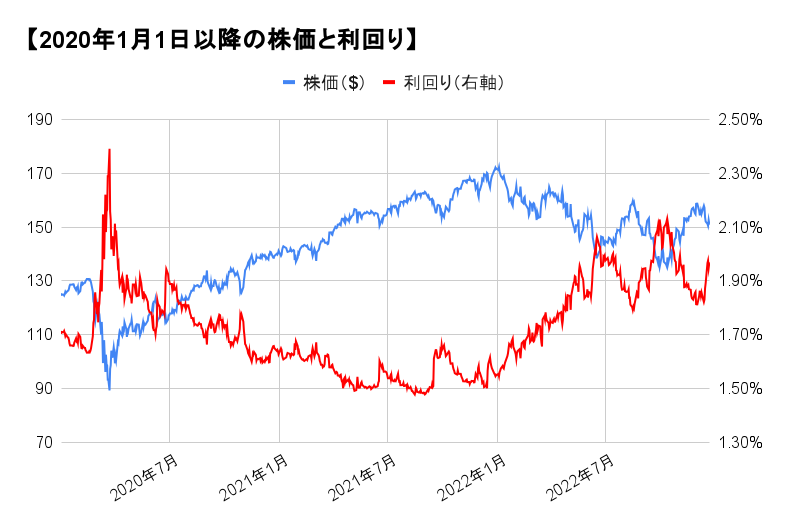

2020年以降の利回りは?

2020年以降の【VIG】の株価と利回りを見てみましょう。過去1年の年間分配金額から算出しました。青線が株価(左軸)で、赤線が利回り(右軸)です。

2020年の年初の利回りは1.7%前後でしたが、2月半ば以降は株価が下がったため、3月23日には利回りが約2.4%まで上昇しました。その株価はコロナ・ショック以前を上回りましたが、増配もされたので、2022年12月23日の利回りは1.96%です。

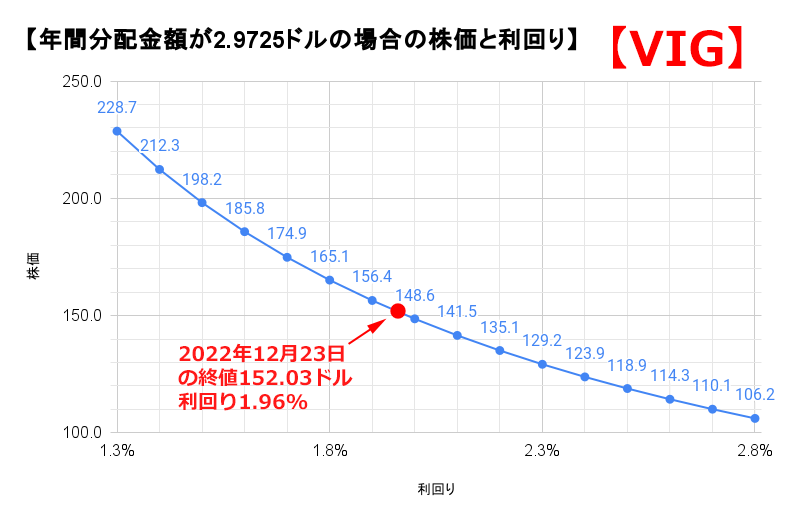

現在の【VIG】の株価と利回りの関係は?

年間分配金額が現在と同じの場合、利回りはどのように変化するでしょうか。下のグラフは年間分配金額が現在と同じ2.9725ドルが続いたときの、利回りと株価の相関図です。利回りを0.1%ごとに株価を出しました。今後【VIG】を購入しようと考えている人は、目安にしてください。

利回り1.5%は株価198.2ドル、利回り2.0%は株価148.6ドル、利回り2.5%は株価118.9ドルです。

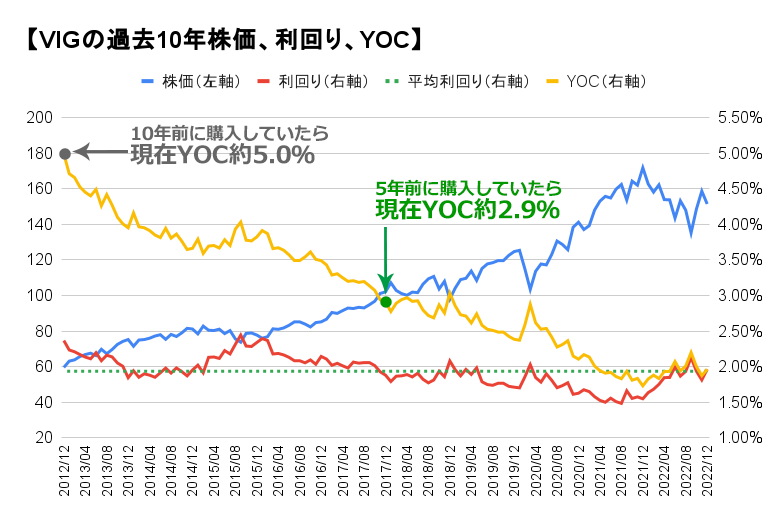

【VIG】を過去に買っていた場合のYOCは?

過去に【VIG】を買った場合、取得価格あたりの利回り(YOC)はどのくらいでしょうか? 現在から10年前までの株価、利回り、YOCを見ていきましょう。株価は月末のもので月1回なので、ややアバウトです。

下のグラフの黄色の線が、過去に買った場合の、取得価格あたりの利回り(YOC)です。この線は株価と逆の動きをします。この線が左肩上がりの場合は、株価好調&増配傾向にあるといえます。なので【VIG】はかなり好調ですね。

2022年12月23日の終値は152.03ドル、過去1年の分配金額は2.9725ドルなので、現在の利回りは1.96%です。過去10年の平均利回りは約1.9%なので、今は平均的です。

利回りはあまり変動がなく、レンジは1.5~2.3%です。2.0%を超えたら買いと言えそうです。

過去10年で株価は上昇して増配率も高かったので、早い時期に買った方がYOCは上がります。10年前の2012年12月に買っていたら、現在YOCは約5.0%になっていました。また、5年前の2017年12月に買っていた場合は、現在YOCは約2.9%になっていました。

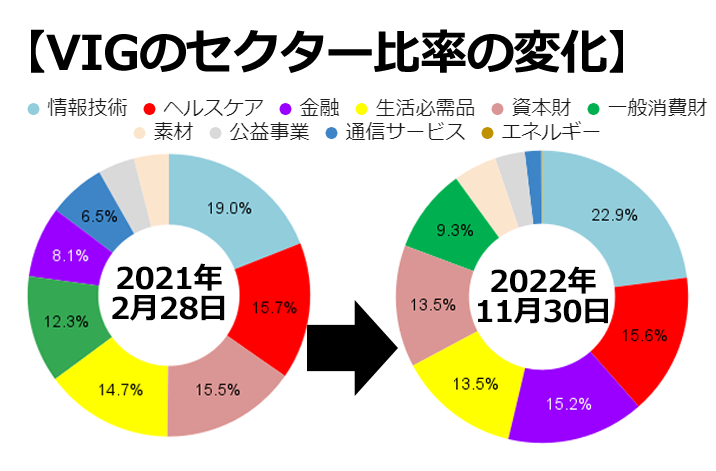

【VIG】のセクター比率は?

【VIG】のセクター比率推移です。GICSによる分類です。約1年10カ月前と比較します。【VIG】は2021年9月にベンチマークを変更しましたが、セクターの比率はあまり変わっていません。

1年10カ月前との比較では、、情報技術が約4%、金融が7%増えています。資本財や通信サービスセクターの比率が減っています。

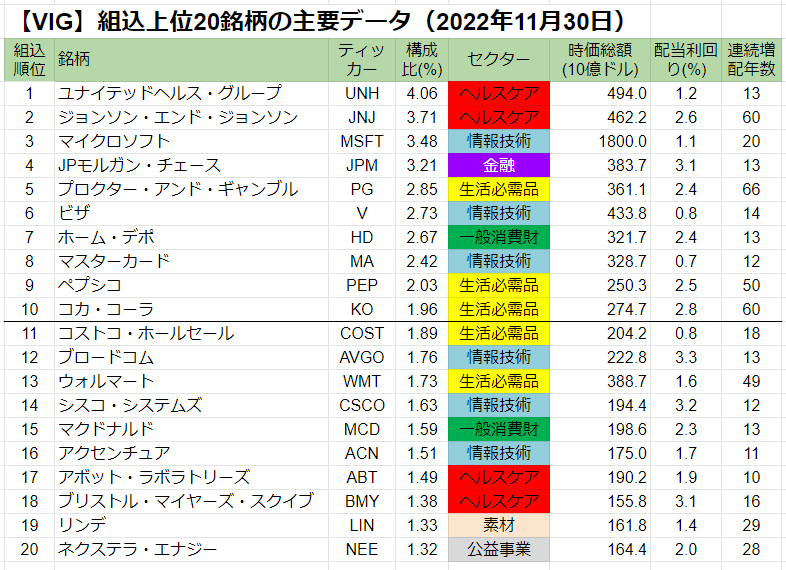

【VIG】の上位組込銘柄はどんな会社か?

【VIG】の組込上位20銘柄です。上位10銘柄で全体の約29%、上位20銘柄では45%を占めており、それなりに集中投資と言えそうです。構成銘柄数は全部で289です。

上位組込銘柄のセクターはバラエティに富んでおり、なかなかバランスがいいですね。セクターの背景色をGICSによる分類で色分けしています。カラフルですね。上位組込銘柄のセクターは情報技術、生活必需品、ヘルスケアがやや多いですね。

【VIG】は連続増配年数は10年以上が対象です。

組込順位や構成比は2022年11月末日、時価総額や配当利回りは12月22日のデータ。配当利回りと時価総額は「Market Chameleon」、連続増配年数は「The Dividend Investing Resource Center」のデータから作成しました。

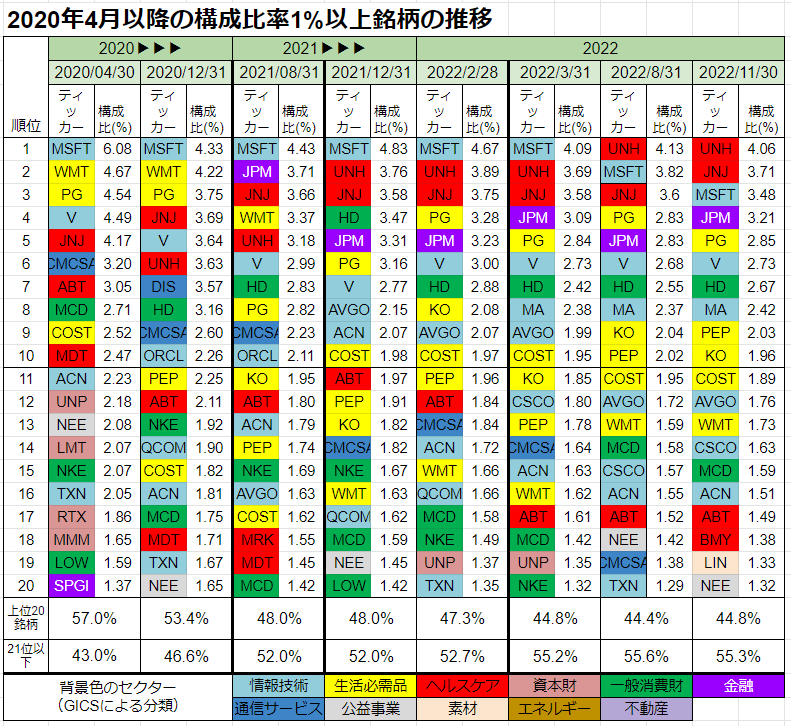

上位組込銘柄の推移は?

2020年4月以降の組込上位20銘柄の推移です。

2022年3月に銘柄変更が行われ、上位銘柄では8位にマスターカード【MA】、12位にシスコ・システムズ【CSCO】が新加入となりました。

2022年3月末と11月末の比較では、ユナイテッド・ヘルスグループ【UNH】が比率を上げて首位になりました。3月まで首位にいたマイクロソフト【MSFT】は比率を下げて3位に陥落となりました。

※毎年3月に銘柄の切れ替えをしますので、太い線を入れました。2021年9月にはベンチマークが変更されたので、ここも太線を入れています

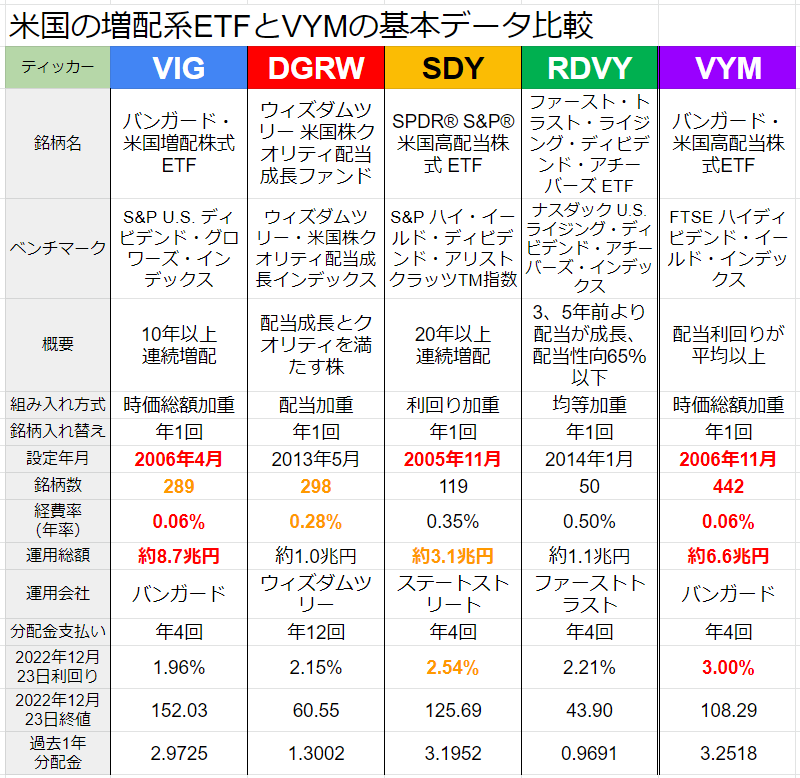

【VIG】とライバルETFの比較

ここからは、【VIG】とライバルの増配系ETF、【DGRW】【SDY】【RDVY】と様々な比較を行います。さらに、組込銘柄に増配要素の強い高配当ETFの代表格【VYM】も対象にします。5つのETFのデータを比較することで、それぞれのETFの特徴を浮き彫りにします。

成績が良い箇所を赤色、まずまずのところをオレンジ色にしました。

【DGRW】と【RDVY】は設定から日が浅く、まだ10年経っていません。

運用総額は【RDVY】が50と少なめです。

経費率はバンガード社の【VIG】、【VYM】が0.1%を切っており、低いですね。

運用総額は【VIG】が約8.7兆円と大きく、【VYM】が約6.6兆円、【SDY】は約3.1兆円です。

【VIG】の利回りは約2%で、この中では一番低いです。【DGRW】や【RDVY】も2.2%ぐらいなので、それほど高くないです。【SDY】利回り加重のため、約2.5%と少し高いです。

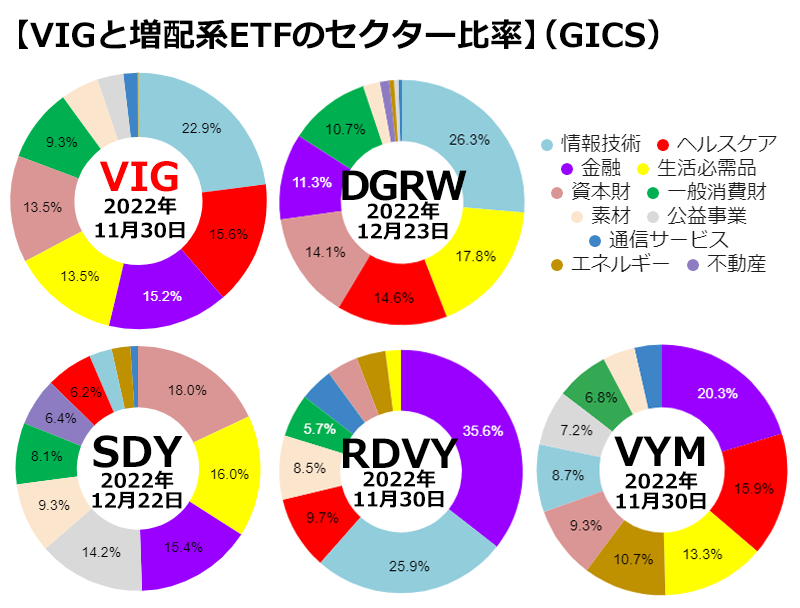

【VIG】とライバルETFのセクター比率を比べる

【VIG】とライバルのETFとのセクター比率を比較します。GICS(Global Industry Classification Standard)による分類に統一しています。

【VIG】は情報技術の割合が最も多く、ヘルスケア、金融、生活必需品、資本財が同じくらいの割合で続いています。

【VIG】とセクター比率が最も似ているのは【DGRW】ですね。どちらも情報技術が最多で、ヘルスケア、金融、生活必需品、資本財、一般消費財が上位6セクターに入っています。

【RDVY】も金融と情報技術が多く、ヘルスケアが3番目なので、【VIG】と少し似ています。

【SDY】と【VYM】は【VIG】と少し異なります。

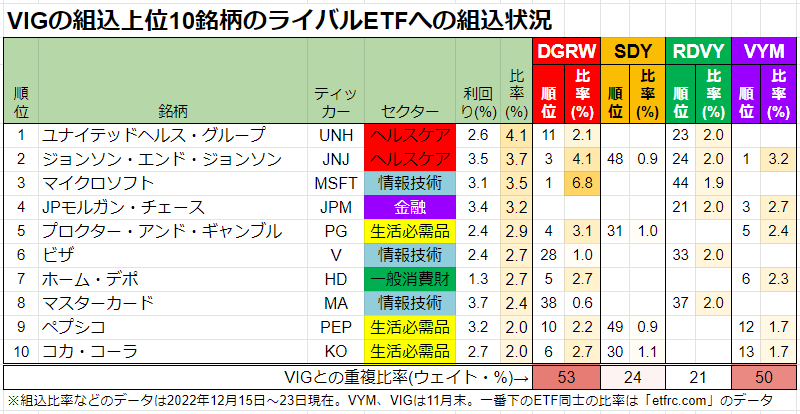

【VIG】上位10銘柄はライバルETFに組み込まれているか?

【VIG】の組込比率上位10銘柄は、他のETFにどのくらいの割合で組み込まれているのでしょうか? 5つの増配系ETFへのへの組込比率(%)をまとめました。

背景色のオレンジ色が濃いほど、組込比率が高いことを意味しています。

【VIG】上位10銘柄は【DGRW】に9銘柄、【RDVY】【VYM】6銘柄、【SDD】に4銘柄入っていました。

【DGRW】とは似ていますね。組み込まれていた9銘柄のうち6銘柄が、【DGRW】の組込上位10位以内です。

【VIG】とウェイトの重複が最も多いのは連続増配ETFの【DGRW】で53%、【VYM】も50%と半分重複しています。

銘柄から見ると、ジョンソン・エンド・ジョンソン【JNJ】が、すべてのETFに入っていました。一つだけ抜けていたのはプロクター・アンド・ギャンブル【PG】、ペプシコ【PEP】、コカ・コーラ【KO】です。

ライバルETFと株価やトータルリターンを比較する

ここからはPORTFOLIO VISUALIZERを使って、【VIG】とライバルの増配系ETF、【DGRW】【SDY】【RDVY】と様々な比較を行います。さらに高配当ETFの代表格【VYM】も対象にします。

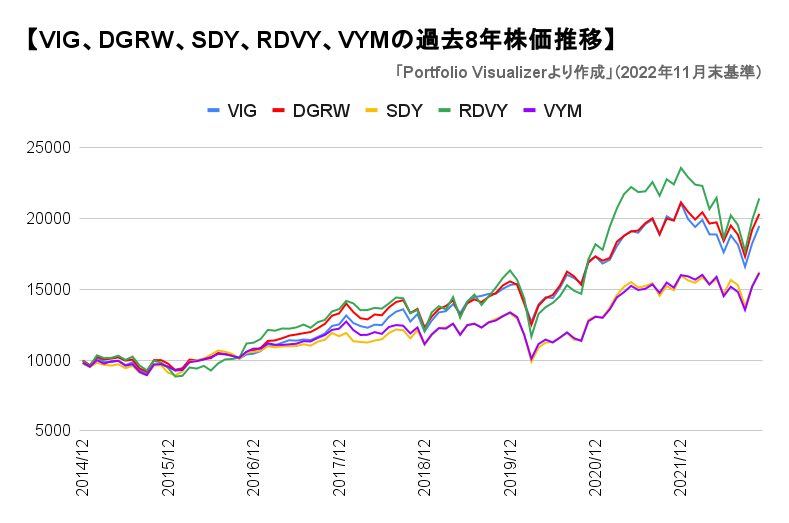

株価推移を比較する

【RDVY】の設定が2014年1月なので、まずは8年間の株価推移を比べます。

2014年12月に1万ドル投資した場合、2022年11月末の株価は【RDVY】が2万1400ドル、【DGRW】が2万300ドル、【VIG】が1万9400ドル、【SDY】が1万6200ドル、【VYM】が1万6100ドルになっていました。

上位3つ【RDVY】【DGRW】【VIG】と、下位2つ【SDY】【VYM】に分かれました。

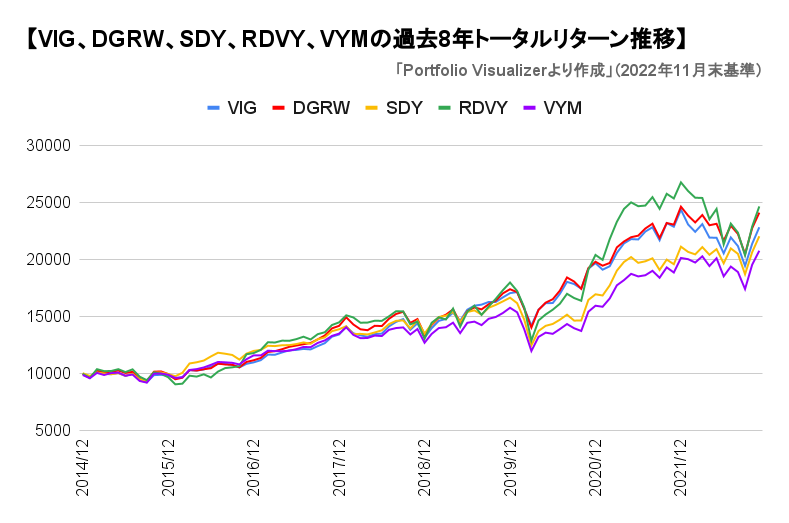

トータルリターンを比較

分配金を再投資した場合のトータルリターンの推移です。税金や手数料は考慮しません。

2014年12月に1万ドル投資した場合、2022年11月末の株価は【RDVY】が2万4600ドル、【DGRW】が2万4000ドル、【VIG】が2万2800ドル、【SDY】が2万2000ドル、【VYM】が2万700ドルになっていました。

株価推移と順位は変わりませんが、【SDY】【VYM】は利回りが高いので、かなり差が詰まりました。

過去のトータルリターン

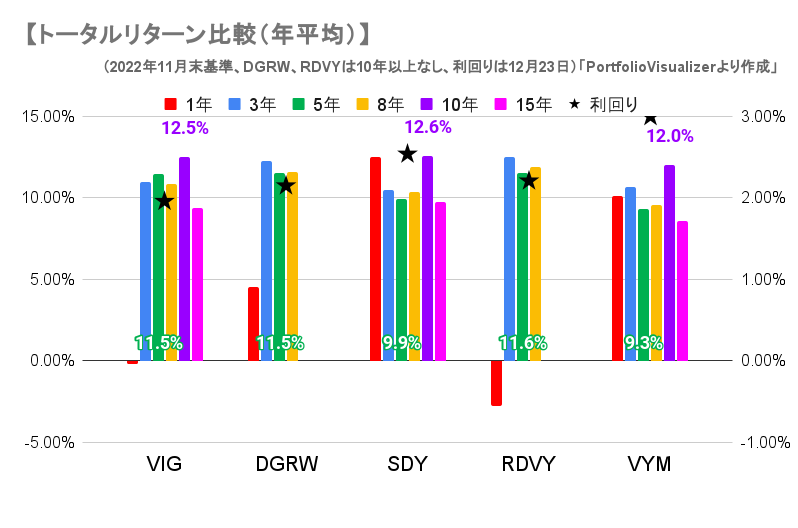

過去1、3、5、8、10、15年のトータルリターンをグラフにして、現在の利回りと比べました。

3、5、8年のリターンは【RDVY】と【DGRW】がやや優勢で、わずかな差で【VIG】が続き、【SDY】と【VYM】はやや劣っています。

10、15年リターンは【SDY】がやや優勢、【VIG】が続き、【VYM】の順ですが、あまり差はありません。

安定度などを比べよう

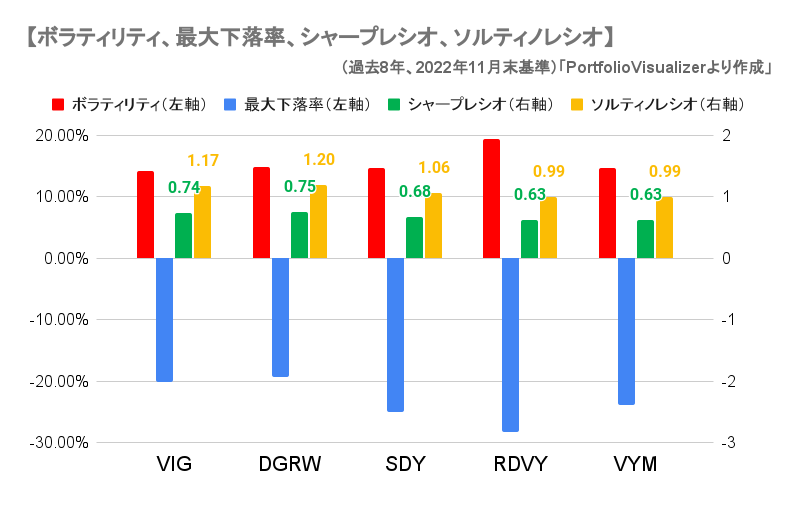

安定度などを比べます。

ボラティリティと最大下落率は0に近いほど安定しています。安定感が一番あるのは【DGRW】と【VIG】です。【RDVY】は激しいですね。

シャープレシオとは、同じリスクを取った場合のリターンです。「(ファンドのリターンー無リスク資産のリターン)÷標準偏差」の値です。

ソルティノレシオはシャープレシオの改良版で、相場が軟調の際の成績を示しています。「(ファンドのリターンー無リスク資産のリターン)÷下方偏差」で計算します。

シャープレシオやソルティレシオは【DGRW】と【VIG】がいいですね。

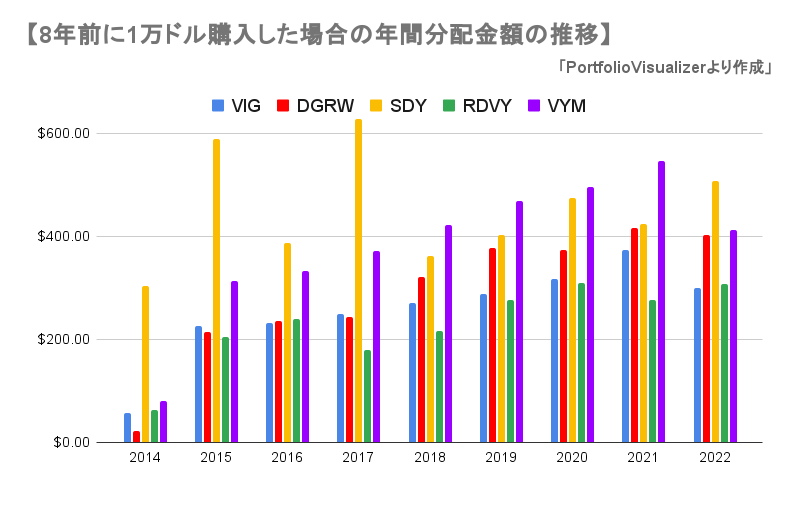

過去の分配金はどのくらいか?

2014年12月に1万ドル投資して分配金を再投資した場合の年間でもらえる分配金の推移です。税金は考慮しません。

8年間の分配金の合計は【SDY】が4000ドル、【VYM】が3400ドル、【DGRW】が2600ドル、【VIG】が2300ドル、【RDVY】が2000ドルでした。【SDY】は2013~17年にかけてキャピタルゲイン分配金があったため少し多いです。それを除くと【VYM】と同じくらいになりそうです。

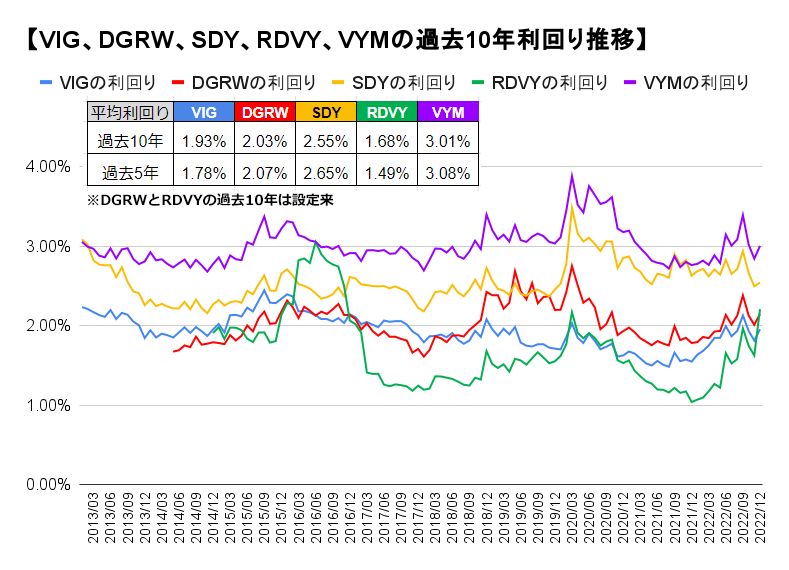

これまでの利回りは?

過去10年の利回り推移をチェックしましょう。利回りは過去1年分配金から算出しました。株価は月に1度、月末のものです。

利回りは【VYM】が最も高く、【SDY】が2番目、【DGRW】が3番目で、【VIG】は4番目、そのあとが【RDVY】です。

過去5年の平均利回りは【VYM】が約3.1%、【SDY】が2.7%、【DGRW】が2.1%、【VIG】が1.8%、【RDVY】が1.5%です。

【VIG】はこの6ETFの中では、上から4番目に利回りが高いです。下から2番目とも言えます。

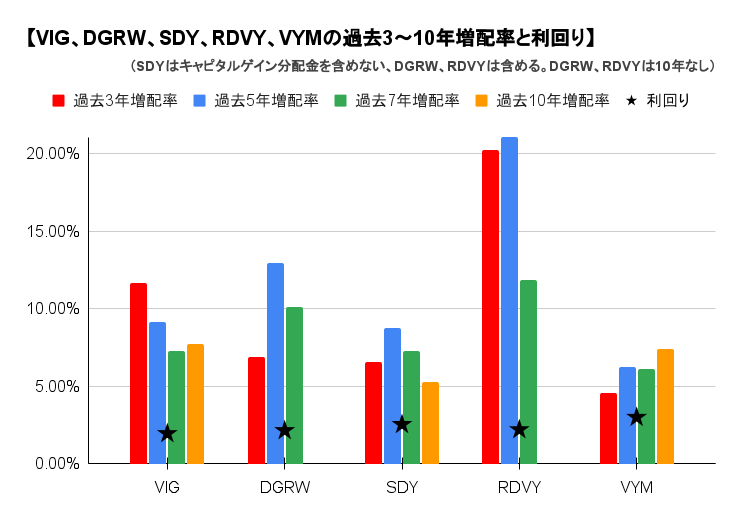

増配率を比較する

現在の過去1年分配金額と3、5、7、10年前の同時期の過去1年分配金額を比較して、年間増配率を計算しました。最新2022年12月分配金発表後のデータです。

【VIG】の過去3年増配率は11.7%、過去5年増配率は9.1%、過去7年増配率は7.3%、過去10年増配率は7.7%です。【VIG】はいずれの期間の増配率も高いですね。

この5つのETFでは【RDVY】の増配率の高さが目立ちます。【RDVY】は直近3回の分配金がかなり多かったため、3年や5年増配率は20%を超えています。今後もこのペースが続く可能性は低く、【VIG】や【DGRW】と同じく、10%前後に落ち着きそうです。【RDVY】は増配銘柄ですが、分配金額は不安定です。

増配率では【VIG】と【DGRW】が、【SDY】と【VYM】に少し差をつけています。

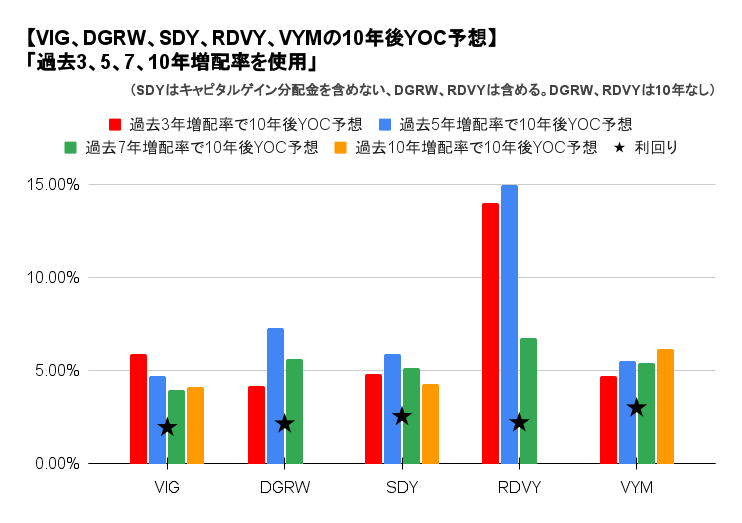

主要ETFの今後のYOC予想は?

1つ前で出した増配率を使って、現在の利回りをもとに、将来YOCを予想します。

YOC(Yield on Cost)とは、取得価格あたりの利回りのことです。2022年12月16日の終値で買った場合、将来の利回り(YOC)がいくらになるかという予測です。

「分配金を再投資しない、税金を考慮しない」で検証します。

10年後のYOCはどうなっているか?

10年後のYOCを予測します。【RDVY】の過去3年や5年増配率が続くと、15%ぐらいになります。

残りの4つのETFは5%前後です。

ちなみに黒い★は利回りです。各ETFともに、ここがスタート地点となるので、現在の利回りはかなり重要です。

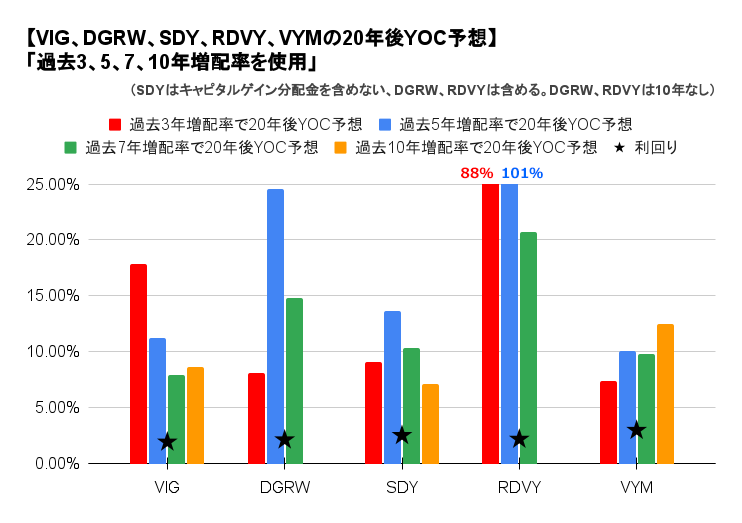

20年後のYOCはどうなっているか?

続いて、20年後のYOCを予測します。【RDVY】の過去3年や5年増配率が続くと、とてつもない数値になりますが、現実的ではなさそうです。

【DGRW】は過去5年増配率(12.9%)が続くと、24.5%まで上がります。

【VIG】は過去3年増配率(11.7%)が続くと、17.8%まで上がります。

【VYM】は過去5年以上の増配率のケースだと、10%近くにはなりそうです。

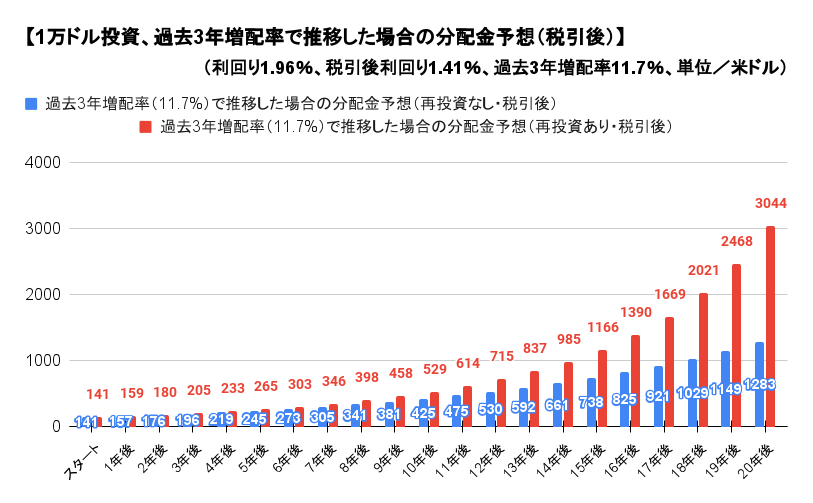

今後20年間で分配金はどのくらいになるのか?

最後に、今【VIG】を購入したら、将来どのくらい分配金をもらえそうかをシミュレーションします。現在の利回り、増配率を使用します。

1万ドルを投資した場合の、将来もらえる分配金の推移を検証します。「分配金を再投資しない(税引き後)」と「分配金を再投資する(税引き後)」の2パターンで検証します。

増配率は過去3、5、7、10年の4パターンを使います。年間増配率は過去3年が11.7%、過去5年が9.1%、過去7年が7.3%、過去10年が7.7%でした。現在の利回りは1.96%です。

なお、再投資するケースは過去10年の株価騰落率(9.8%)で調整します。つまり、株価が年9.8%上がるので、分配金の再投資額はその分減らします。

過去3年増配率で推移した場合の分配金予想

まずは過去3年増配率で推移した場合の、分配金を計算します。増配率は11.7%です。

分配金は28%の税金を引いた72%で計算します。スタート時の利回りは1.96%なので、税金を引いた72%の1.41%になります。投資額が1万ドルなので、スタート年の分配金は141ドルになります。

再投資をしない場合は、10年後の分配金は425ドル、20年後の分配金は1283ドルになります。

再投資をする場合は、10年後の分配金は529ドル、20年後の分配金は3044ドルになります。YOCだと30.44%です。

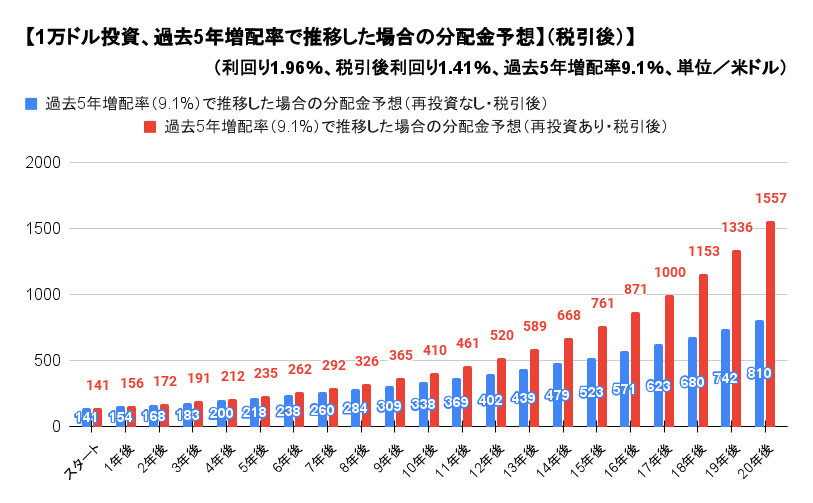

過去5年増配率で推移した場合の分配金予想

次に過去5年増配率で推移した場合の、分配金を計算します。増配率は9.1%です。

再投資をしない場合は、10年後の分配金は338ドル、20年後の分配金は810ドルになります。

再投資をする場合は、10年後の分配金は410ドル、20年後の分配金は1557ドルになります。YOCだと15.57%です。

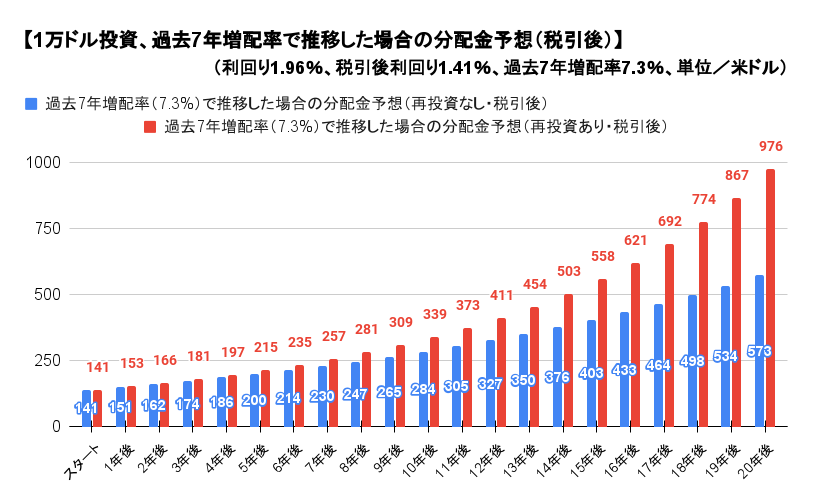

過去7年増配率で推移した場合の分配金予想

次に過去7年増配率で推移した場合の、分配金を計算します。増配率は7.3%です。

再投資をしない場合は、10年後の分配金は284ドル、20年後の分配金は573ドルになります。

再投資をする場合は、10年後の分配金は339ドル、20年後の分配金は976ドルになります。YOCだと9.76%です。

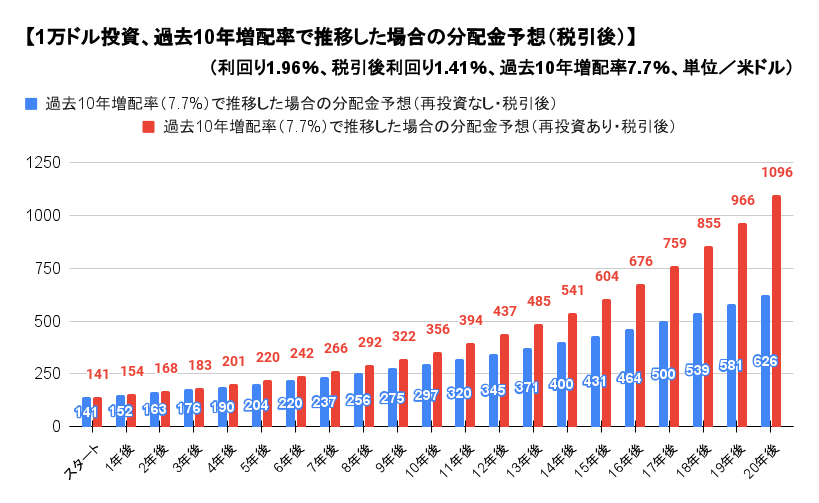

過去10年増配率で推移した場合の分配金予想

最後に過去10年増配率で推移した場合の、分配金を計算します。増配率は7.7%です。

再投資をしない場合は、10年後の分配金は297ドル、20年後の分配金は626ドルになります。

再投資をする場合は、10年後の分配金は356ドル、20年後の分配金は1096ドルになります。YOCだと10.96%です。高い増配率なので、再投資し続けると、分配金は相当増え、将来YOCはかなり上がります。

【VIG】は現在の利回りは高くないですが、増配率はいずれの期間でも高いため、再投資し続ければ将来の分配金はかなり期待できそうです。

まとめ

【VIG】の2022年12月の分配金は、前年同期と比較して約12.5%増でした。過去1年分配金額も過去最高額を更新しました。好調です。

利回りは高配当ETFと比較すると高くありませんが、増配率はいずれの期間でも7%以上とかなり高水準です。株価上昇はもちろん、長期保有で高いYOCが狙えるETFと言えます。

【VIG】は最大ドローダウン値やソルティノレシオなどが優れており、下落相場で安定しています。

最近不調の情報技術セクターが多いですが、【VIG】のリターンは悪くなかったです。

組込上位銘柄は安定した大型優良株がほとんどなので、個別銘柄を買うより、このETFに集約させてしまうのも一つの手かもしれません。