バンガード社のETFは公式サイトで月1回更新されます。月末のデータが、翌月の15日頃に反映されます。今回2020年9月末のデータが更新されましたので、バンガード 米国増配株式ETF【VIG】の組込銘柄の変化や傾向について検証します。

【VIG】のセクター別のファンド構成比は?

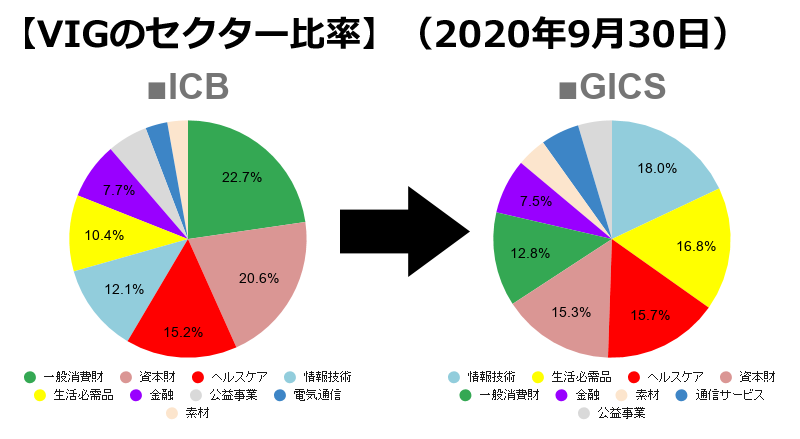

【VIG】に組み込まれている銘柄のセクター別の組込比率です。バンガードの公式サイトではICB(Industry Classification Benchmark)で分類されていますので、これをGICS(Global Industry Classification Standard)に変換しました。情報技術の割合が最も多く、生活必需品、ヘルスケアと続いています。ディフェンシブな3セクターが上位で、全体の約半分を占めています。このセクター割合を見るだけで、【VIG】の安定度がある程度わかりますね。

【VIG】にはどんな銘柄が組み込まれているのか?

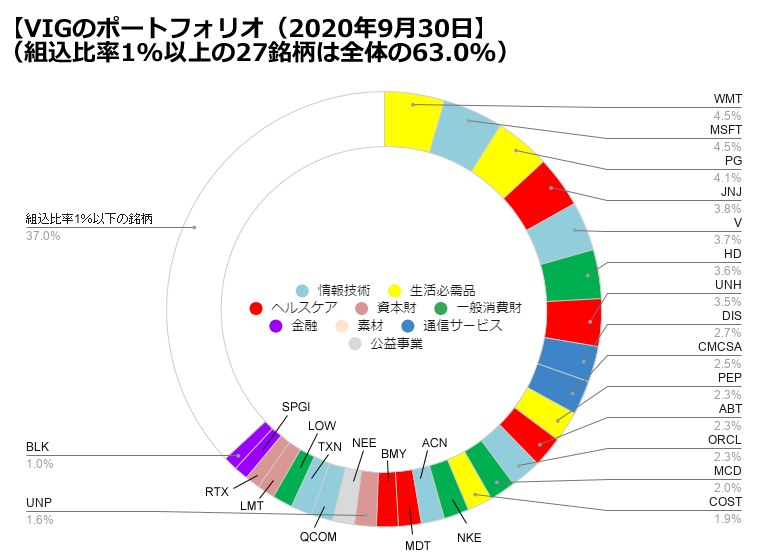

【VIG】の保有銘柄数は212銘柄です。組込銘柄の一覧を円グラフにしました。組込比率1%以上の銘柄は27あり、全体の約63.0%を占めています。組込比率1%未満は185銘柄で全体の約37.0%、円グラフの白い部分です。

【VIG】の上位組込銘柄はどんな会社か?

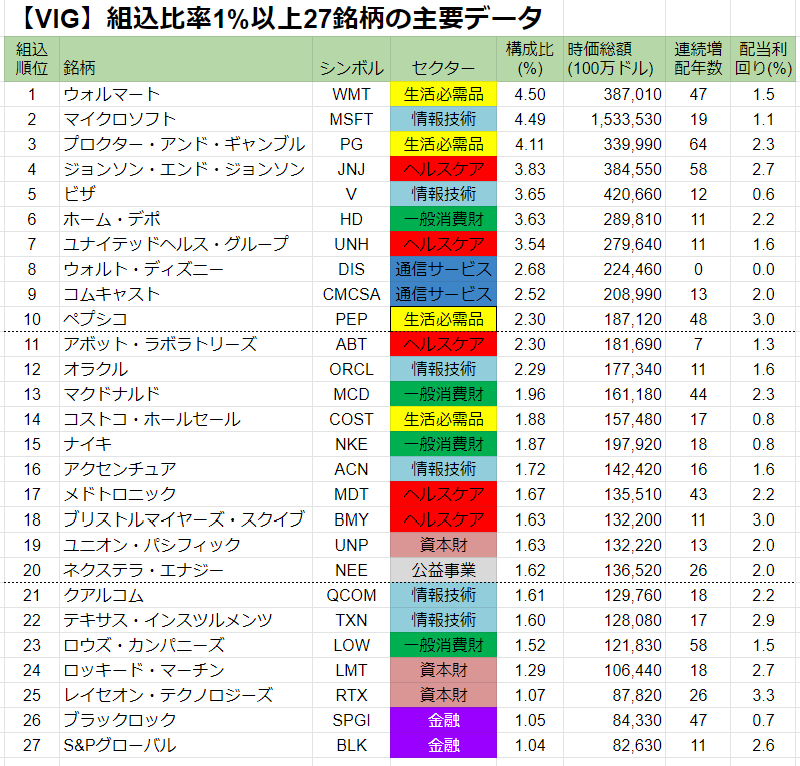

【VIG】の組込比率1%以上の銘柄です。ベンチマークはNASDAQ US ディビデンド・アチーバーズ・セレクト・インデックス。大型株の中でも10年以上の増配実績のある銘柄がほとんどです。データの中身は2020年9月末時点のものです。

過去6カ月の組込比率1%以上の銘柄比較

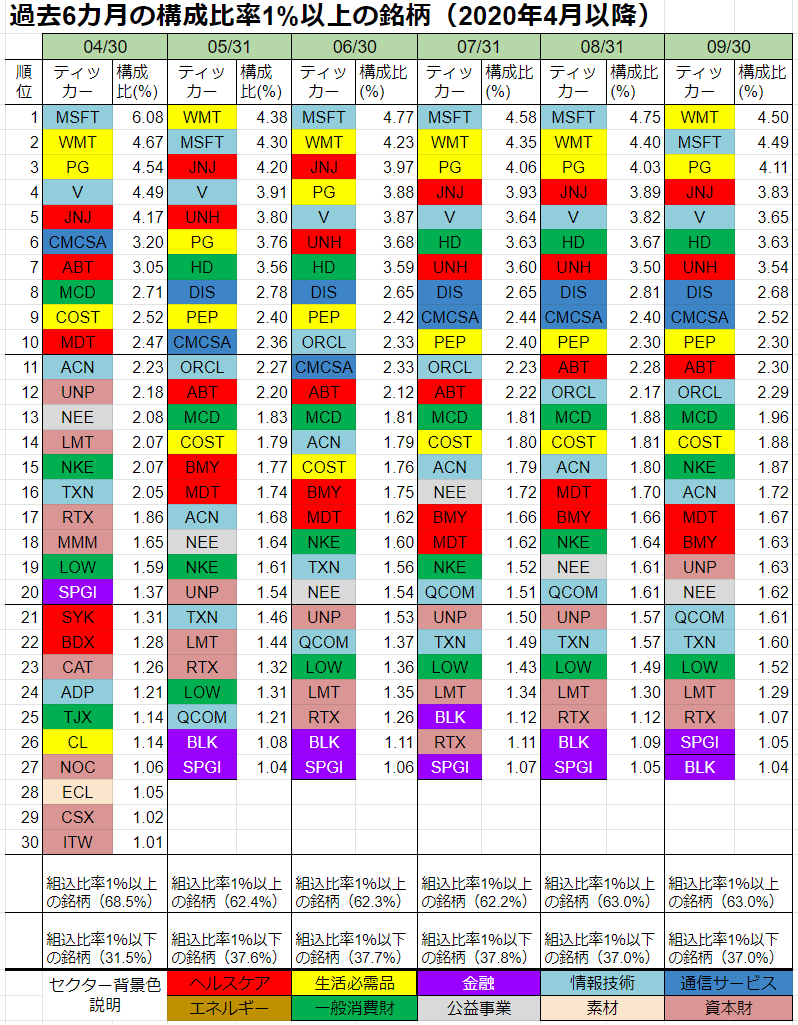

最近6カ月間の組込比率1%以上の銘柄の比較です。先月との比較では、あまり変化はありません。ウォルマート【WMT】がマイクロソフト【MSFT】から久々に首位の座を奪い返しました。

【VIG】上位27銘柄は主要ETFには組み込まれているのか?

【VIG】の組込比率1%以上の27銘柄は、他のETFには組み込まれているのでしょうか? その一覧が下の表です。左から連続増配【VIG】、高配当【VYM】【HDV】【SPYD】、S&P500【VOO】、米国全体【VTI】、ダウ30平均【DIA】、ナスダック100【QQQ】、情報技術【VGT】です。表内の数字は組込順位。一番上の行をクリックすると、その項目の順番に並び直します。同じ箇所を続けてクリックすると数値の大小が逆になります。試してください。

※「Tik」はティッカー・コード、「配利」は配当利回りです。配当利回りは2020年9月末の株価から算出しました。【SPYD】は7月の時点で均等に組込、【DIA】は株価の高い順が組込順位なので、この2つの組込順位はあまり重要ではありません。

| Tik | 配利 | VIG | VYM | HDV | SPYD | VOO | VTI | DIA | QQQ | VGT |

|---|---|---|---|---|---|---|---|---|---|---|

| WMT | 1.5 | 1 | 10 | – | – | 27 | 28 | 14 | – | – |

| MSFT | 1.1 | 2 | – | – | – | 2 | 2 | 6 | 2 | 2 |

| PG | 2.3 | 3 | 2 | – | – | 9 | 9 | 15 | – | – |

| JNJ | 2.7 | 4 | 1 | 3 | – | 8 | 8 | 13 | – | – |

| V | 0.6 | 5 | – | – | – | 10 | 10 | 8 | – | 4 |

| HD | 2.2 | 6 | – | – | – | 12 | 14 | 2 | – | – |

| UNH | 1.6 | 7 | – | – | – | 14 | 15 | 1 | – | – |

| DIS | 0.0 | 8 | – | – | – | 20 | 20 | 17 | – | – |

| CMCSA | 2.0 | 9 | 6 | – | – | 23 | 24 | – | 12 | – |

| PEP | 3.0 | 10 | 11 | 9 | – | 29 | 30 | – | 14 | – |

| ABT | 1.3 | 11 | – | – | – | 28 | 29 | – | – | – |

| ORCL | 1.6 | 12 | – | – | – | 56 | 54 | – | – | 15 |

| MCD | 2.3 | 13 | 15 | – | – | 34 | 34 | 4 | – | – |

| COST | 0.8 | 14 | – | – | – | 35 | 35 | – | 15 | – |

| NKE | 0.8 | 15 | – | – | – | 36 | 36 | 16 | – | – |

| ACN | 1.6 | 16 | – | – | – | 41 | 42 | – | – | 12 |

| MDT | 2.2 | 17 | – | – | – | 42 | 43 | – | – | – |

| BMY | 3.0 | 18 | 20 | – | – | 45 | 45 | – | – | – |

| UNP | 2.0 | 19 | – | – | – | 47 | 48 | – | – | – |

| NEE | 2.0 | 20 | 21 | – | – | 44 | 46 | – | – | – |

| QCOM | 2.2 | 21 | 23 | – | – | 48 | 49 | – | 18 | 13 |

| TXN | 2.9 | 22 | 24 | 12 | – | 49 | 50 | – | 20 | 14 |

| LOW | 1.5 | 23 | – | – | – | 50 | 52 | – | – | – |

| LMT | 2.7 | 24 | 30 | – | – | 62 | 66 | – | – | – |

| RTX | 3.3 | 25 | 34 | – | – | 68 | 70 | – | – | – |

| SPGI | 0.7 | 26 | – | – | – | 70 | 71 | – | – | – |

| BLK | 2.6 | 27 | 40 | 20 | – | 75 | 74 | – | – | – |

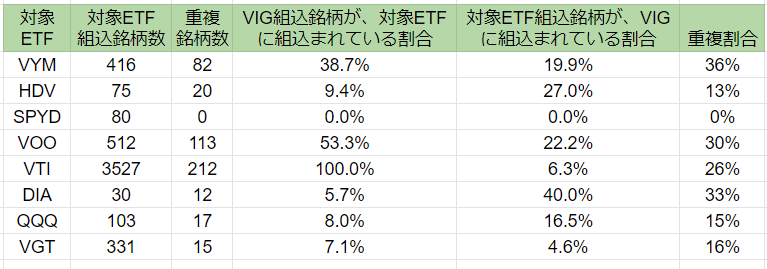

ファンドオーバーラップで他のETFとの比較する

ファンドオーバーラップを使って、他のETFとの重複割合を調べてみましょう。以下のようになりました。【VIG】と【SPYD】はまったく重なっていません。【DIA】の全30銘柄中40%が【VIG】に組み込まれています。IT系のETF【QQQ】や【VGT】は、【VIG】と重複率が低いですね。

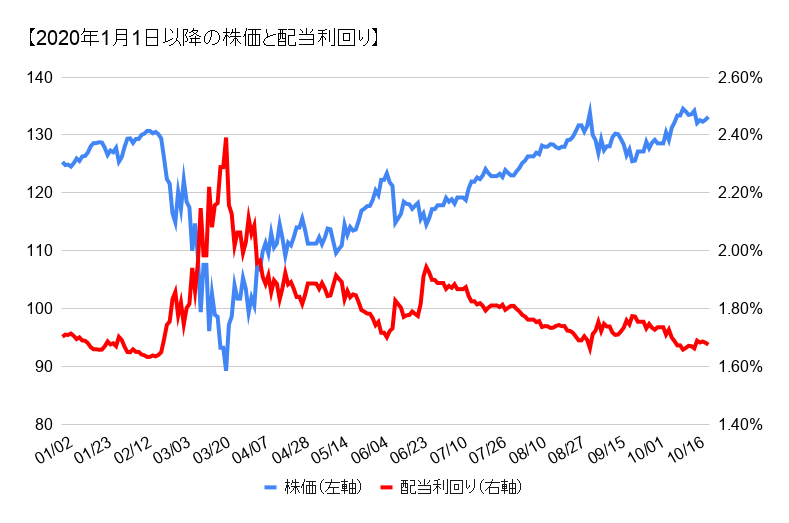

今年に入ってからの配当利回りは?

2020年に入ってからの【VIG】の株価と配当利回りを見てみましょう。過去1年の年間配当額から算出しました。青線が株価(左軸)で、赤線が配当利回り(右軸)です。配当利回りは1.7%前後で推移していましたが、2月半ば以降は株価が下がったため、3月23日には配当利回りが2.4%まで上昇しました。現在は株価がコロナ・ショック前を上回り、配当利回りは1.68%です。

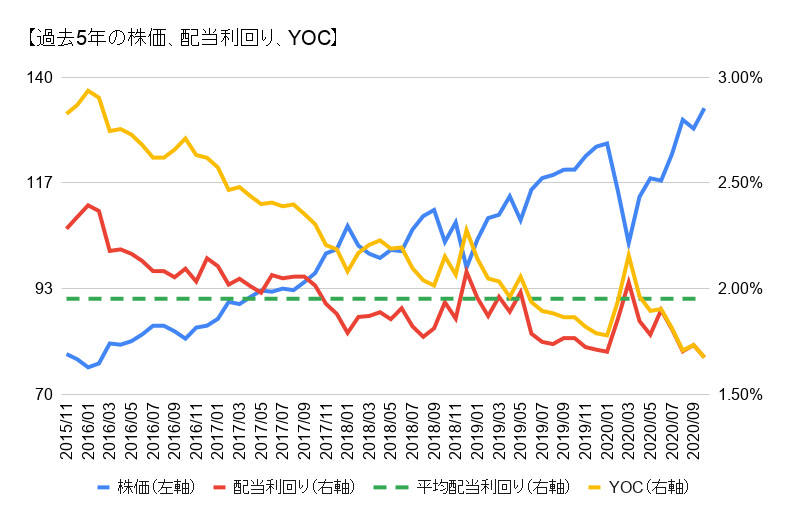

【VIG】を過去に買っていた場合のYOCは?

過去に【VIG】を買った場合、現在の購入単価当たりの配当利回り(YOC)はどのくらいでしょうか? 現在から5年前までの株価、配当利回り、YOCを見ていきましょう。株価は月末のもので月1回なので、やや大雑把です。

2020年10月23日の終値は133.14ドル、過去1年の配当金額は2.2306ドルなので、現在の配当利回りは約1.68%です。過去5年の平均配当利回りは約1.95%です。過去5年で株価は右肩上がりで、増配もしていますので、早い時期に買った方がYOCは上がります。2016年1月に買っていたら、現在YOCは約2.94%になっていました。

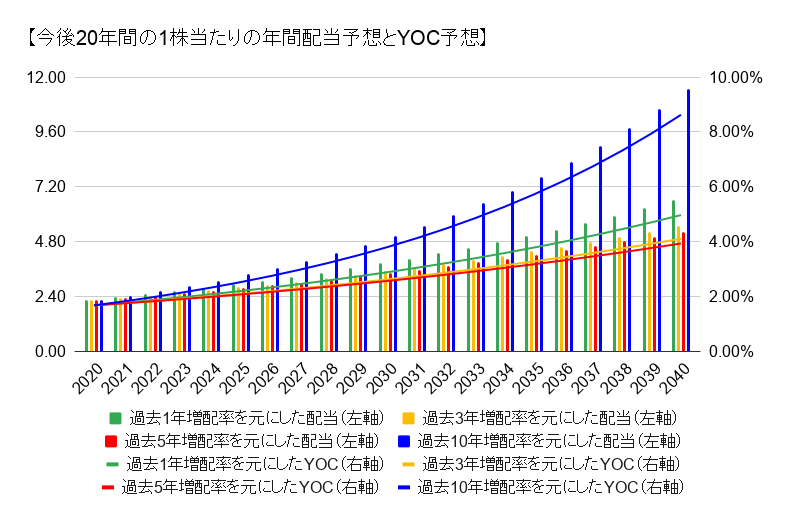

【VIG】の今後の配当予想は?

現在の過去1年配当金額(2.2306ドル)と1、3、5、10年前の同時期の過去1年配当金額(2.1126ドル、1.95ドル、1.802ドル、0.983ドル)を比較して年間増配率を計算し、それを使って将来の配当金とYOCを予想しました。YOC(Yield on Cost)とは、購入単価あたりの配当利回りのことです。【VIG】株を2020年10月23日の終値133.14ドルで買った場合、将来の利回り(YOC)がいくらになるかという予測です。棒グラフが配当金予想、折れ線グラフがYOC予想です。

年間増配率は過去1年が5.6%、過去3年が4.6%、過去5年が4.4%、過去10年が8.5%でした。現在の配当利回りは1.68%です。もっとも増配率が低い過去5年のペースで増配が続くと10年後のYOCは2.6%、20年後のYOCは4.0%になります。もっとも増配率が高い過去10年の増配と同じだと10年後のYOCは3.8%、20年後のYOCは8.6%になります。配当利回りはそれほど高くありませんが、安定して増配するので、それなりのYOCになりそうです。

まとめ

いかがでしたか? ウォルマート【WMT】とマイクロソフト【MSFT】が激しい首位争いをしていますが、上位組込銘柄の変化はほとんどありませんでした。安定度の高いETFですね。