バンガード社のバンガード 米国増配株式ETF【VIG】は、10年以上増配している大型株が中心のETFです。組み込まれているのは、全部で182銘柄。2020年1月13日の分配利回りは1.69%、経費率は0.06%と低くてオトクです。そんな【VIG】の真の姿を明らかにしていきます。

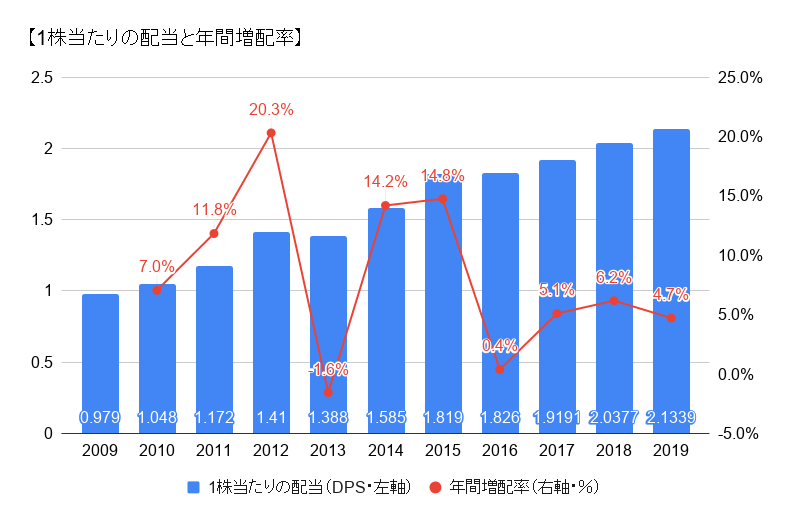

【VIG】の過去の配当、年間増配率は?

【VIG】の配当金と増配率のグラフです。増配率は年によってバラバラです。ここ3年は5%前後のようです。次回の配当落ちは3月28日前後の予定です。

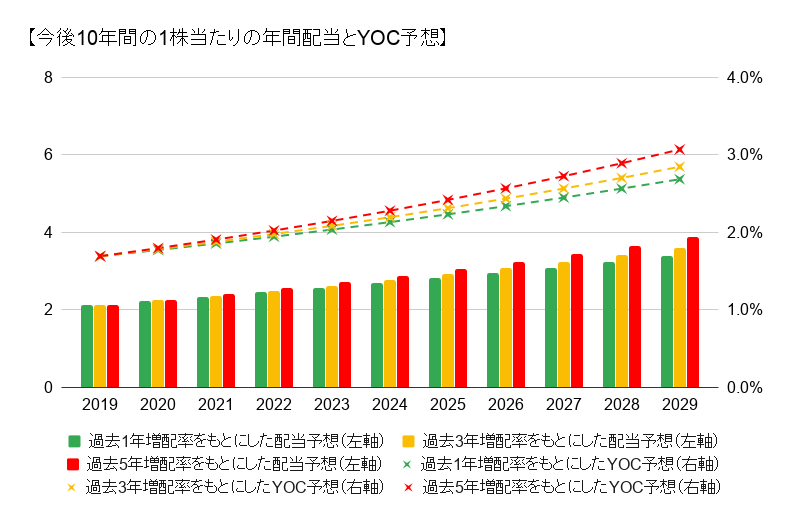

【VIG】の今後の配当予想は?

現在と1、3、5年前の配当金額を比較して増配率を計算し、それを使って将来の配当金とYOCを予想しました。YOC(Yield on Cost)とは、購入単価あたりの配当利回りのことです。【VIG】株を2020年1月13日の株価126.1ドルで買った場合、将来の利回り(YOC)がいくらになるかという予測です。棒グラフが配当金予想(左軸)、折れ線グラフがYOC予想(右軸)です。

増配率は過去1年が4.7%、過去3年が5.3%、過去5年が6.1%でした。現在の配当利回りは1.69%です。もっとも増配率が低かった過去1年のペースで増配すると10年後のYOCは2.7%に、もっとも増配率が高かった過去5年のペースの増配だと10年後のYOCは3.1%になります。現在の配当利回りが低いためか、思ったよりYOCは伸びないようです。

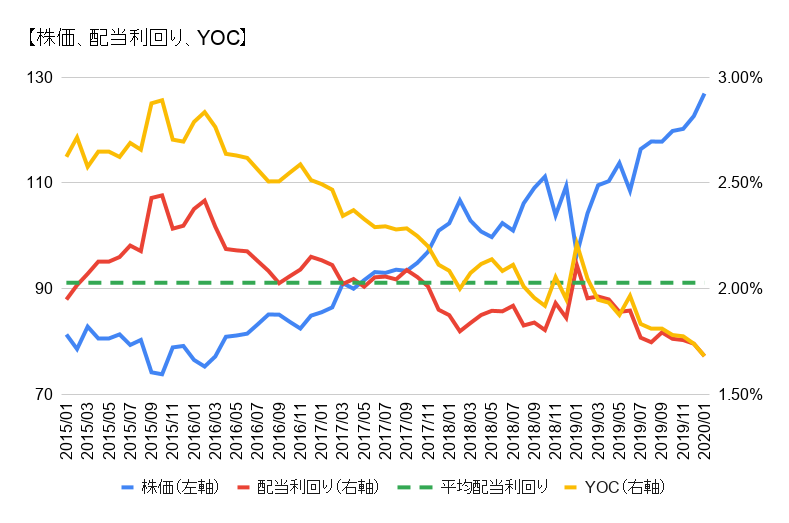

【VIG】をいつ買ったら正解だったか?

過去5年の配当利回りの平均は2.03%です。最近は株価が上がってしまったので、配当利回りは低いです。2%を超えたところで買いたいですね。

黄色の線はYOC(Yield on Cost)です。過去にこの銘柄を買った場合、現時点での購入単価当たりの利回りが何%になっているかを示しています。配当利回り(赤い線)と連動した動きになります。YOCを上げるコツは(1)増配率の高い銘柄を買う、(2)連続増配年数の長い銘柄を買う、(3)株価が低迷しているときに買う。いずれの場合もなるべく早くに買った方が、YOCは上がっていきます。YOCが最も高いのが2015年の9月頃に買った場合で、現在が約2.8%になっています。

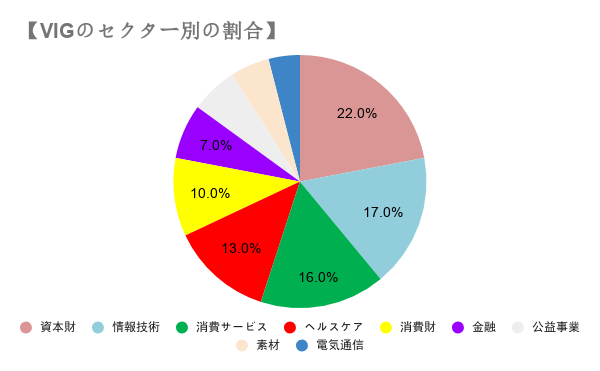

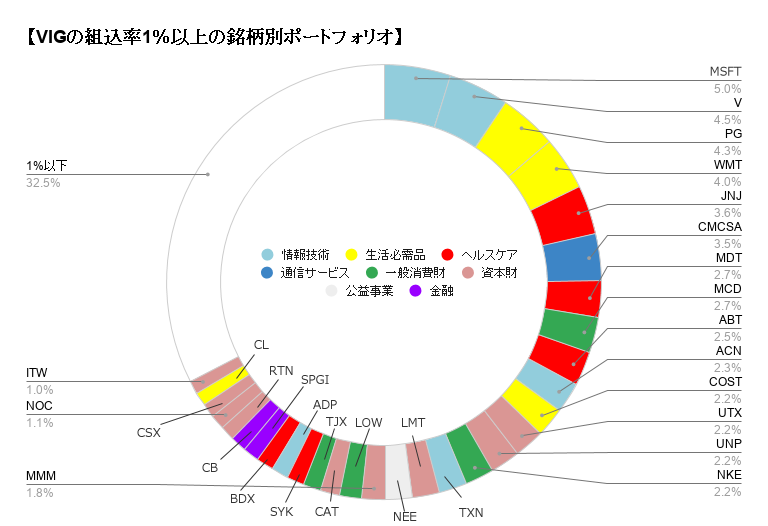

【VIG】の組込銘柄をセクター別に分ける

ここからは【VIG】に組み込まれている銘柄について検証します。下の円グラフはVIGの組込銘柄をセクター別に分けたものです。資本財が22%で最多、情報技術が17%と続き、消費サービス、ヘルスケアも多いですね。ICB(Industry Classification Benchmark)による分類です。

【VIG】の組込比率の高い銘柄順に並べる

次に【VIG】に組み込まれている銘柄を組込比率の高い順に並べましょう。こちらはGICS(Global Industry Classification Standard)をもとに分けました。マイクロソフト【MSFT】がトップで5%。ビザ【V】が4.5%と上位2社は情報技術、以下プロクター・アンド・ギャンブル【PG】、ウォルマート【WMT】の生活必需品、コムキャスト【CMCSA】、メドトロニック【MDT】、マクドナルド【MCD】、アボット・ラボラトリーズ【ABT】と続きます。組込比率1%以下の銘柄(全体の32.5%)は、下の円グラフの背景が白い部分にまとめました。最も割合の多い資本財セクターは組込ランキングのトップ10には入っておらず、11番目以降に大量にありますね。

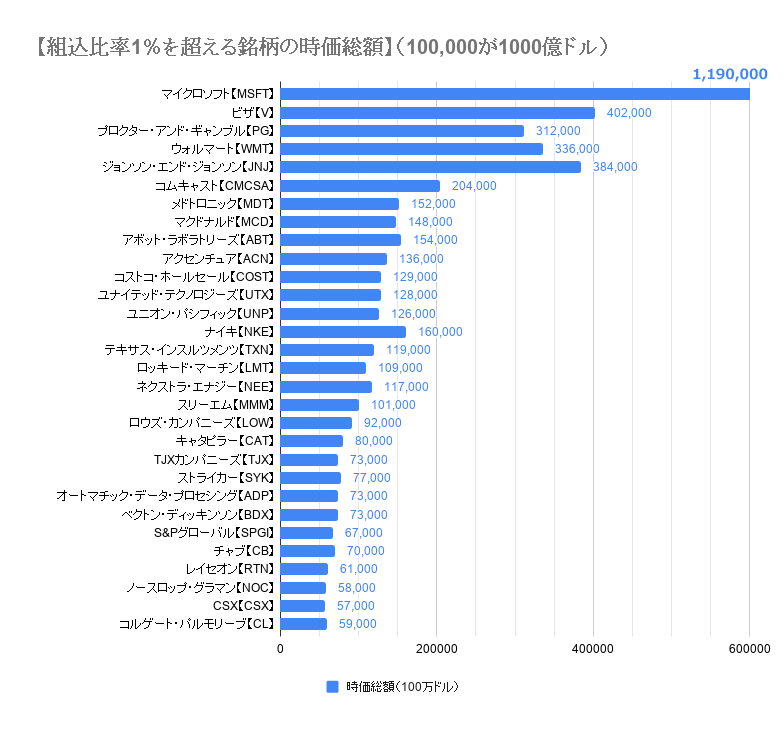

組込比率上位銘柄の時価総額はどのくらいか?

ここからは組込比率1%以上の銘柄について調べましょう。約182銘柄中31銘柄あり、全体の67.5%を占めています。下の棒グラフは、組込比率の高い順の銘柄ごとの時価総額です。上位に組み込まれるほど、時価総額が大きいですね。マイクロソフト【MSFT】はグラフ内に収まらず、突き抜けています。

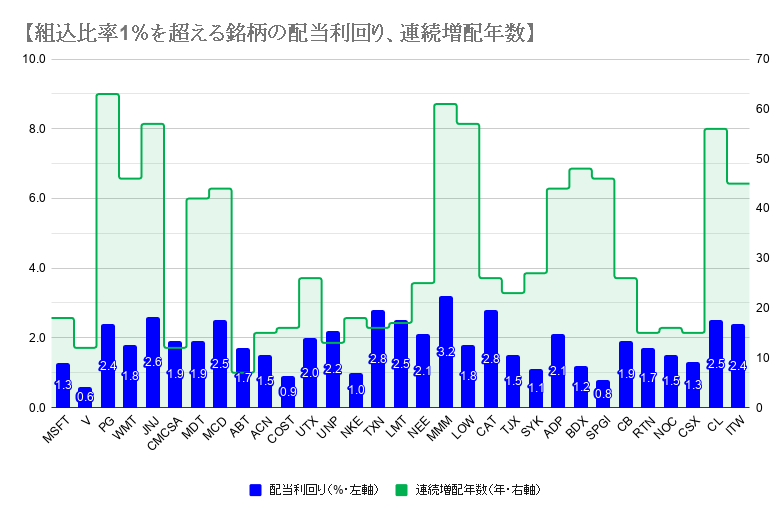

組込銘柄上位の配当利回り、連続増配年数は?

組込比率1%以上の31銘柄の配当利回りと連続増配年数を比較したグラフです。組込比率1%以上31銘柄の配当利回りの平均は1.9%、連続増配年数の平均は30.7年です。連続増配銘柄を集めたETFだけあって、どれも連続増配年数は長いですね。ただし、連続増配銘柄は安全というイメージが強いためか、買われすぎて配当利回りが低くなっているケースが多いです。

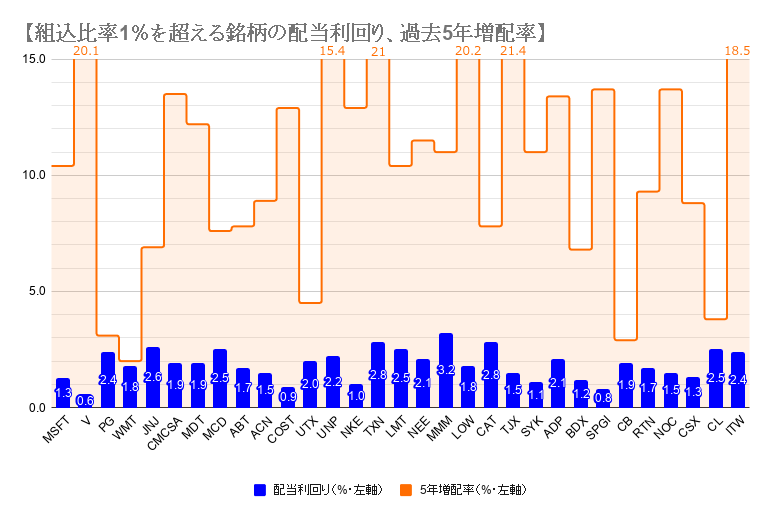

組込銘柄上位の配当利回り、過去5年増配率の傾向は?

配当利回り、過去5年増配率をまとめたグラフです。組込比率1%以上31銘柄の過去5年増配率の平均は11.1%です。過去5年増配率がグラフ内に収まらない銘柄は数値を書きました。ビザ【V】、テキサス・インスルツメンツ【TXN】、ロウズ・カンパニーズ【LOW】、TJXカンパニーズ【TJX】が過去5年増配率が20%以上です。

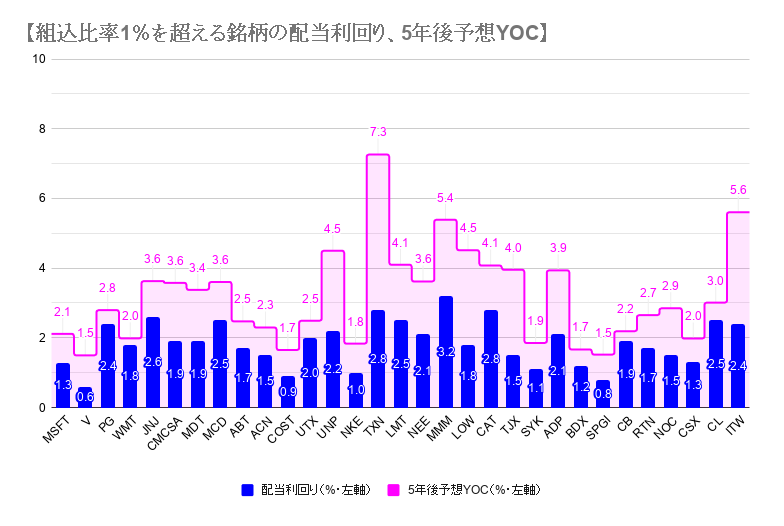

組込銘柄上位の配当利回り、5年後予想YOCは?

配当利回りと5年後予想YOCを比較したグラフです。5年後予想YOC(Yield on Cost)とは、購入単価あたりの配当利回りのことです。いま当該銘柄を買った場合、将来の利回り(YOC)がいくらになるかという予測です。過去5年増配率と同じように推移するとこのようになります。

5年後予想YOCが5%を超えたのはテキサス・インスルツメンツ【TXN】、スリーエム【MMM】、イリノイ・ツールワークス【ITW】の3銘柄のみです。増配率の高い銘柄が多いですが、配当利回りが低いために、5年後予想YOCはあまり上がらない傾向にあるようです。

まとめ

【VIG】は増配銘柄を集めたETFですが、現在の配当利回りが低いため、将来の配当利回りはあまり高くならないかもしれません。配当よりも値上がり益(キャピタルゲイン)を期待するETFのようです。【VIG】と【VTI】、【VYM】のトータルリターンを比較した記事はこちらをご覧ください。

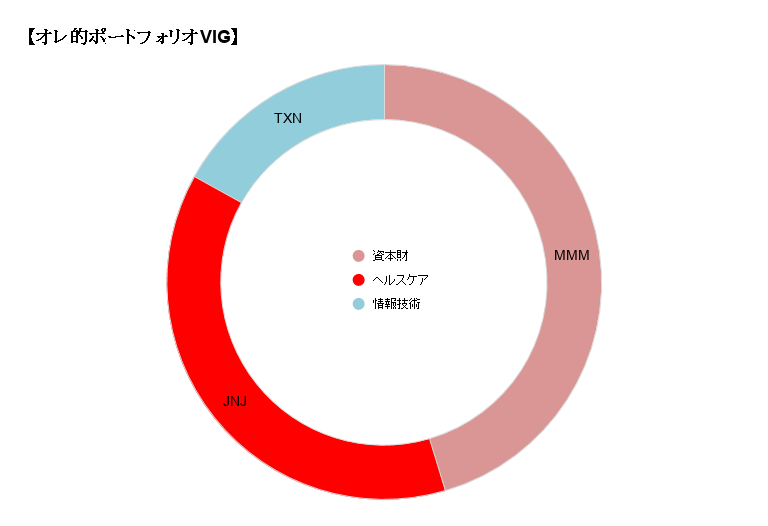

上位に組み込まれている銘柄をそれぞれ調べて、気に入った個別銘柄を買って、「オレ的ポートフォリオVIG」を組んでみるのも面白いかもしれません。

VIGの組込比率1%以上の銘柄で、私が所有しているのは、スリーエム【MMM】、ジョンソン・エンド・ジョンソン【JNJ】、テキサス・インスルツメンツ【TXN】の3銘柄です。保有割合もこんな感じです。プロクター・アンド・ギャンブル【PG】やマクドナルド【MCD】、資本財セクターの銘柄などは、安くなったら買おうかなと考えているのですが、なかなか値が下がりません。私のポートフォリオに興味がある方はコチラをご覧ください。