ステートストリート社のSPDR S&P米国高配当株式 ETF【SDY】が、2021年6月17日に分配金を発表しました。0.7634ドル(厳密には0.763366)です。1年前の同期は0.6803ドルでしたので、1年前の同期から12.2%の増配です。

分配金利回りを過去1年間の分配金額から算出すると、2021年6月17日の終値は123.38ドル、過去1年の分配金額は3.2447ドルなので、利回りは2.63%になります。

※このページでの利回りは過去1年間の分配金をもとに計算します。

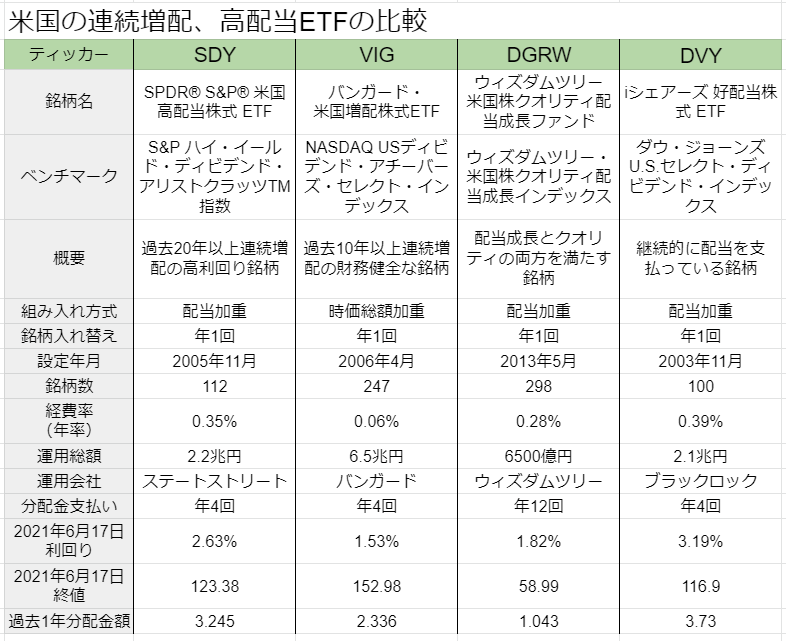

基本情報を確認しよう

【SDY】20年以上増配実績のある銘柄を選び、配当加重平均指数で構成比率を決めます。年に1度1月に銘柄の入れ替えを行い、年4回リバランスします。

下の表は米国のおもな増配ETFと高配当ETFの基本情報です。【SDY】は同じ増配ETFの【VIG】と比較すると、利回りが約1%高いです。運用総額は2.2兆円で、【DVY】とほぼ同じです。経費率が0.35%とやや高めなのがネックです。

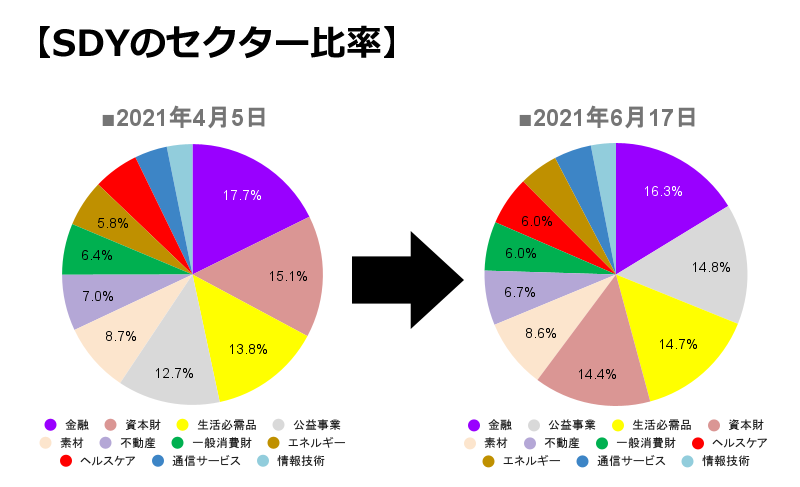

【SDY】のセクター比率は?

【SDY】に組み込まれている銘柄のセクター別の組込比率です。金融の割合が最も多く、公益事業、生活必需品、資本財、生活必需品と続いています。高配当ETFの定番の金融は多いですが、不動産とエネルギーは少なめですね。

2カ月前との比較では、公益事業がやや増えました。

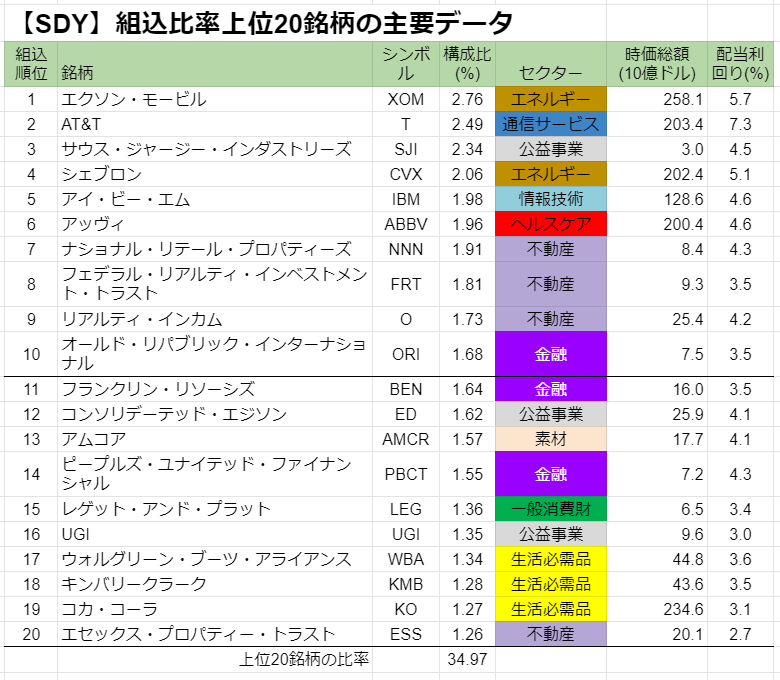

【SDY】の上位組込銘柄はどんな会社か?

【SDY】の組込比率上位20銘柄です。ベンチマークは、S&P ハイ・イールド・ディビデンド・アリストクラッツTM指数。上位20銘柄で全体の約34%を占めています。

時価総額が大きく、配当利回りの高い銘柄が上位に組み込まれています。上位10銘柄中8銘柄が利回り4%以上ですね。

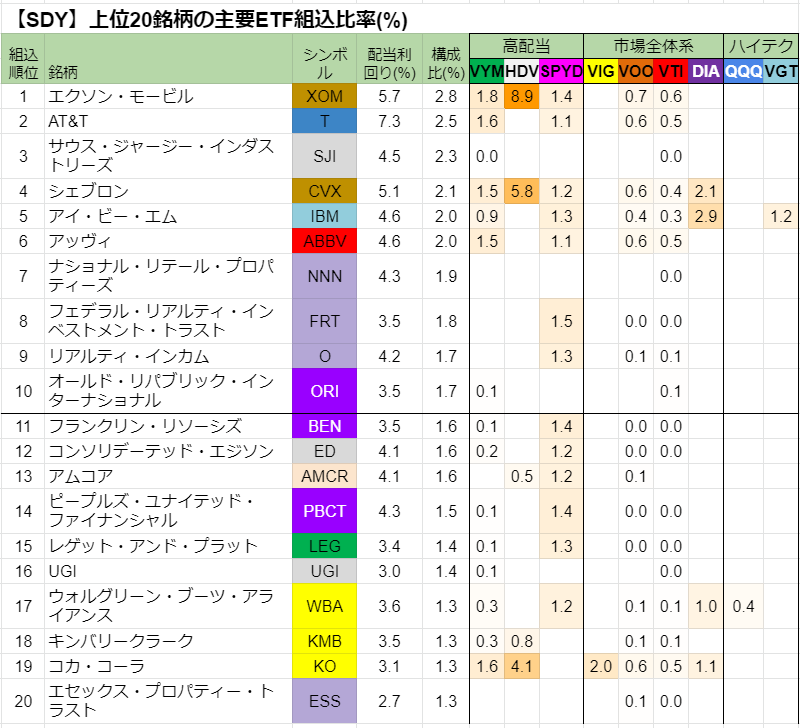

【SDY】組込上位銘柄は主要ETFには組み込まれているのか?

【SDY】の組込上位20銘柄は、他のETFにどのくらいの割合で組み込まれているのでしょうか? 高配当【VYM】【HDV】【SPYD】、市場全体系【VIG】【VOO】【VTI】【DIA】、ハイテク【QQQ】【VGT】への組込比率(%)をまとめました。

高配当の【VYM】や【SPYD】とは上位組込銘柄が重複することが多いです。同じ連続増配の【VIG】に組み込まれている銘柄はほとんどありません。

【SDY】との重複率は【VYM】が25%、【SPYD】が16%、【HDV】が14%、そして【VIG】は23%です。利回りの高い上位銘柄は【VIG】には組み込まれていないですが、利回りの低い下位銘柄は結構含まれているということですね。

※組込比率は、バンガード社のETFは2021年5月末、その他のETFは6月14日頃のデータをもとにしています。【DIA】と【SPYD】の組込比率はそれほど重要ではありません。

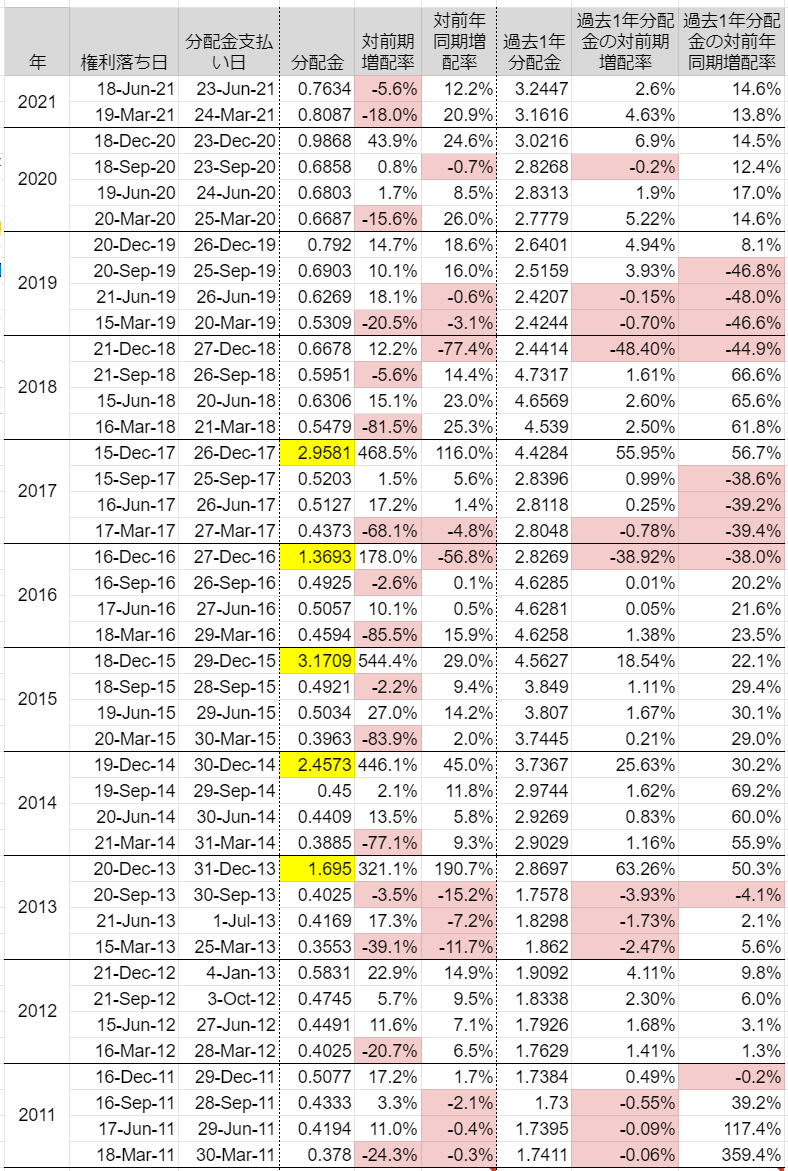

【SDY】の過去の分配金と増配率は?

【SDY】が設定されたのは2005年11月です。下の表は過去の分配金の一覧です。

今回の【SDY】の分配金が増配or減配なのかは、どのデータを比較するかによって異なります。もっともオーソドックスなのは、前年の同期との分配金額の比較です。今回が0.7634ドル、前年の同期が0.6803ドルなので12.2%の増配になります。また、前年同期との過去1年分配金額の比較では、今回が3.2447ドル、前年の同期が2.8313ドルなので、14.6%増配となります。

2013~17年の背景が黄色になっているは特別分配金がありました。通常分配金と特別分配金を合わせて計算しました。

※背景が赤になっているのが減配です

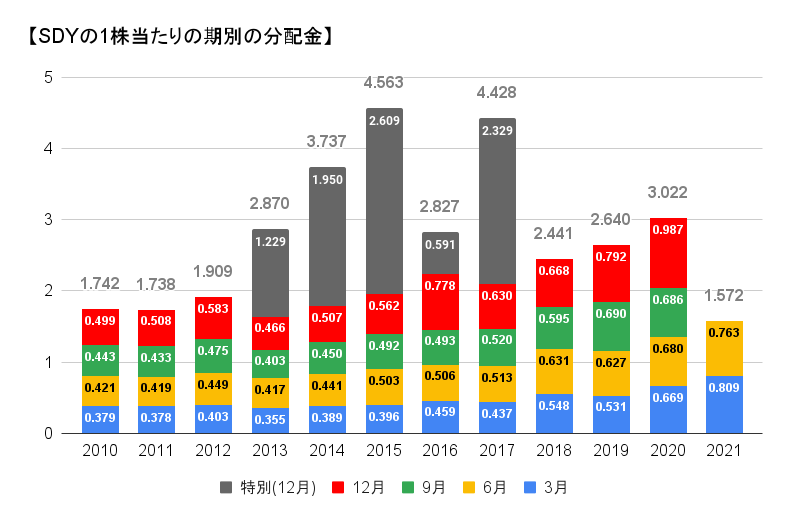

【SDY】の期別分配金は?

期別の分配金です。特別分配金を通常の分配金と分けました。特別分配金(濃い灰色の部分)を除いて考えると、分配金は緩やかな右肩上がりですね。

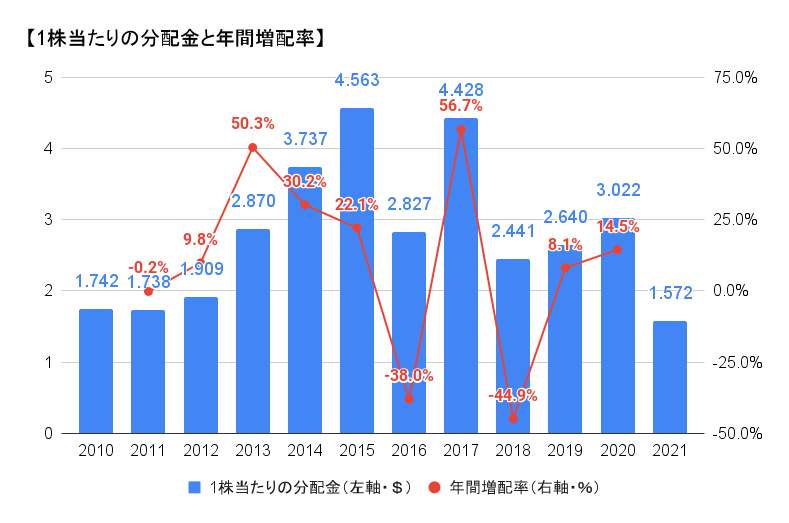

【SDY】の年間分配金額と年間増配率は?

【SDY】の分配金を1年ごとにまとめてグラフ化しました。2013~17年は特別分配金があったため、かなり多いです。

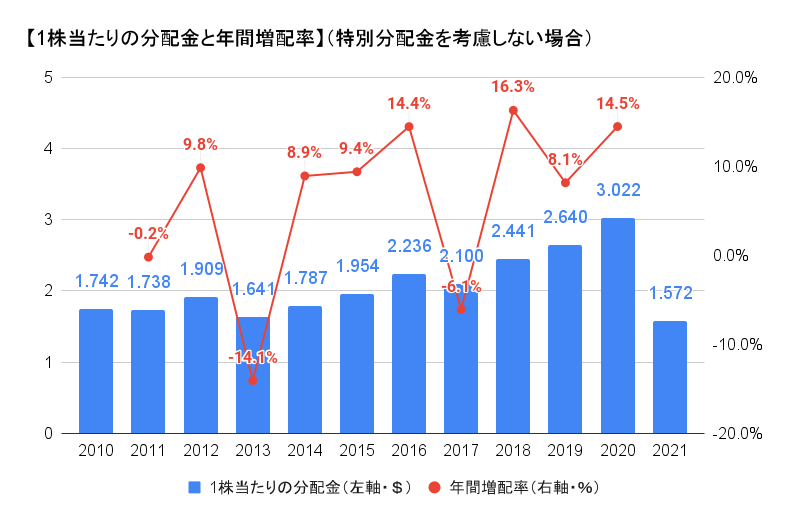

特別分配金を考えない場合は?

特別分配金を入れない場合の年間分配金額のグラフです。2013、2017年はマイナスですが、それ以外の年は10%前後の増配ですね。

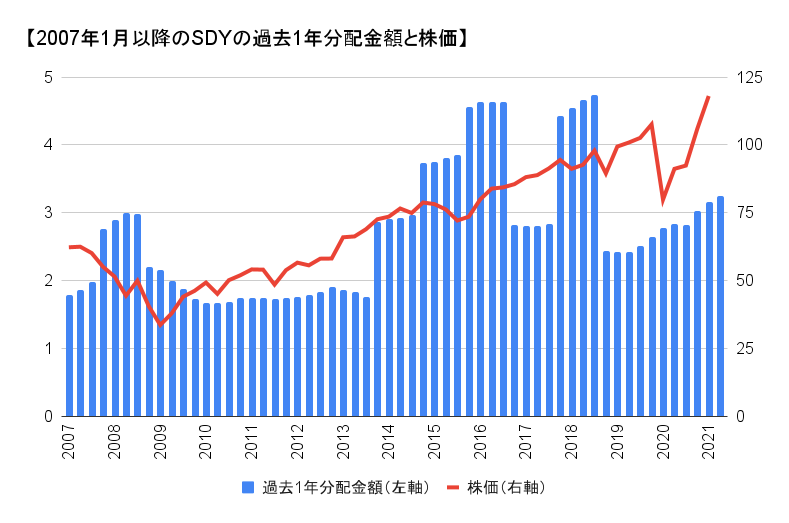

【SDY】の過去1年分配金額を棒グラフで確認しよう

過去1年分配金額を棒グラフにして、【SDY】の株価と比較しました。特別分配金があるため、デコボコです。

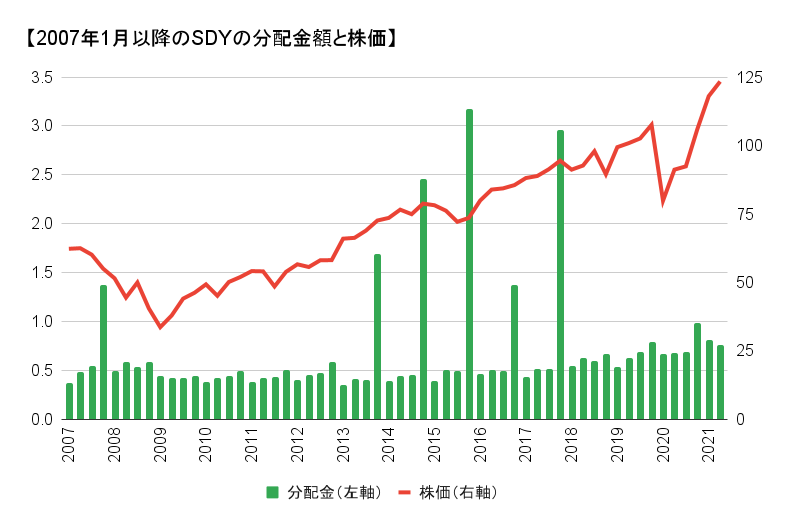

【SDY】の分配金額を棒グラフで確認しよう

こちらは期ごとの分配金を株価と比較したものです。2007年と2013~17年の12月、合計6本飛び抜けていますね。特別分配金も含まれているからです。

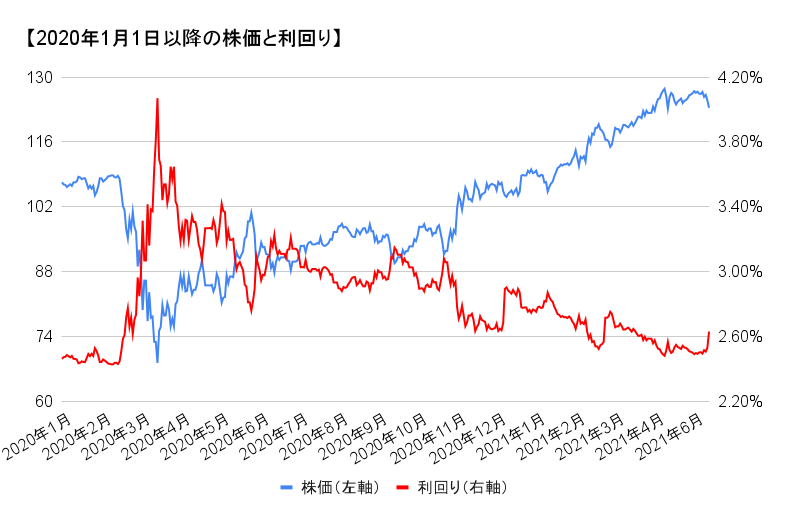

2020年以降の株価と利回りは?

2020年以降の【SDY】の株価と利回りを見てみましょう。過去1年の年間分配金額から算出しました。青線が株価(左軸)で、赤線が利回り(右軸)です。2020年の年初は利回りが2.4%台でしたが、2月半ば以降は株価が下がったため、3月23日には利回りは約4.1%まで上昇しました。現在の株価はコロナ・ショック以前を上回り、利回りは2.63%です。

現在の【SDY】の株価と利回りの関係は?

年間分配金額が現在と同じく3.2447ドルで変わらなかったら、利回りはどのように変化するでしょうか。下のグラフは年間分配金額が現在と同じ3.2447ドルが続いた場合の、利回りと株価の相関図です。利回りを0.2%ごとに株価を出しました。今後【SDY】を購入しようと考えている人は、目安にしてください。

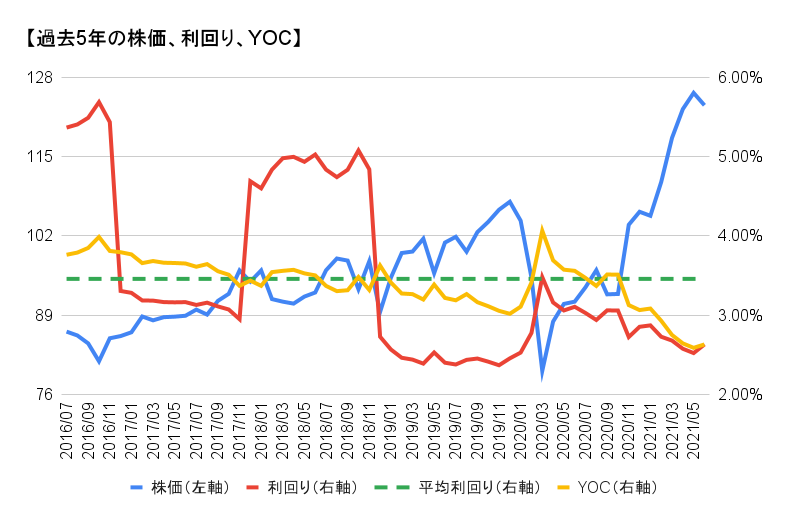

【SDY】を過去に買っていた場合のYOCは?

過去に【SDY】を買った場合、現在の購入単価当たりの利回り(YOC)はどのくらいでしょうか? 現在から5年前までの株価、利回り、YOCを見ていきましょう。株価は月末のもので月1回なので、ややアバウトです。下のグラフの黄色の線が、過去に買った場合の、現在の購入単価当たりの利回り(YOC)です。

2021年6月17日の終値は123.38ドル、過去1年の分配金額は3.2447ドルなので、現在の利回りは2.63%です。過去5年の平均利回りは約3.5%です。2017年まで特別分配金が出ていたため、過去1年の分配金をもとに算出した利回りは安定していません。過去5年の株価は右肩上がりで、早い時期に買った方がYOCは上がります。2016年10月に買っていたら、現在YOCは約4.09%になっていました。コロナ・ショック時の2020年3月に買った場合でも、YOCは約4.1%になっています。

ライバルETFとトータルリターンを比較する

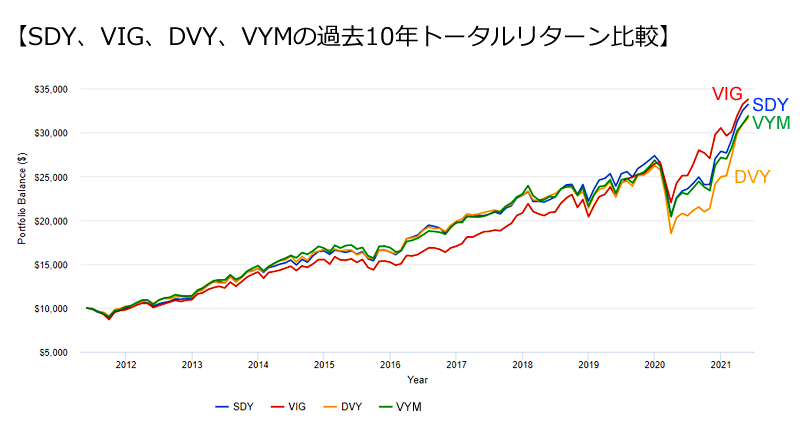

ライバルETFとトータルリターンを比較します。【DGRW】は設定から10年経っていないので、連続増配ETF【VIG】、高配当ETF【DVY】【VYM】とトータルリターンを比較します。PORTFOLIO VISUALIZERを使って、2011年6月から2021年5月までの10年間を比べます。

2011年6月に1万ドル投資して分配金を再投資した場合、2021年5月には【VIG】が3万3700ドル、【SDY】が3万3100ドル、【VYM】は3万1800ドル、【DVY】は3万1600ドルになっていました。

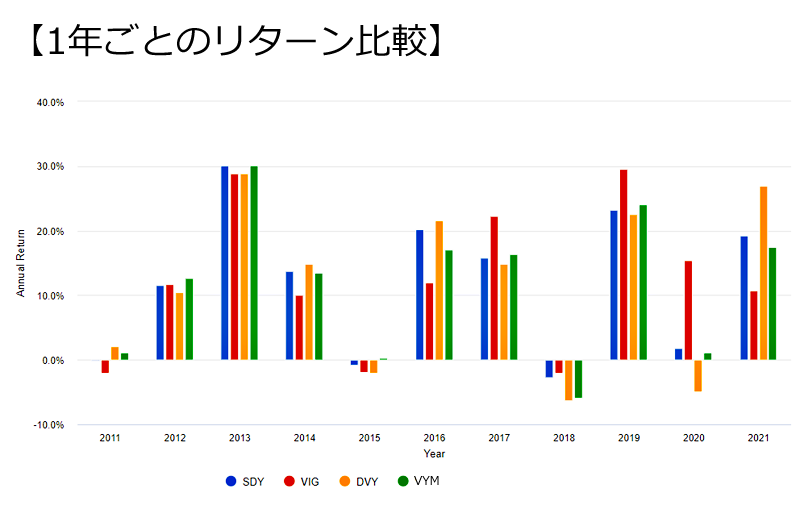

年次リターン

1年ごとでリターンを比較しました。4つのETFを比較して【SDY】が最下位だった年は一度もないです。安定しています。

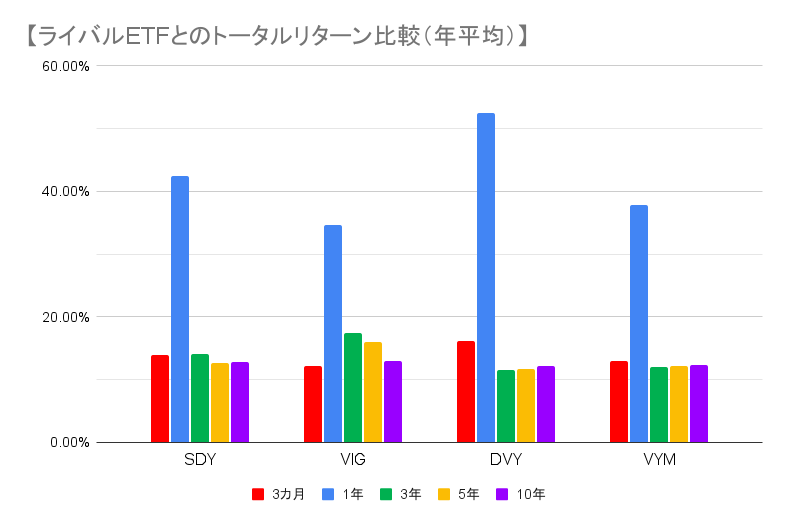

過去のトータルリターン

過去3カ月、1、3、5、10年の年平均トータルリターンは以下の通りです。過去10年のリターン(年平均)は、【VIG】が12.9%、【SDY】は12.8%、【VYM】は12.3%、【DVY】は12.2%でした。ほとんど同じです。過去3年と5年は【VIG】が優勢ですね。

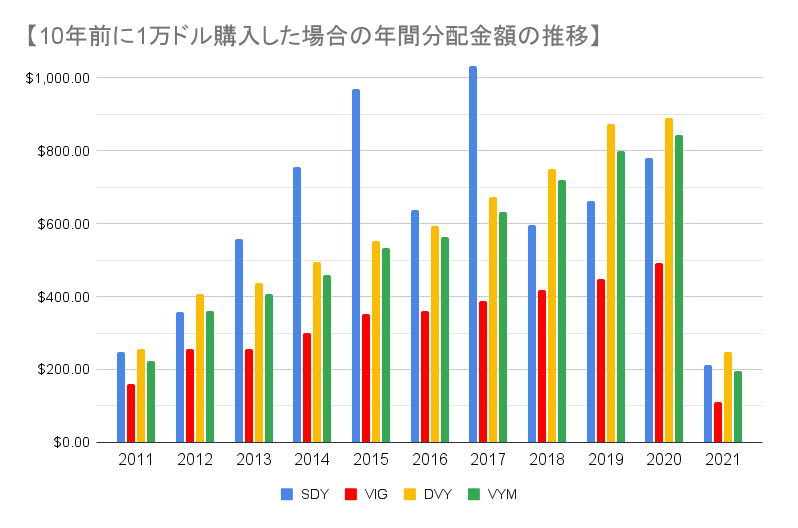

過去の分配金はどのくらいか?

2011年6月に1万ドル投資して分配金を再投資した場合の年間でもらえる分配金の推移です。分配金は再投資します。税金は考慮しません。PORTFOLIO VISUALIZERのデータです。

10年間の配当金の合計は【SDY】が6800ドル、【DVY】が6100ドル、【VYM】が5700ドル、【VIG】が3500ドルでした。

【SDY】は2013~2017年まで特別分配金を出していたので、この時期のインカムは多いですね。2018年以降は【DVY】や【VYM】に逆転されています。

【SDY】の今後の分配金予想は?

現在の過去1年分配金額(3.2447ドル)と1、3、5、10年前の同時期の過去1年分配金額(2.8313ドル、4.6569ドル、4.6281ドル、1.7395ドル)を比較して年間増配率を計算し、それを使って将来の分配金とYOCを予想しました。YOC(Yield on Cost)とは、購入単価あたりの分配金利回りのことです。【SDY】株を2021年6月17日の終値123.38ドルで買った場合、将来の利回り(YOC)がいくらになるかという予測です。

購入金額は1万ドルにします。そうすると、年間分配金額から利回り(YOC)が一瞬で計算できます。たとえば、年間分配金額が300ドルなら利回り(YOC)は3.0%、年間分配金額777ドルなら利回り(YOC)は7.77%になります。

増配率は過去1年が14.6%、過去3年がマイナス11.3%、過去5年がマイナス6.9%、過去10年が6.4%でした。現在の分配金利回りは2.63%です。

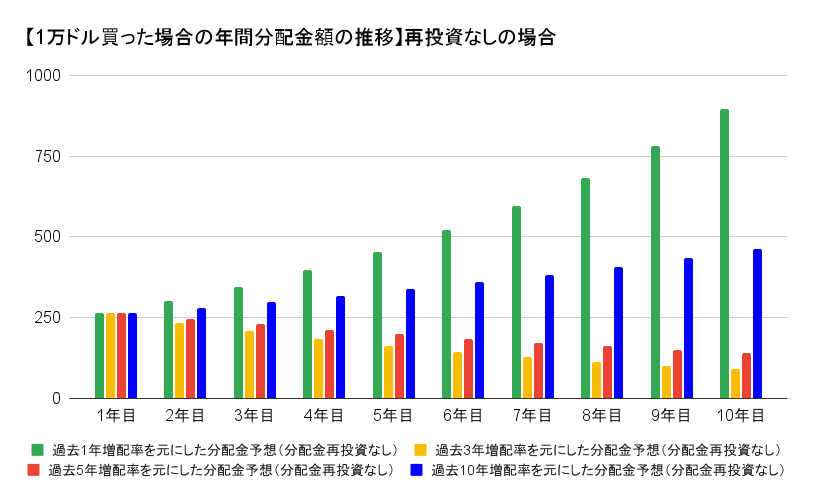

分配金を再投資しない場合

まずは分配金を再投資しないケースを見てみましょう。税金は考慮しません。現在の利回りが2.63%なので、年間分配額は263ドルです。

もっとも増配率の低い過去3年のペースだと5年目の分配金額は162ドル、10年目の分配金額は89ドルになります。もっとも成績の良い過去1年の増配率を当てはめると5年目の分配金額は454ドル、10年目の分配金額は897ドルになりそうです。分配金額897ドルはYOC(購入額に対する利回り)8.97%です。

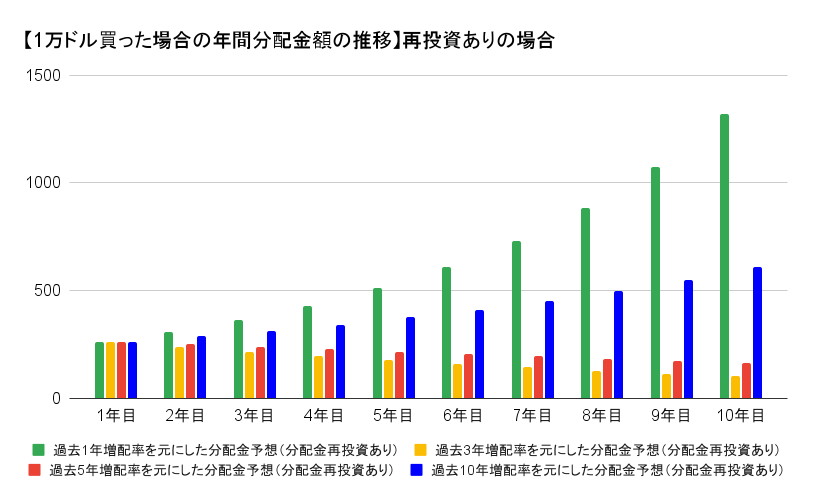

分配金を再投資する場合

つぎに分配金を再投資するケースを見てみましょう。税金は考慮しません。再投資する場合の分配金額は、現在と10年前の株価を比較して年平均騰落率を計算し、それを使って調整しています。

もっとも増配率の低い過去3年のペースだと5年目の分配金額は176ドル、10年目の分配金額は102ドルになります。もっとも成績の良い過去1年の増配率を当てはめると5年目の分配金額は510ドル、10年目の分配金額は1321ドルになりそうです。分配金額1321ドルはYOC(購入額に対する利回り)13.21%です。

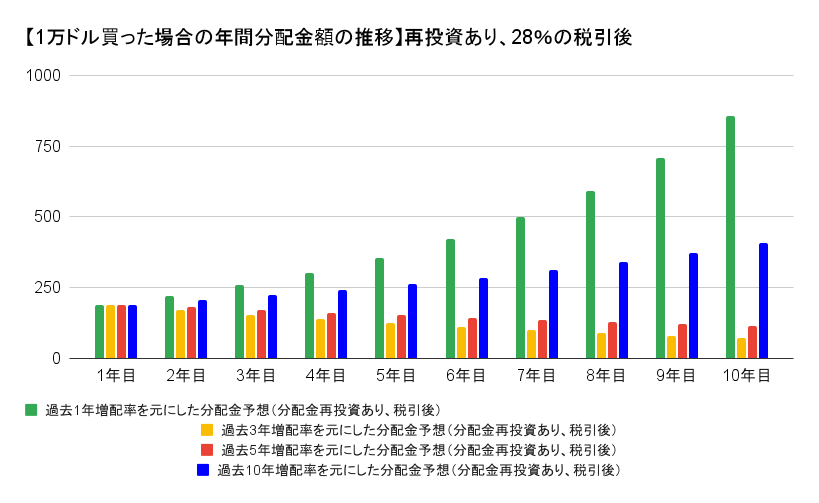

分配金を再投資する場合(税引き後)

最後に分配金を再投資するケースで、税金を引いた額で計算してみましょう。分配金は28%の税金を引いた72%で計算します。1年目は263ドルではなく、税引き後の189ドルになります。

もっとも増配率の低い過去3年のペースだと5年目の分配金額は124ドル、10年目の分配金額は71ドルになります。もっとも成績の良い過去1年の増配率を当てはめると5年目の分配金額は356ドル、10年目の分配金額は855ドルになりそうです。分配金額855ドルはYOC(購入額に対する利回り)8.55%です。

過去3年と過去5年の増配率は大幅マイナスでしたが、これは2013~2017年に特別分配金があったためです。なので、過去1年か過去10年の予想で推移しそうな気がします。

まとめ

【SDY】の今回の分配金も前年の同期比較で増えていました。経費率が0.35%とやや高いですが、トータルリターンは経費率の低い【VYM】や【VIG】とほぼ同じでした。利回りは約2.6%なので、【VIG】や【VOO】よりも1%ほど高いです。

利回りとリターン、組込セクターが絶妙なETFといえますね。

なお、次回は9月17日が権利落ちの予定なので、その前日までに購入すれば分配金がもらえます。