JPモルガン・エクイティ・プレミアム・インカムETF【JEPI】が2021年5月31日に分配金を発表しました。は0.5164ドル(厳密には0.51642ドル)でした。

1年前の同期は0.3135ドルだったので、1年前の同期との比較では64.7%増です。前回2022年5月の分配金は0.4681ドルなので、前期との比較では10.3%増です。

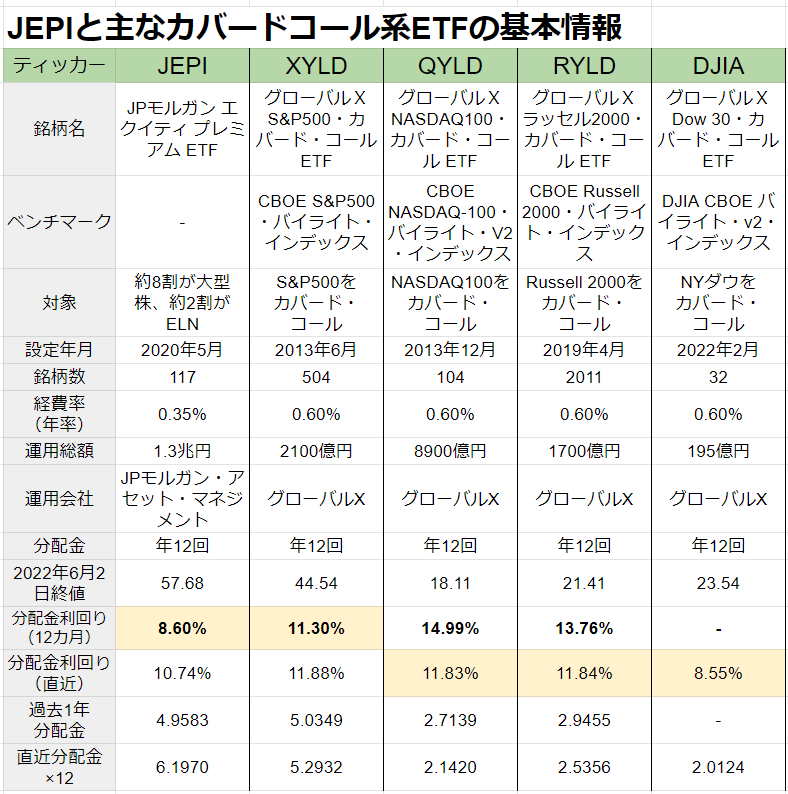

2022年6月2日の終値は57.68ドル、過去1年の分配金は4.9583ドルなので、利回りは8.60%になります。

※このページでの利回りは、過去1年間の分配金をもとに計算します。

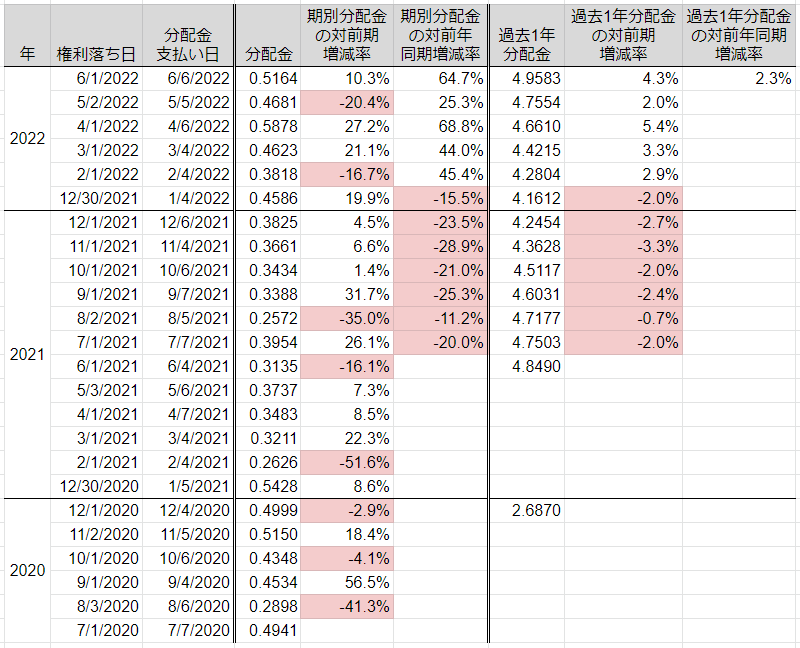

【JEPI】の過去の分配金と増配率は?

【JEPI】が設定されたのは2020年5月です。下の表は過去の配当金の一覧です。期間が短いので何とも言えませんが、2021年2月に分配金が一気に減って、その後、徐々に回復しています。

※背景が赤になっているのが対象月と比べてマイナスです

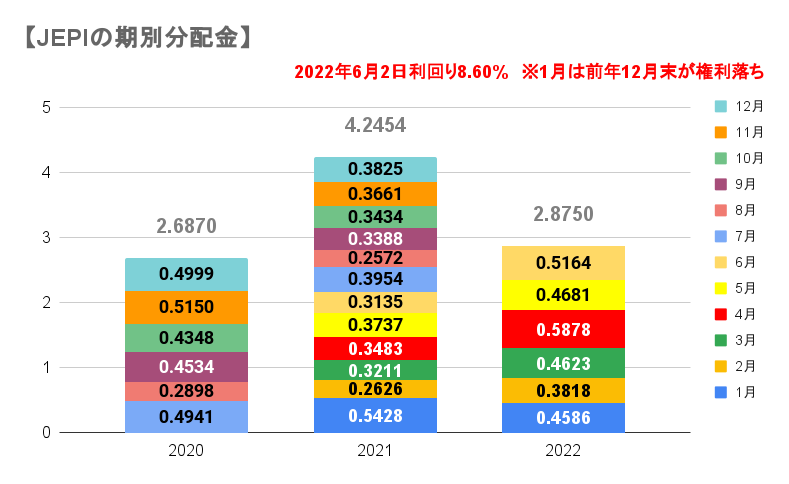

【JEPI】の毎月の分配金は?

期別の分配金を重ねて1年ごとにしました。権利落ちは毎月1日ごろです。毎月の分配金は、2020年は0.4ドル台後半が多く、2021年は0.3ドル台に低迷しましたが、2022年は0.4ドル台に回復しました。4月と6月は0.5ドルを突破しています。

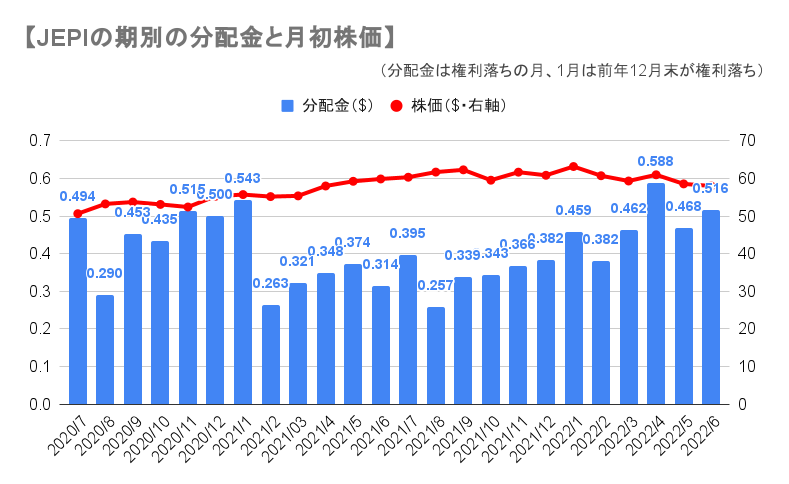

【JEPI】の分配金と株価の関係は?

株価と分配金の比較です。株価は52~64ドルの間で推移しており、ゆるやかに上昇しています。分配金は結構バラつきがあり、0.25~0.59ドルです。連動しているようには見えないですね。

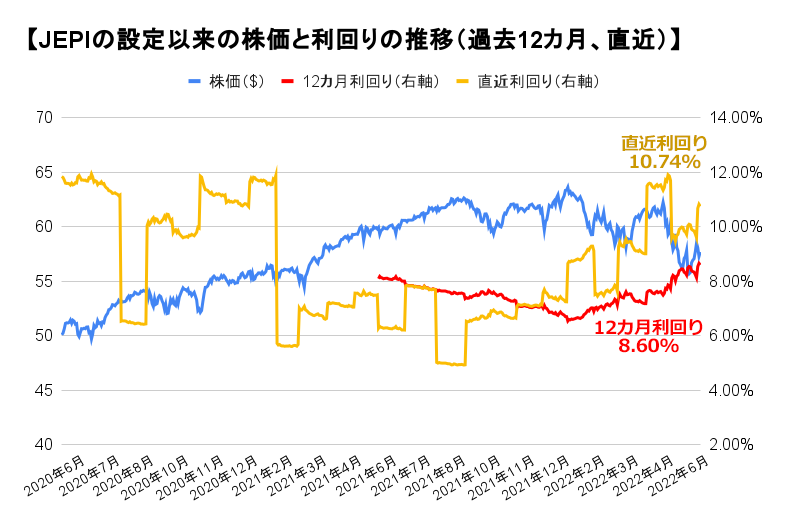

設定以来の株価と利回りは?

株価と利回りの比較しましょう。株価が青い線です。緩やかながら上昇しています。2020年5月が50.09ドル。2022年6月が57.68ドル。設定当初から約1.15倍になっています。

利回りを過去12カ月の分配金から算出した「12カ月利回り」が、赤い線です。分配金を支払いはじめてから1年後から登場します。2021年5月は8.1%、現在の2022年6月2日は8.60%ですね。

現在の分配金を12倍して利回りを計算する方法もあります。これが黄色い線です。毎月分配金が異なりますのでデコボコです。今回分配金が多かったので、直近の利回りは10.74%です。2021年の分配金が少なかったため、「12カ月利回り」がやや劣っています。

【JEPI】のように月々の分配金の差が激しい場合は、この2つの利回りを見比べて、現在どのくらいなのかをイメージするといいかもしれません。

ライバルETFとの比較

【JEPI】のライバルといわれるカバードコールETFの【XYLD】、そして【QYLD】【RYLD】【DJIA】と主要データを比べましょう。

【XYLD】はS&P500をカバードコール戦略するETFなので、【JEPI】との類似性があります。【QYLD】の対象はナスダック100指数、【RYLD】はラッセル2000という全米の小型株、【DJIA】はニューヨーク・ダウが対象です。

運用総額は【JEPI】が最も多く1.3兆円ほどで、【QYLD】が約9000億円です。【XYLD】は約2100億円なので、少し差がついています。【JEPI】は設定が2020年5月と最近ですが、売れ行きはかなり好調です。

過去1年分配金から算出した利回りは、通常は【QYLD】【RYLD】が高く、【XYLD】が3番目で、【JEPI】はやや劣ります。【DJIA】は設定から間もないので何とも言えませんが、【XYLD】と同じかやや低いぐらいでしょうか。

【QYLD】と【RYLD】は、2021年12月の分配金にキャピタルゲイン分配金が出ました。そのため、現在これらのETFの「分配金利回り(12カ月)」は通常より高い状態です。表内の背景がオレンジ色がある程度の目安ですかね。

分配金利回り(12カ月)は過去1年の分配金から算出したものです。

分配金利回り(直近)は直近の分配金が今後1年続いたものとして算出しました

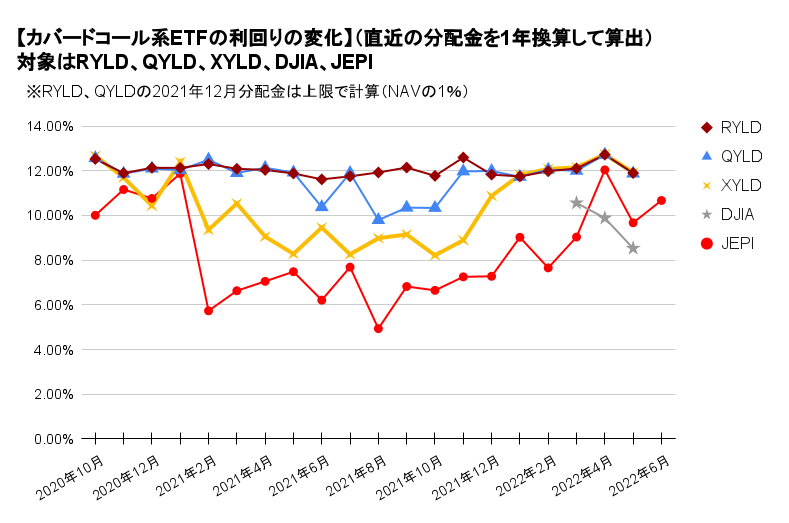

カバードコール系ETFの利回り推移

カバードコール系ETF【RYLD】【QYLD】【XYLD】【DJIA】【JEPI】の利回りの変化を見てみましょう。利回りは直近の分配金を1年換算したものから算出しました。株価は月末のものです。

※2021年12月に【RYLD】【QYLD】はキャピタルゲイン分配金を出しました。これを含めて計算するとイメージしづらくなるので、2021年12月分配金は【RYLD】【QYLD】はNAVの上限1%で計算しました

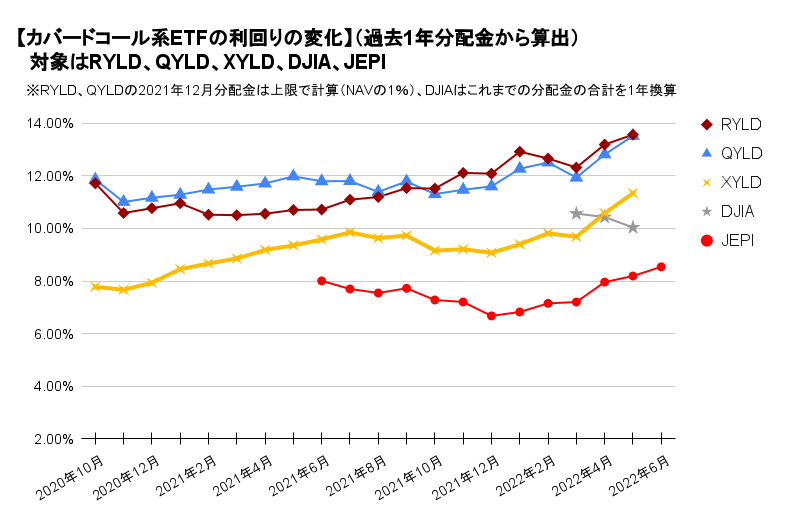

カバードコール系ETFの利回りを過去1年分配金から算出

先ほどのグラフだと、月によって分配金の変動があるため少しイメージしづらいかもしれません。過去1年の分配金から利回りを算出しました。

現在は株価が低迷しているので、利回りが上がっています。実際は【RYLD】と【QYLD】11~12%、【XYLD】9~10%、【JEPI】7~8%ぐらいが目安かなと。【DJIA】は設定間もないので何とも言えませんが、10%弱ぐらいでしょうか。

※このグラフも前項同様に、2021年12月分配金は【RYLD】【QYLD】はNAVの上限1%で計算しました

【JEPI】はどんなETFか?

JPモルガン・エクイティ・プレミアム・インカムETF【JEPI】は、オプションの販売と米国大型株(主にS&P500)への投資を組み合わせ、オプション・プレミアムと株式配当から毎月の収益を得ることを目指します。

【JEPI】の約80%が、S&P500採用銘柄を中心とした低ボラティリティ銘柄。この部分で株価の値上がり益を狙います。

20%を上限に、エクイティ・リンク・ノート(ELN)が組み込まれています。これは、株式に連動してインカムを狙う仕組債の一種です。

エクイティ・リンク・ノート(ELN)はS&P500のコール・オプションを売るデリバティブで、S&P500でカバードコール戦略を行う【XYLD】と少し似ています。

【JEPI】はELNでインカムを狙い、大型株の部分でキャピタルゲインを狙う、いいところどりのETFとも言えます。

エクイティ・リンク・ノート【ELN】とはどんな商品か?

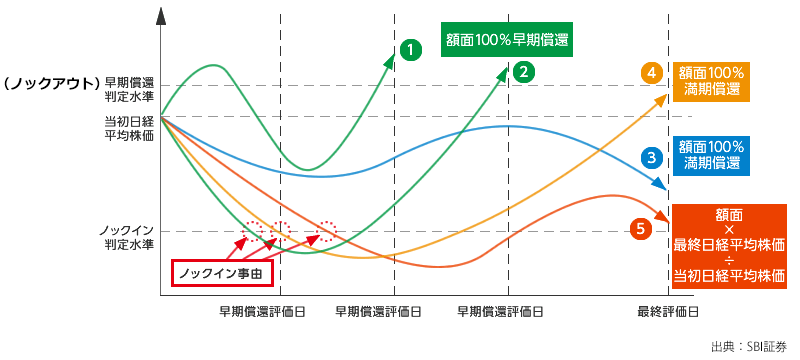

【ELN】は、S&P500指数を参照するノックイン型の仕組債です。

参考までに、日経平均リンク債を例に挙げます。以下のようなルールです。

期間、クーポン(利率)、ノックインレベルを設定し、ノックアウト(早期償還)判定を定期的に行います。発行体はオプションの売りのポジションを取るので、オプション料がクーポンとしてもらえますね。

(1)?(2):保有期間中にノックアウトを上回った場合は、額面価格(行使価格)で早期償還となります。

(3):償還時までノックインとノックアウトの間で推移すれば、高いクーポンをもらえます。このケースを目標としています。

(5):保有期間中にノックインを下回った場合は、償還時の価格で支払いとなるので、マイナスになるケースが多いです。(4):一度ノックインを下回った後、償還時の価格が額面価格以上になった場合は、額面価格(行使価格)での償還となります。

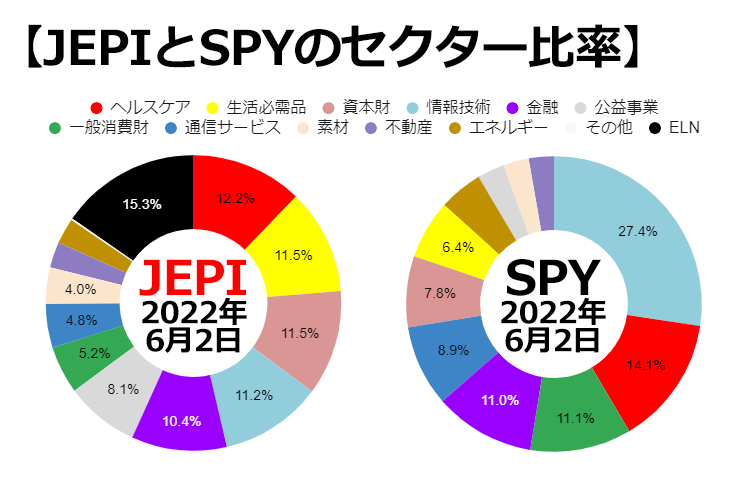

【JEPI】のセクター比率は?

【JEPI】に組み込まれている銘柄のセクター別の組込比率です。ヘルスケア、生活必需品、資本財、情報技術が10%強、金融が約10%です。ELN(Equity Linked Note)は15.3%です。

【JEPI】は米国大型株(主にS&P500)の中から低ボラティリティ銘柄を組み込みます。右の円グラフ、S&P500ETF【SPY】と比較すると、【JEPI】は情報技術セクターの比率が少なく、資本財と生活必需品セクターが多いです。

情報技術セクターはボラティリティの激しい銘柄が多く、資本財や生活必需品、公益事業セクターは株価の安定した連続増配銘柄が多いので、このようなセクター比率になったと言えそうです。

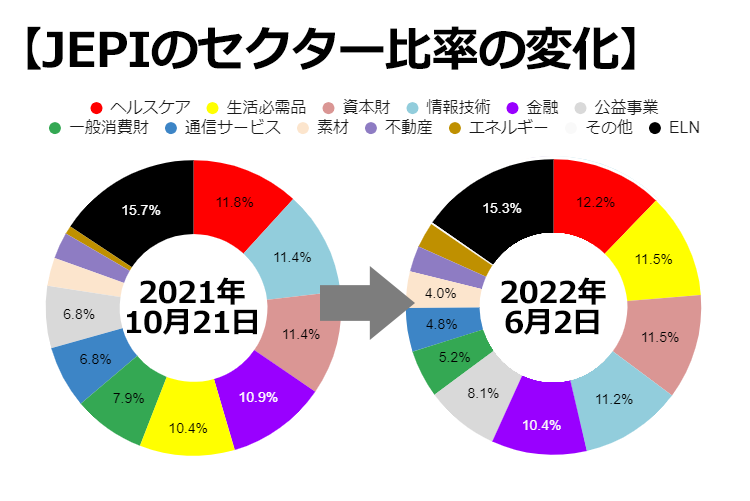

セクター比率は変化したのか?

【JEPI】の現在のセクター比率と、約8カ月前の比較です。あまり変化はないですね。生活必需品が1.1%増えており、公益事業も1.3%増です。少なくなったのは一般消費財が2.7%減、通信サービスセクターが2.0%減です。

【JEPI】の上位組込銘柄は?

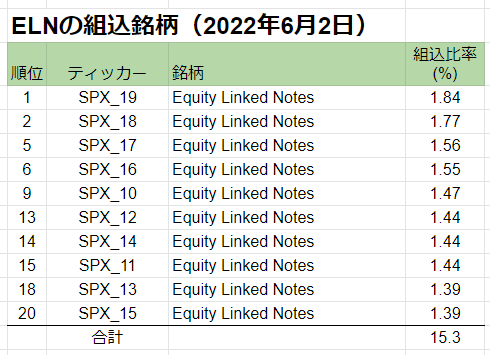

【JEPI】に組み込まれているエクイティ・リンク・ノート(ELN)です。S&P500に連動した仕組債で、全部で10銘柄あり、合計比率は15.3%です。1つ前の円グラフの黒い部分です。

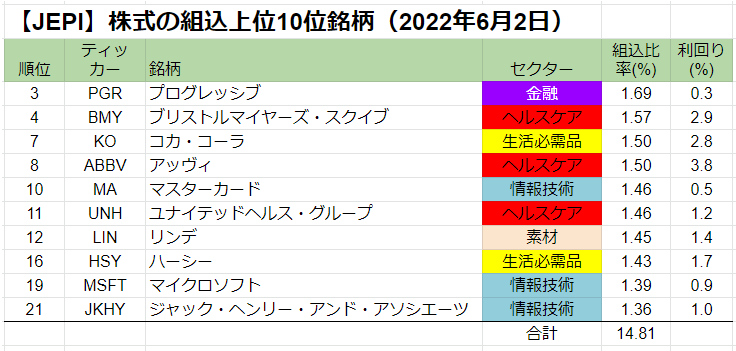

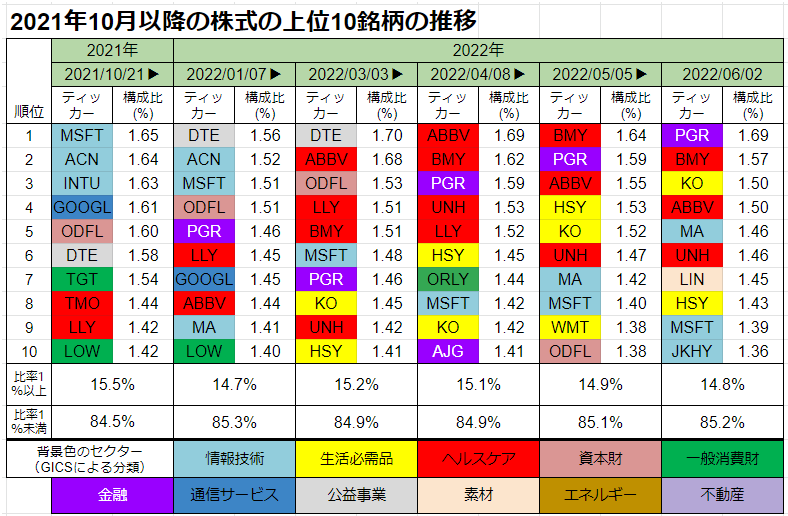

株式の上位組込銘柄は?

下の表は【JEPI】に組み込まれている株式の上位10銘柄です。有名な銘柄と地味な銘柄が入り混じっている感じですね。全組込銘柄数が117で、上位10銘柄の比率は14.8%なので、まずまず分散されています。

プログレッシブ【PGR】は保険会社、ジャック・ヘンリー・アンド・アソシエーツ【JKHY】は金融業界向けの支払い処理サービス。日本ではあまり馴染みのない銘柄ですね。ハーシー【HSY】は菓子メーカーです。

上位組込銘柄はどう変化したのか?

【JEPI】の上位組込銘柄の推移です。ELNなどは含まず、株式のみです。2021年10月は情報技術、一般消費財セクターが上位で目立っていましたが、最近はヘルスケア、生活必需品がやや多いです。

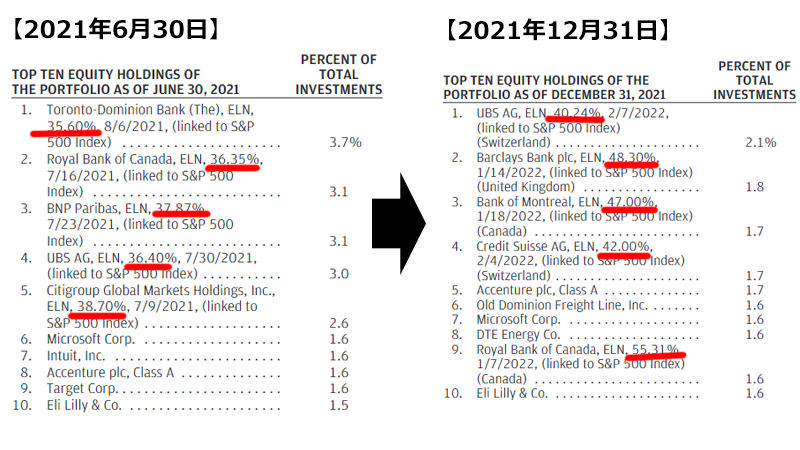

ELNとは利率(クーポンレート)はどのくらいか?

下の表はJPモルガンアセットマネジメントのアニュアルレポートに記載されている内容です。

【ELN】の発行体はトロント・ドミニオン銀行、カナダ・ロイヤル銀行、BNPパリバ、UBS、シティグループ、バークレイズ、クレジット・スイスなど世界的な金融機関ばかりです。償還日が1週ずつずれています。

左が2021年6月末、右が2021年12月末です。下の表の赤線を引いたところが、ELNのクーポンレート(いわゆる利率)です。2021年6月末は30%台後半で、2021年12月末は平均が40%台後半です。利率は結構上がっていますね。ちなみに、ELNの占める割合は、JEPIの中で最大で20%と定められています。

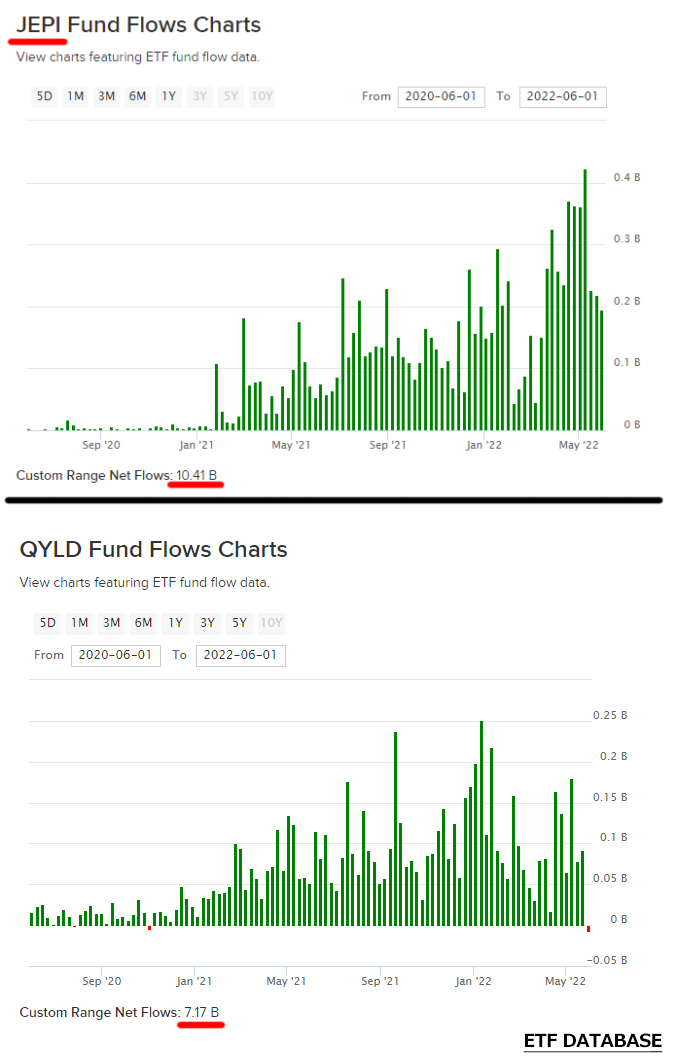

運用総額の変化は?

【JEPI】とグローバルX社のカバードコールETFの中で最も売れている【QYLD】の運用総額の変化を比較しました。表の上に伸びている緑棒が資金が流入(売れた)、下に伸びている赤棒が資金流出(売られた)です。

過去2年のデータです。【JEPI】は約1.3兆円(10.41ビリオン$)増えています。【QYLD】は約9300億円(7.17ビリオン$)増えています。【JEPI】の売れ行きが好調なのが目立ちます。

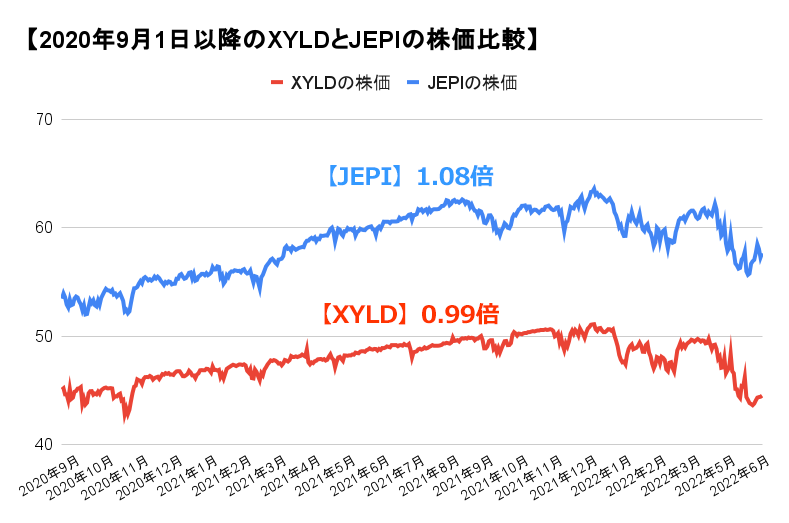

【XYLD】と【JEPI】を比較する

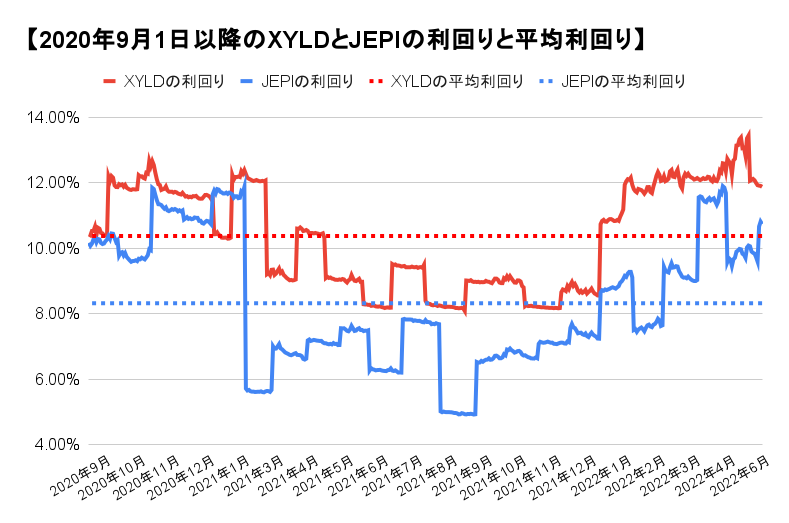

【JEPI】とライバルと言われている【XYLD】を比較します。【JEPI】が設定されたのが2020年5月、【XYLD】が現在のベンチマークになったのが2020年8月なので、2020年9月1日から2022年6月2日までの約1年9カ月間を比べます。

株価の上昇率はどうか?

【JEPI】の終値は2020年9月1日が53.48ドル、2022年6月2日が57.68ドルでした。この期間で1.08倍になりました。

【XYLD】の終値は2020年9月1日が45.10ドル、2022年6月2日が44.54ドルでした。この期間で0.99倍になりました。

株価上昇は【JEPI】がやや優勢です。

利回りはどうか?

利回りを比較します。支払った分配金を12倍して株価で除して計算します。過去1年利回りではなく、現時点での利回りで比較します。

この期間における【XYLD】の平均利回りは10.4%。対して【JEPI】は8.3%でした。【XYLD】が約2%上回っています。

主要ETFとトータルリターンを比較する

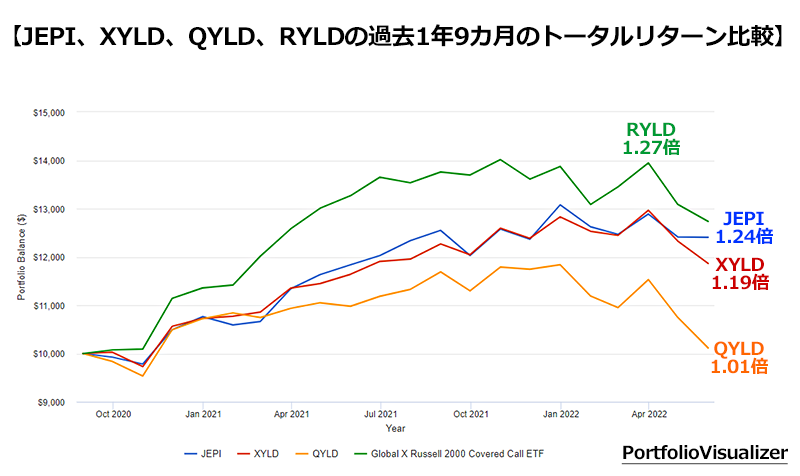

【JEPI】とライバルETFのトータルリターンを比較します。S&P500カバードコールETF【XYLD】、ナスダック100カバードコールETF【QYLD】、ラッセル2000カバードコールETF【RYLD】と比べました。

【XYLD】が現在のベンチマークになったのが2020年8月なので、2020年9月1日から2022年5月までの1年9カ月間を比べます。PORTFOLIO VISUALIZERを使用しました。

2020年9月に1万ドル投資して配当を再投資した場合、2022年5月には【RYLD】が1万2700ドル、【JEPI】が1万2400ドル、【XYLD】が1万1900ドル、【QYLD】が1万100ドルになっていました。

【JEPI】と【XYLD】はほぼ同じですが、最近はやや【JEPI】が上回っています。ラッセル2000カバードコールETF【RYLD】は好調です。

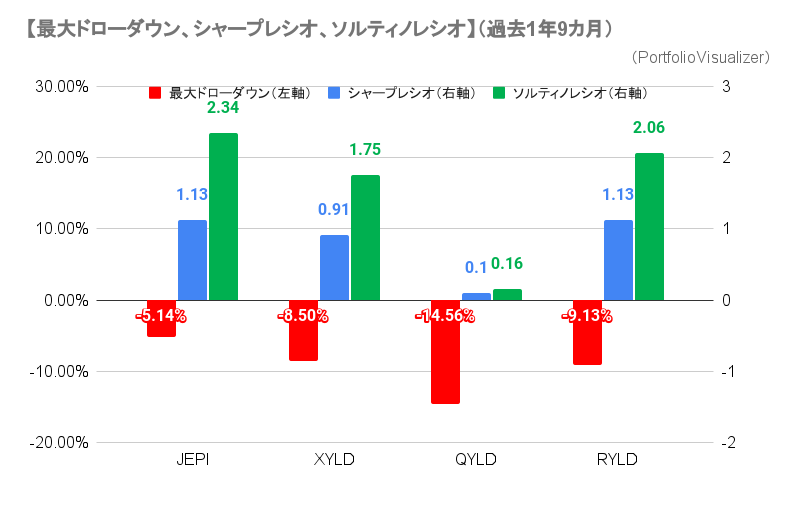

危険度はどのくらいか?

ETFの安定度を比べてみましょう。最大ドローダウンは、計測期間における最大下落率です。マイナスの数値が小さいほど最大下落率が低いです。

シャープレシオとは、同じリスクを取った場合のリターンです。「(ファンドのリターンー無リスク資産のリターン)÷標準偏差」の値です。

ソルティノレシオはシャープレシオの改良版で、相場が軟調の際の成績を示しています。「(ファンドのリターンー無リスク資産のリターン)÷下方偏差」で計算します。

最近はハイテクが軟調のため、ナスダック100をカバードコールする【QYLD】の数値は冴えないですね。【JEPI】は【XYLD】と比較して、すべての値で完勝しています。

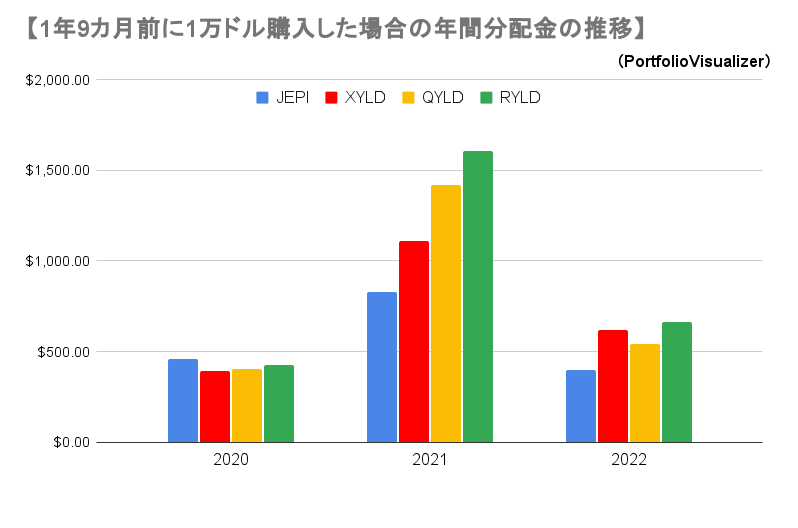

主要ETFとの分配金比較は?

2020年9月に1万ドル投資して分配金を再投資した場合の年間でもらえる分配金の推移です。分配金は再投資します。税金は考慮しません。

1年9カ月間の分配金の合計は【RYLD】が2600ドル、【QYLD】が2300ドル、【XYLD】が2100ドル、【JEPI】が1600ドルでした。現在の利回りとだいたい一致していますね。

【JEPI】の今後のYOC予想は?

【JEPI】株を2022年6月2日の終値57.68ドルで買った場合、将来の利回り(YOC)がいくらになるか予測します。YOC(Yield on Cost)とは、購入単価あたりの利回りのことです。

通常将来YOCは、過去3年増配率や過去5年増配率などを当てはめて計算しますが、カバードコールETFの性質上、過去の増配率の通りに増配する可能性は低いです。そこで、増配率4%、増配率4%、分配金が変化しない、増配率マイナス2%、増配率マイナス4%、増配率マイナス6%という6つのケースで検証します。

過去1年の分配金から算出した利回りは8.60%です。

「分配金を再投資しない」「分配金を再投資する(税引き後)」の2パターンで検証します

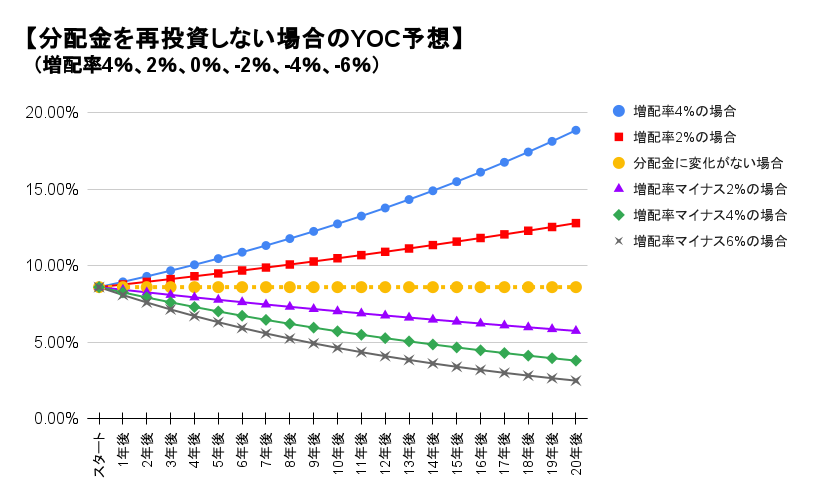

分配金を再投資しない場合のYOC

まずは分配金を再投資しない場合のYOCを見てみましょう。税金は考慮しません。スタート年のYOCは、現在の利回りの8.60%です。

増配率4%の場合は10年後YOC12.7%、20年後YOC18.8%。増配率2%だと10年後YOC10.5%、20年後YOC12.8%。分配金に変化なしだと10年後YOC、20年後YOCともに8.6%になります。

増配率マイナス2%は、10年後YOC7.0%、20年後YOCは5.7%。増配率マイナス4%だと10年後YOC5.7%、20年後YOC3.8%。増配率マイナス6%だと10年後YOC4.6%、20年後YOC2.5%になります。

再投資をしないパターンなので、増配率がマイナスだとYOCは年々減っていきます。

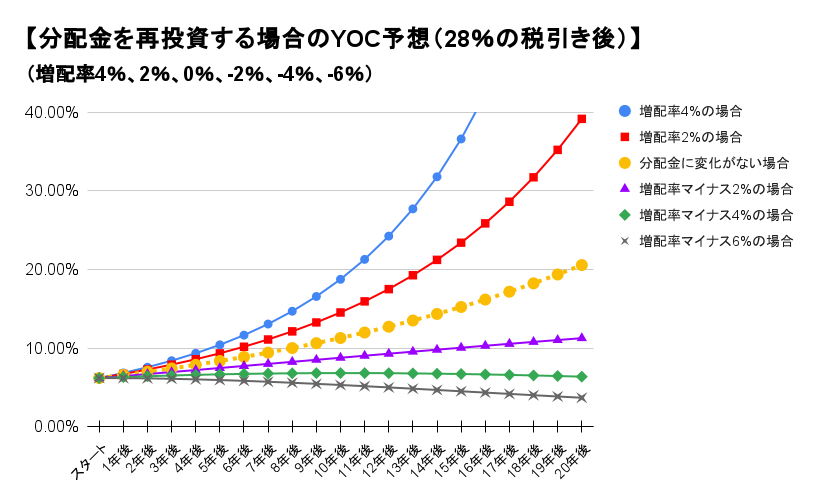

分配金を再投資する場合(税引き後)のYOC

最後に分配金を再投資するケースで、税金を引いた場合のYOCをチェックしましょう。分配金は約28%の税金を引いた72%で計算します。スタート年のYOCは8.60%ではなく6.19%になります。

増配率4%の場合は、10年後YOC18.8%、20年後YOC78.8%。増配率2%だと10年後YOC14.5%、20年後YOC39.2%。分配金に変化なしだと10年後YOC11.3%、20年後YOC20.6%になります。

増配率マイナス2%は10年後YOC8.8%、20年後YOC11.3%。増配率マイナス4%だと10年後YOC6.8%、20年後YOC6.4%。増配率マイナス6%だと10年後YOC5.3%、20年後YOC3.7%になります。

増配率がマイナス2%ぐらいでも、再投資していけば将来的にYOCはそれなりに上がります。

まとめ

【JEPI】は設定から日が浅いので、データからの傾向はつかみづらいです。【QYLD】への投資比率が高い人が、こちらに少し振り分けるなどの使い方がいいかもしれません。

分配金は2021年の前半は少なかったですが、2022年に入ってからは好調です。

ライバルは、S&P500をカバードコールする【XYLD】でしょうか。利回りは【XYLD】のが高いですが、トータルリターンは【JEPI】がやや上回っています。

経費率が0.35%と低いですね。【QYLD】【XYLD】などグローバルX社のカバードコールETFは0.6%なので、良心的です。これが売れている理由のとも言えそうです。