少し前のことですが、アナログ半導体の世界トップ企業テキサス・インスルツルメンツ【TXN】が、2021年9月15日に配当を発表しました。

これまで四半期ごとの配当が1.02ドルだったのが、1.15ドルに上がります。年間配当は4.08ドルから4.6ドルになる予定で、増配率は12.7%です。2021年9月27日の終値は200.33ドル、配当利回りは2.30%です。

テキサス・インスルツルメンツ【TXN】の連続増配は18年です。

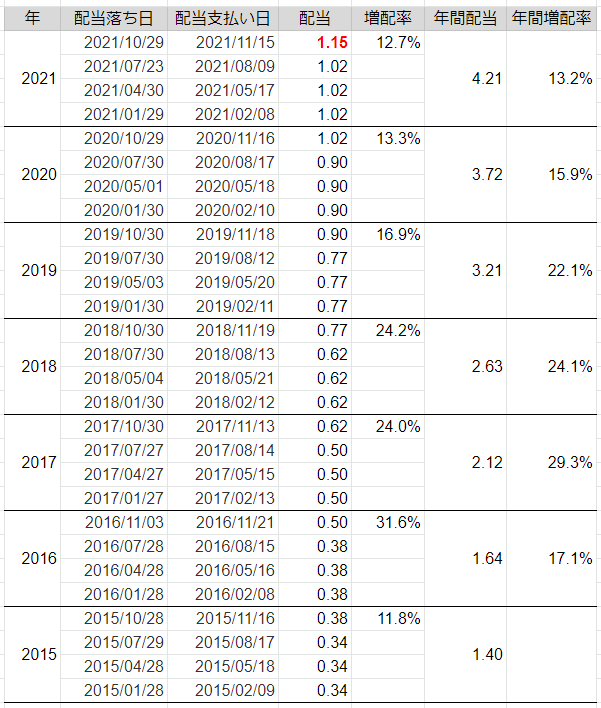

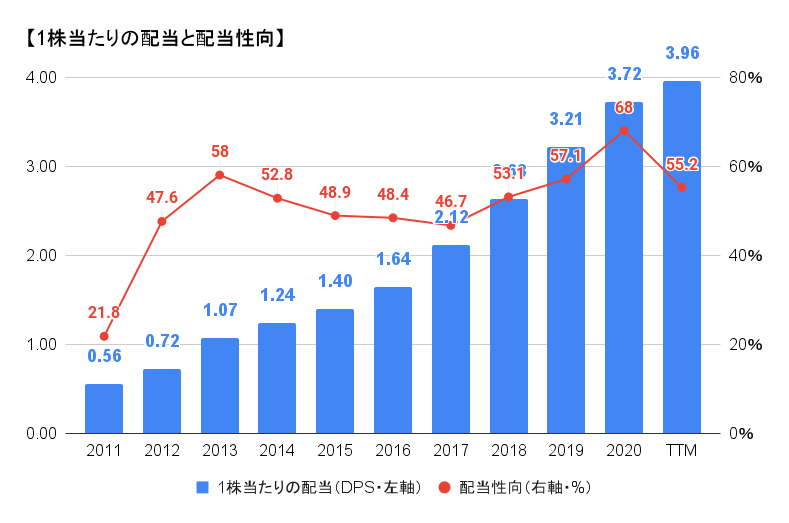

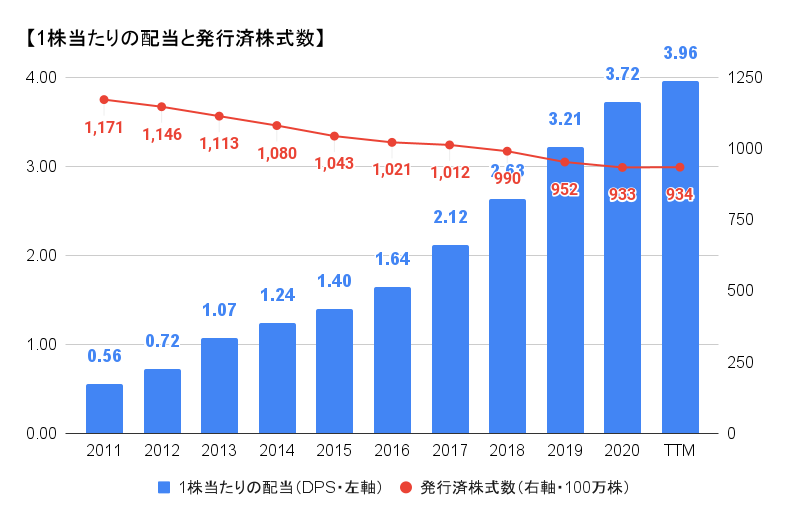

テキサス・インスルツルメンツ【TXN】の過去の配当、年間増配率

テキサス・インスルツルメンツ【TXN】はかなり高い増配率が続いています。次回の配当落ちは10月29日です。

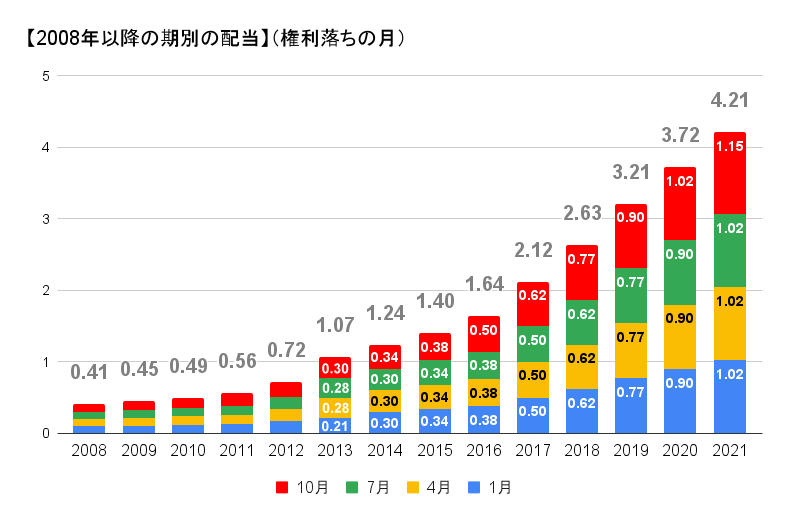

テキサス・インスルツルメンツ【TXN】の期別の配当は?

期別の配当です。基本的に、配当落ちの月を基準にしています。天まで届きそうな伸びです。

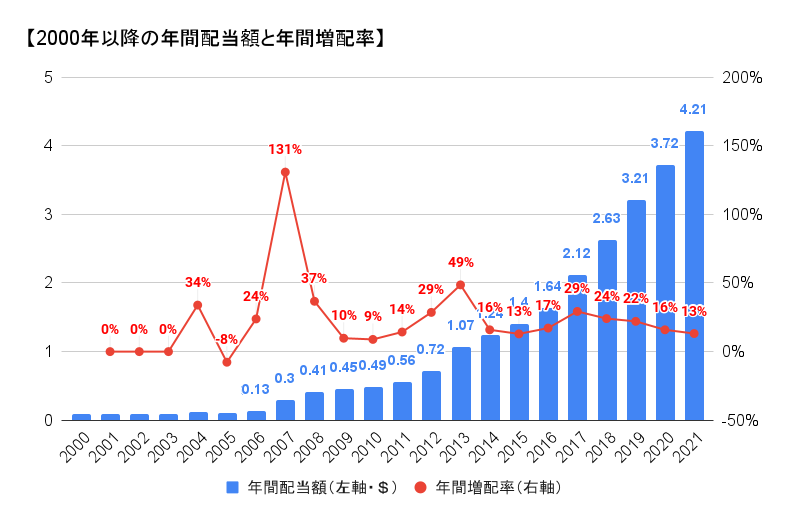

テキサス・インスルツルメンツ【TXN】の年間配当額と年間増配率は?

配当金と増配率を1年ごとにまとめてグラフ化しました。2011年以降、二桁増配率が続いています。こんな銘柄見たことないですね。

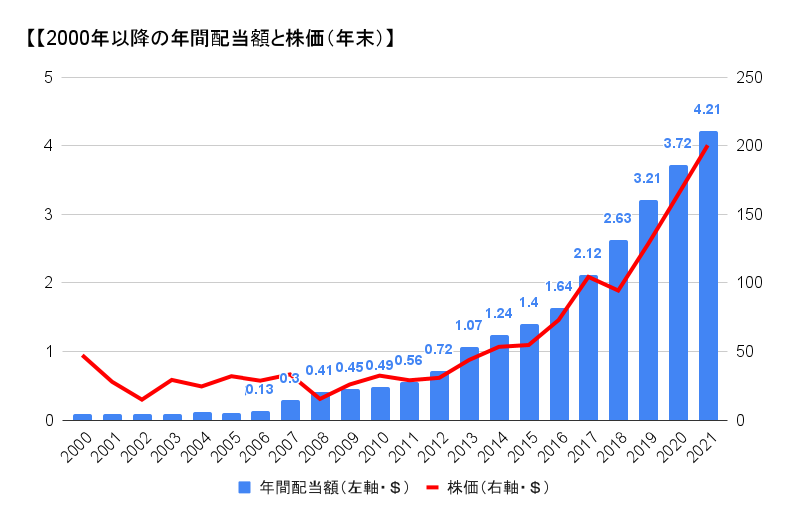

テキサス・インスルツルメンツ【TXN】の株価と配当の関係は?

下のグラフは株価と配当の比較です。株価は2021年を除いて年末のものです。どちらも急上昇しています。配当金は2007年ごろから増え始め、株価は遅れて2013年以降に急上昇しています。

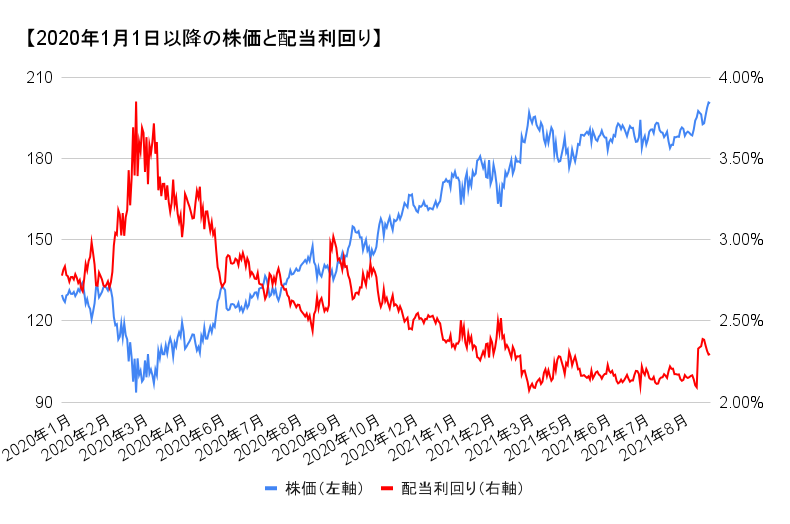

最近のテキサス・インスルツルメンツ【TXN】の株価と配当利回りは?

2020年に入ってからのテキサス・インスルツルメンツ【TXN】の株価と配当利回りを見てみましょう。青線が株価(左軸)で、赤線が配当利回り(右軸)です。配当利回りは2.8%前後で推移していましたが、2月半ば以降は株価が下がったため、3月16日には配当利回りが3.8%まで上昇しました。現在は株価がコロナ・ショック前を大きく上回り、配当利回りは2.30%です。

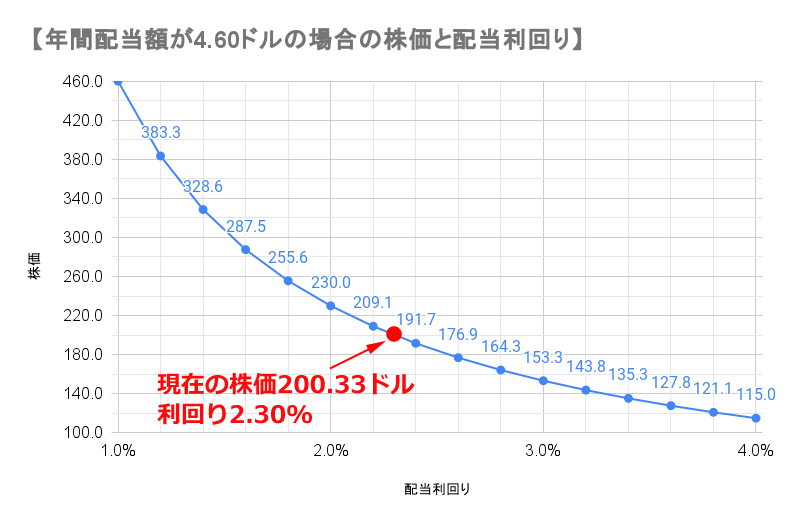

現在のテキサス・インスルツルメンツ【TXN】の株価と配当利回りの関係は?

年間配当額が現在と同じだったら、株価によって配当利回りはどのように変化するでしょうか。下のグラフは年間配当額が現在と同じ4.60ドルが続いた場合の、配当利回りと株価の相関図です。配当利回りを0.2%ごとに株価を出しました。今後、テキサス・インスルツルメンツ【TXN】を購入しようと考えている人は、目安にしてください。

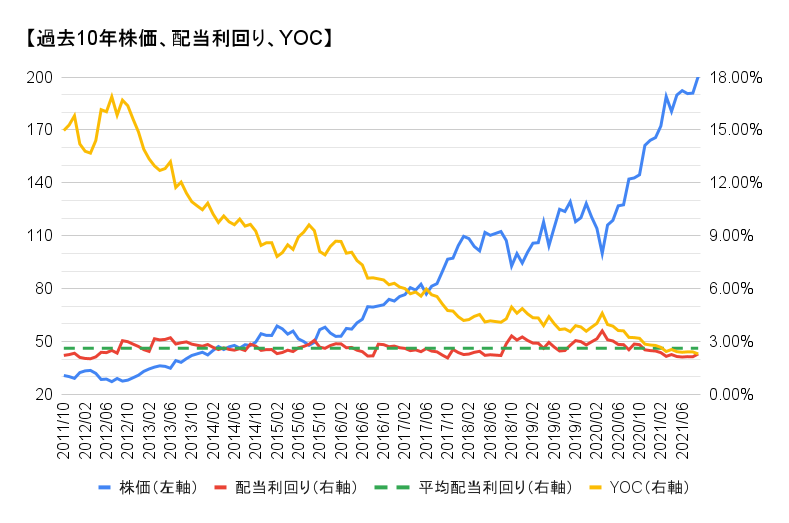

テキサス・インスルツルメンツ【TXN】を過去に買っていた場合のYOCは?

過去に【TXN】を買った場合、現在の購入単価当たりの利回り(YOC)はどのくらいでしょうか? 現在から5年前までの株価、利回り、YOCを見ていきましょう。株価は月末のもので月1回なので、ややアバウトです。

下のグラフの黄色の線が、過去に買った場合の、現在の購入単価当たりの利回り(YOC)です。この線が左肩上がりの場合は、株価好調&増配傾向にあるといえます。

2021年9月27日の終値は200.33ドル、年間の予想配当金額は4.6ドルなので、現在の利回りは2.30%です。過去10年の平均利回りは約2.6%です。

過去10年で株価は強烈な右肩上がりで増配率も高いため、早い時期に買うとYOCが上がります。2012年7月に買っていたらYOCは約16.9%になっていました。素晴らしい成績ですね。

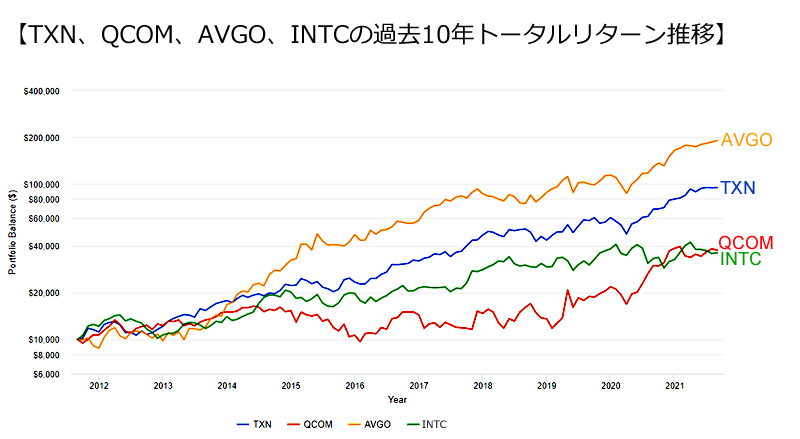

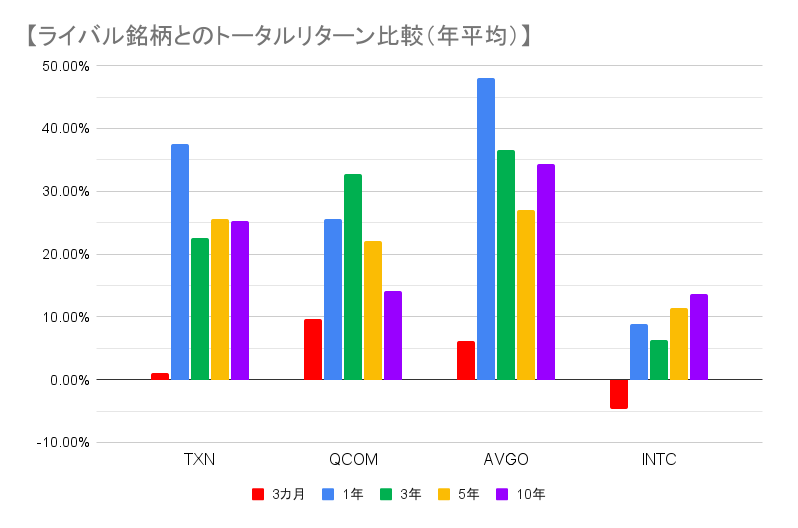

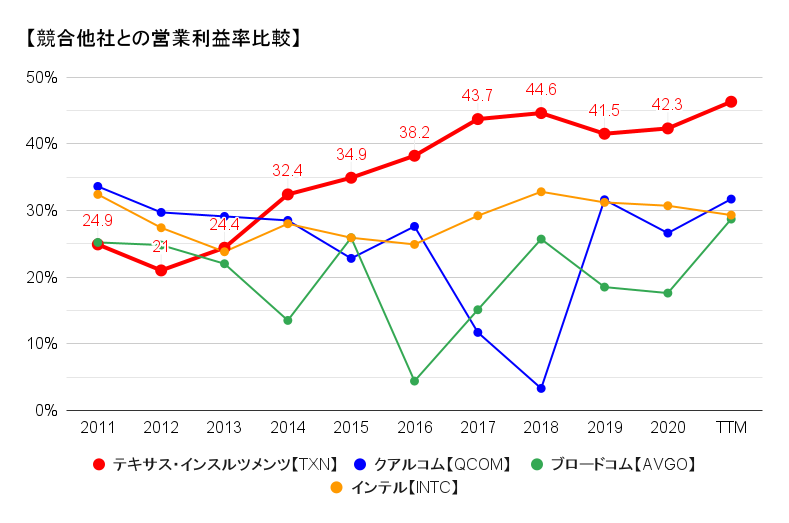

競合銘柄とトータルリターンを比較する

テキサス・インスルツルメンツ【TXN】とそれなりに配当を支払っている半導体企業、クアルコム【QCOM】、ブロードコム【AVGO】、インテル【INTC】とトータルリターンを比べました。PORTFOLIO VISUALIZERを使って、2011年9月から2021年8月までの10年間を比べます。

2011年9月に1万ドル投資して配当を再投資した場合、2021年8月には【AVGO】が19万500ドル、【TXN】が9万4600ドル、【QCOM】が3万7400ドル、【INTC】が3万6000ドルになっていました。

過去のトータルリターン

過去3カ月、1、3、5、10年の年平均トータルリターンは以下の通りです。過去10年のリターン(年平均)は、【AVGO】が34.3%、【TXN】は25.2%、【QCOM】は14.1%、【INTC】は13.7%でした。いずれも高リターンですが、ブロードコム【AVGO】は凄まじい成績ですね。

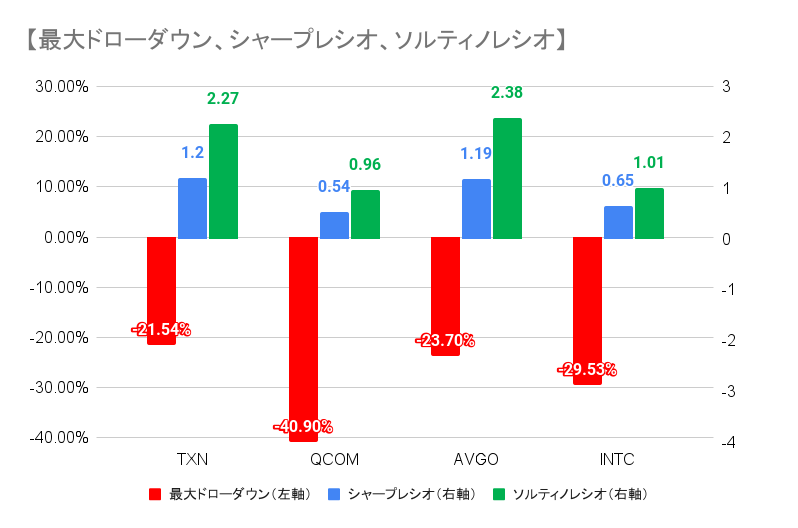

危険度はどのくらいか?

ETFの安定度を比べてみましょう。最大ドローダウンは、計測期間における最大下落率です。マイナスの数値が小さいほど最大下落率が低いです。

シャープレシオとは、同じリスクを取った場合のリターンの比較です。「(ファンドのリターン−無リスク資産のリターン)÷標準偏差」の値です。1を超えていれば、優秀です。

ソルティノレシオはシャープレシオの改良版で、相場が軟調の際の成績を示しています。「(ファンドのリターン-無リスク資産のリターン)÷下方偏差」で計算します。1.5を超えていると、素晴らしいです。

こちらもブロードコム【AVGO】とテキサス・インスツルメンツ【TXN】がいいですね。ソルティノレシオは飛び抜けています。

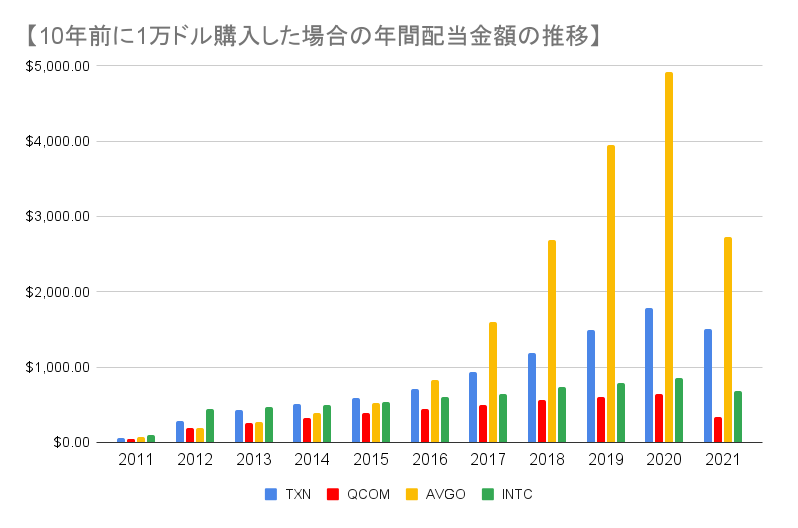

過去の分配金はどのくらいか?

2011年9月に1万ドル投資して分配金を再投資した場合の年間にもらえる分配金の推移です。分配金は再投資します。税金は考慮しません。PORTFOLIO VISUALIZERのデータです。

10年間の配当金の合計は【AVGO】が18100ドル、【TXN】が9400ドル、【INTC】が6300ドル、【QCOM】が4200ドルでした。テキサス・インスツルメンツ【TXN】はかなり多いですが、ブロードコム【AVGO】はベラボーな増配率ですね。

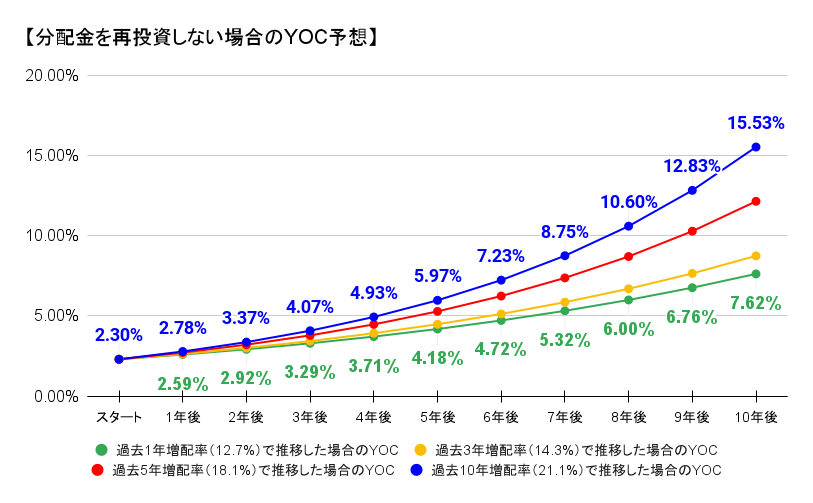

【TXN】の今後のYOC予想は?

現在の配当金額(1.15ドル)と1、3、5、10年前の同時期の配当金額(1.02ドル、0.77ドル、0.5ドル、0.17ドル)を比較して年間増配率を計算し、それを使って将来の分配金とYOCを予想しました。YOC(Yield on Cost)とは、購入単価あたりの利回りのことです。【TXN】株を2021年9月27日の終値200.33ドルで買った場合、将来の利回り(YOC)がいくらになるかという予測です。

増配率は過去1年が12.7%、過去3年が14.3%、過去5年が18.1%、過去10年が21.1%でした。現在の利回りは2.30%です。

「分配金を再投資しない」「分配金を再投資しない(税引き後)」「分配金を再投資する」「分配金を再投資する(税引き後)」の4パターンで検証します

配当金を再投資しない場合

まずは配当金を再投資しないケースを見てみましょう。税金は考慮しません。スタート年は、現在の利回りの2.30%です。

もっとも増配率の低い過去1年の増配率(12.7%)ペースだと5年後のYOCは4.18%、10年後のYOCは7.62%になります。もっとも成績の良い過去10年の増配率(21.1%)で推移すると5年後のYOCは5.97%、10年後のYOCは15.53%になります。

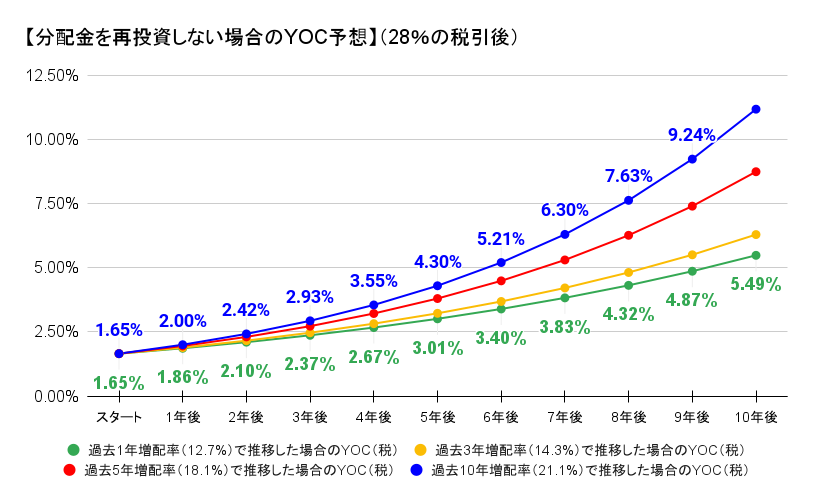

配当金を再投資しない場合(税引き後)

次に配当金を再投資しないケースで、税金を引いた額で計算してみましょう。分配金は28%の税金を引いた72%が支払われます。スタート年のYOCは2.30%ではなく、税引き後の1.65%になります。

もっとも増配率の低い過去1年の増配率(12.7%)ペースだと5年後のYOCは3.01%、10年後のYOCは5.49%になります。もっとも成績の良い過去10年の増配率(21.1%)で推移すると5年後のYOCは4.30%、10年後のYOCは11.18%になります。

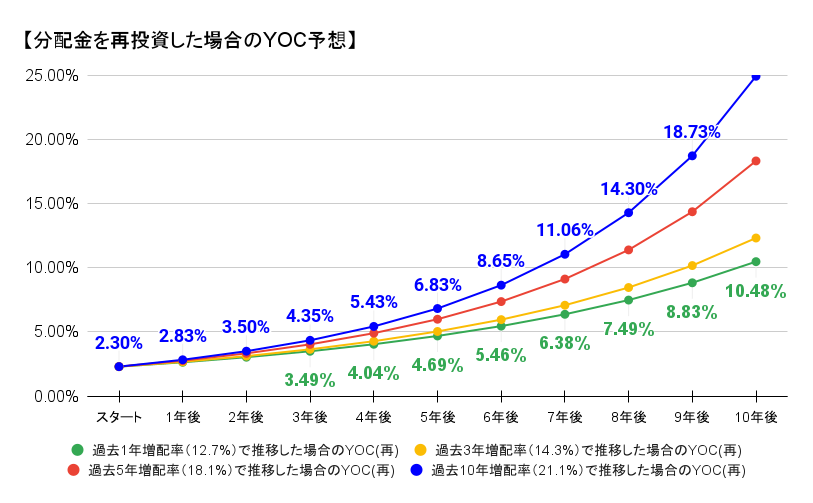

配当金を再投資する場合

それでは配当金を年1回再投資する場合のYOCを見てみましょう。税金は考慮しません。再投資する場合の分配金額は、現在と10年前の株価を比較して年平均騰落率を計算し、それを使って調整します。

もっとも増配率の低い過去1年の増配率(12.7%)ペースだと5年後のYOCは4.69%、10年後のYOCは10.48%になります。もっとも成績の良い過去10年の増配率(21.1%)で推移すると5年後のYOCは6.83%、10年後のYOCは24.94%になります。

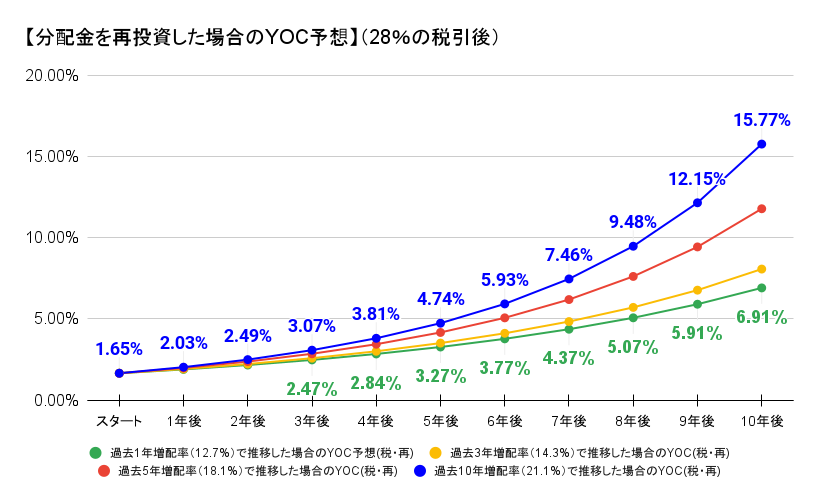

配当金を再投資する場合(税引き後)

最後に配当金を再投資するケースで、税金を引いた額で計算してみましょう。分配金は28%の税金を引いた72%が支払われます。スタート年のYOCは2.30%ではなく、税引き後の1.65%になります。

もっとも増配率の低い過去1年の増配率(12.7%)ペースだと5年後のYOCは3.27%、10年後のYOCは6.91%になります。もっとも成績の良い過去10年の増配率(21.1%)で推移すると5年後のYOCは4.74%、10年後のYOCは15.77%になります。

テキサス・インスルツルメンツ【TXN】は主要ETFに組み込まれているか?

主要なETFの多くに組み込まれています。組込順位は高配当やハイテク・グロース系では10~25位、インデックスはの【VOO】【VTI】は47位です。なかなか優秀なETFというのが伺えます。

| ETF | 組込可否 | 組込順位 | 割合(%) |

|---|---|---|---|

| SPYD(80) | × | ― | ― |

| HDV(75) | ○ | 15 | 2.2 |

| DVY(100) | × | ― | ― |

| VYM(412) | ○ | 23 | 1.3 |

| SDY(112) | × | ― | ― |

| VIG(247) | ○ | 21 | 1.4 |

| DIA(30) | × | ― | ― |

| VOO(507) | ○ | 47 | 0.5 |

| VTI(3949) | ○ | 47 | 0.4 |

| VUG(285) | ○ | 22 | 0.8 |

| QQQ(102) | ○ | 18 | 1.3 |

| VGT(342) | ○ | 13 | 1.4 |

※表内の「ETF」の右側の()内の数字は全組込銘柄数です。組込比率はバンガード社のETFは2021年8月末、その他のETFは2021年9月14日頃のデータをもとにしています。

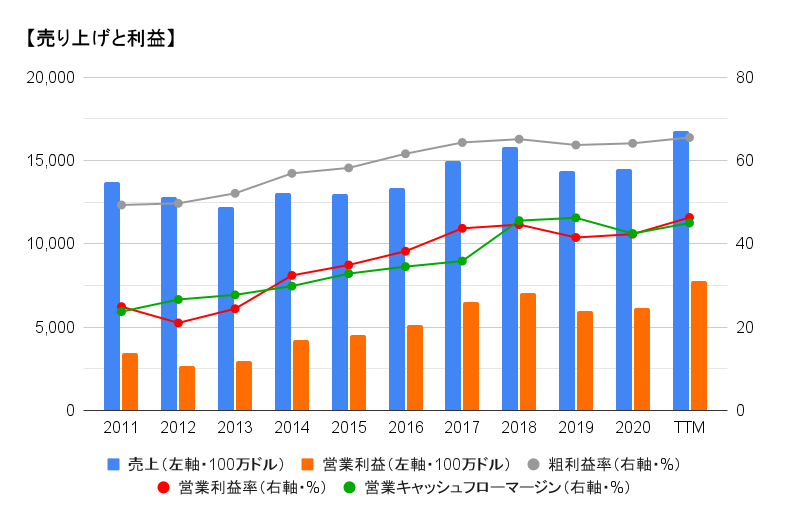

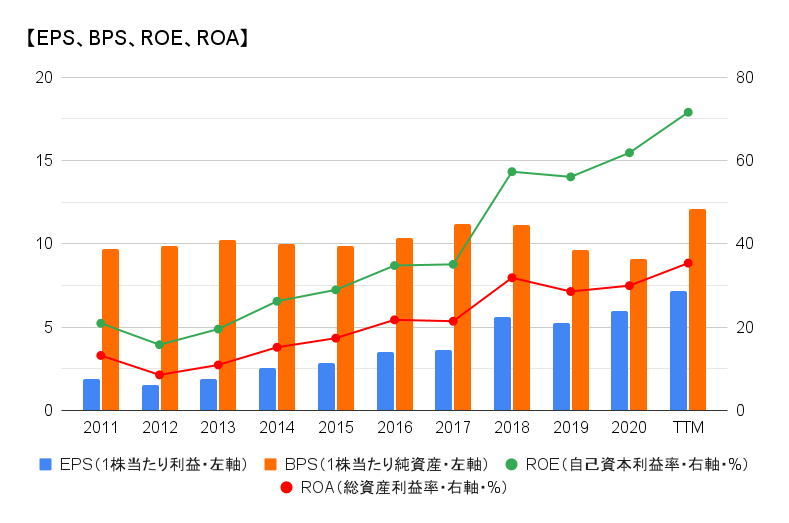

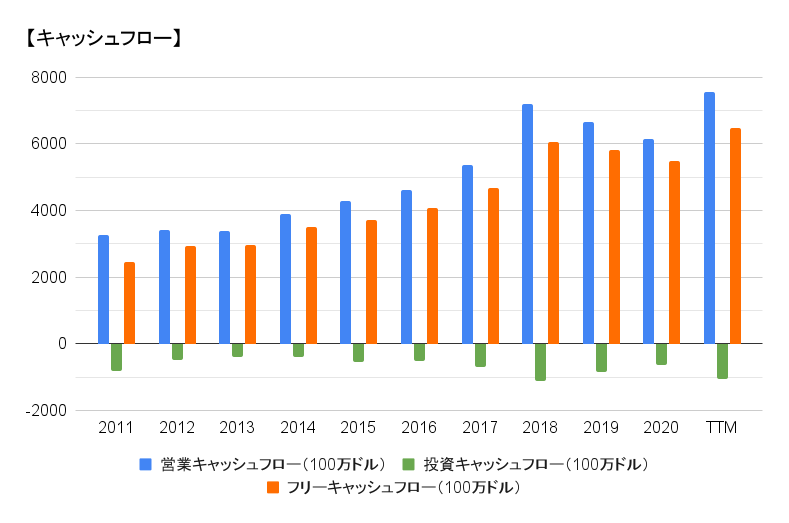

テキサス・インスルツルメンツ【TXN】の財務データは?

テキサス・インスルツルメンツ【TXN】の財務データです。営業利益率の高さは目を見張るものがあります。配当性向が上がってきていましたが、直近1年は下がりました。

まとめ

テキサス・インスルツルメンツ【TXN】は今回も高い増配率でした。株主還元には積極的です。