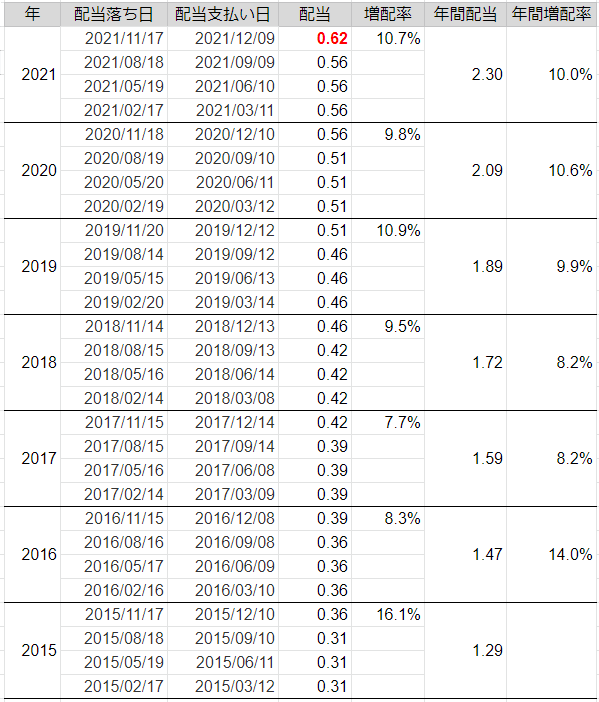

少し前のことですが、世界No.1のソフトメーカー、マイクロソフト【MSFT】が2021年9月15日に配当を発表しました。

これまで四半期ごとの配当が0.56ドルだったのが、0.62ドルに上がります。年間配当は2.24ドルから2.48ドルになる予定で、増配率は10.7%です。2021年10月1日の終値は289.1ドル、配当利回り.0.86%です。

マイクロソフト【MSFT】の連続増配は20年です。

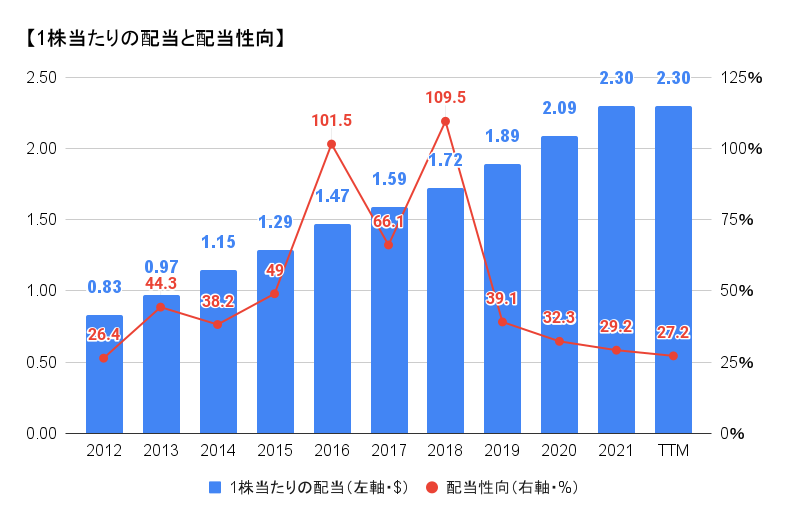

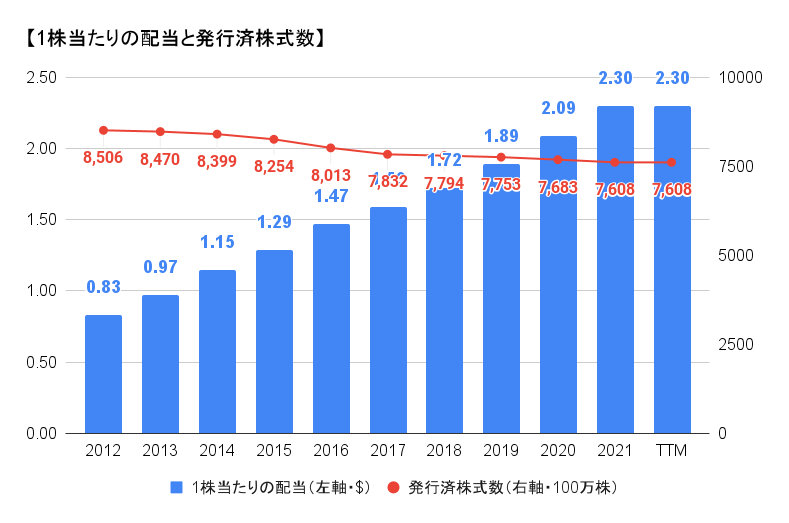

マイクロソフト【MSFT】の過去の配当、年間増配率

マイクロソフト【MSFT】はかなり高い増配率が続いています。次回の配当落ちは11月17日です。

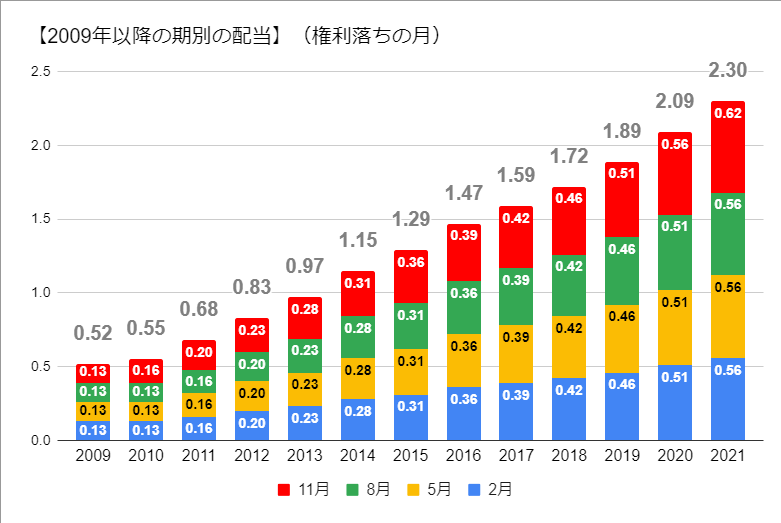

マイクロソフト【MSFT】の期別の配当は?

期別の配当です。基本的に、配当落ちの月を基準にしています。順調に伸びています。

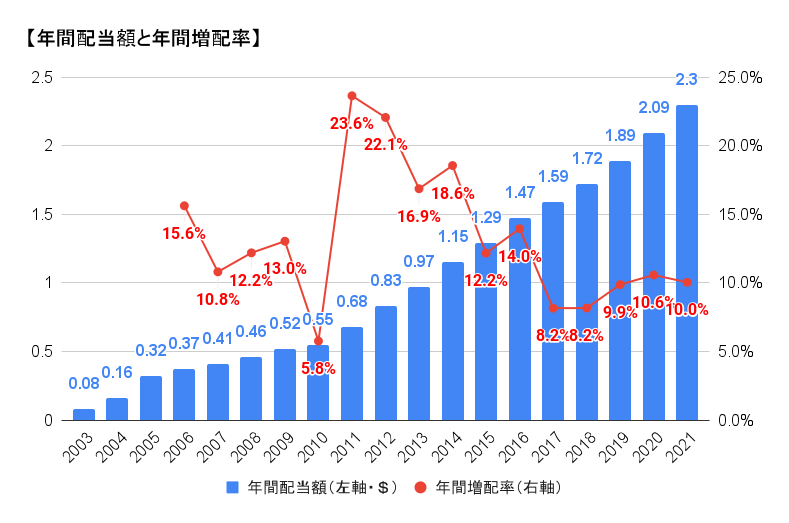

マイクロソフト【MSFT】の年間配当額と年間増配率は?

配当金と増配率を1年ごとにまとめてグラフ化しました。マイクロソフト【MSFT】が配当を払い始めたのは2003年です。下のグラフ以外に、2003年に0.16ドル、2004年に3.00ドルの特別配当がありました。

増配率は2011年を除いて8%以上と高い水準をキープしています。さすがですね。

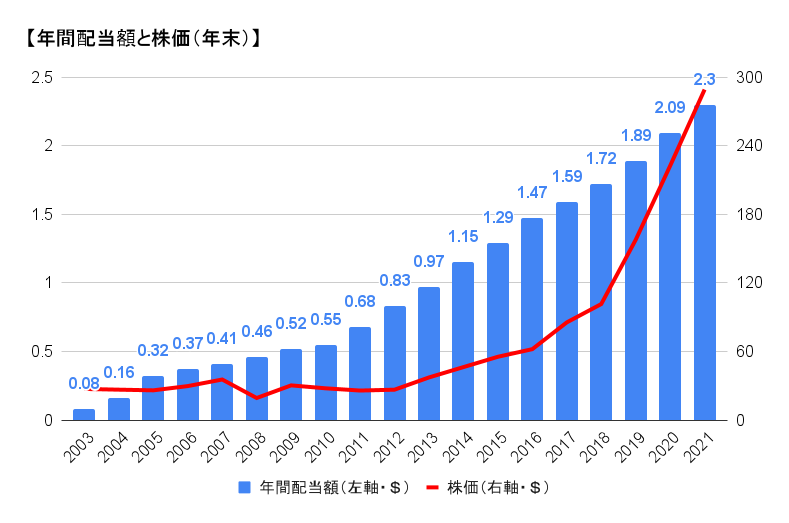

マイクロソフト【MSFT】の株価と配当の関係は?

株価と配当の比較です。株価は2021年を除いて年末のものです。配当金は堅実に増えています。株価は2018年以降、急上昇しています。

最近のマイクロソフト【MSFT】の株価と配当利回りは?

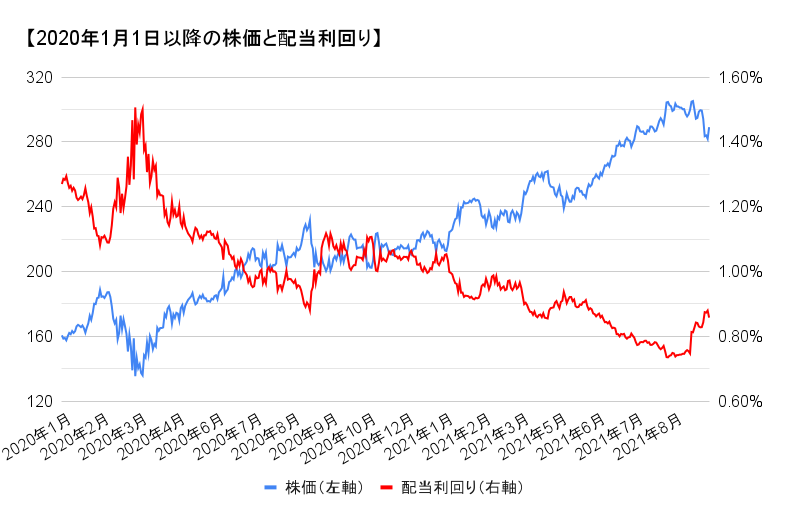

2020年に入ってからのマイクロソフト【MSFT】の株価と配当利回りを見てみましょう。青線が株価(左軸)で、赤線が配当利回り(右軸)です。

2020年の年初は配当利回り1.1~1.3%で推移していましたが、2月半ば以降は株価が下がったため、3月16日には配当利回りが1.5%まで上昇しました。現在は株価がコロナ・ショック前を大幅に更新して、配当利回りは0.86%です。

現在のマイクロソフト【MSFT】の株価と配当利回りの関係は?

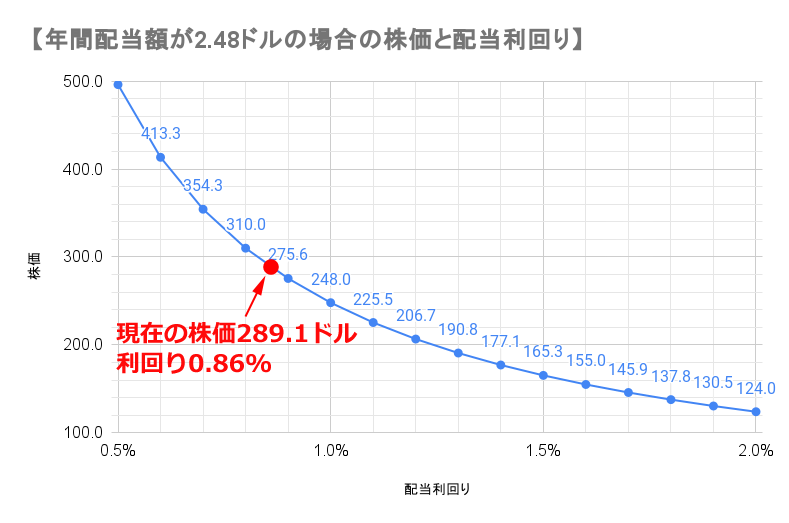

年間配当額が現在と同じだったら、株価によって配当利回りはどのように変化するでしょうか。下のグラフは年間配当額が現在と同じ2.48ドルが続いた場合の、配当利回りと株価の相関図です。配当利回りを0.1%ごとに株価を出しました。今後、マイクロソフト【MSFT】を購入しようと考えている人は、目安にしてください。

過去の利回り、株価、YOCは?

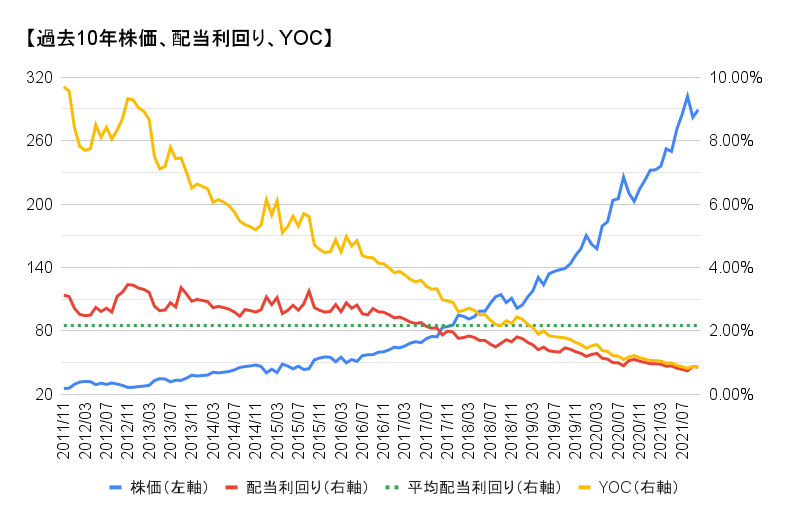

過去に【MSFT】を買った場合、現在の購入単価当たりの利回り(YOC)はどのくらいでしょうか? 現在から10年前までの株価、利回り、YOCを見ていきましょう。株価は月末のもので月1回なので、ややアバウトです。

下のグラフの黄色の線が、過去に買った場合の、現在の購入単価当たりの利回り(YOC)です。この線が左肩上がりの場合は、株価好調&増配傾向にあるといえます。

2021年10月1日の終値は289.1ドル、年間の予想配当金額は2.48ドルなので、現在の利回りは0.86%です。過去10年の平均利回りは約2.2なので、現在はかなり株高です。

過去10年で株価は強烈な右肩上がりで増配率も素晴らしいので、早い時期に買うとYOCが上がります。2011年11月に買っていたらYOCは約9.7%になっていました。申し分ない成績です。

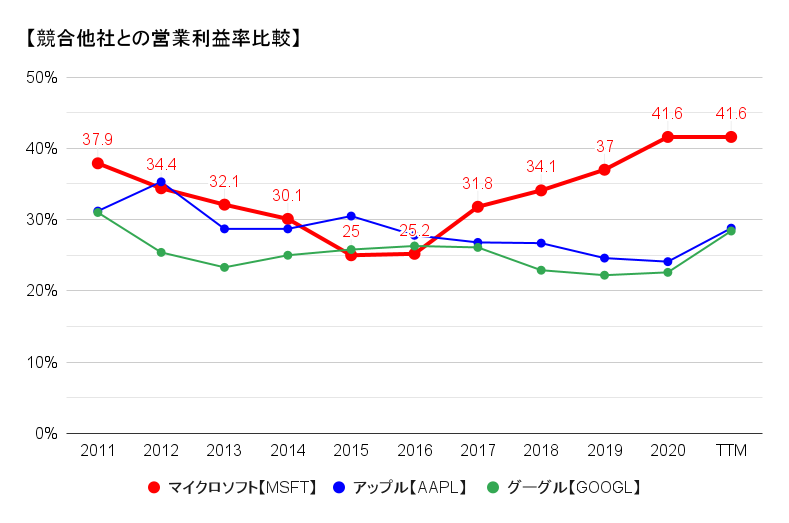

競合銘柄とトータルリターンを比較する

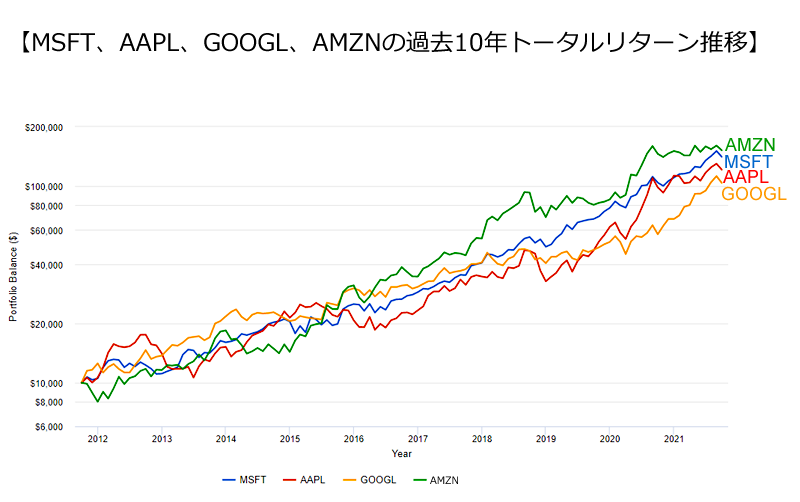

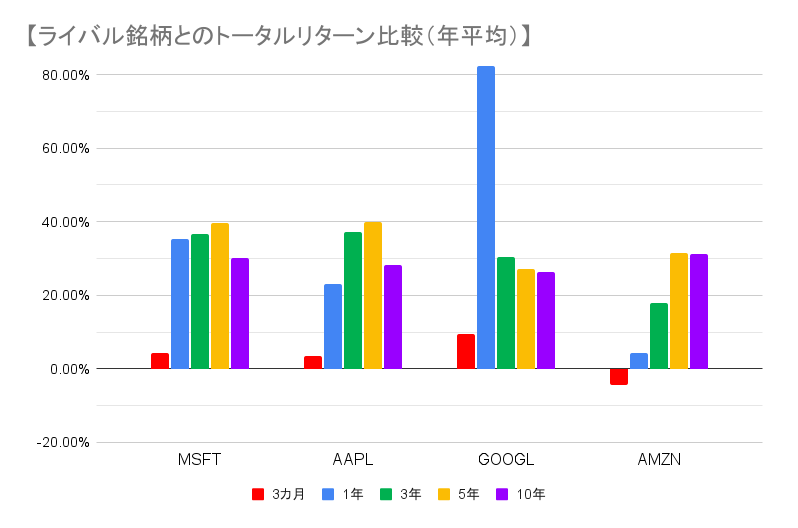

マイクロソフト【MSFT】と世界のプラットフォームを独占しているライバル企業のトータルリターンを比較しましょう。対象はアップル【AAPL】、グーグル【GOOGL】、アマゾン【AMZN】。PORTFOLIO VISUALIZERを使って、2011年10月から2021年9月までの10年間を比べます。

2011年10月に1万ドル投資して配当を再投資した場合、2021年9月には【AMZN】が15万1900ドル、【MSFT】が14万700ドル、【AAPL】が12万1000ドル、【GOOGL】が10万3700ドルになっていました。

過去のトータルリターン

過去3カ月、1、3、5、10年の年平均トータルリターンは以下の通りです。どの銘柄も素晴らしいリターンですね。マイクロソフト【MSFT】はいずれの期間でも優秀です。

過去10年のリターン(年平均)は、【AMZN】が31.3%、【MSFT】は30.3%、【APPL】は28.3%、【GOOGL】は26.4%でした。

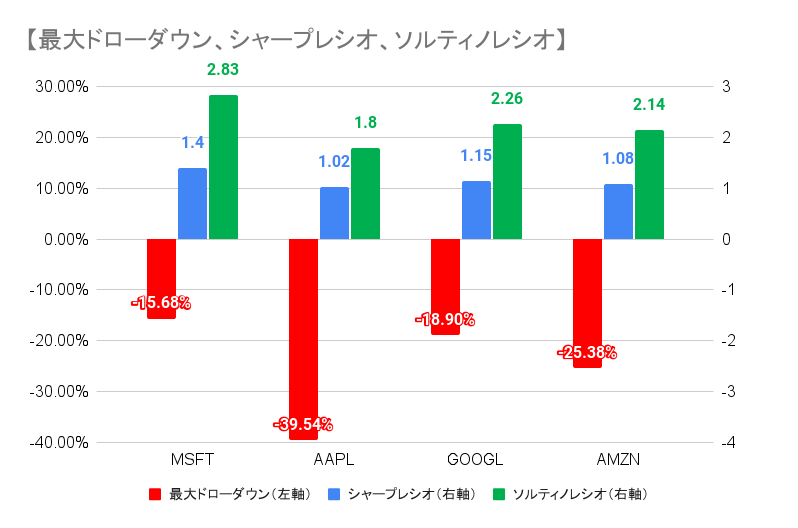

危険度はどのくらいか?

ETFの安定度を比べてみましょう。最大ドローダウンは、計測期間における最大下落率です。マイナスの数値が小さいほど最大下落率が低いです。

シャープレシオとは、同じリスクを取った場合のリターンの比較です。「(ファンドのリターン−無リスク資産のリターン)÷標準偏差」の値です。1を超えていれば、優秀です。

ソルティノレシオはシャープレシオの改良版で、相場が軟調の際の成績を示しています。「(ファンドのリターン-無リスク資産のリターン)÷下方偏差」で計算します。1.5を超えていると、素晴らしいです。

マイクロソフト【MSFT】はソルティノレシオが抜群に高く、最大ドローダウンもいいですね。これらの銘柄の中でもディフェンス力が高いといえそうです。

アップル【AAPL】は2013年度の減益の影響が、最大ドローダウンに現れています。

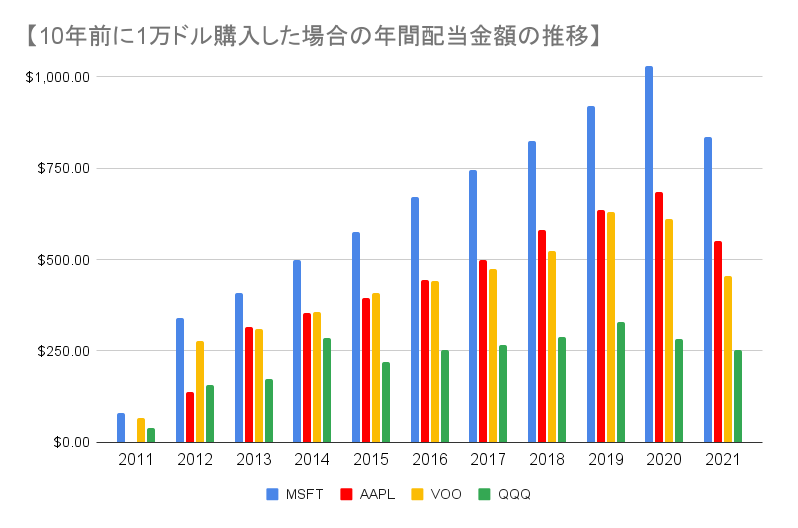

過去の分配金はどのくらいか?

2011年10月に1万ドル投資して分配金を再投資した場合の年間にもらえる配当金の推移を比較します。配当金は再投資します。税金は考慮しません。PORTFOLIO VISUALIZERのデータです。

【GOOGL】と【AMZN】が無配なので、S&P500ETF【VOO】とナスダック100ETF【QQQ】を対象に加えます。

10年間の配当金の合計は【MSFT】が6900ドル、【AAPL】【VOO】が4500ドル、【QQQ】が2500ドルでした。

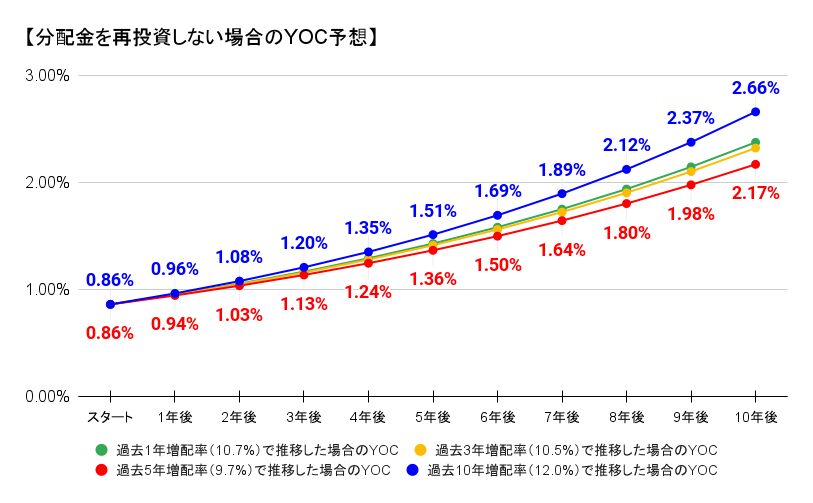

【MSFT】の今後のYOC予想は?

現在の配当金額(0.62ドル)と1、3、5、10年前の同時期の配当金額(0.56ドル、0.46ドル、0.39ドル、0.20ドル)を比較して年間増配率を計算し、それを使って将来の配当金とYOCを予想しました。YOC(Yield on Cost)とは、購入単価あたりの利回りのことです。【MSFT】株を2021年10月1日の終値289.1ドルで買った場合、将来の利回り(YOC)がいくらになるかという予測です。

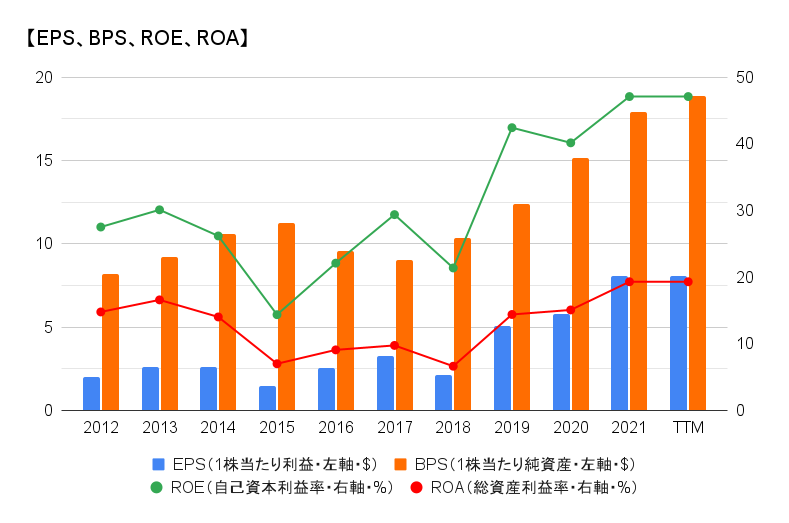

増配率は過去1年が10.7%、過去3年が10.5%、過去5年が9.7%、過去10年が12.0%でした。現在の利回りは2.30%です。

「分配金を再投資しない」「分配金を再投資しない(税引き後)」「分配金を再投資する」「分配金を再投資する(税引き後)」の4パターンで検証します

配当金を再投資しない場合

まずは配当金を再投資しないケースを見てみましょう。税金は考慮しません。スタート年は、現在の利回りの0.86%です。

もっとも増配率の低い過去5年の増配率(9.7%)ペースだと5年後のYOCは1.36%、10年後のYOCは2.17%になります。もっとも成績の良い過去10年の増配率(12.0%)で推移すると5年後のYOCは1.51%、10年後のYOCは2.66%になります。

10年前に購入して配当再投資をしない場合の現在のYOCは約9.7%でした。現在【MSFT】を買って同じ増配率で推移した場合の10年後予想YOCは2.66%です。

これほどまでに結果が異なるのは、【MSFT】の10年前の利回りが約3.1%だったのに対して、現在の利回りが0.86%と差があるためです。増配率が高くても、現時点での利回りが低い場合は、将来YOCはあまり伸びません。

キャピタルとインカムの両方を狙いたい場合は、利回り2%以上で増配率の高い銘柄を狙うといいかもしれません。

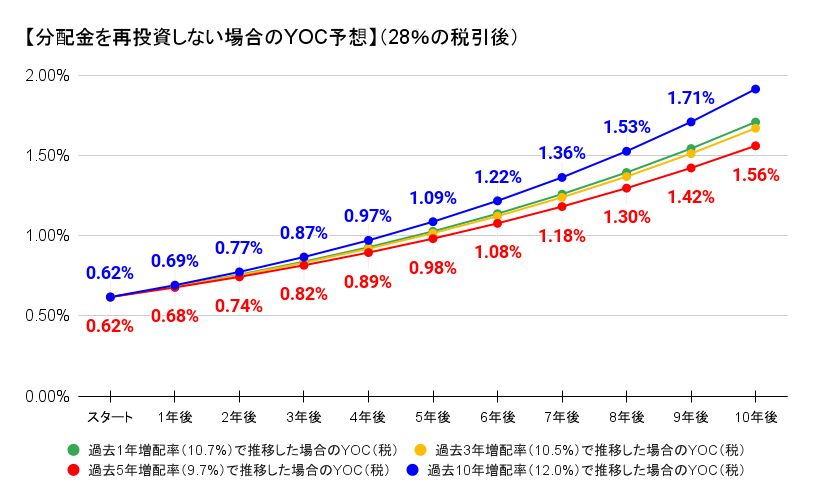

配当金を再投資しない場合(税引き後)

次に配当金を再投資しないケースで、税金を引いた額で計算してみましょう。配当金は28%の税金を引いた72%が支払われます。スタート年のYOCは0.86%ではなく、税引き後の0.62%になります。

もっとも増配率の低い過去5年の増配率(9.7%)ペースだと5年後のYOCは0.98%、10年後のYOCは1.56%になります。もっとも成績の良い過去10年の増配率(12.0%)で推移すると5年後のYOCは1.09%、10年後のYOCは1.91%になります。

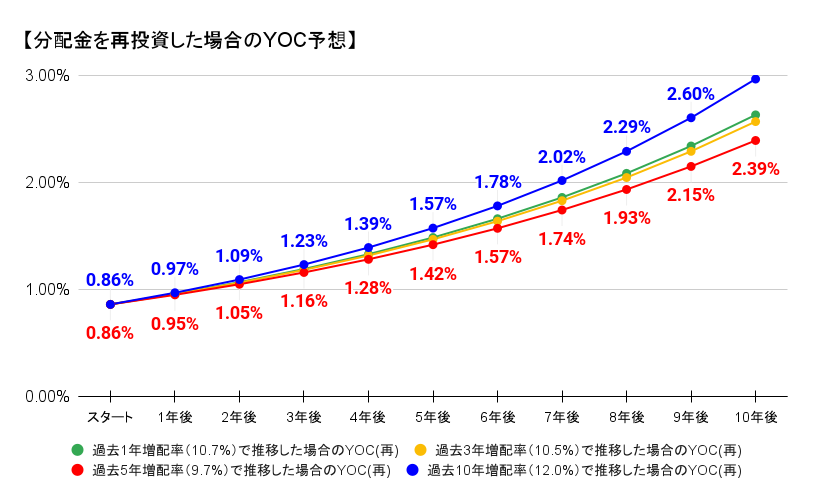

配当金を再投資する場合

それでは配当金を年1回再投資する場合のYOCを見てみましょう。税金は考慮しません。再投資する場合の分配金額は、現在と10年前の株価を比較して年平均騰落率を計算し、それを使って調整します。

もっとも増配率の低い過去5年の増配率(9.7%)ペースだと5年後のYOCは1.42%、10年後のYOCは2.39%になります。もっとも成績の良い過去10年の増配率(12.0%)で推移すると5年後のYOCは1.57%、10年後のYOCは2.97%になります。

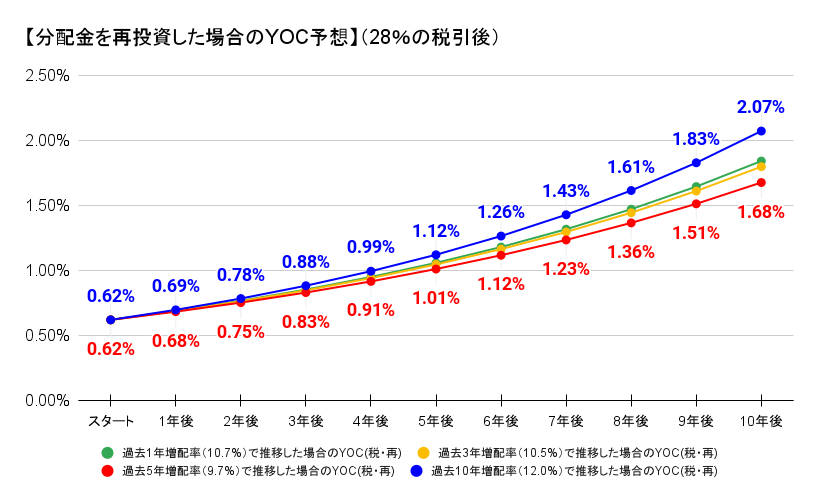

配当金を再投資する場合(税引き後)

最後に配当金を再投資するケースで、税金を引いた額で計算してみましょう。配当金は28%の税金を引いた72%が支払われます。スタート年のYOCは0.86%ではなく、税引き後の0.62%になります。

もっとも増配率の低い過去5年の増配率(9.7%)ペースだと5年後のYOCは1.01%、10年後のYOCは1.68%になります。もっとも成績の良い過去10年の増配率(12.0%)で推移すると5年後のYOCは1.12%、10年後のYOCは2.07%になります。

マイクロソフト【MSFT】は主要ETFに組み込まれているか?

高配当系を除く主要ETFに、トップクラスに組み込まれており、割合もかなり大きいです。組込順位が2位のETFが5つありますが、いずれも1位はアップル【AAPL】です。【MSFT】が1位の【VIG】には【AAPL】は組み込まれていません。

| ETF | 組込可否 | 組込順位 | 割合(%) |

|---|---|---|---|

| SPYD(80) | × | ― | ― |

| HDV(75) | × | ― | ― |

| DVY(100) | × | ― | ― |

| VYM(412) | × | ― | ― |

| SDY(112) | × | ― | ― |

| VIG(247) | ○ | 1 | 4.4 |

| DIA(30) | ○ | 4 | 5.7 |

| VOO(507) | ○ | 2 | 5.9 |

| VTI(3949) | ○ | 2 | 4.9 |

| VUG(285) | ○ | 2 | 9.9 |

| QQQ(102) | ○ | 2 | 10.2 |

| VGT(342) | ○ | 2 | 17.0 |

※表内の「ETF」の右側の()内の数字は全組込銘柄数です。組込比率はバンガード社のETFは2021年8月末、その他のETFは2021年9月14日頃のデータをもとにしています。

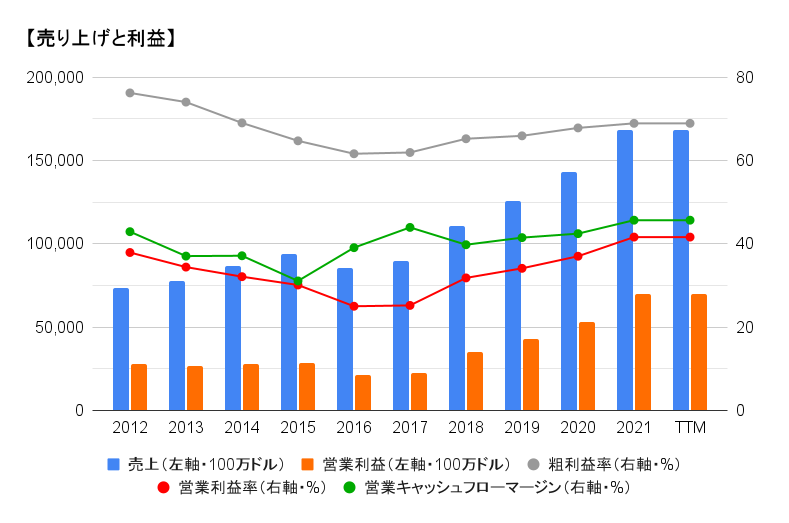

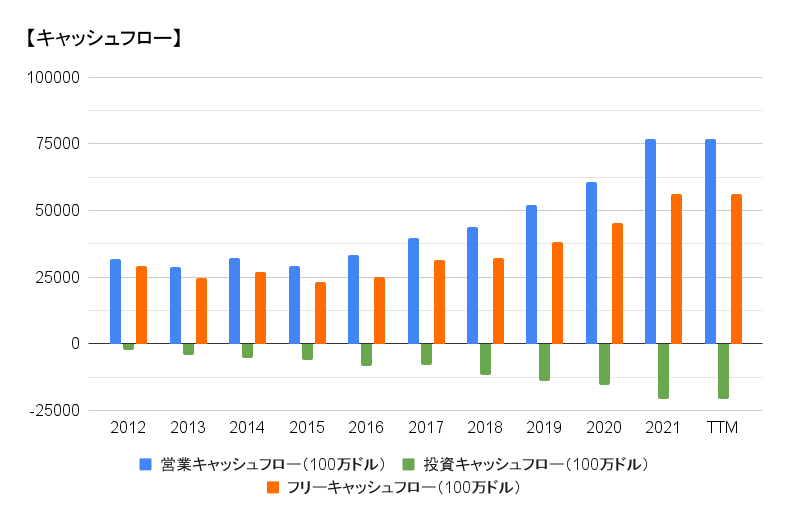

マイクロソフト【MSFT】の財務データは?

マイクロソフト【MSFT】の財務データです。2017年以降は素晴らしいです。

まとめ

マイクロソフト【MSFT】は今回も高い増配率でした。最大600億ドルの自社株買いも発表しました。株主還元には積極的です。