2022年11月現在のアセット・アロケーションやポートフォリオの紹介と、保有銘柄の傾向と説明、将来の見通しです。

この1カ月で購入した米国株は?

この1カ月で新規に購入した銘柄は、ありません。

【QYLD】を損出しして、再購入したときに少し比率を下げました。下げた分を【JEPQ】、【RYLD】などのカバードコール系ETFの追加投資に振り分けました。

2021年の後半までは、日本のネット証券で購入可能なカバードコールETFが【QYLD】しかありませんでした。選択肢が【QYLD】のみだったため、少し買いすぎてしまいました。

現在は【XYLD】、【RYLD】、【JEPI】、【JEPQ】なども購入可能となったので、【QYLD】を含めたこの5つでバランスを取っていこうと思います。

ファーストトラストX社のファースト・トラスト戦略的ハイイールドETF【HYLS】も少し追加投資しました。分配金が増えて好調だったので8月に新規で購入しましたが、買ったとたん、3カ月連続で前の月より減配となっています。

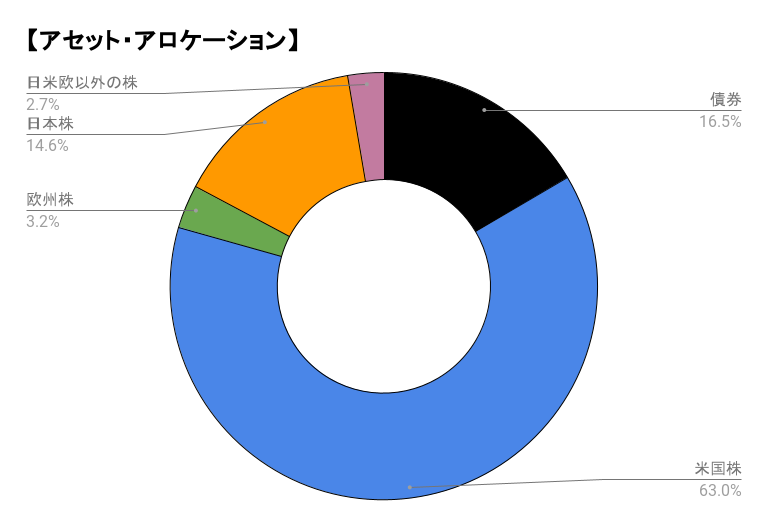

アセット・アロケーションは?

アセット・アロケーションです。1カ月前との比較では、米国株が61.4%から63.0%に増えました。債権が17.7%から16.5%に減っています。この1カ月は米国株が好調です。

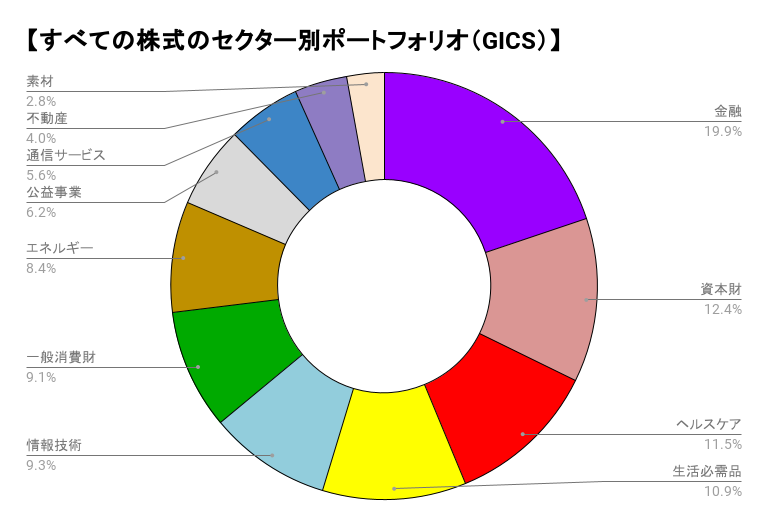

株式のセクター比率は?

株式ETFの中身をGICSに基づいてセクター分類し、個別銘柄と合わせてセクター分けをしました。金融が最多で19.9%で、資本財が12.4%、ヘルスケアが11.5%、生活必需品が10.9%、情報技術が9.3%、一般消費財が9.1%と続いています。※BDC銘柄は金融に入れました

先月との比較では、ほとんど変化はありません。

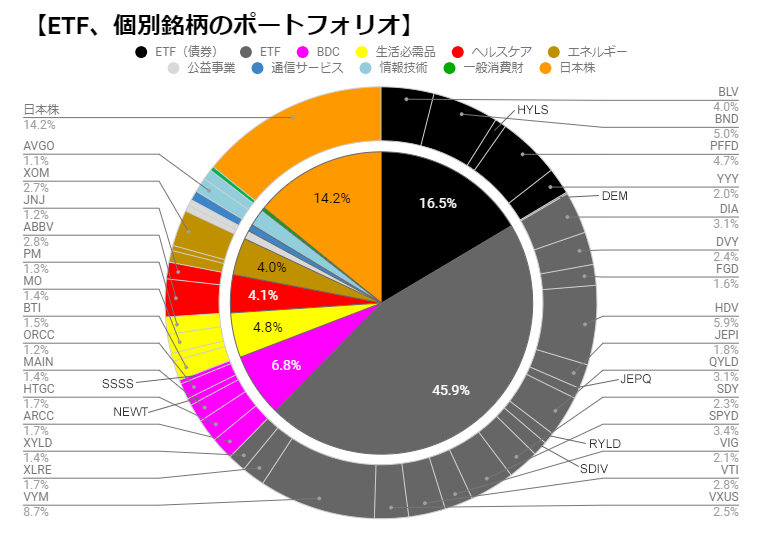

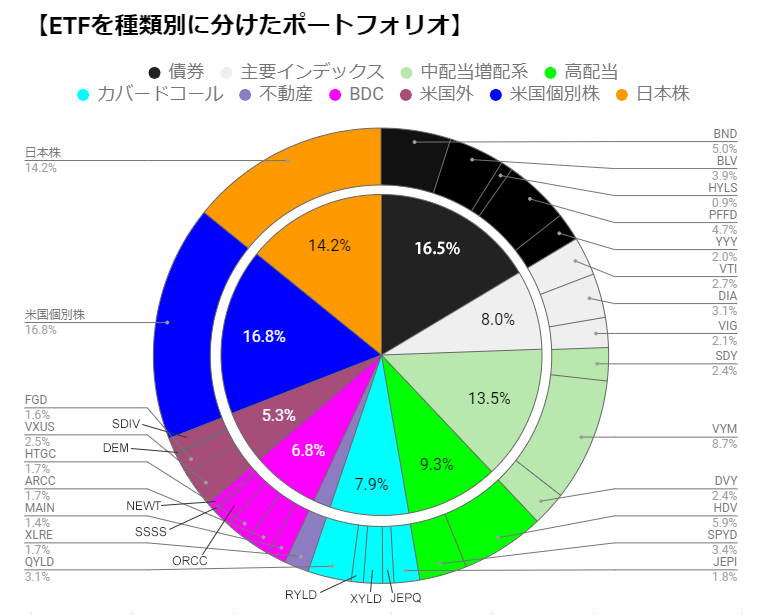

ETFと個別銘柄のポートフォリオは?

ETFと個別銘柄のポートフォリオです。外貨建て口座にはETFが23銘柄、BDC銘柄が6銘柄、個別株が15銘柄です。【PFFD】と【YYY】はETF(債券)に入れています。

それなりに安全で、高配当と増配の両方を狙える【VYM】が現在8.7%で最多です。それ以外のETFは1銘柄あたり最大で全体の5%に収めようと考えています。現在【VYM】以外で5%を超えているのは【BND】【HDV】で、これらは5%台です。

超高配当ETFは3%上限を目標にしようかと思います。先月は4.1%だった【QYLD】は、3.1%に減らしました。

※「日本株」の比率が2つ前の円グラフと異なっているのは、ETFの【VXUS】【FGD】の中に日本株が含まれているためです

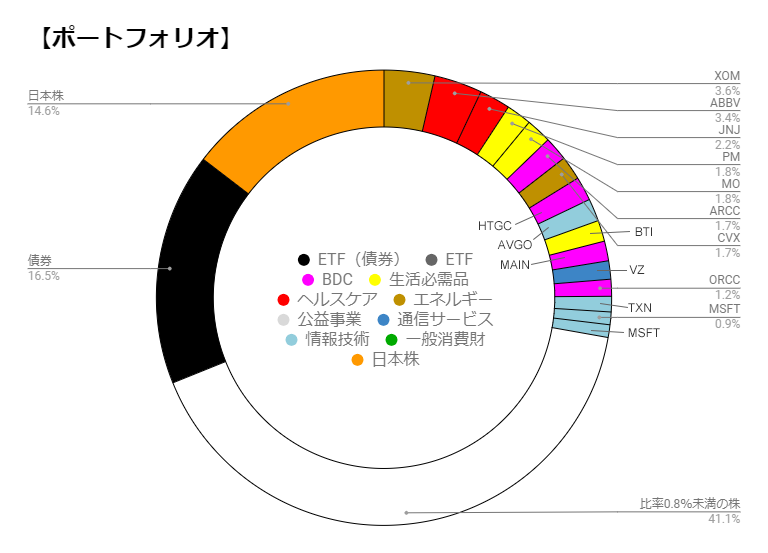

ETFを個別銘柄に分解すると?

ETFの中身を分解し、個別銘柄と合わせて組込比率順に並べました。組込比率0.8%以上です。BDCは個別銘柄と同じ扱いにしました。米国債券と日本株はまとめています。トップのエクソン・モービル【XOM】の比率は3.6%です。

個別銘柄は1銘柄あたり最大で3%に収めて分散させたいものです。

個別で買っていない銘柄で比率が0.8%を超えているのはマイクロソフト【MSFT】とアップル【AAPL】です。組込比率0.8%以上は全部で16銘柄です。

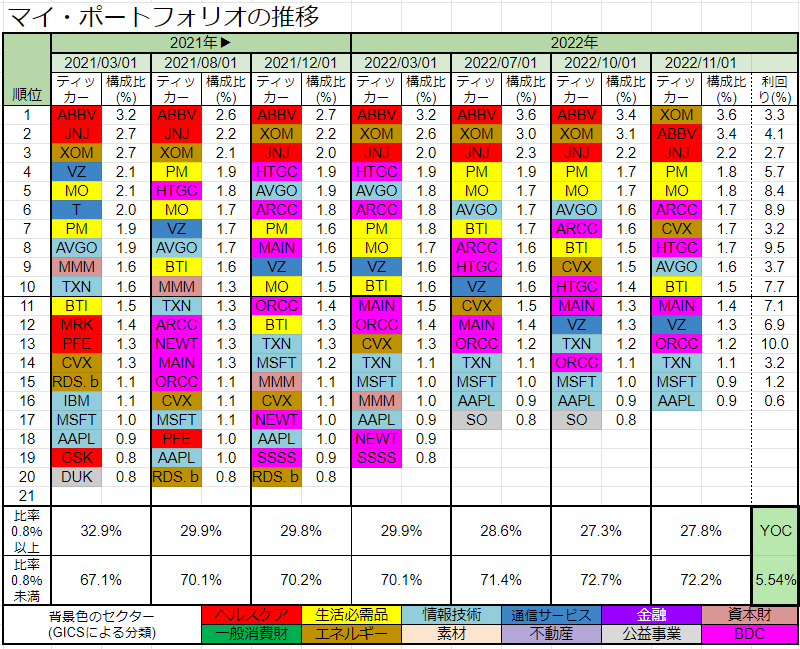

マイ・ポートフォリオの推移

2021年3月以降のマイ・ポートフォリオはどう変化したのでしょうか? 組込比率0.8%以上の銘柄を表にまとめました。1カ月前との比較では、エクソン・モービル【XOM】が比率を上げて、首位に立ちました。

※YOCは、購入額あたりの利回りです。保有している米国株の加重比率を考慮して算出しました。右端の配当利回りは、現在の利回りです

ETFを種類別に分けたポートフォリオ

ETFを種類ごとに分け、個別銘柄と合わせて全体のポートフォリオを作成しました。利回りの高いカバードコールはついつい買いたくなりますが、上限を10%にしたいところです。

「米国外」の米国以外が中心という意味で、対象ETFの中には米国株や日本株が少し組み込まれています。【PFFD】と【YYY】は債券、【VIG】はインデックスに便宜上入れています

不動産は【XLRE】のみですが、他のETFに不動産銘柄が入っているのもあります。4つ前の円グラフに株式における不動産の割合があります。4.0%です。株式は全体の83.5%なので、不動産は運用資産全体の約3.3%になります。

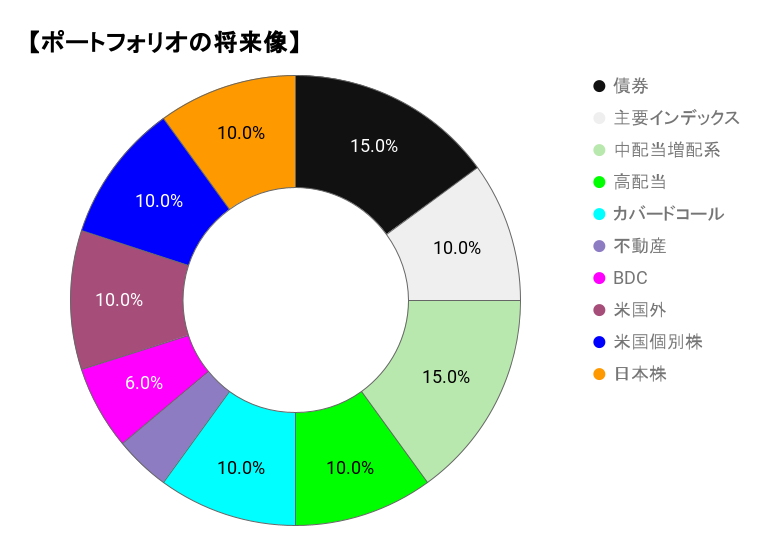

ポートフォリオの将来像

前回からジャンルと比率を変更しました。3カ月前に、高配当(20%)を「高配当(10%)」と「中配当増配系(15%)」に分けました。そして債権の比率を20%から15%に減らしました。ちなみに高配当から中配当増配系に移動したのは【VYM】【DVY】【SDY】で、高配当のままなのは【HDV】【SPYD】です。

最終的には債券と中配当増配系が15%ずつ。主要インデックス、高配当、カバードコール、米国以外、米国個別株、日本株がそれぞれ10%。残りの10%をBDCと不動産を目安に考えています。

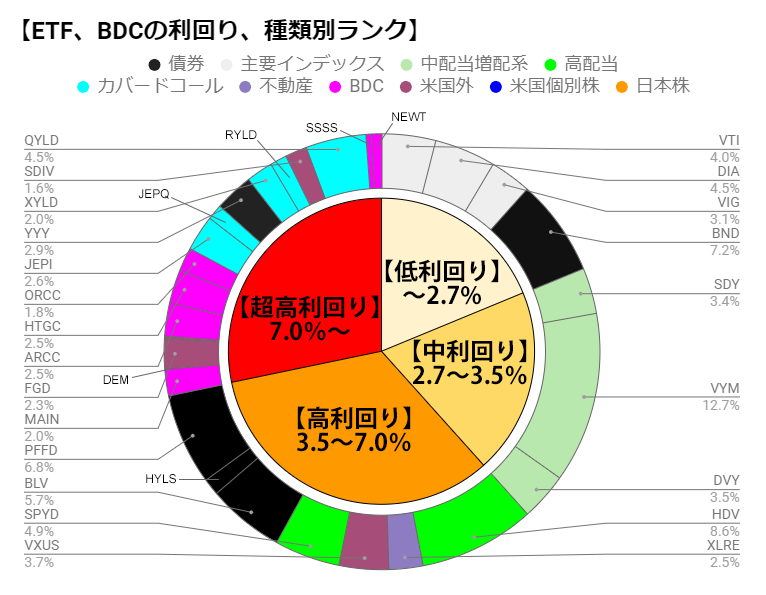

ETF・BDC銘柄を利回り順に並び替える

ETFとBDC銘柄を、利回りごとに「低利回り」「中利回り」「高利回り」「超高利回り」の4つに分類しました。円グラフの12時の方向から時計回りに利回りが上がっていきます。対象はETFとBDCなので、個別株は含まれていません。よって、全体の比率ではありません。

外の円の背景色が、先ほど分類したETFの種類別の色です。12時から時計回りに回ると、1~2時ころに背景・白色の主要インデックスがあり、3~5時ごろは背景・薄黄緑色の中配当増配系、そして5~7時が背景・黄緑色の高配当、7~9時ごろに背景・黒色の債券、最後の9~12時は背景・ピンク色のBDCと背景・水色のカバードコールが集まっています。

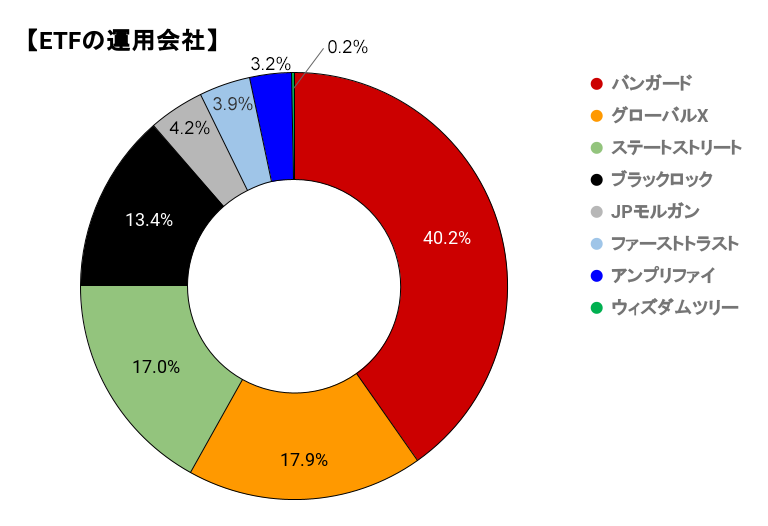

ETFの運用会社は?

ETFの運用会社の比率も調べました。今月は【JEPQ】を追加投資したのでJPモルガン・アセット・マネジメント社の比率が約1%増えました。

【QYLD】を少し減らしたので、グローバルX社の比率が約2%減りました。

今後の予定

11月は債券関連のETFか、四半期タイプの高配当ETFを買おうかなと考えています。