米国や世界など幅広い地域を対象としているETFの中で、定番のETFといえばバンガード社の【VT】【VTI】【VOO】があります。これらをバンガードETF主要3兄弟と(勝手に)名付け、その違いや特徴について徹底検証します。

正式名称は【VT】がバンガード トータル・ワールド・ストックETF、【VTI】がバンガード トータル・ストック・マーケットETF、【VOO】がバンガード S&P500ETFです。

※VT、VTI、VOOに該当する投資信託を追記(2022.3.6)

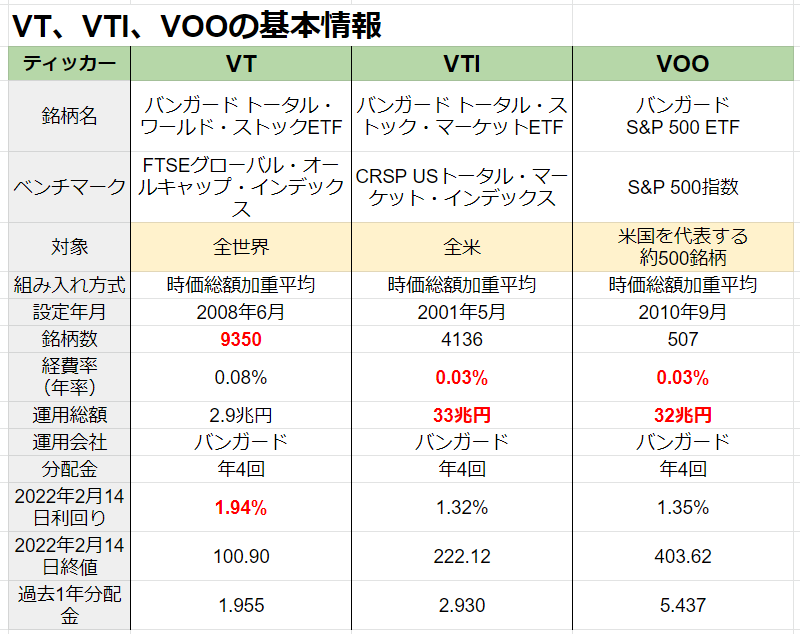

基本情報を確認しよう

3つのETFの基本情報です。いずれも時価総額加重平均で組み込まれています。会社の規模の大きな銘柄が組込比率が高くなります。なお、「利回り」は過去1年の分配金額から算出しました。

【VT】は全世界が対象のETFです。先進国および新興国の株式市場に幅広く分散投資しており、世界47カ国以上の株式が含まれています。 世界の投資可能な時価総額の98%以上をフォローしています。9000銘柄以上が組み込まれています。

【VTI】は米国の株式市場全体が投資対象で、約4000の銘柄を保有しています。米国の大型株はもちろん、中・小型株も含まれています。

【VOO】はS&P500指数に連動しています。米国を代表する約500企業が対象で、米国の約80%ほどをカバーしています。つまり【VTI】の上位約80%にすっぽりと【VOO】が入るイメージです。

経費率はいずれも0.1%を切っており、かなり低いです。中でも【VTI】【VOO】は0.03%と抜群に低いです。

売れ行きは【VTI】【VOO】が約33兆円で、世界でもトップクラスに売れているETFです。【VT】は2.9兆円なので、すこし劣ります。

この理由はアメリカ人が買っていないからと考えられます。【VT】の中身は米国株が約6割を占めています。アメリカ人が投資しようと考えた場合は、自国は【VTI】【VOO】のETFや個別銘柄などを買います。そして自国以外は、米国以外の先進国株ETF【VEA】(運用総額12.6兆円)や米国を除く世界株ETF【VXUS】(運用総額6.2兆円)などを買う傾向にあります。

利回りは【VT】が1.9%と他のETFより高く、【VTI】【VOO】は1.3%台です。

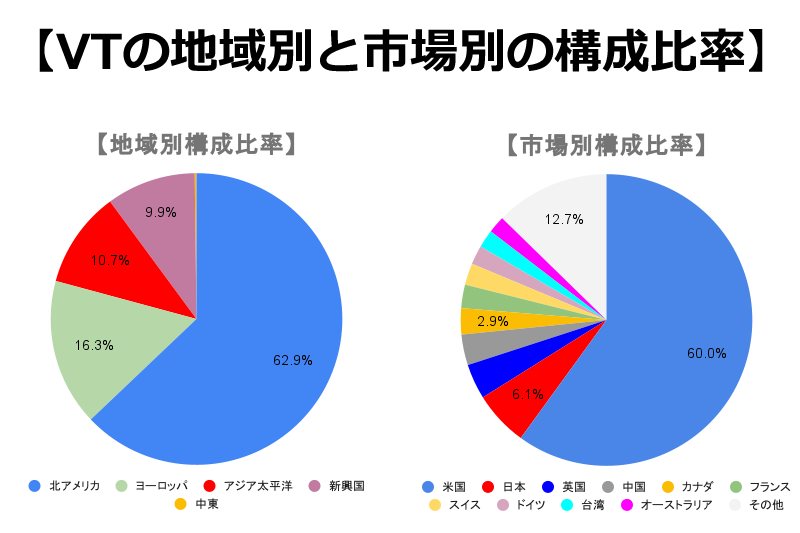

投資対象エリアは?

【VT】は全米が対象、【VOO】が米国を代表するS&P500なので、どちらもほぼ100%が米国が対象です。それに対して、【VT】は世界が対象なので、米国以外も組み込まれています。

【VT】の地域別と市場別の構成比率を見てみましょう。地域別では北アメリカ、市場別(国別)では米国が圧倒的で、約6割のシェアを占めています。地域別はヨーロッパが続き、アジア太平洋と新興国が同じくらいです。2021年12月末のバンガード社のデータです。

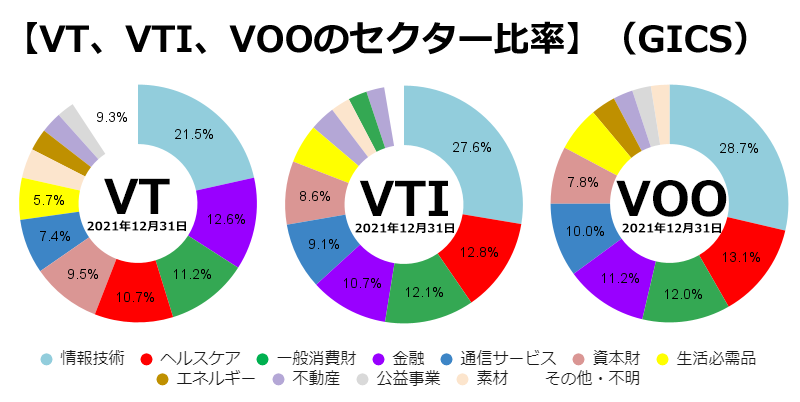

セクター比率はどうか?

【VT】【VTI】【VOO】のセクター比率を円グラフにしました。※バンガード社の公式サイトでは、【VOO】以外のセクター分類はICBになっていますので、GICSに変更して同じ条件で比較しました。

※【VT】【VTI】はfidelityのデータです。ただ、GICSは米国以外の銘柄に対応していないこともあるため、世界が対象のETF【VT】は「その他・不明」が9%もあります

【VTI】と【VOO】はほぼ同じです。全米【VTI】の上位3/4ぐらいの場所にS&P500【VOO】がすっぽり入るため、比率は似ます。どちらも情報技術が全体の3割弱を占めて1位で、ヘルスケア、一般消費財、金融、通信サービスと続きます。

【VT】は少し異なります。情報技術がトップなの同じですが、比率がやや低めです。情報技術、ヘルスケア、通信サービスなど、ハイテクを駆使した産業は米国が強いため、これらが【VTI】【VOO】に多く含まれているという考え方ができますね。

セクター比率を表組にすると?

先ほどの円グラフを表にしました。表内の数値は各ETFの組込比率(%)です。合計は【VTI】を除いたものです。一番上の行をクリックすると、並び替えができます。現在は合計(%)の大きい順に並んでいます。比率20%以上が太字で赤、12~20%を青、9~12%を黄で色をつけました。

| セクター | VT | VTI | VOO | 合計(%) |

|---|---|---|---|---|

| 情報技術 | 21.5 | 27.6 | 28.7 | 77.8 |

| ヘルスケア | 10.7 | 12.8 | 13.1 | 36.5 |

| 一般消費財 | 11.2 | 12.1 | 12.0 | 35.2 |

| 金融 | 12.6 | 10.7 | 11.3 | 34.5 |

| 通信サービス | 7.4 | 9.1 | 10.0 | 26.5 |

| 資本財 | 9.5 | 8.6 | 7.8 | 25.9 |

| 生活必需品 | 5.7 | 5.3 | 6.1 | 17.1 |

| 素材 | 4.0 | 2.6 | 2.5 | 9.2 |

| 不動産 | 2.9 | 3.5 | 2.7 | 9.0 |

| エネルギー | 3.0 | 2.6 | 3.4 | 8.9 |

| 公益事業 | 2.4 | 2.5 | 2.6 | 7.4 |

| その他・不明 | 9.3 | 2.7 |

【VTI】と【VOO】はほぼ同じなので、この2つと【VT】の違いをチェックするのがいいかもしれませんね。

【VT】が残り2つより比率が高いのは金融、資本財、素材ですね。この3つのセクターは米国が弱いというより、たいていの国にもあるというイメージでしょうか。金融は銀行など、資本財は土木や建築、素材は資源国ですね。よって米国以外も含んでいる【VT】内の比率が高くなります。

逆に少ないのは情報技術と通信サービス、ヘルスケアですかね。

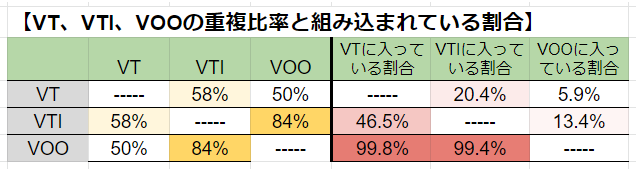

重複比率はどうか?

ファンドオーバーラップを使って、他のETFとの重複割合を調べました。下のグラフの左側は重複している割合を示したものです。比率が高いほど濃いオレンジ色になり、比率が低いと薄くなります。

【VTI】と【VOO】の重複比率は8割強。【VT】とはそれぞれ5割ぐらいです。

表の右側は入っている割合です。【VOO】組込銘柄は【VT】や【VTI】にすっぽり入っているのがわかりますね。【VT】は世界中の銘柄が入っているので、米国を対象とした【VTI】や【VOO】の中には組み込まれていない銘柄が結構あります。

組込上位銘柄はどんなものか?

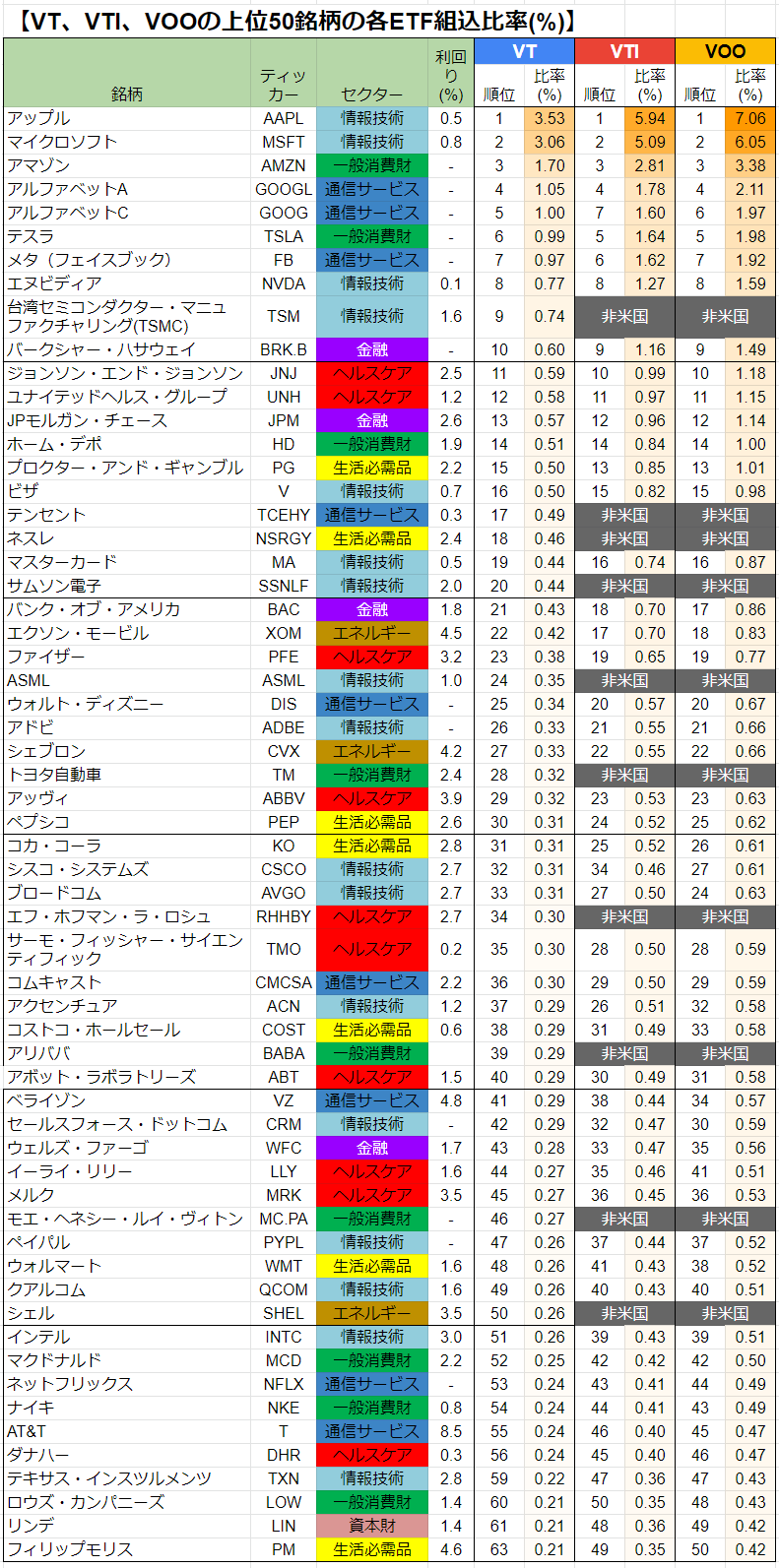

3つのETFの組込上位銘柄はどのようなものでしょうか? 下の表は【VT】【VTI】【VOO】の組込上位50位銘柄をそれぞれ抽出しました。【VT】の組込比率順に並んでいます。表内の数値は、そのETFに組み込まれている順位と比率(%)です。

※組込比率は2022年1月末のデータです。利回りは2022年2月15日のものです。

いずれのETFも時価総額加重平均で組み込まれています。規模の大きな企業が、組込比率が高くなります。上位は世界的な影響力を持つ巨大テック企業、いわゆるGAFAMとテスラですね。

【VTI】と【VOO】は並び順はほぼ同じです。【VTI】の方が組込銘柄数が多いので、各銘柄の組込比率は少し低くなっています。

【VT】は米国以外の銘柄が入っているのが、残り2つとは異なる点です。【VT】から米国以外の銘柄を除けば、【VTI】【VOO】とほぼ同じになります。そして組込銘柄数の最も多い【VT】は個別銘柄の比率が【VTI】【VOO】よりも低いですね。

上位10銘柄の比率は【VT】が14.4%、【VTI】が23.9%、【VOO】が28.7%です。

ちなみに【VT】の組込9位TSMC、同21位のサムソン電子はADR銘柄も含めて計算しています。

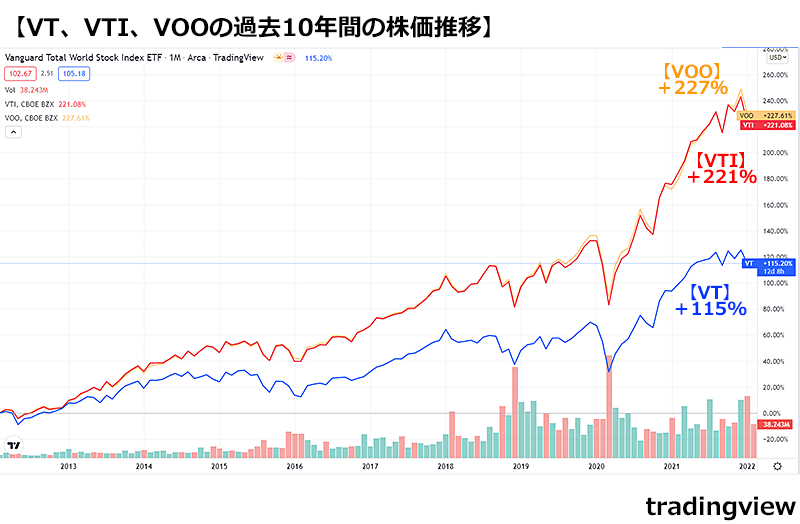

株価推移を確認

3つのETFの過去10年の株価推移です。いずれもプラスで【VOO】が227%のプラス、【VTI】が221%のプラスでほぼ互角です。【VT】は115%のプラスで、少し差をつけられました。

※なお、このページのグラフに使用する色は、【VT】が青、【VTI】が赤、【VOO】がオレンジに統一しています

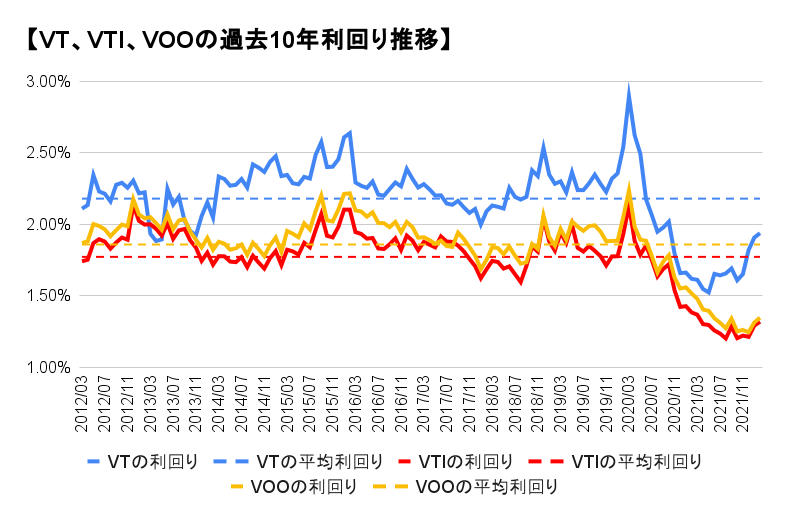

利回りはどうか?

3つのETFの利回りの傾向を調べてみましょう。利回りは過去1年分配金から算出しました。

利回りは【VT】が常に高いです。平均では約2.18%。【VTI】と【VOO】は似ていますが、わずかに【VOO】が優勢です。平均は1.86%。【VTI】の平均は1.77%。

2020年の3月のコロナ・ショックで株価が暴落したため利回りが上がり、その後株価が急回復したため、利回りが下がっているのがわかりますね。最近は株価低調で、利回りはやや回復しています。

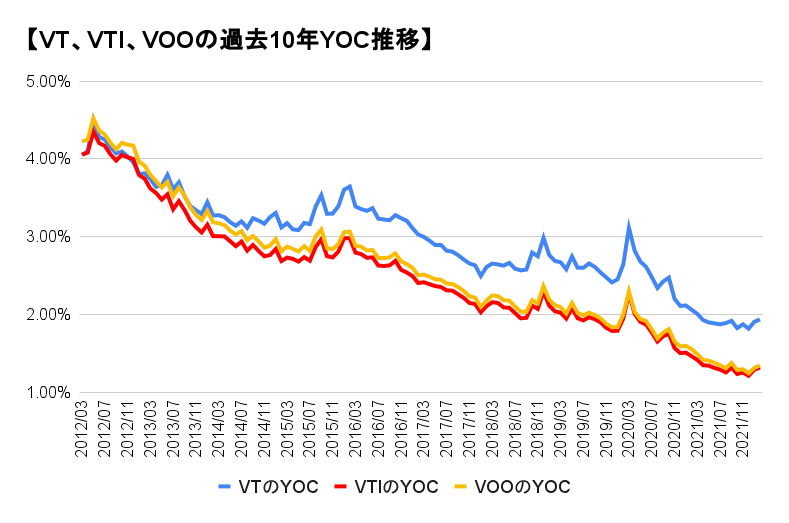

YOCはどうか?

過去に買った場合、現在の購入単価当たりの利回り(YOC)はどのくらいでしょうか? 現在から10年前までのYOCを見ていきましょう。過去のどのタイミングで買ったら、現在のYOCがどうなっているかという意味です。

この線が左肩上がりの場合は、株価が好調で増配しているといえます。

現在の利回りは【VT】が1.94%で、【VOO】1.35%や【VTI】1.32%とは差があります。

10年前の2021年3月に買っていたら、現在のYOCは【VOO】は4.22%、【VTI】4.06%、【VT】4.05%でした。これは【VT】の過去10年株価推移や増配率が、【VOO】【VTI】と比べてやや劣っていることを意味しています。

過去の分配金はどうか?

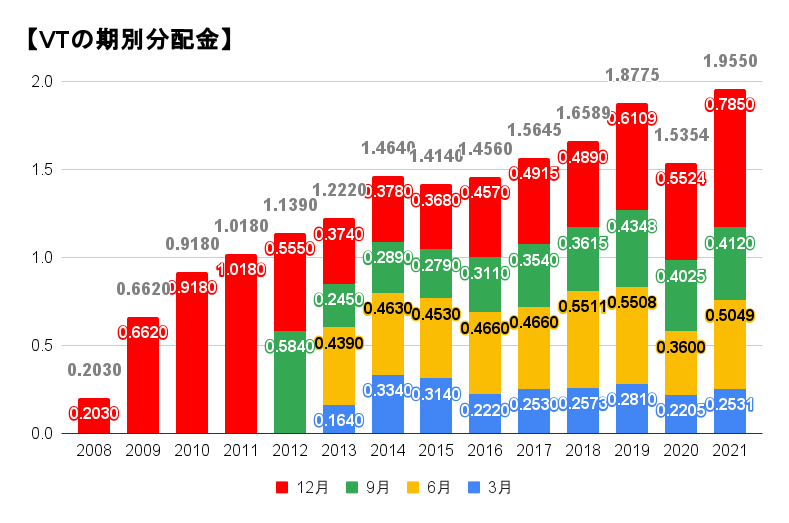

【VT】【VTI】【VOO】の期ごとの分配金を確認しましょう。まずは【VT】です。2020年はコロナ・ショックの影響もあり、大きく減らしましたが、翌2021年には回復して過去最高額になりました。

VTIの期別分配金

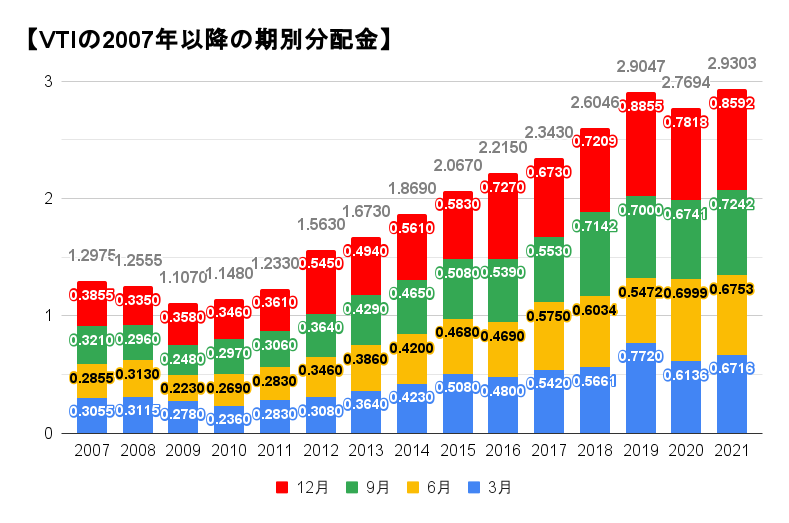

【VTI】は2019年以降の過去3年はほぼ同じです。2021年の年間分配金は、過去最高だった2019年をわずかに上回りました。

VOOの期別分配金

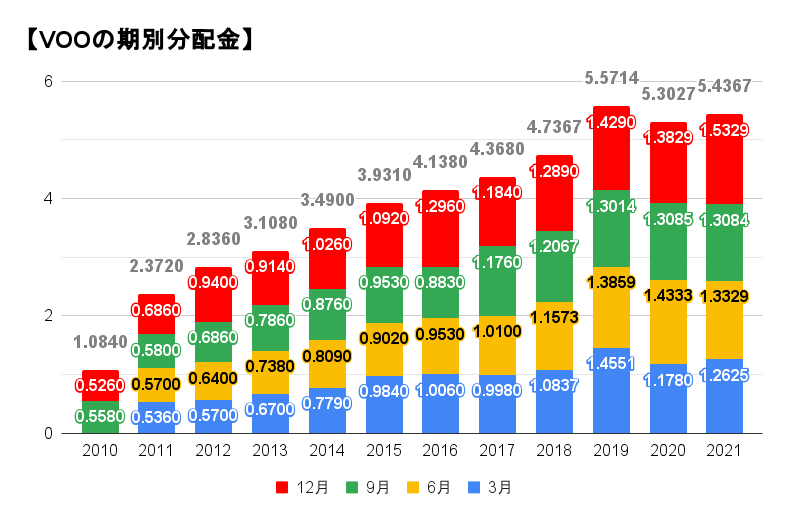

【VOO】も2019年以降の過去3年の年間分配金額はほぼ同じです。2021年の年間分配金は、過去最高だった2019年をわずかに下回っています。

増配率を比較する

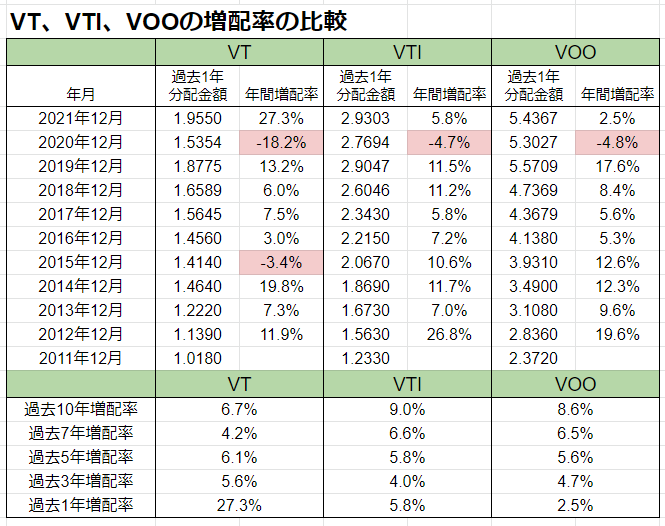

これまでの年間増配率を比較します。2020年はコロナ・ショックがあったためか、どのETFも前年からマイナスになりました。背景が赤い部分は前年よりマイナスという意味です。【VTI】と【VOO】はそれ以外の年はすべて前年より増えています。広範囲が対象の人気ETFだけあって、いずれも安定しています。

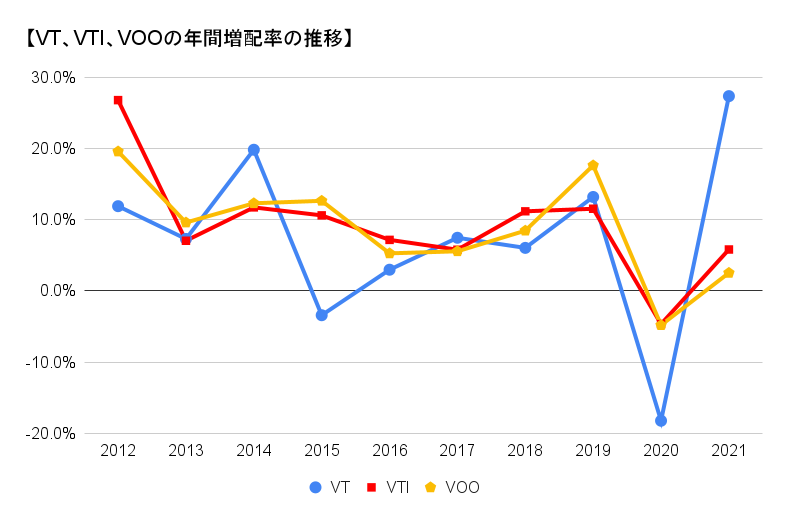

1年ごとの増配率を比較する

先ほどの表の上のほうの1年ごと増配率の変化をグラフにして確認しましょう。ETFによって増配率の高い年と低い年がバラバラですね。【VT】は年によって差が激しいです。【VTI】と【VOO】は似たような増配率ですね。

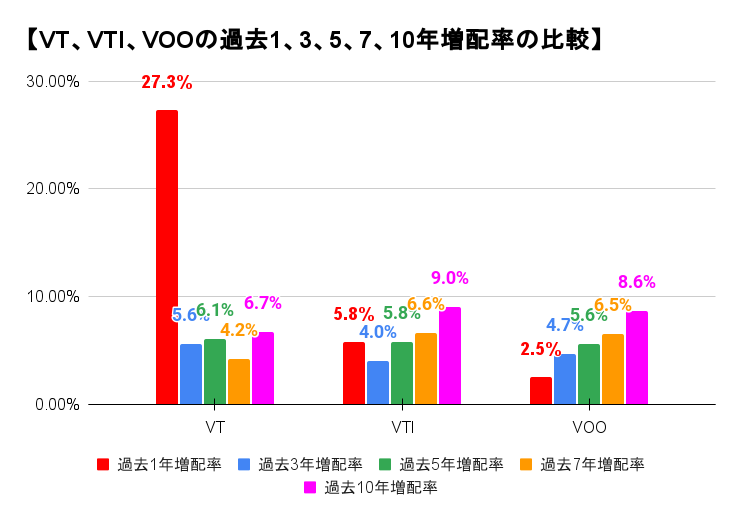

過去1~10年増配率をグラフにする

過去の増配率をグラフにして比べましょう。【VT】は2020年の分配金が前年より減っていたので、その反動で2021年の増配率は大幅プラスとなりました。よって過去1年増配率は27.3%と抜きんでています。

過去3年や過去5年は【VT】がやや優勢。過去7年と過去10年は【VTI】【VOO】の増配率が高いです。

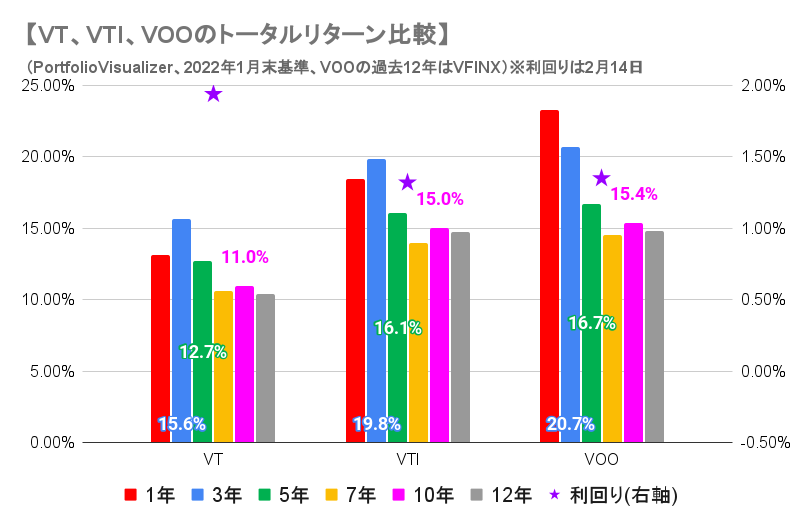

過去のトータルリターンはどうか?

過去のトータルリターンを比較しましょう。下の表は過去1、3、5、7、10、12年のトータルリターン比較です。

【VT】はいずれの期間もやや劣っています。近年は米国が圧倒的に強かったので、米国以外が含まれている【VT】のリターンが劣後しています。

過去3年以内だと【VOO】が【VTI】よりも優勢です。過去5年以上の期間は互角ですね。

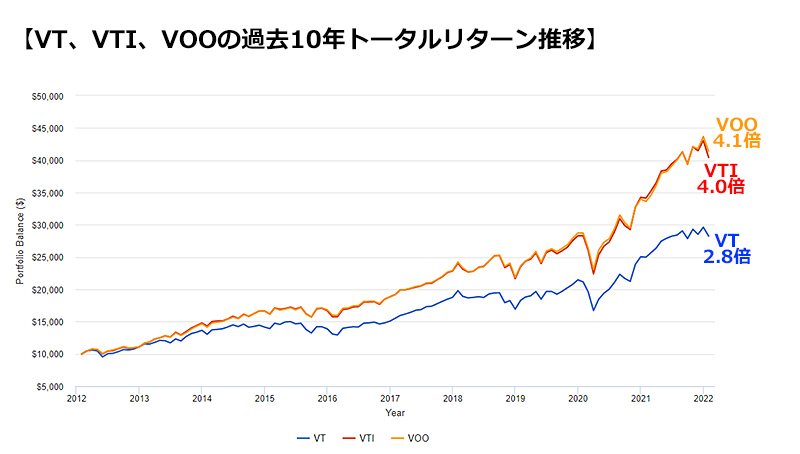

過去10年トータルリターン推移は?

10年前の2012年2月に1万ドル投資して分配金を再投資した場合のトータルリターン推移です。PORTFOLIO VISUALIZERのデータです。

【VOO】と【VTI】はチャートがほとんど同じで重なっています。2022年1月末には【VOO】が4万1400ドル、【VTI】が4万400ドル、【VT】が2万8200ドルでした。

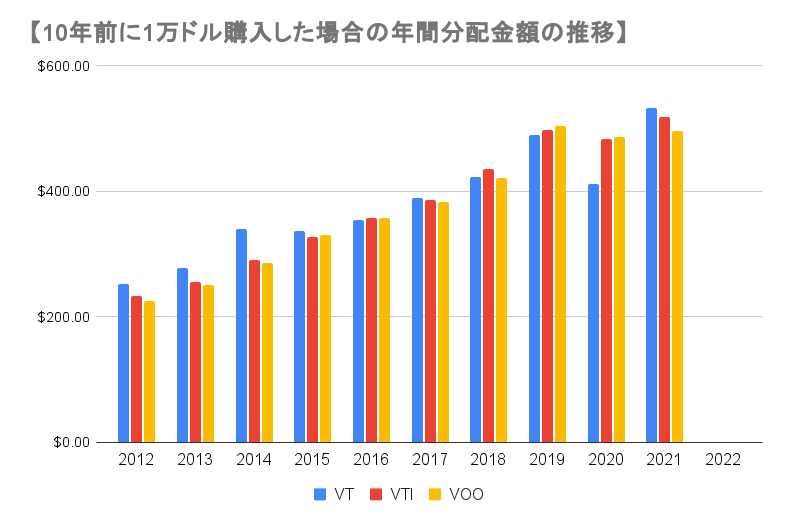

過去10年の分配金はどのくらいか?

10年間の分配金額の推移はどうだったでしょうか。2012年2月に1万ドル投資して分配金を再投資した場合の年間でもらえる分配金の推移です。分配金は再投資します。税金は考慮しません。PORTFOLIO VISUALIZERのデータです。

10年間の分配金の合計は【VT】が3800ドル、【VTI】と【VOO】が3700ドルでした。当初の利回りは【VT】が高かったので分配金も多かったですが、2020年の減配の影響もあって、トータルでは似たような数字になりました。

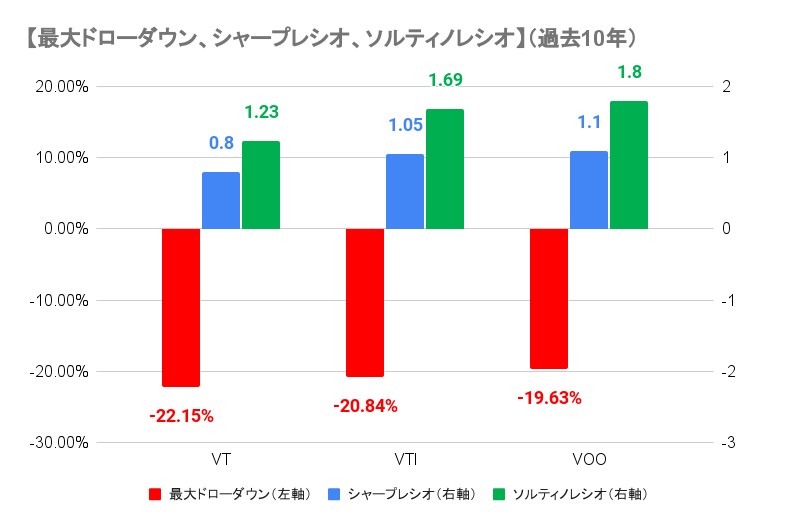

危険度はどのくらいか?

ETFの安定度を比べてみましょう。最大ドローダウンは、計測期間における最大下落率です。マイナスの数値が小さいほど最大下落率が低いです。

シャープレシオとは、同じリスクを取った場合のリターンの比較です。「(ファンドのリターン−無リスク資産のリターン)÷標準偏差」の値です。

ソルティノレシオはシャープレシオの改良版で、相場が軟調の際の成績を示しています。「(ファンドのリターン-無リスク資産のリターン)÷下方偏差」で計算します。

【VT】はいずれの値も今ひとつです。【VTI】と【VOO】は結構似ていますが、ソルティノレシオは【VOO】がやや優勢です。【VTI】は小型株を含んでいるので、相場が軟調な時の安定度が今ひとつのようです。

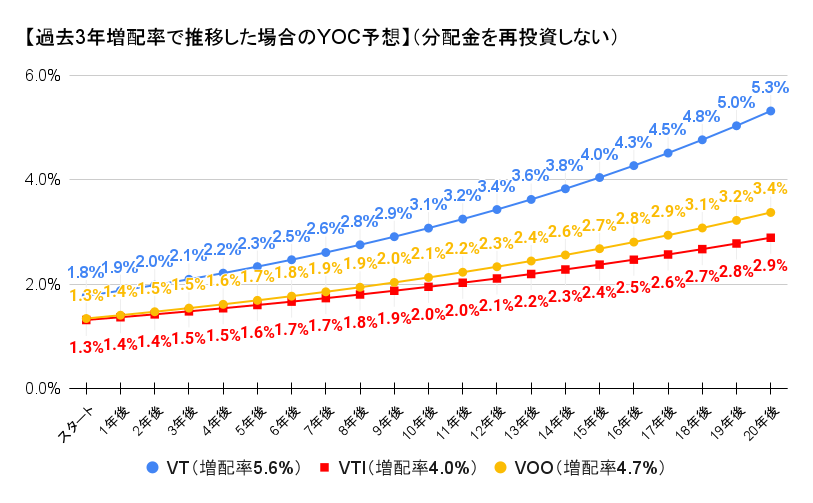

過去3年増配率を使って今後のYOCを予想する

過去3年増配率を使って将来のYOCを予想します。YOC(Yield on Cost)とは、購入単価あたりの利回りのことです。それぞれのETFを2022年2月14日の終値で買った場合、過去3年増配率の通りに推移したら、将来の購入単価あたりの利回り(YOC)がいくらになるかという予測です。

過去3年増配率は【VT】が5.6%、【VTI】が4.0%、【VOO】が4.7%でした。

現在の利回りは【VT】が1.94%、【VTI】が1.32%、【VOO】が1.35%です。

分配金を再投資しない場合

まずは分配金を再投資しないケースを見てみましょう。

もっとも成績が良かった【VT】の10年後のYOCは3.1%、20年後のYOCは5.3%。次点は【VOO】で10年目のYOCは2.1%、20年後のYOCは3.4%。【VTI】の10年後のYOCは2.0%、20年後のYOCは2.9%でした。

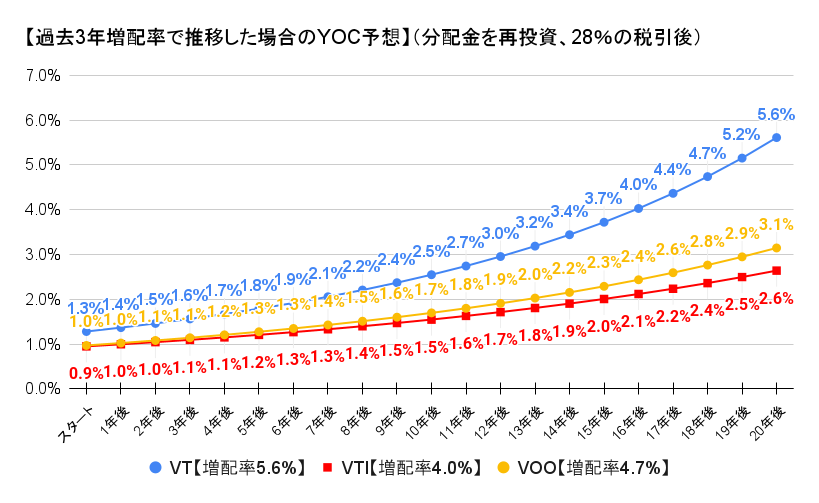

分配金を再投資する場合(税引き後)

次に分配金を再投資するケースで、税金を引いた額で計算してみましょう。再投資する分配金額は、現在と3年前の株価を比較して年平均騰落率を計算し、それを使って調整します。分配金は28%の税金を引いた72%で計算します。

もっとも成績が良かった【VT】の10年後のYOCは2.5%、20年後のYOCは5.6%。次点は【VOO】で10年目のYOCは1.7%、20年後のYOCは3.1%。【VTI】の10年後のYOCは1.5%、20年後のYOCは2.6%でした。

過去3年の増配率だと、【VT】が期待できそうです。

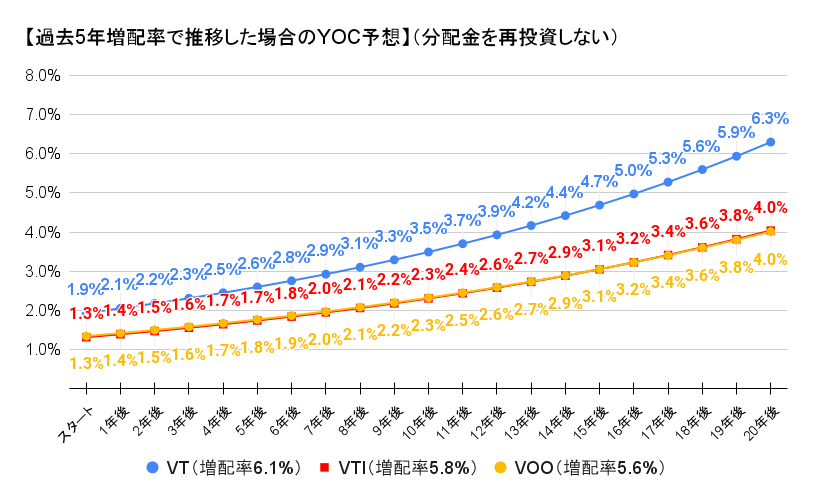

過去5年増配率を使って今後のYOCを予想する

今度は過去5年増配率を使って将来のYOCを予想します。

過去5年増配率は【VT】が6.1%、【VTI】が5.8%、【VOO】が5.6%でした。

分配金を再投資しない場合

分配金を再投資しないケースを見てみましょう。

もっとも成績が良かった【VT】の10年後のYOCは3.5%、20年後のYOCは6.3%。次点は【VTI】で10年目のYOCは2.3%、20年後のYOCは4.0%。【VOO】の10年後のYOCは2.3%、20年後のYOCは4.0%でした。

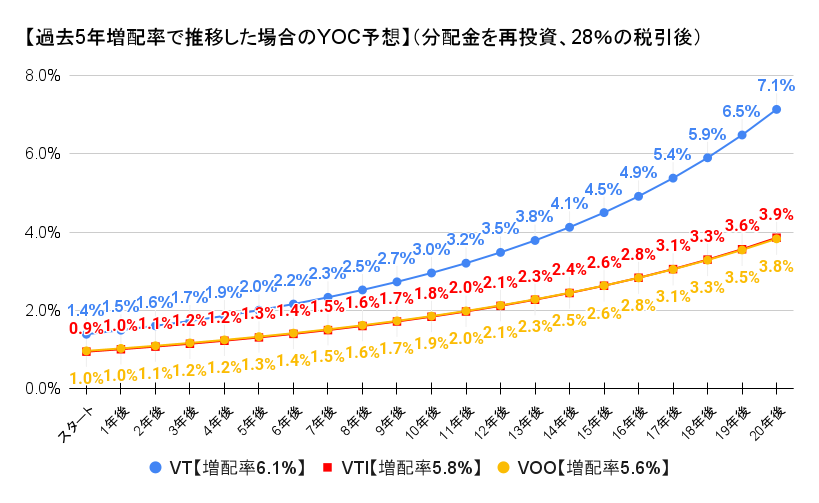

分配金を再投資する場合(税引き後)

分配金を再投資するケースで、税金を引いた額で計算してみましょう。再投資する分配金額は、現在と5年前の株価を比較して年平均騰落率を計算し、それを使って調整します。分配金は28%の税金を引いた72%で計算します。

もっとも成績が良かった【VT】の10年後のYOCは3.0%、20年後のYOCは7.1%。次点は【VTI】で10年目のYOCは1.8%、20年後のYOCは3.9%。【VOO】の10年後のYOCは1.9%、20年後のYOCは3.8%でした。

過去5年の増配率でも、【VT】の成績が他の2つを引き離しました。

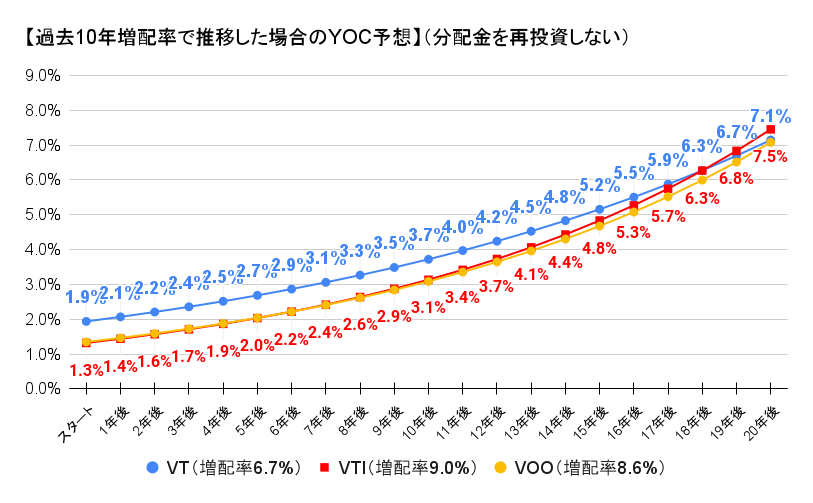

過去10年増配率を使って今後のYOCを予想する

最後に過去10年増配率を使って将来のYOCを予想します。

過去10年増配率は【VT】が6.7%、【VTI】が9.0%、【VOO】が8.6%でした。

分配金を再投資しない場合

分配金を再投資しないケースを見てみましょう。

もっとも成績が良かった【VTI】の10年後のYOCは3.1%、20年後のYOCは7.5%。次点は【VT】で10年目のYOCは3.7%、20年後のYOCは7.1%。【VOO】の10年後のYOCは3.1%、20年後のYOCは7.1%でした。

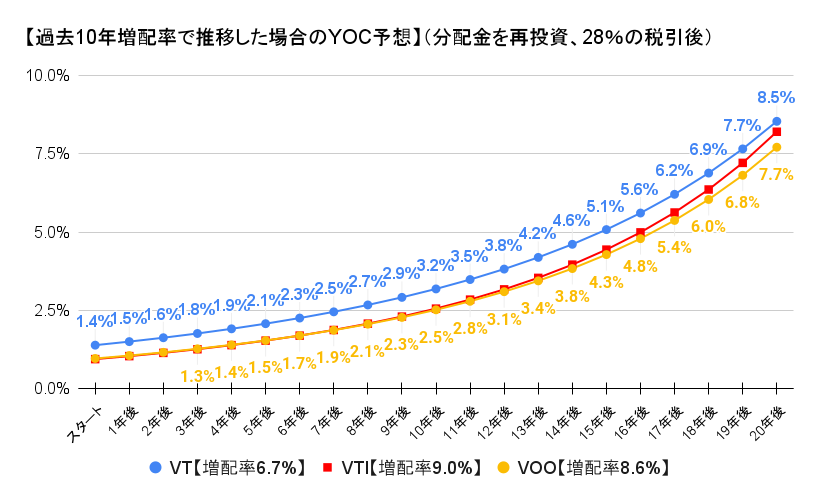

分配金を再投資する場合(税引き後)

分配金を再投資するケースで、税金を引いた額で計算してみましょう。再投資する分配金額は、現在と10年前の株価を比較して年平均騰落率を計算し、それを使って調整します。分配金は28%の税金を引いた72%で計算します。

もっとも成績が良かった【VT】の10年後のYOCは3.2%、20年後のYOCは8.5%。次点は【VTI】で10年目のYOCは2.6%、20年後のYOCは8.2%。【VOO】の10年後のYOCは2.5%、20年後のYOCは7.7%でした。

過去10年増配率は3つのETFが似たような成績になりました。

全体的に見ると、現時点での利回りは【VT】が0.6%ほど高く。これがモノを言って、最後まで優勢というケースが目立ちました。とくに再投資する場合は、当初の利回りの高さが重要ですね。

VT、VTI、VOOの問題点は?

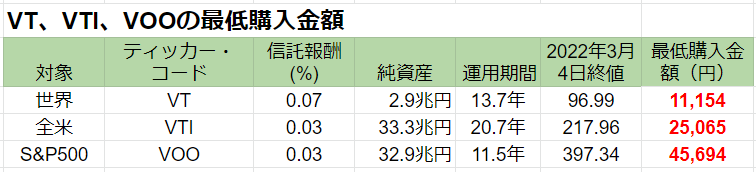

【VT】【VTI】【VOO】は安定しており、弱点がほとんどないETFと言えます。唯一、問題があるとすれば、最低購入価格が高いということでしょうか。下の表の右端がそれぞれのETFの1株の値段を日本円にしたものです。毎月同じ金額を積立て投資しようと考えた場合、この金額はネックになる可能性があります。

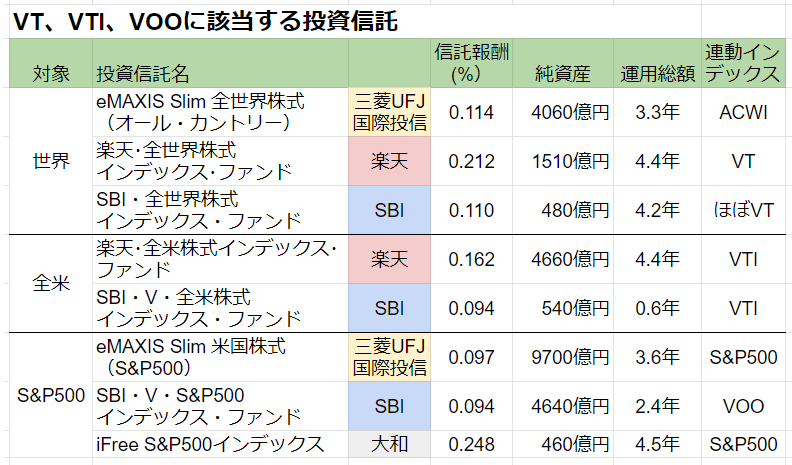

きっちりと毎月同じ金額を積立てたい場合は、投資信託を積み立てる方法がいいかもしれません。以下の表が【VT】【VTI】【VOO】に当てはまる投資信託です。

信託報酬はSBI証券や楽天証券で公表しているものです。これに隠れコストが少し加わるかもしれません。ETFと比べるとやや割高ですが、数年前から考えると、かなり安くなりました。

まとめ

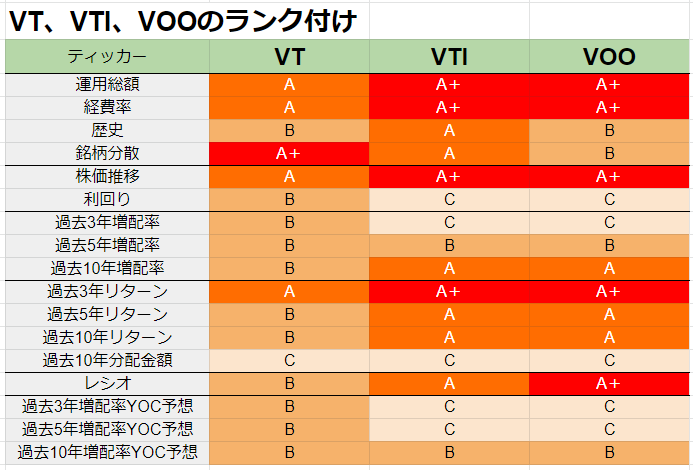

これまでのデータを「A」~「D」にしてまとめてみました。「A」が最高で、「B」はまあまあ、「C」は普通、「D」はイマイチです。YOC予想は増配率と利回りを組み合わせたものなので、下のデータでは内容が重複している箇所がいくつかあります。

また、あくまでも主観によるものなので、参考程度にしてください。

【VT】は世界に分散しているだけあって、安定しています。「C」が1つしかなく、「B」が多いです。YOC予想では、最もいい結果が出ました。

【VTI】と【VOO】はかなり似ています。全米【VTI】の約8割を占めているのがS&P500【VOO】なので、成績が似るのは必然ですね。

銘柄分散やETFの歴史では【VTI】が上回っています。シャープレシオやソルティのレシオなどは【VOO】がやや優勢でした。大型株の安定感がモノを言った感じですね。

いずれの銘柄も大きな弱点は見当たらないですね。【VT】はトータルリターンでは【VTI】や【VOO】に劣っていました。近年の米国が強すぎたといえそうです。

なお、今回は2020年12月の分配金が支払われた後のタイミングを起点としたデータです。異なるタイミングで調べると、違う結果が出るかもしれません。